каско включается в расходы по налогу на прибыль

Когда расходы на КАСКО можно включить в базу налога на прибыль

Минфин разъяснил, можно ли в базе налога на прибыль учесть стоимость полиса КАСКО.

В письме от 20.11.2019 № 03-03-06/1/89821 отмечается, что расходы на добровольное страхование имущества принимаются для целей налогообложения прибыли с учетом положений статьи 263 НК РФ.

В частности, подпункт 3 пункта 1 этой статьи разрешает при определении базы по налогу на прибыль учитывать расходы на добровольное страхование основных средств производственного назначения (в том числе арендованных).

Кроме того, подпункт 1 пункта 1 этой статьи разрешает учитывать в базе налога на прибыль расходы на добровольные страхование средств транспорта (водного, воздушного, наземного, трубопроводного), в том числе арендованного, расходы на содержание которого включаются в расходы, связанные с производством и реализацией;

Таким образом, для целей налогообложения прибыли разрешается учитывать расходы на страхование, предусмотренные положениями статьи 263 НК РФ, при условии, что такие расходы экономически оправданы, документально подтверждены и не указаны в статье 270 НК РФ.

Расходы по добровольному страхованию транспортных средств, используемых в приносящей доход деятельности, при исчислении налога на прибыль включаются в состав прочих расходов в размере фактических затрат. Помимо затрат на добровольное страхование автомобилей, в состав прочих расходов разрешается включить затраты на добровольное страхование следующих объектов:

КАСКО и ОСАГО в расходах фирмы

Выезд на дорогу без ОСАГО чреват штрафами. Учитывая то, что водитель может получить любое количество штрафов от разных инспекторов ГИБДД, прежде чем оформит страховку, суммарная сумма штрафов может оказаться больше стоимости ОСАГО. И, вряд ли водитель, если он просто сотрудник фирмы, согласится платить штрафы за свой счет.

Фирма, владеющая автомобилем, вправе списать стоимость страховки в расходы при исчислении налога на прибыль.

ОСАГО и КАСКО в расходы: правила учета

Право списать страховые расходы в уменьшение налоговой базы по прибыли установлено статьей 263 НК РФ.

Собственник, арендатор, лизингополучатель автомобиля может учесть в прочих расходах затраты:

Согласно п. 6 ст. 272 НК РФ:

Если договор страхования заключен на срок не более одного отчетного периода (квартала или месяца), расходы учитываются в момент их оплаты.

Если договор страхования заключен на срок более одного отчетного периода, порядок учета расходов на автострахование зависит от того, как уплачивается страховая премия.

Если страховка уплачивается единовременно, она учитывается в расходах пропорционально количеству календарных дней действия договора в отчетном (налоговом) периоде.

Если страховка уплачивается в рассрочку, в договоре могут быть указаны периоды платежей.

Если периоды указаны, каждый платеж учитывают в расходах равномерно в течение периода, за который произведена оплата. Например, месяц, квартал.

Если в договоре периоды не указаны, каждый платеж распределяется на весь срок договора.

Полезные детали учета найдете здесь:

Услуги по страхованию, оказываемые страховщиками на территории РФ, не облагаются НДС в соответствии с пп. 7 п. 3 ст. 149 НК РФ.

В налоговом учете затраты на обязательное страхование включают в состав прочих расходов в пределах страховых тарифов, утвержденных в соответствии с законодательством России. Затраты на добровольное страхование включают в сумме фактических расходов.

Проводки в бух учете на КАСКО и ОСАГО

В бухгалтерском учете затраты на приобретение полисов ОСАГО и КАСКО признаются расходами по обычным видам деятельности согласно п. 5 ПБУ 10/99.

Стоимость ОСАГО и КАСКО списывается на расходы в том же порядке, что и в налоговом учете: равномерно в течение срока, за который оплачена страховка.

Отражают страховую премию по счету 76, к которому нужно открыть субсчет «Расчеты по имущественному и личному страхованию».

Проводки будут такими:

Как учесть расходы на страхование компании на УСН

Если компания работает на УСН, списать в расходы можно только стоимость обязательного страхования, то есть ОСАГО. Эти расходы поименованы в подп. 7 п. 1 ст. 346.16 НК РФ.

Причем, в расходы вы сможете включить сумму страховки только в пределах установленных тарифов. Рассчитывать тарифы самостоятельно не нужно. Страховые компании рассчитывают стоимость ОСАГО уже с учетом категории вашего транспорта: грузовой, легковой, автобус и др. по правилам п. 10 постановления Правительства РФ от 07.05.2003 № 263.

Таким образом, если вы работаете на УСН, учесть в расходах можно всю стоимость полиса ОСАГО сразу после его оплаты.

Для компаний на УСН не применимо требование о равномерном списании стоимости страховки в налоговом учете весь период действия полиса ОСАГО. Это требование установлено только для плательщиков налога на прибыль (п. 6 ст. 272 НК РФ).

Учесть в расходах КАСКО на УСН нельзя. Расходы на уплату страховки по добровольному страхованию не поименованы в статье 346.16 НК РФ.

электронное издание

100 БУХГАЛТЕРСКИХ ВОПРОСОВ И ОТВЕТОВ ЭКСПЕРТОВ

Полезное издание с вопросами ваших коллег и подробными ответами

наших экспертов. Не совершайте чужих ошибок в своей работе!

Свежий выпуск издания доступен подписчикам бератора бесплатно.

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Учет страховой премии КАСКО

Страхование КАСКО, в отличие от ОСАГО, — дело сугубо добровольное. Но уж если такой полис приобретен, он должен быть корректно отражен в бухгалтерском и налоговом учете. В этой статье мы рассмотрим особенности учета добровольного страхования автомобиля: оплату страховой премии КАСКО и учет затрат на нее в 1С.

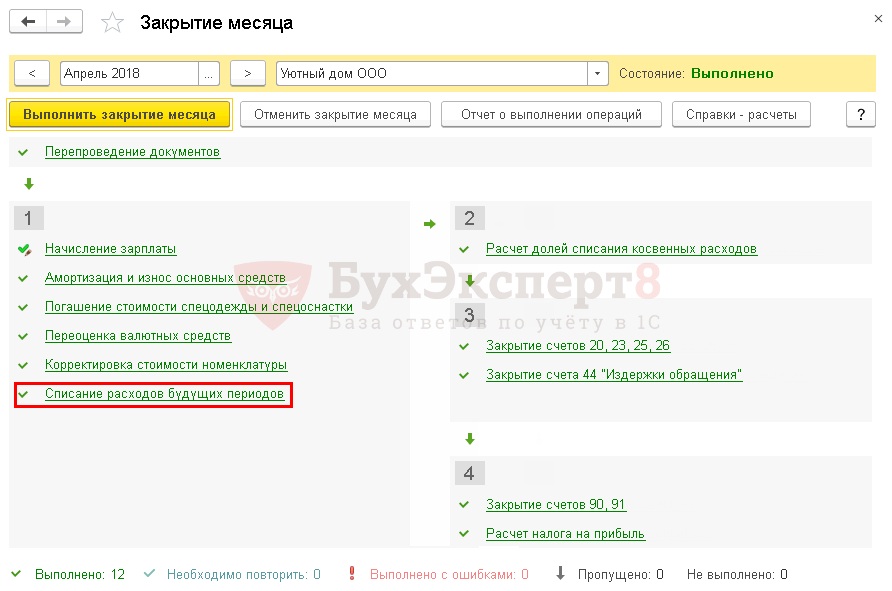

Пошаговая инструкция

02 апреля приобретен автомобиль Ford Mondeo.

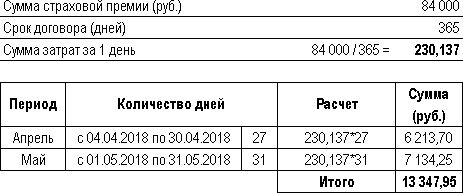

03 апреля Организация застраховала автомобиль в ПАО СК «Росгосстрах» и уплатила страховую премию КАСКО в размере 84 000 руб. за период с 04 апреля текущего года по 03 апреля следующего.

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Оплата страховой премии | |||||||

| 03 апреля | 76.01.9 | 51 | 84 000 | 84 000 | Оплата страховой премии КАСКО | Списание с расчетного счета — Прочее списание | |

| 013 | 84 000 | Учет страхового полиса КАСКО | Операция, введенная вручную — Операция | ||||

| Отражение в учете затрат на страховую премию за апрель | |||||||

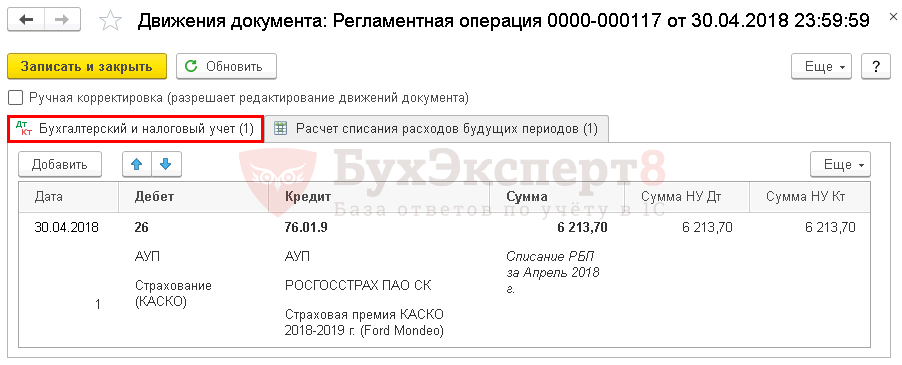

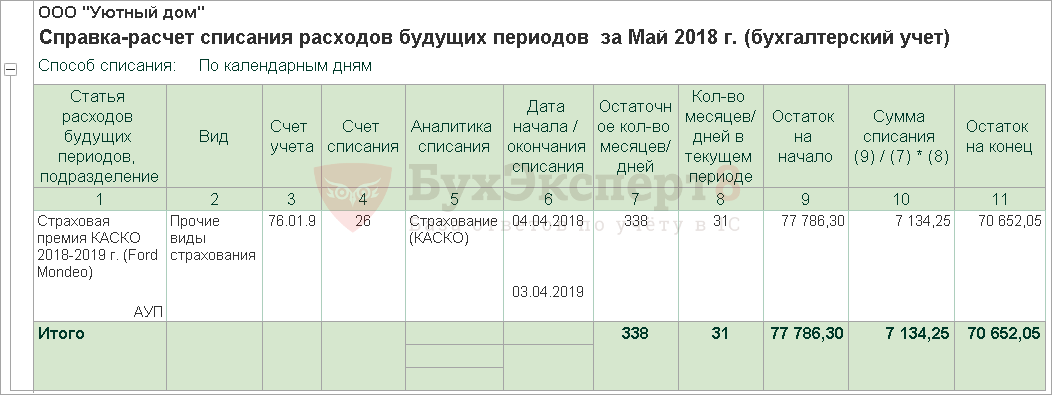

| 30 апреля | 26 | 76.01.9 | 6 213,70 | 6 213,70 | 6 213,70 | Учет затрат на КАСКО | Закрытие месяца — Списание расходов будущих периодов |

| Отражение в учете затрат на страховую премию за май | |||||||

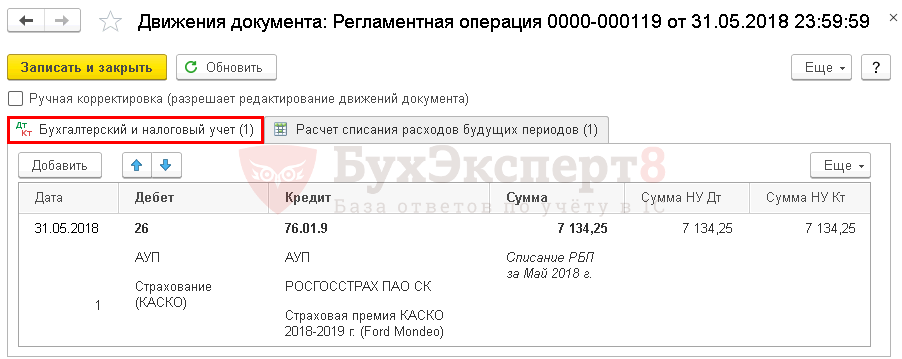

| 31 мая | 26 | 76.01.9 | 7 134,25 | 7 134,25 | 7 134,25 | Учет затрат на КАСКО | Закрытие месяца — Списание расходов будущих периодов |

Начало примера смотрите в публикации:

Особенности учета затрат по КАСКО

Нормативное регулирование

Оплата страховой премии в БУ учитывается в составе выданных авансов (п. 3, 16 ПБУ 10/99). Расходы на оплату премии не признаются расходами будущих периодов, т. к. это «длящаяся» услуга (п. 3, 16 ПБУ 10/99). Организация имеет право досрочно расторгнуть договорные отношения и вернуть часть уплаченных средств пропорционально оставшемуся сроку действия страховки.

В БУ затраты на страхование признаются расходами по обычным видам деятельности равномерно в отчетном периоде на счетах затрат (п. 5 ПБУ 10/99). Если автомобиль используется не в основной деятельности, то такие затраты учитываются в прочих расходах (п. 4 ПБУ 10/99).

В НУ затраты на оплату страховых премий на обязательное страхование (в т. ч. КАСКО) включаются в состав косвенных (прочих) расходов, связанных с производством и (или) реализацией (пп. 5 п. 1 ст. 253 НК РФ, п. 2, п. 3 ст. 263 НК РФ).

По договорам страхования, действующим более одного отчетного периода, страховая премия, уплаченная единовременно, учитывается в расходах равномерно в течении срока действия договора пропорционально количеству календарных дней (п. 6 ст. 272 НК РФ, п. 1, п. 2 ст. 263 НК РФ):

Получите понятные самоучители 2021 по 1С бесплатно:

Если договор страхования действует менее года, то затраты на КАСКО признаются единовременно в расходах отчетного периода.

При аренде автомобиля без экипажа затраты на страхование также можно учесть в расходах (пп. 1 п. 1, п. 2 ст. 263 НК РФ, ст. 646 ГК РФ).

При аренде автомобиля с экипажем затраты на страхование можно учесть в расходах только если это предусмотрено законодательством или договором (пп. 1 п. 1, п. 2 ст. 263 НК РФ, ст. 637 ГК РФ)

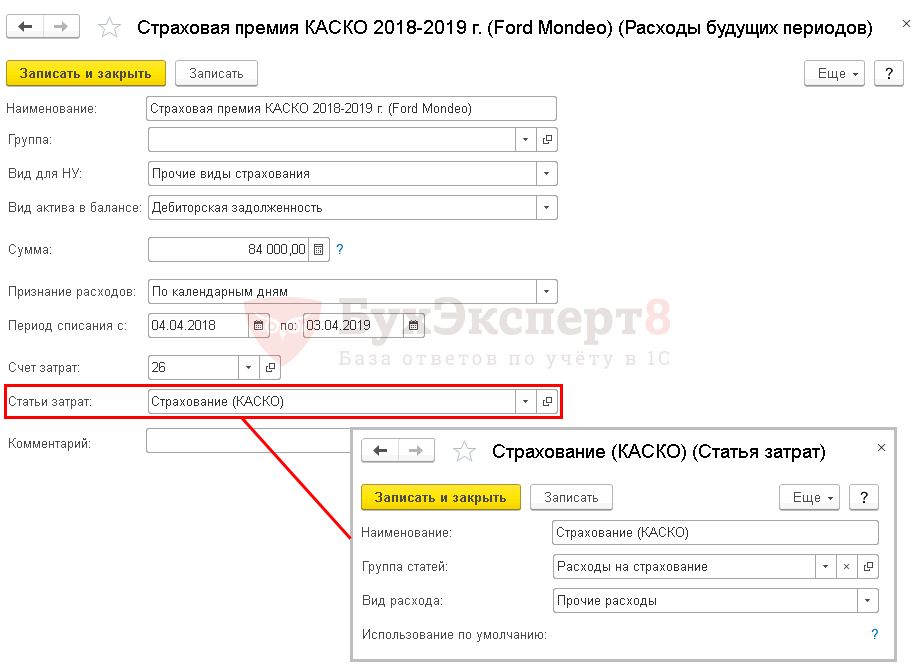

Аналитика к счету учета страховых премий

В программе 1С необходимо ввести аналитику к счету 76.01.9 субконто Расходы будущих периодов — так называется справочник для учета затрат, подлежащих равномерному списанию. Порядок его заполнения для страховых премий следующий:

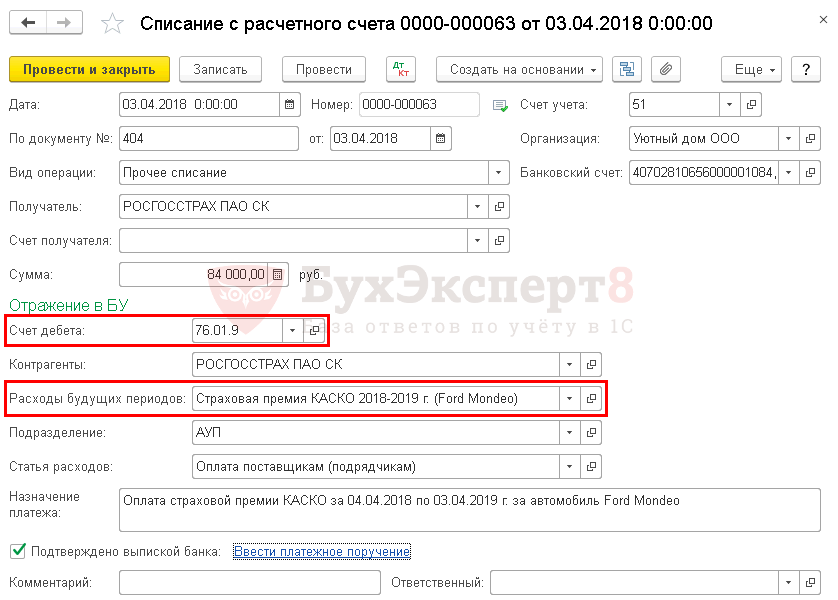

Оплата страховой премии

Оплата премии

В документе указывается:

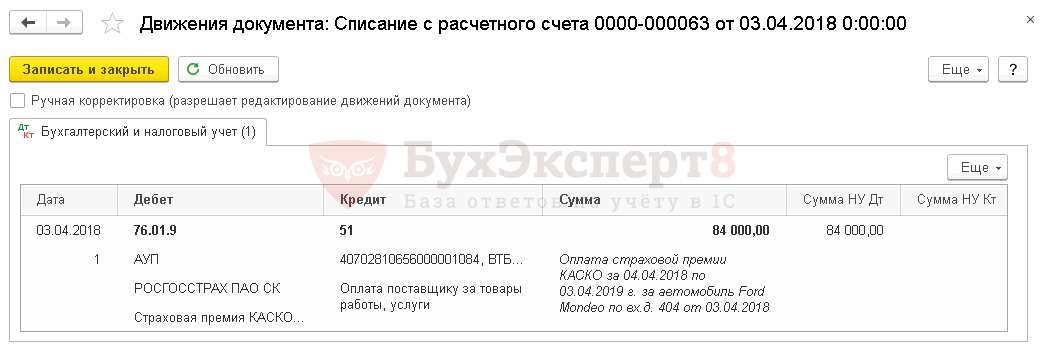

Проводки по документу

Документ формирует проводку:

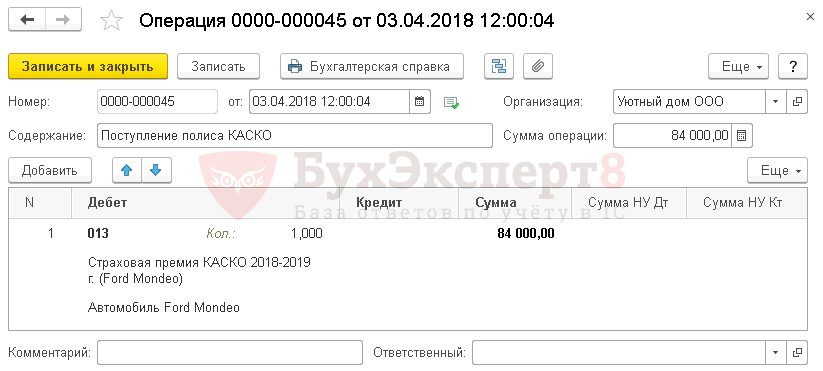

Учет страхового полиса

Полученный полис КАСКО рекомендуется отражать за балансом, поскольку организация обязана формировать полную и достоверную информацию о своей деятельности и своем имущественном положении (ст. 13 Федерального закона от 06.12.2011 N 402-ФЗ, п. 4, п. 32 Положения по ведению бухгалтерского учета и бухгалтерской отчетности, утв. Приказом Минфина РФ от 11.04.1998 N 34н).

Отражение в учете затрат на страховую премию

Проводки по документу

Учет затрат на КАСКО за апрель

Документ формирует проводку:

Учет затрат на КАСКО за май

Документ формирует проводку:

Аналогично осуществляется учет затрат на КАСКО за следующие месяцы до окончания страхового договора.

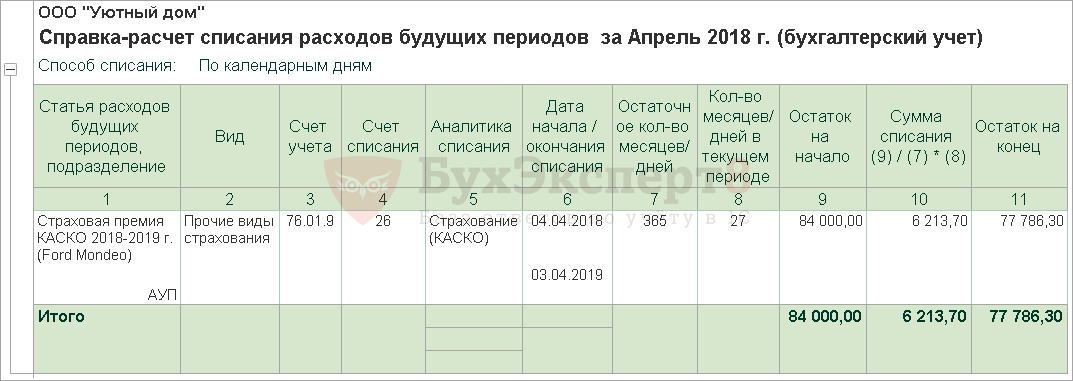

Контроль

Осуществим проверку правильности расчета суммы затрат на КАСКО программой:

Проверьте себя! Пройдите тест на эту тему по ссылке >>

Продолжение примера смотрите в публикации:

См. также:

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(4 оценок, среднее: 5,00 из 5)

Автомобиль в лизинге: можно ли отнести ОСАГО и каско на расходы, уменьшающие налогооблагаемую прибыль?

автор ответа, консультант Аскон по бухгалтерскому учету и налогообложению

ВОПРОС

У организации в лизинг оформлен автомобиль, находится он на балансе лизингодателя. На сегодняшний день все лизинговые платежи и выкупная стоимость организацией оплачены, но не оформлен и не подписан договор купли-продажи и акт приемки-передачи имущества.

Самостоятельно оплачены ОСАГО и каско (ранее это делал согласно договору лизингодатель), какие проводки? Уменьшают ли расходы на ОСАГО и каско прибыль при условии, что акт приемки-передачи на дату оплаты ОСАГО и каско не подписан?

ОТВЕТ

Расходы по оплате страхования до постановки автомобиля на баланс не могут быть признаны в качестве актива в бухгалтерском учете и учтены для целей налогообложения прибыли. Они могут учитываться на счете 97, либо по Дт 76.

После постановки автомобиля на учет в бухгалтерском учете расходы на страхование списываются либо единовременно, либо в течение действия полисов в зависимости от уровня существенности, установленного в Положении по учетной политике.

Для целей налогообложения прибыли страховая премия учитывается частями в пределах действия договора страхования.

ОБОСНОВАНИЕ

Как разъяснено в Письме Минфина России от 24.01.2011 N 07-02-18/01, решение вопроса о том, является ли показатель существенным, зависит от оценки показателя, его характера, конкретных обстоятельств возникновения. То есть существенность показателя определяется в каждом конкретном случае по совокупности качественных и количественных факторов.

Суммы страховых премий по совокупности указанных факторов в данном случае существенными не признаются и затраты в виде страховых премий по договорам на ОСАГО и каско отражаются как расходы того отчетного периода, в котором у организации возникло обязательство по выплате страховых премий (п. п. 8.6.3, 8.2 Концепции бухгалтерского учета в рыночной экономике России, одобренной Методологическим советом по бухгалтерскому учету при Минфине России, Президентским советом ИПБ РФ 29.12.1997, п. п. 16, 17, 18 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного Приказом Минфина России от 06.05.1999 N 33н.

В этом случае в учете на полные суммы страховых премий по договорам страхования производится запись по дебету счета 26 «Общехозяйственные расходы» или на счет 44 «Расходы на продажу» и кредиту счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет 76-1 «Расчеты по имущественному и личному страхованию» (Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденная Приказом Минфина России от 31.10.2000 N 94н).

Если расходы признаются существенными, они списываются на указанные счета со счета 97 «Расходы будущих периодов».

В силу п. 1 ст. 263 НК РФ расходы организации по договорам на ОСАГО и каско учитываются в целях налогообложения.

Данные расходы включаются в состав прочих расходов в пределах страховых тарифов и в размере фактических затрат соответственно (п. п. 2, 3 ст. 263 НК РФ).

Если договоры страхования заключены на срок более одного отчетного периода, суммы страховых премий, уплачиваемых разовым платежом, распределяются пропорционально количеству календарных дней действия договоров страхования в каждом отчетном периоде и учитываются в целях налогообложения равномерно (п. 6 ст. 272 НК РФ).

автор ответа, консультант Аскон по бухгалтерскому учету и налогообложению

Автомобиль попал в ДТП: можно ли учесть расходы на ремонт для целей налогообложения

Автомобиль, принадлежащий организации (общая система налогообложения), попал в дорожно-транспортное происшествие. Стоимость ремонта составила 350 000 руб. ГИБДД на место аварии не вызывалось, видеорегистратора в автомобиле нет. Можно ли принять расходы для уменьшения налоговой базы по налогу на прибыль?

По данному вопросу мы придерживаемся следующей позиции:

Расходы на ремонт (восстановление) автомобиля могут быть учтены в целях налогообложения прибыли в размере фактических затрат при наличии акта об аварийном повреждении транспортного средства, протокола осмотра технического состояния автомобиля, подтверждающих факт и характер причиненных транспортному средству повреждений, а также надлежащего документального подтверждения фактически понесенных расходов на восстановительный ремонт автомобиля.

Обоснование позиции:

Гражданско-правовые аспекты

Согласно ст. 210, 211 ГК РФ собственник несет бремя содержания принадлежащего ему имущества, риск его случайной гибели или случайного повреждения, если иное не предусмотрено законом или договором.

оформить документы о дорожно-транспортном происшествии с участием уполномоченных на то сотрудников полиции на ближайшем посту дорожно-патрульной службы или в подразделении полиции, предварительно зафиксировав, в том числе средствами фотосъемки или видеозаписи, положение транспортных средств по отношению друг к другу и объектам дорожной инфраструктуры, следы и предметы, относящиеся к происшествию, повреждения транспортных средств;

Таким образом, в случае, если в дорожно-транспортном происшествии повреждены транспортные средства или иное имущество только участников дорожно-транспортного происшествия, обстоятельства причинения вреда в связи с повреждением имущества, характер и перечень видимых повреждений транспортных средств не вызывают разногласий, участники ДТП вправе не оформлять документы, подтверждающие факт аварии (копия протокола ДТП, справка ГИБДД о ДТП со сведениями об участниках ДТП, протокол осмотра технического состояния автомобиля и др.).

Налоговый учет

Объектом налогообложения и налоговой базой по налогу на прибыль для российских организаций, не являющихся участниками консолидированной группы налогоплательщиков, признается прибыль (ее денежное выражение), которая представляет собой разницу между полученными ими доходами и величиной произведенных ими расходов, которые определяются в соответствии с главой 25 НК РФ (п. 1 ст. 247, п. 1 ст. 274 НК РФ).

Расходы в зависимости от их характера, а также условий осуществления и направлений деятельности налогоплательщика подразделяются на расходы, связанные с производством и реализацией, и внереализационные расходы (п. 2 ст. 252 НК РФ).

В силу пп. 2 п. 1 ст. 253 НК РФ расходы, связанные с производством и реализацией, включают в себя расходы на содержание и эксплуатацию, ремонт и техническое обслуживание основных средств и иного имущества, а также на поддержание их в исправном (актуальном) состоянии.

При этом расходы, связанные с производством и (или) реализацией, подразделяются на: материальные расходы, расходы на оплату труда, суммы начисленной амортизации и прочие расходы (п. 2 ст. 253 НК РФ). В составе прочих расходов могут быть учтены и произведенные налогоплательщиком расходы на ремонт основных средств, которые признаются для целей налогообложения в том отчетном (налоговом) периоде, в котором они были осуществлены, в размере фактических затрат (п.п. 1 ст. 260, п.п. 1, 5 ст. 272 НК РФ)*(1). Порядок ведения налогового учета расходов на ремонт основных средств установлен в ст. 324 НК РФ.

О том, что затраты на ремонт автомобиля, являющегося собственностью организации, могут быть рассмотрены как расходы, уменьшающие налоговую базу указывалось в письме ФНС РФ по г. Москве от 21.03.2007 N 19-11/25344.

Отметим, что каких-либо условий для принятия к учету расходов на ремонт ОС НК РФ не установлено. Очевидно, что общими критериями отнесения затрат, произведенных организацией, в состав расходов, учитываемых при налогообложении прибыли, является их обоснованность (затраты должны быть экономически оправданы), документальное подтверждение, их произведение для деятельности, направленной на получения дохода (п. 1 ст. 252 НК РФ).

НК РФ не ставит расходы, связанные с ремонтом, в зависимость от вида произведенного ремонта (текущего, среднего или капитального) или способа его осуществления (хозяйственный или подрядный) (письмо Минфина России от 03.11.2006 N 03-03-04/1/718). НК РФ также не содержит каких-либо иных ограничений по включению затрат на ремонт ОС в состав расходов при определении налоговой базы по налогу на прибыль.

Вместе с тем в письме УМНС по г. Москве от 10.01.2003 N 26-12/02226 указывалось, что, если работы по ремонту автомобиля, принадлежащего организации, связаны не с систематическим и своевременным предохранением данного объекта основных средств от преждевременного износа, восстановления качеств и свойств, утраченных в процессе эксплуатации, а вызваны вредом, причиненным в результате аварии (дорожно-транспортного происшествия), виновник которой установлен, включение расходов на ремонт с целью уменьшения налогооблагаемой базы возможно только в части расходов, покрываемых за счет сумм возмещения.

Но арбитражная практика говорит об обратном (постановления ФАС Уральского округа от 31.07.2007 N Ф09-6029/07 по делу N А60-34329/2006, 08.10.2007 N Ф09-8132/07-С2, от 07.03.2007 N Ф09-1374/07-С3, ФАС Центрального округа от 09.04.2007 N А62-2005/06, ФАС Поволжского округа от 15.04.2008 N А12-11721/07, Пятнадцатого ААС от 13.03.2009 N 15АП-6888/2008, Семнадцатого ААС от 26.06.2008 N 17АП-3880/08 и от 06.09.2007 N 17АП-5930/07, Восемнадцатого ААС от 27.03.2008 N 18АП-406/2008, ФАС Волго-Вятского округа от 05.12.2005 по делу N А28-7376/2005-335/21, п. 2 Обзора практики рассмотрения споров, связанных с применением главы 25 НК РФ (налог на прибыль организаций), одобренного Президиумом ФАС Уральского округа).

Так, в постановлении ФАС Уральского округа от 08.10.2007 N Ф09-8132/07-С2 говорится, что общество отнесло на расходы, учитываемые при налогообложении прибыли, затраты по ремонту основного средства (автомобиля), используемого в производственной деятельности, и поврежденного в результате дорожно-транспортного происшествия. Суд указал, что каких-либо ограничений по включению в состав налоговой базы расходов на ремонт основных средств в зависимости от причин, повлекших ремонт, данная правовая норма не содержит. Суды первой и апелляционной инстанций сделали правильный вывод о том, что общество правомерно учло указанные расходы при исчислении налога на прибыль.

В постановлении постановления ФАС Уральского округа от 31.07.2007 N Ф09-6029/07-С3 по делу N А60-34329/06 также было указано, что каких-либо ограничений по включению в состав налоговой базы расходов на ремонт основных средств в зависимости от вида имущества, причин, повлекших ремонт, или правового положения лица, его осуществившего, данная правовая норма не содержит.

В постановлении Семнадцатого ААС от 06.09.2007 N 17АП-5930/07 указано, что доказательства несоблюдения обществом условий, предусмотренных ст. 252 НК РФ в материалах дела отсутствуют и налоговым органом не представлены как в суд первой инстанции, так и в суд апелляционной инстанции. То обстоятельство, что с виновных в ДТП лиц (работников предприятия) не были взысканы соответствующие суммы в рамках трудовых отношений, не свидетельствует о необоснованном характере самих расходов. Налоговый орган не опроверг необходимость проведения автоэкспертизы и осуществления ремонта машин.

В постановлении ФАС Северо-Западного округа от 28.09.2007 N А56-20533/2006 было отмечено, что не компенсированные страховой компанией затраты на ремонт автомашины общество правомерно включило в состав расходов, учитываемых при налогообложении прибыли. В данном случае суд указал, что к внереализационным расходам приравниваются убытки, полученные налогоплательщиком, в частности потери от стихийных бедствий, пожаров, аварий и других чрезвычайных ситуаций, включая затраты, связанные с предотвращением или ликвидацией последствий стихийных бедствий или чрезвычайных ситуаций (пп. 6 п. 2 ст. 265 НК РФ).

Таким образом, НК РФ не содержит оговорок, устанавливающих связь признания расходов на ремонт объекта ОС, в частности, автомобиля, с наличием специального источника покрытия таких расходов, например, страхового возмещения или компенсационных выплат виновного лица. С учетом изложенного выше считаем, что затраты на ремонт автомобиля будут подтверждены, если задокументирован факт необходимости осуществления ремонта ОС, используемого организацией в деятельности, направленной на получение дохода.

В целях документального подтверждения понесенных затрат с учетом обстоятельств, изложенных в вопросе (при отсутствии иных документов, подтверждающих факт аварии), по нашему мнению, могут быть использованы следующие документы:

акт об аварийном повреждении транспортного средства (смотрите постановление ФАС Северо-Западного округа от 21.12.2012 N Ф07-7536/12 по делу N А42-790/2012);

протокол осмотра технического состояния автомобиля (результаты независимой оценки), фотоотчеты повреждений, калькуляция для восстановления автомобиля, составленная независимым экспертом либо специализированной организацией, осуществляющей дальнейшее восстановление (ремонт) транспортного средства и др.

В качестве подтверждения расходов на ремонт (восстановление) автомобиля могут быть оформлены акты выполненных работ, товарные накладные на приобретенные запчасти, чеки, квитанции и иные платежные документы и т.д.

В отсутствие же подтверждения факта и характера причиненных транспортному средству повреждений, имеется риск того, что налоговые органы посчитают необоснованным отнесение затрат на ремонт автомобиля в расходы, учитываемые при налогообложении прибыли. Например, в постановлении Девятого ААС от 12.02.2007 N 09АП-210/2007, где рассматривалась ситуация, когда факт произошедшего ДТП сотрудниками ГИБДД не был зафиксирован, а страховой случай не был оформлен, расходы на ремонт застрахованного легкового автомобиля в связи с дорожно-транспортным происшествием, произошедшим по вине водителя, были признаны судом необоснованно отнесенными на расходы, уменьшающие доходы.

Учитывая изложенное, можно сделать вывод, что расходы на ремонт (восстановление) автомобиля могут быть учтены в целях налогообложения прибыли в размере фактических затрат при соблюдении критериев ст. 252 НК РФ, в том числе при наличии надлежащего документального подтверждения фактически понесенных расходов на восстановительный ремонт автомобиля, а также факта и характера причиненных транспортному средству повреждений (на основании акта об аварийном повреждении транспортного средства, протокола осмотра технического состояния автомобиля и пр.).

Рекомендуем ознакомиться с материалами:

— Энциклопедия решений. Бухгалтерский учет расходов на ремонт основных средств;

— Энциклопедия решений. Учет расходов на ремонт основных средств.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Графкин Олег

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

аудитор, член РСА Мельникова Елена

*(1) Если организация создает резерв на ремонт ОС для целей налогообложения прибыли в соответствии с порядком, установленным ст. 324 НК РФ, расходы на ремонт списываются за счет резерва.