кассовый учет при усн доходы

Кассовый метод: справочник для бухгалтера

В главе 25 НК РФ предусмотрена возможность учитывать доходы и расходы методом начисления и кассовым методом, то есть при поступлении денежных средств на расчетный счет или в кассу организации/

В подавляющем большинстве организации при исчислении налога на прибыль применяют метод начисления. Но есть такие, кому по тем или иным причинам «милее» кассовый метод, которому посвящена ст. 273 НК РФ.

В чем суть данного метода? Кто вправе его применять? Какие условия должны соблюдаться организациями, использующими кассовый метод? Как перейти на метод начисления, если такие условия будут нарушены?

Отличия кассового метода от метода начисления

Разница между двумя методами заключается в периоде отражения доходов и расходов.

– при методе начисления – в том отчетном (налоговом) периоде, в котором они имели место, независимо от фактического поступления денежных средств, иного имущества (п. 1 ст. 271 НК РФ);

– при кассовом методе – на дату поступления средств на счета в банках и (или) в кассу, поступления иного имущества, погашения задолженности перед налогоплательщиком иным способом (п. 2 ст. 273 НК РФ).

Операции

Период признания доходов

При кассовом методе

При методе начисления

Товары отгружены в III квартале.

Оплата получена в IV квартале

Предоплата получена в III квартале.

Товары отгружены в IV квартале

– при методе начисления – в том отчетном (налоговом) периоде, к которому они относятся, независимо от времени фактической выплаты денежных средств и (или) иной формы их оплаты (п. 1 ст. 272 НК РФ);

– при кассовом методе – после их фактической оплаты (п. 3 ст. 273 НК РФ), с учетом некоторых особенностей.

Условия для применения кассового метода

Для начала назовем те организации, которые не вправе применять кассовый метод в силу п. 1, 4 ст. 273 НК РФ. Это:

– банки, кредитные потребительские кооперативы и микрофинансовые организации;

– организации, признаваемые контролирующими лицами контролируемых иностранных компаний;

– организации, указанные в п. 1 ст. 275.2 НК РФ (осуществляющие деятельность, связанную с добычей углеводородного сырья на новом морском месторождении углеводородного сырья);

– участники договоров доверительного управления имуществом, простого товарищества или инвестиционного товарищества.

Остальные организации вправе применять кассовый метод, если в среднем за предыдущие четыре квартала сумма их выручки от реализации товаров (работ, услуг) без учета НДС не превысила одного миллиона рублей за каждый квартал.

При этом выручка от реализации товаров (работ, услуг) для целей исчисления налога на прибыль организаций определяется в соответствии со ст. 249 НК РФ (см. письмо Минфина России от 16.12.2016 № 03‑03‑06/1/75488). То есть в расчет выручки включаются все поступления за реализованные товары, работы, услуги, имущественные права в денежной и (или) натуральной форме без НДС и акцизов; внереализационные доходы в расчете не участвуют.

Отметим, что проверку соблюдения лимита выручки необходимо осуществлять по завершении каждого квартала.

Покажем расчет суммы выручки (без НДС) в среднем за предыдущие четыре квартала (исходные данные приведены в первой строке таблицы).

Дата расчета

2017 год

2018 год

I квартал

II квартал

III квартал

IV квартал

I квартал

II квартал

III квартал

(0,7 + 0,5 + 0,9 + 1,8) / 4 = 0,975

(0,5 + 0,9 + 1,8 + 0,6) / 4 = 0,95

(0,9 + 1,8 + 0,6 + 0,65) / 4 = 0,9875

(1,8 + 0,6 + 0,65 + 0,98) / 4 = 1,005

Из приведенной таблицы видно, что организация вправе была применять кассовый метод с 01.01.2018, так как за предыдущие четыре квартала ее выручка в среднем составляла 0,975 млн руб.

Это право за ней сохранялось во втором и третьем кварталах. После того как закончился третий квартал, выяснилось, что выручка за предыдущие четыре квартала (IV квартал 2017 года и I, II, III кварталы 2018 года) превысила установленный лимит, поэтому в октябре 2018 года организация теряет право на применение кассового метода.

В пункте 4 ст. 273 НК РФ закреплено, что если налогоплательщик, перешедший на определение доходов и расходов по кассовому методу, в течение налогового периода превысил предельный размер суммы выручки от реализации товаров (работ, услуг), установленный п. 1 указанной статьи, то он обязан перейти на определение доходов и расходов по методу начисления с начала налогового периода, в течение которого было допущено такое превышение (переход на метод начисления с начала налогового периода предусмотрен и для ситуации, когда налогоплательщик в течение года стал участником договора доверительного управления имуществом или договора простого товарищества, договора инвестиционного товарищества).

Для перехода на метод начисления с кассового метода (при утрате права на применение последнего) необходимо совершить следующие действия:

– пересчитать с 1 января доходы и расходы, используя правила метода начисления;

– пересчитать суммы авансовых платежей по налогу на прибыль с начала года;

– подать уточненную декларацию по налогу на прибыль.

Особенности учета расходов при кассовом методе

Согласно п. 3 ст. 273 НК РФ при кассовом методе расходами налогоплательщиков признаются затраты после их фактической оплаты.

В целях применения гл. 25 НК РФ оплатой товара (работ, услуг и (или) имущественных прав) признается прекращение встречного обязательства налогоплательщиком – приобретателем указанных товаров (работ, услуг) и имущественных прав перед продавцом, которое непосредственно связано с поставкой этих товаров (выполнением работ, оказанием услуг, передачей имущественных прав).

При этом расходы учитываются в составе расходов с учетом следующих особенностей.

Материальные расходы, расходы на оплату труда и услуг третьих лиц

Подпунктом 1 п. 3 ст. 273 НК РФ предусмотрен единый порядок списания:

– для материальных расходов;

– для расходов на оплату труда;

– для расходов на уплату процентов за пользование заемными средствами (включая банковские кредиты);

– для расходов при оплате услуг третьих лиц.

При этом для оплаченных сырья и материалов есть еще одно условие: они учитываются в составе расходов по мере списания в производство.

Амортизационные отчисления

Согласно пп. 2 п. 3 ст. 273 НК РФ амортизация учитывается в составе расходов в суммах, начисленных за отчетный (налоговый) период. При этом допускается амортизация только оплаченного налогоплательщиком амортизируемого имущества, используемого в производстве.

Аналогичный порядок применяется в отношении капитализируемых расходов, предусмотренных ст. 261 (расходы на освоение природных ресурсов), 262 НК РФ (расходы на НИОКР).

На практике возникает вопрос о возможности учета в расходах амортизационных отчислений при частично оплаченном объекте. Как правило, налоговые инспекторы настаивают на том, что амортизируемое имущество должно быть оплачено полностью.

Что касается судебной практики, единого мнения у арбитров по этому поводу нет. Так, в Постановлении ФАС УО от 17.05.2010 № Ф09-3409/10‑С2 указано, что выполнение амортизационных отчислений законодателем не ставится в зависимость от объема произведенной оплаты.

Арбитры АС ДВО в Постановлении от 29.12.2015 № Ф03-5773/2015 по делу № А04-5768/2015 сделали вывод о том, что право на уменьшение расходов за счет амортизационных отчислений (при кассовом методе) связано с моментом оплаты или прекращения обязательства по оплате иным способом, поэтому налогоплательщик вправе включить в расходы сумму указанных начислений в случае полной оплаты стоимости амортизируемого имущества независимо от формы и вида оплаты.

Расходы на уплату налогов

Расходы на уплату налогов, сборов и страховых взносов учитываются в составе расходов в размере их фактической уплаты налогоплательщиком. При наличии задолженности по уплате налогов, сборов и страховых взносов расходы на ее погашение признаются в составе расходов в пределах фактически погашенной задолженности и в те отчетные (налоговые) периоды, когда налогоплательщик погашает указанную задолженность (пп. 3 п. 3 ст. 273 НК РФ).

О возврате покупателю сумм, излишне полученных в оплату товара

На практике нередко возникают ситуации, аналогичные той, которую рассматривал Минфин в письме от 30.06.2008 № 03‑03‑06/1/374: продавец и покупатель применяют кассовый метод, покупатель перечислил сумму, большую той, что указана в договоре. Возникает вопрос, как исправить ошибку в налоговом учете обеих сторон, если на дату перечисления денежных средств продавец всю сумму отразил в доходах, а покупатель – в расходах.

По мнению финансового ведомства, следует поступить так. Продавец сумму переплаты, возвращенную покупателю, учтет в составе расходов, уменьшающих базу по налогу на прибыль, в порядке, предусмотренном пп. 1 п. 3 ст. 273 НК РФ.

Покупатель ошибочно перечисленные продавцу денежные средства и возвращенные последним при исчислении налога на прибыль не будет учитывать в составе доходов. При этом он должен скорректировать налоговую базу за тот отчетный (налоговый) период, в котором отражен расход, связанный с приобретением товара, внести необходимые изменения и представить в налоговый орган уточненную декларацию по налогу на прибыль.

В июне 2018 года ООО «Продавец» заключило с ООО «Покупатель» договор поставки товара на сумму 100 000 руб. (здесь и далее НДС для удобства учитывать не будем).

В этом же месяце ООО «Покупатель» перечислило 120 000 руб. на расчетный счет ООО «Продавец». Последний вернул ошибочную переплату в размере 20 000 руб. в августе 2018 года.

В налоговом учете сторон будут отражены следующие операции.

ООО «Продавец» отразит в июне 2018 года в доходах сумму 120 000 руб., а в августе в расходах – 20 000 руб.

ООО «Покупатель» отразит в июне 2018 года в расходах сумму 120 000 руб. В августе, получив 20 000 руб., общество не будет отражать эту сумму в доходах, а подаст уточненную декларацию за полугодие 2018 года, где в материальных расходах будет отражена сумма 100 000 руб.

Порядок учета субсидий организациями, применяющими кассовый метод

Предоставление субсидий юридическим лицам регулируется ст. 78 БК РФ. Согласно п. 1 и 2 указанной статьи субсидии предоставляются из федерального бюджета, бюджета субъекта РФ, местного бюджета, а также из внебюджетных фондов на безвозмездной и безвозвратной основе.

Субсидии предоставляются в целях:

– возмещения недополученных доходов;

– финансового обеспечения (возмещения) затрат в связи с производством (реализацией) товаров, выполнением работ, оказанием услуг.

В первом случае получение субсидий осуществляется в рамках возмездного договора, связанного с реализацией товаров, работ, услуг по регулируемым ценам, тарифам (то есть компенсируется разница между базовой ценой (тарифом) и фактической ценой реализации). При формировании базы по налогу на прибыль указанная субсидия подлежит отражению в составе доходов от реализации на дату поступления денежных средств на расчетный счет на основании п. 2 ст. 273 НК РФ.

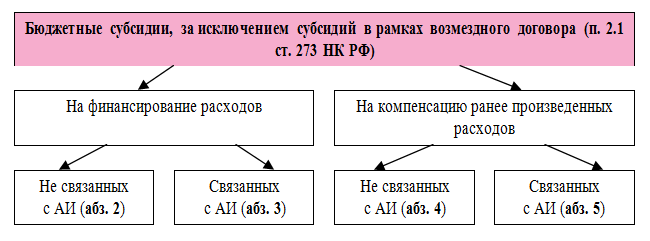

Если субсидия получена не в рамках возмездного договора, она учитывается в составе внереализационных доходов в порядке, предусмотренном п. 2.1 названной статьи:

– субсидии, полученные на финансирование расходов, не связанных с приобретением АИ (амортизируемого имущества) и имущественных прав, учитываются в течение не более трех налоговых периодов, считая налоговый период, в котором были получены указанные субсидии, по мере признания расходов, фактически осуществленных за счет этих средств. По окончании третьего налогового периода полученные субсидии, не учтенные в составе доходов, относятся к внереализационным доходам на последнюю отчетную дату этого налогового периода (абз. 2);

– субсидии, полученные на финансирование расходов, связанных с приобретением АИ и имущественных прав, учитываются по мере признания расходов, фактически осуществленных за счет этих средств. При реализации, ликвидации или ином выбытии указанного имущества, имущественных прав субсидии, не учтенные в составе доходов, относятся к внереализационным доходам на последнюю дату отчетного (налогового) периода, в котором произошла реализация (ликвидация, иное выбытие) (абз. 3);

– субсидии, полученные на компенсацию ранее произведенных расходов, не связанных с приобретением АИ и имущественных прав, учитываются единовременно на дату их зачисления (абз. 4);

– субсидии, полученные на компенсацию ранее произведенных расходов, связанных с приобретением АИ и имущественных прав, учитываются единовременно на дату их зачисления в сумме, соответствующей сумме начисленной амортизации по ранее понесенным расходам, связанным с приобретением. Разница между суммой полученных субсидий и суммой, учтенной в составе доходов на дату их зачисления, отражается в составе доходов в порядке, аналогичном предусмотренному абз. 3 п. 2.1 ст. 273 (по мере признания расходов, в частности для ОС – по мере начисления амортизации) (абз. 5).

В абзаце 6 п. 2.1 ст. 273 закреплено, что в случае нарушения условий получения субсидий, предусмотренных указанным пунктом, они в полном объеме отражаются в составе доходов налогового периода, в котором допущено нарушение.

Пример 3

ООО «Секрет» в январе 2018 года приобрело и оплатило основное средство за 1 110 000 руб., которое относится к третьей амортизационной группе. В этом же месяце оно было введено в эксплуатацию. Установлен срок полезного использования – 37 месяцев.

В июле 2018 года выделена субсидия из областного бюджета в размере 1 110 000 руб. В этом же месяце вся сумма была перечислена предприятию на расчетный счет.

Норма амортизации ОС равна 2,7027 % (1 / 37 мес.). Сумма амортизации в месяц составляет 30 000 руб. (1 110 000 руб. х 2,7027 %).

Субсидии на компенсацию ранее произведенных расходов, связанных с приобретением амортизируемого имущества, учитываются в порядке абз. 5 п. 2.1 ст. 273, то есть единовременно на дату их зачисления в сумме, соответствующей сумме начисленной амортизации.

Сумма амортизации, начисленной с февраля по июль включительно, составила 180 000 руб. (30 000 руб. x 6 мес.). В составе внереализационных доходов в июле 2018 года должно быть отражено 180 000 руб.

Разница в размере 930 000 руб. между суммой полученной субсидии (1 110 000 руб.) и суммой, учтенной в составе доходов на дату ее зачисления (180 000 руб.), будет отражаться в составе доходов в порядке, аналогичном предусмотренному абз. 3 п. 2.1 ст. 273, то есть по мере начисления амортизации по объекту ОС. Таким образом, ежемесячно, начиная с августа 2018 года, в состав внереализационных доходов нужно включать 30 000 руб.

Какой порядок (условия) признания доходов и расходов кассовым методом?

Кассовый метод в налоговом учете – правила применения

Кассовый метод означает, что все денежные потоки признаются доходом на дату их поступления на расчетный счет или в кассу предприятия. Как правило, этот способ применяется при УСН. Фирмы на ОСНО тоже вправе его применять, но только при условии, что выручка за последние четыре квартала подряд не превысила 1 млн. руб. без НДС.

Термин «средняя величина» выручки вызывает логичный вопрос: если общая сумма приближена к 4 млн руб., может ли она в отдельном квартале быть меньше 1 млн руб. и, соответственно, в другом квартале – больше этой величины? Например, в I квартале – 0,5 млн руб., во II квартале 1,4 млн руб., в двух последующих по 1 млн руб.

На практике для установления того, можно ли применять кассовый метод, средняя величина выручки рассчитывается каждый квартал путем сложения выручки за предыдущие подряд четыре квартала и деления полученной суммы на 4.

Пример:

Компания, намереваясь определить среднюю величину квартальной выручки, должна будет проделать следующие действия. Если задача стоит в том, чтобы рассчитать этот показатель за II квартал, то ей надо суммировать размеры выручки за III, IV квартал предыдущего года и I квартал текущего года, а затем разделить на 4 полученную сумму.

При всей очевидности и простоте такого решения есть альтернативные мнения, поддержанные арбитражными судами. Так, в постановлении ФАС Северо-Кавказского округа от 23.03.2005 N Ф08-831/2005-363А арбитры поддержали позицию ИФНС в том, что величину выручки следует рассчитывать за четыре квартала, входящие в один налоговый период.

Если придерживаться логики налоговых инспекторов, то приведенный выше пример будет ошибочен. Поэтому, во избежании неприятных инцидентов, налогоплательщику лучше все-таки направить запрос в свою ИФНС и следовать рекомендациям ее специалистов.

Отметим, что кроме указанных лиц кассовый метод могут использовать в учете и вновь созданные организации. С одной стороны, Налоговый кодекс РФ не содержит на этот счет прямых норм. Однако в письме УФНС России по г. Москве еще от 08.07.2002 N 26-12/31553 отмечается: поскольку организация только что зарегистрирована, то и доходов у нее больших еще нет. То есть сумма ее выручки вполне вписывается в указанные выше рамки. К этому же выводу можно прийти самостоятельно, проанализировав положения п. 1 ст. 273 НК РФ.

Эксперты КонсультантПлюс подготовили пошаговое руководство по налоговому учету доходов и расходов кассовым методом. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Кассовый метод – кому он запрещен в налоговом учете

Кассовый метод признания доходов и расходов могут применять далеко не все организации, даже выполняющие условия по ограничению выручки. Согласно пп. 1, 4 ст. 273, п. 1 ст. 275.2 НК РФ этот метод запрещен для следующих субъектов:

Для целей налогообложения при кассовом методе доходы признаются по оплате

При кассовом методе признания доходов датой получения дохода будет считаться:

Из приведенного перечня видно, что доходы следует учитывать при кассовом методе только в том случае, если они получены в реальности. Иначе говоря, организация после этого дня получает право распоряжаться деньгами, имущественными правами, имуществом, результатами оказания услуг или выполненных работ. И, конечно, доход обязательно надо учесть, если в учете списывается дебиторская задолженность, то есть должник выполнил свои обязательства (погасил свой долг).

Вот как примерно будет выглядеть при кассовом методе учет доходов при совершении типичной операции.

Пример:

Компания «Сигма» сдает перерабатывающее оборудование в аренду компании «Омега». Согласно договору ежемесячный арендный платеж составляет 85 000 руб. (без НДС). В одном из месяцев по взаимному согласию решено было вместо денежных средств рассчитаться встречной поставкой продукции. В результате «Омега» поставила товар на сумму 85 000 руб., а «Сигма» приняла его и оприходовала.

Договаривающиеся стороны оформили дополнение к договору аренды, составили акт зачета взаимных требований и на этом основании прекращения обязательств.

«Сигма» на день оформления этих документов должна списать в учете дебиторскую задолженность, числившуюся за «Омегой». Этот же день станет отправной точкой признания дохода «Сигмы» от аренды.

Следует отдельно отметить, что согласно ст. 249 НК РФ в выручку следует включать все поступления, сформированные при реализационных операциях по товарам, работам и услугам.

Более того, налоговые органы считают, что сюда надо включать даже те доходы, которые от налогообложения освобождены на основании норм НК РФ. Судебной практики по данному вопросу нет, но налоговая служба в абз. 3 п. 3.3 разд. I Методических рекомендаций налоговым органам по применению отдельных положений главы 25 НК РФ (утв. приказом МНС России от 28.03.2003 N БГ-3-23/150) применительно к иностранным юридическим лицам высказала такое требование. Несмотря на то что эти рекомендации признаны утратившими силу 19.12.2012, налоговые органы могут воспользоваться приведенными там доводами в спорных ситуациях. И аргументы «против» найти будет весьма затруднительно.

Как в налоговом учете признаются расходы при кассовом методе

Если компания использует в своей практике кассовый метод, то расходы следует признавать только после оплаты товаров, услуг или работ. Согласно п. 3 ст. 273 НК РФ оплатой считается фактор прекращения обязательства, возникшего у покупателя перед продавцом.

Приведенное определение означает, что предоплата или аванс будут признаны расходами не в тот момент, когда они поступят продавцу, а в момент отгрузки товара, оказания услуги, принятия работ либо передачи имущественных прав.

Помимо этого нюанса в статье 273 НК РФ содержатся еще несколько важных особенностей признания расходов при кассовом методе, как то:

Если организации не удалось соблюсти лимиты, при которых возможен кассовый метод, то ей, согласно п. 4 ст. 273 НК РФ, с начала года придется перейти на метод начисления. При этом следует отразить это действие в учетной политике путем издания отдельного приказа.

Кассовый метод в бухгалтерском учете

Выбор метода определения доходов и расходов в бухгалтерском учете должен быть закреплен в учетной политике. Организация может применять либо метод начисления, либо кассовый метод.

Положение по бухгалтерскому учету «Доходы организации» ПБУ 9/99 (утв. приказом Минфина РФ от 6 мая 1999 г. N 32н) разрешает признавать доходы по мере поступления денежных средств от покупателей субъектам малого предпринимательства, за исключением эмитентов публично размещаемых ценных бумаг, а также социально ориентированным некоммерческим организациям (п. 12 ПБУ9/99 «Доходы организации»). При этом, согласно ПБУ 9/99, должны быть соблюдены следующие условия:

Если организацией принят порядок признания выручки от продажи продукции и товаров после поступления денежных средств и иной формы оплаты, то и расходы, согласно Положению по бухгалтерскому учету «Расходы организации» ПБУ 10/99 (утв. приказом Минфина РФ от 6 мая 1999 г. N 33н), признаются после осуществления погашения задолженности (п. 18 ПБУ 10/99).

Тем, кто обязан применять в бухучете метод начисления, рекомендуем ознакомиться с материалом «В чем суть и особенности метода начисления в бухгалтерском учете»

Итоги

Варианты бухучета при упрощенной системе налогообложения

Ведение бухучета при УСН для фирм стало обязательным после принятия нового закона о бухгалтерском учете под №402-ФЗ от 06.12.2011. Этот же закон установил возможность применения упрощенных способов ведения бухучета для субъектов малого предпринимательства (СМП), к которым, в большинстве своем, относятся фирмы, работающие на УСН.

Фирмы, работающие на упрощенке, но не являющиеся малыми предприятиями, а также «упрощенцы», имеющие риск перехода на ОСНО, осуществляют ведение учета при УСН в полном объеме по правилам законодательства о бухгалтерском учете. Такой вариант учета предпочтителен также для фирм, устойчиво работающих на УСН, но использующих данные бухучета для получения детальной информации о состоянии дел в организации и экономического анализа деятельности.

Варианты ведения упрощенного бухучета для СМП содержатся в 2 документах:

Предложенные ИПБ РФ способы учета характеризуются определенными особенностями методологии ведения и предпочтительны каждый для своего круга предприятий малого бизнеса:

Для фирм, имеющих право на упрощенный бухучет, действующее законодательство допускает возможность ведения его кассовым методом (п. 12 ПБУ 9/99 и п. 18 ПБУ 10/99).

Какие коммерческие организации вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую отчетность? Ответ на этот вопрос есть в системе КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в Путеводитель по бухгалтерской отчетности за 2020 год.

Об отличиях метода начисления от кассового читайте здесь.

Однако никаких рекомендаций по его организации не существует. Скорее всего, это связано с тем, что ведение бухучета кассовым методом не отвечает главной задаче бухгалтерского учета: давать полную и достоверную информацию обо всех фактах хозяйственной деятельности фирмы. При применении кассового метода в бухучете искажается не только реальная картина хозяйственной жизни организации, но и ее бухгалтерская отчетность. Поэтому бухучет все же лучше вести методом начисления, а кассовый метод можно рекомендовать только как способ ведения налогового учета. В частности, именно этим методом при УСН оплаченные доходы и расходы, учитываемые при расчете налога, отражаются в книге доходов и расходов, которая при упрощенке является обязательным налоговым регистром (ст. 346.24 НК РФ).

С учетом того, что бухучет ведется в порядке, устанавливаемом действующими законом о бухгалтерском учете и ПБУ, а налоговый – по правилам НК РФ, данные бухгалтерского и налогового учета практически всегда будут различаться. Можно попытаться максимально сблизить их, выбрав сходные методы учета. Но при этом бухгалтерская отчетность всегда будет составляться по данным бухгалтерского учета, а расчет налога будет делаться по данным налогового учета.

Совсем не вести бухучет по установленным правилам рискованно. Действующее законодательство предусматривает ответственность за это (п. 3 ст. 120 НК РФ и ст. 15.11 КоАП РФ). К таким нарушениям, в частности, отнесены отсутствие регистров бухгалтерского учета, отсутствие первички и систематические ошибки в заполнении бухгалтерских регистров.

Учетная политика и план счетов для УСН

Учетная политика при УСН – это такой же серьезный и подробный документ, какой составляется любой организацией, работающей на ОСНО.

Выбранный способ бухгалтерского учета и особенности его ведения обязательно закрепляются в приказе по учетной политике.

Наряду с организационно-техническими моментами бухучета в тексте приказа должен быть отражен выбор:

Формы упрощенных регистров бухучета необходимо привести в качестве приложений к приказу. Для варианта полного упрощенного бухучета они в целом будут сходны с оборотно-сальдовыми ведомостями, применяемыми при ОСНО, но могут объединять информацию по близким счетам учета и требуют формирования в дополнение к ним сводной шахматной ведомости. Рекомендованные Минфином России формы упрощенных регистров бухучета можно увидеть в приложениях к протоколу ИПБ РФ от 25.04.2013 № 4/13 и приказу Минфина России от 21.12.1998 № 64н.

Объединение данных по бухгалтерским счетам базируется на сокращенном плане счетов бухучета, в котором допускается уменьшение количества используемых счетов за счет их укрупнения. Можно, например, объединить счета учета ТМЦ (07, 10, 14, 15, 16) на счете 10, счета учета затрат (20, 23, 25, 26, 28, 29) на счете 20, счета учета безналичных денежных средств (51, 52, 55, 57) на счете 51, счета расчетов с контрагентами ( 73, 75, 76, 79) на счете 76. Решение о том, как будут объединены счета, должно быть отражено в учетной политике. Рабочий план счетов – обязательное приложение к тексту приказа.

В связи с предоставленным СМП правом формирования бухгалтерской отчетности в сокращенном варианте (только в составе двух форм) и по укрупненным показателям (с меньшим количеством строк в формах), необходимо закрепить это право в учетной политике.

Особое внимание следует уделить вопросам хранения первичных учетных документов, которые могут понадобиться даже тем фирмам на упрощенке, которые ведут бухучет при УСН 6% (доходы), в случае изменения системы налогообложения.

Бухучет при УСН должен быть организован так, чтобы при необходимости возврата на ОСНО или перехода с УСН «доходы» на УСН «доходы минус расходы» можно было с минимальным количеством трудозатрат восстановить аналитику по учетным данным в соответствии с требованиями соответствующей системы налогообложения.

О том, что еще должен содержать приказ по учетной политике, читайте в материале «Форма приказа об утверждении учетной политики».

Учетная политика при упрощенке по объекту «доходы минус расходы»

При составлении учетной политики по УСН «доходы минус расходы» в приказе должны найти отражение все особенности учета ее финансово-хозяйственной деятельности. Особое внимание нужно уделить вопросам бухучета расходов, которые обычно тщательно проверяются налоговыми органами:

Образец учетной политики для упрощенцев, применяющих «доходы минус расходы» вы можете скачать в системе КонсультантПлюс. Оформите бесплатный пробный доступ к К+ и получите документ от экспертов К+.

Подробнее о составлении учетной политики можно прочитать в статьях:

Особенности учетной политики при УСН «доходы» по ставке 6%

Бухучет для фирм на УСН «доходы» тоже обязателен, несмотря на то, что для расчета величины уплачиваемого налога нужны только доходы и суммы платежей, которые могут уменьшить начисленный налог.

Образец учетной политики для упрощенцев с объектом «доходы» есть в системе КонсультантПлюс. Получите пробный доступ к К+ бесплатно и скачивайте образец, а также рекомендации по ее составлению от экспертов.

Как ведут учет ИП на УСН

У ИП нет обязанности вести бухгалтерский учет (подп. 1 п. 2 закона № 402-ФЗ). Это дополнительно подтверждено письмами Минфина России от 20.05.2015 № 03-11-11/28947 и от 17.10.2014 № 03-11-11/52522. Для них обязателен только налоговый учет, на основании которого заполняется декларация по УСН. При желании вести бухгалтерский учет ИП может либо организовать его с помощью одного из вышеописанных способов, либо использовать какой-то свой метод.

Итоги

Ведение бухгалтерского учета при УСН обязательно только для юридических лиц. Если юрлицо, применяющее УСН, является субъектом малого предпринимательства, оно имеет возможность применять упрощенный способ ведения учета и формировать отчетность по упрощенной форме. Выбранные способы учета, применяемый план счетов, формы документов, отчетности, порядок хранения документов и многие другие аспекты организации и ведения учета организация разрабатывает самостоятельно и утверждает в учетной политике.