кио и инн разница

Код иностранной организации – все, что надо знать

КИО (код иностранной организации) – это составная часть механизма учета деятельности компаний. Он представляет собой комбинацию числовых значений, присваиваемых организации, учредителями которой являются иностранцы. Такие фирмы базируются за границей, но имеют коммерческую выгоду в России – ведут предпринимательскую деятельность или используют счета в местных банках. За последние годы порядок постановки таких предприятий на налоговый учет в базе плательщиков обязательных взносов в казну изменился. Как было, что поменяли, каким способом создать КИО иностранной организации и что это для оффшора – все это обсудим в текущей статье.

Регулирование деятельности иностранных компаний: взгляд в историю

Не только российские предприятия платят налоги. Если резидент другой страны осуществляет некую хозяйственную деятельность в России, то точно в том же порядке, который принят для отечественных компаний, у иностранного представителя возникают определенные обязательства в области уплаты обязательных государственных сборов.

При каких условиях могут возникнуть такие обязательства?

1 – В том случае, если хозяйственно-экономические отношения, реализуемые в РФ, способствуют появлению постоянного представительства иностранной фирмы.

2 – Если деятельность, осуществляемая нерезидентом не ведет к образованию регулярного представительства.

Однако порядок организации налогового учета предприятий, имеющих разную правовую природу, стал одинаковым не так давно. В чем заключалась разница?

Регулярное представительство – это оценочная категория, которая формируется на основе неких формальных характеристик. Они детализированы в положениях российского налогового законодательства.

В соответствии с нормативными актами, для контроля за деятельностью организации и получения с нее определенных обязательных взносов в казну, вводится особое определение. Так, если у иностранного резидента на территории нашего государства есть некое обособленное отделение или место, через которое он выполняет операции хозяйственно-экономического значения, он признается иностранной организацией с регулярным представительством.

Сфера занятости такой компании должна быть связана:

Чтобы создать регулярное представительство, такой фирме нужно осуществлять деятельность внутри российских территориальных границ не менее 30 дней в году и иметь контору, которая является местом для регулярного осуществления предпринимательской функции. В случае если компания не обладает признаками регулярного представительства, но при этом использует счета в российских банках, она считается иностранным резидентом, но также подвергается налогообложению.

Иностранные фирмы, международные организации и дипломатические представительства в обязательном порядке должны встать на налоговый учет. Раньше (до октября 2003) для контроля за деятельностью и порядком внесения регулярных выплат такими предприятиями им, как и другим российским фирмам, присваивался индивидуальные номер и код причины постановки на учет (выдается организациям по основаниям, предусмотренным законом).

Разумеется, у такого способа учета деятельности предприятий было множество недостатков. Преимущественно, они были связаны с отсутствием согласованной, централизованной системы мониторинга. Не было юридической и технической возможности сформировать на территории всех субъектов РФ единый ИНН иностранного агента. Получалась коллизионная ситуация – в случае если фирма имела единый головный офис, но представительства в разных регионах, все предприятия, разбросанные по субъектам федерации, обладали собственными индивидуальными номерами налогоплательщиков. В таком случае идентифицировать их как одну компанию было невозможно. Формально каждое учреждение являлось обособленным подразделением. Это было неудобно как для самих иностранных представительств, так и налоговиков.

В 2003 году порядок учета финансовой деятельности иностранных предприятий был изменен. Законодатель принял решение об объединении индивидуального номера налогоплательщика и кода организаций, присваиваемого международным и зарубежным фирмам. С этого момента КИО стал частью ИНН юридического лица – это помогло сформировать единый справочник кодов. С этого момента способ идентификации для всех обособленных подразделений компаний, недвижимых объектов собственности, а также движимого имущества, стал одинаковым.

Составлением общего реестра кодов занимается Министерство РФ по налогам и сборам. Учет проводится на основе информации, получаемой от местных инспекций.

Что такое КИО организации в реквизитах?

КИО – это то, что позволяет налоговым органам идентифицировать плательщика взносов, который не является резидентом по отношению к нашей стране. Уникальный код зафиксирован в документе о постановке на учет, который каждая компания обязана получить, совершая финансовые операции в России.

С принятием нового порядка мониторинга за деятельностью иностранных и международных (оффшорных) компаний, КИО не выдается предприятиям в виде самостоятельного номера. Теперь он является составной частью ИНН, хотя иногда рассматривается как отдельный реквизит. Однако это, скорее, номинальный подход, чем формальный. С юридической точки зрения, цифровое значение представляет собой единый номер.

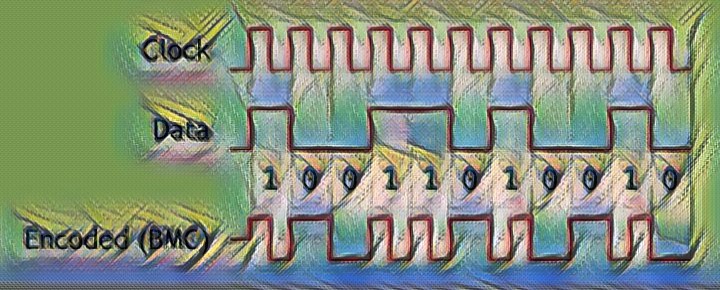

КИО занимает позиции с пятой по девятую в десятизначном числовом идентификаторе фирмы. При этом первые четыре значения – индекс, а последнее используется как число, необходимое для контроля указанных данных.

Получить свидетельство с кодом иностранной организации можно так же, как и узнать его в случае необходимости восстановления утерянного сертификата – обратившись в налоговый орган по месту учреждения компании или нахождения банка, в котором предприятие держит счет.

Что такое справочник КИО?

Он представляет собой совокупность информации, идентифицирующих нерезидентные предприятия. Он состоит из нескольких блоков – кодового и идентификационного.

В первом разделе прописываются числовые данные, характеризующие компанию – КИО, а также даты основных операций, проводимых с ним: присвоения, изменения, прекращения действия.

Второй раздел состоит из более подробных сведений о предприятии: наименования на русском языке, латинице, адреса по месту фактической регистрации, кода ОКСМ, номера регистрации, а также кода налогоплательщика или документа, который его заменяет.

КИО: что это в реквизитах оффшорной компании?

Это номер, который необходимо получить для нерезидентных компаний – оффшоров. Фирмы, зарегистрированные на Сейшелах, Британских Виргинских, Каймановых или Маршаловых островах, а также низконалоговых зонах по типу Кира, Гонконга или Великобритании в соответствии со статьей 83 Налогового Кодекса РФ должны становиться на учет в том случае, если:

Какие документы понадобятся при постановке оффшорной организации на учет?

2 – Выписка из реестра регистратора компании или иной документ, подтверждающий факт учреждения фирмы.

3 – Справка из фискального органа страны, в которой зарегистрирована организация. При отсутствии на указанной территории налогообложения, необходимо предоставить Certificate of Tax Exemption.

4 – Учредительные документы.

5 – Св–во о назначении руководителя предприятия и ксерокопия его паспорта.

6 – При наличии представителя – доверенность на его имя и копия документа, удостоверяющего личность.

Доверенность должна быть заполнена на русском языке от имени руководителя (в простой письменной форме). Она заверяется подписью и печатью фирмы. Несмотря на то, что печать выполнена на языке страны, в которой проходила регистрация, переводить ее не нужно. Если печати нет, то доверенность предоставляют на иностранном языке. Она должна быть надлежащим образом апостилирована, а к оригиналу приложен перевод на русский язык, заверенный у нотариуса.

Все остальные документы также представляются в виде копий. Они должны быть апостилированы, выполнены на русском и заверены в нотариальной службе.

Не забудьте оформить код иностранной организации при наличии иностранного оффшора. В случае его отсутствия у фискальных органов возникнут претензии к оффшорной компании, что повлечет за собой проверки ее благонадежности.

Что такое КИО в реквизитах организации?

Если вы предприниматель, вам волей-неволей приходится иметь дело с разной документацией. Как правило, они стандартны, так как требования к их содержанию жёстко регламентируются законом.

Но среди реквизитов порой встречаются и малоизвестные вам коды. Многие ли из обычных людей знают, что такое КИО в реквизитах компании? Этот код говорит о том, что вы имеете дело с иностранной фирмой, которая ведёт свою деятельность в нашей стране.

Что такое КИО?

Аббревиатура КИО расшифровывается как «код иностранной организации». Встретив КИО в перечне реквизитов компании, сразу можно сделать вывод, что её учредителем является иностранный гражданин или предприятие. КИО является одним из инструментов налогового учёта деятельности предприятий.

Это определённая комбинация цифр, которая присваивается компании с иностранными корнями во время регистрации. В России такая компания ведёт коммерческую деятельность либо просто использует для расчётов счета в отечественных банках.

Каким компаниям нужен КИО?

Любая фирма или организация, которая ведёт на территории нашей страны хозяйственную деятельность, должна платить налоги с полученной прибыли. Неважно, ведётся ли эта деятельность через её регулярное представительство или носит нерегулярный, а то и разовый характер – в любом случае, причитающиеся налоги должны быть уплачены полностью.

Регулярным представительством считается офис компании, который используется не меньше, чем 30 дней в году. При этом она ведёт деятельность:

– эксплуатируя или перерабатывая природные ресурсы, добытые на территории России;

– выполняя строительные, монтажные и/или наладочные работы, эксплуатируя или обслуживая технические устройства, механизмы, приборы и т.д.;

– реализуя товары посредством использования объектов российской недвижимости, транспорта и др.;

– осуществляя иные работы либо предоставляя услуги населению России, но при этом не являясь российским резидентом.

Чтобы налоговые органы могли осуществлять учёт деятельности иностранных компаний, им при регистрации присваивается индивидуальный номер (КИО). До 2003 года не существовало единой системы учёта таких номеров, и региональные филиалы крупной иностранной фирмы регистрировались как отдельные, обособленные предприятия. С 2003 года каждой иностранной компании при регистрации присваивается собственный ИНН, составной частью которого является код иностранной компании, т.е. КИО.

КИО в реквизитах

КИО необходим для организаций, не являющихся резидентами на территории нашей страны. Он присваивается иностранной фирме в ходе её регистрации и заносится в отдельный реестр, составляемый налоговой службой РФ. КИО компании входит в её ИНН, являясь с точки зрения закона неотъемлемой частью индивидуального номера, но в некоторых случаях может рассматриваться как один из отдельных реквизитов компании-нерезидента.

Как известно, ИНН состоит из десяти цифр, и КИО прописывается в нём с 5-ой по 9-ую цифру. Четыре первых – индекс предприятия, а последняя – контрольная сумма. Компании получают КИО в налоговой службе, обратившись в региональное отделение по месту ведения хозяйственной деятельности.

Справочник КИО

Базовую информацию о любой компании-нерезиденте можно узнать из справочника КИО. В нём содержится информация, представленная в виде кодового и информационного блоков.

Кодовый блок содержит КИО компании, а также даты регистрации, смены (если она была) и прекращения действия кода. В информационном разделе проставляется название предприятия (на русском языке и латиницей), адрес или несколько адресов (регистрации и фактического местонахождения), код ОКСМ, код налогоплательщика и номер регистрации.

КИО для оффшорных компаний

Не секрет, что многие отечественные предприниматели регистрируют компании в оффшорах на Каймановых, Виргинских или Сейшеловых островах, в Гонконге, на Кипре и т.д., чтобы снизить налоговую нагрузку на свой бизнес. Каждая оффшорная компания должна встать на учёт в налоговой службе, если она:

– открыла в РФ своё регулярное представительство и ведёт через него коммерческую деятельность;

– участвует в хозяйственной деятельности на нашей территории не меньше 30 дней в году (суммарно);

– владеет у нас любым имуществом;

– обладает счётом в российском банке.

При регистрации оффшорной компании обязательно присваивается КИО. Если в её реквизитах отсутствует этот код, деятельность компании на территории нашей страны признается незаконной и может быть прекращена либо повлечёт за собой серьёзные санкции со стороны налоговых органов.

КИО вместо ИНН в ZSV

А ответили вы в результате как? Если КИО у вас в банке не было.

в этот раз дали инфу. т.к. кио был частью ИНН, КПП и наименование совпадало.

А ответили вы в результате как? Если КИО у вас в банке не было.

в этот раз дали инфу. т.к. кио был частью ИНН, КПП и наименование совпадало.

У нас есть и ИНН и КИО. Действующие форматы не позволяют указывать ИНН и КИО одновременно. Поэтому надо указывать что то одно. Когда мы указываем ИНН, то от некоторых банков приходят отказы, т.к. у них нет ИНН. Мы доработали ПО. Теперь указываем КИО. Так теперь приходят отказы, что нет КИО. Пока вопрос что делать решается.

У нас есть и ИНН и КИО. Действующие форматы не позволяют указывать ИНН и КИО одновременно. Поэтому надо указывать что то одно. Когда мы указываем ИНН, то от некоторых банков приходят отказы, т.к. у них нет ИНН. Мы доработали ПО. Теперь указываем КИО. Так теперь приходят отказы, что нет КИО. Пока вопрос что делать решается.

А если в карточке клиента нет ИНН, то из чего вычислять КИО?

У нас в АБС КИО и ИНН отдельные поля. К тому же проверяется длина значения каждого поля для соответствующего типа налогоплательщика. Может все-таки стоит сделать в новой редакции форматов два разных атрибута и идентифицировать клиента либо по ИНН, либо по КИО, в зависимости от имеющихся данных в карточке клиента?!

Сделать в новой редакции форматов это сложно. Пр-460 уже утвержден. Ну может года через два сделаем.

Подскажите, пожалуйста, если иностранная организация при открытии счета предоставила КИО и КПП, а сейчас принесли ИНН, нужно ли отправлять сообщения об изменении? в положении не нашла ответа на данный вопрос.

А какой признак при формировании сообщения об изменении Вы собираетесь указать, если форматами предусмотрены только два признака?

1. реорганизация организации;

2. смена управляющего товарища инвестиционного товарищества

Ни один, ни другой в Вашем случае не подходит.

Что такое КИО организации

Что такое КИО организации

Похожие публикации

В последние годы в России усилилась борьба с вывозом капитала за рубеж. С этой целью в законодательство были введены нормы, усиливающие контроль за взаимодействием российских и иностранных компаний. Для учета «иностранцев», работающих на территории РФ, используется понятие «код иностранной организации» (КИО). Рассмотрим, как формируется и в каких случаях применяется данный показатель.

Код КИО – что это такое?

КИО необходим любой иностранной компании, ведущей деятельность на территории РФ или использующей счета в российских банках для расчетов. При постановке на учет иностранная организация, так же, как и резидент РФ, получает ИНН. Особенность здесь заключается в том, что в ИНН «иностранца», как составная часть входит КИО. Всего ИНН юридического лица состоит из 10 цифр, КИО занимает в нем позиции с 5-й по 9 (первые четыре цифры – код налогового органа, последняя – контрольный показатель).

Таким образом, КИО – это своеобразный «код внутри кода», расшифровка КИО позволяет идентифицировать иностранную организацию, ведущую бизнес на территории РФ. Если иностранное юридическое лицо работает с использованием нескольких представительств, то для точного определения каждого из них нужно дополнительно использовать код причины постановки на учет (КПП).

Что такое контролируемые иностранные компании

Изменения в НК РФ, касающиеся налогообложения прибыли «иностранцев», были внесены законом от 24.11.2014г. № 376-ФЗ «О внесении изменений…». Этот нормативный акт часто неофициально упоминают, как закон о контролируемых иностранных компаниях (КИК).

Резидент РФ признается контролирующим лицом для иностранной компании в следующих случаях (ст. 25.13 НК РФ):

1. Для иностранного юридического лица:

2. Для иностранной структуры без образования юридического лица (фонд, траст и т.п.):

Статус контролирующего лица влечет за собой обязанность уплачивать налог со своей доли прибыли контролируемой компании. Начиная с 2017г. прибыль для этого должна составлять 10 млн. руб. и более по каждой иностранной фирме. В дальнейшем указанный лимит может быть изменен. Закон также позволяет зачесть налоги, уплаченные в стране регистрации КИК, при наличии соответствующих подтверждающих документов.

КИО для КИК

Контролирующие лица должны предоставлять налоговикам уведомление о контролируемых иностранных компаниях (ст. 25.14 НК РФ). Его необходимо сдать до 20 марта года, следующего за налоговым периодом, в котором было признано получение прибыли (дохода) от КИК. Форму нужно заполнять в соответствии с приказом ФНС России от 13.12.2016 N ММВ-7-13/679@ «Об утверждении…».

Резиденты РФ, не контролирующие иностранные компании, но имеющие доли в их капитале, подают уведомление об участии.

Следует отметить, что КИО не входит в перечень реквизитов, которые необходимо заполнять при подготовке данных форм. Они предусматривают лишь заполнение кодов, присвоенных компании на территории государства регистрации (причем – только при наличии данных реквизитов у компании).

Это вполне объяснимо. Ведь учрежденная резидентами РФ иностранная компания далеко не всегда ведет какую-либо деятельность на российской территории. А значит, у нее не возникает обязанность получать КИО.

Если же такая деятельность и ведется, то необходимость получения КИО никак не связана с «российским» статусом учредителей и, следовательно, не может быть использована для дополнительного контроля за ними.

Таким образом, данный тип ИО может получать или не получать КИО в зависимости от наличия бизнеса на территории РФ.

Вывод

Код иностранной организации является частью ее ИНН и служит для идентификации налогоплательщика – иностранца на территории РФ. Со статусом контролируемой иностранной компании необходимость получения КИО напрямую не связана. Такая обязанность возникает у КИК только в том случае, если она работает на территории РФ.

Полные тексты нормативных документов в актуальной редакции вы всегда сможете посмотреть в КонсультантПлюс.

ИНН/КИО – что это такое?

inn_kio_-_chto_eto_takoe.jpg

Похожие публикации

При формировании различной деловой документации налогоплательщикам необходимо указывать ряд реквизитов, в том числе ИНН и КИО. Если идентификатор ИНН хорошо знаком российским предпринимателям, то код КИО малоизвестен и вызывает немало вопросов. Чаще всего с реквизитом КИО сталкиваются субъекты хозяйствования, которые сотрудничают с иностранными фирмами, ведущими свою деятельность на территории России.

Что означают коды ИНН и КИО?

Идентификатор КИО используется налоговой службой для учета иностранных субъектов хозяйствования, которые работают в России. Он присваивается одновременно с ИНН в процессе регистрации и является единым для всех подразделений компании. Реквизит расшифровывается как «код иностранной организации» и является составной частью кода ИНН, он занимает в нем цифры с пятой по девятую. Но в некоторых случаях код КИО может рассматриваться как отдельный реквизит.

Увидев идентификатор КИО в перечне реквизитов организации можно сделать выводы о том, что ее учредителем является иностранный гражданин. В 2003 году Министерством по налогам и сборам был утвержден Справочник КИО, цель его создания – усовершенствование учета иностранных организаций. Для получения идентификатора КИО руководству иностранной фирмы нужно обратиться в территориальное подразделение ИФНС по месту ведения деятельности.

Для чего нужны реквизиты ИНН и КИО?

Юридическим лицам и предпринимателям ИНН необходим для:

Налоговые органы используют код КИО для учета иностранных субъектов хозяйствования. Иностранным организациям данный код необходим для полноценной работы на территории РФ. Его используют при:

Получив код КИО, иностранная фирма сможет осуществлять деятельность на территории России в течение 30 или более дней.

Кто обязательно должен получить идентификатор КИО?

Данное требование распространяется на все иностранные организации (в том числе оффшорные), которые ведут хозяйственную деятельность на территории РФ. Они обязаны уплачивать налоги с полученной прибыли, при этом не имеет значения, ведется ли деятельность регулярно или носит разовый характер.

Иностранные компании могут вести следующую деятельность:

Также компании могут выполнять иные работы, при этом не являясь российскими резидентами.

Постановка на учет в ИФНС и получение реквизита ИНН и КИО для иностранных фирм является обязательным в таких случаях:

Если иностранная организаций не имеет реквизита КИО – ее деятельность считается незаконной, и это может повлечь за собой серьезные штрафные санкции со стороны налоговых органов.

При создании исходящего платежного требования в системе Сбербанк ИНН и КИО нужно указывать не во всех случаях. Приказ ФНС России от 16.12.2016 № ММВ-7-14/684@ (Зарегистрировано в Минюсте России 09.01.2017 № 45132) предусматривает ситуации, когда эти реквизиты указывать не обязательно.

Полные тексты нормативных документов в актуальной редакции вы всегда сможете посмотреть в КонсультантПлюс.