книга учета депонированной заработной платы

Пример заполнения Книги аналитического учета депонированной заработной платы, денежного довольствия и стипендий (Форма по ОКУД 0504048) (подготовлено экспертами компании «Гарант», июнь 2020 г.)

Пример заполнения Книги аналитического учета депонированной заработной платы, денежного довольствия и стипендий

(подготовлено экспертами компании «Гарант»)

Утв. приказом Минфина России

от 30 марта 2015 г. N 52н

ГАРАНТ:

См. данную форму в редакторе MS-Excel

Фамилия, имя, отчество

Отнесено на счет депонентов (кредит)

номер счета бухгалтерского учета

номер расходного кассового ордера

0706 0000000000 111 4 304 02 730

Сокол С.С. (учебное хозяйство)

0706 0000000000 112 4 304 02 730

0706 0000000000 112 4 304 02 730

0706 0000000000 111 4 304 02 730

Левицкая Л.Л. (учебное хозяйство)

0706 0000000000 111 4 304 02 730

0706 0000000000 111 4 304 02 730

0706 0000000000 111 4 304 02 730

0706 0000000000 111 4 304 02 730

0706 0000000000 111 4 304 02 730

Тарасов Т.Т. (учебное хозяйство)

0706 0000000000 111 4 304 02 730

Итого с начала года

Актуальная версия заинтересовавшего Вас документа доступна только в коммерческой версии системы ГАРАНТ. Вы можете подать заявку на получение полного доступа к системе бесплатно на 3 дня.

Если вы являетесь пользователем интернет-версии системы ГАРАНТ, вы можете открыть этот документ прямо сейчас или запросить по Горячей линии в системе.

Пример заполнения Книги аналитического учета депонированной заработной платы, денежного довольствия и стипендий (Форма по ОКУД 0504048)

Подготовлено экспертами компании «Гарант», июнь 2020 г.

© ООО «НПП «ГАРАНТ-СЕРВИС», 2021. Система ГАРАНТ выпускается с 1990 года. Компания «Гарант» и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Депонирование заработной платы

Иногда сотрудники по каким-либо факторам, не зависящим от работодателя, не могут вовремя получить заработную плату, которую организация выдает наличными. Причиной может быть, к примеру, болезнь сотрудника. В этом случае невостребованную зарплату бухгалтер должен сдать обратно в банк, т. е. депонировать ее.

Согласно порядку ведения кассовых операций (Указание Банка России от 11 марта 2014 г. № 3210-У) депонированные суммы не обязательно сдавать на хранение в банк, однако несданные суммы будут учитываться в величине лимита кассы, в отличие от заработной платы.

В кассе нельзя хранить неограниченное количество денег – наличность должна быть передана в банк. Существует понятие кассового лимита – это определенная сумма наличных денег свыше, которой наличные в кассе держать нельзя.

Исключением являются только субъекты малого предпринимательства, которые указанный лимит могут не устанавливать (п. 2 Указания № 3210-У, п. п. 1, 4 письма ФНС от 09.07.2014 № ЕД-4-2/13338). Если организация – субъект малого предпринимательства не установила лимит остатка наличных, то она может любую сумму имеющейся у нее наличности хранить в кассе, не сдавая в банк.

Лимит остатка наличных в кассе организации, которая получает наличную выручку, рассчитывается по формуле, которая прописана в п. 1 Приложения к Указанию Банка России № 3210-У.

В данной статье мы рассмотрим алгоритм действий по депонированию заработной платы с последующей сдачей депонированных сумм в банк.

Проверяем расписки в получении денег в расчетно-платежной ведомости

Необходимо построчно проверить в расчетно-платежной ведомости расписки в получении денег.

Напротив фамилий тех, кто не получил заработную плату, в графах «Деньги получил» (при выдаче денег по форме № Т-49) или «Подпись в получении денег» (при выдаче денег по форме № Т-53) нужно проставить оттиск штампа, либо сделать надпись «депонировано».

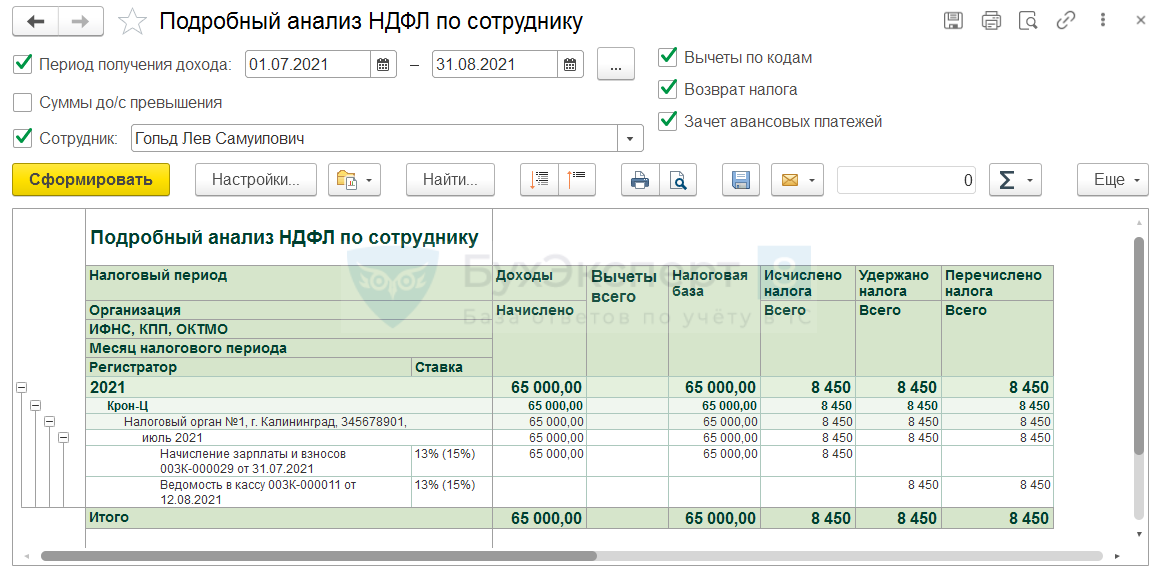

Налоговые агенты обязаны перечислять суммы исчисленного и удержанного НДФЛ не позднее дня, следующего за днем выплаты сотруднику дохода (п. 6 ст. 226 НК РФ). Депонированная зарплата считается выданной, поэтому НДФЛ уплачивается в общеустановленном порядке.

Подводим итог по платежным ведомостям

В итоговой строке ведомостей формы № Т-49 или формы № Т-53 необходимо посчитать и записать суммы:

Если деньги на зарплату выдавал не кассир, а другое лицо, на ведомости дополнительно делается запись «Деньги по ведомости выдавал (подпись)».

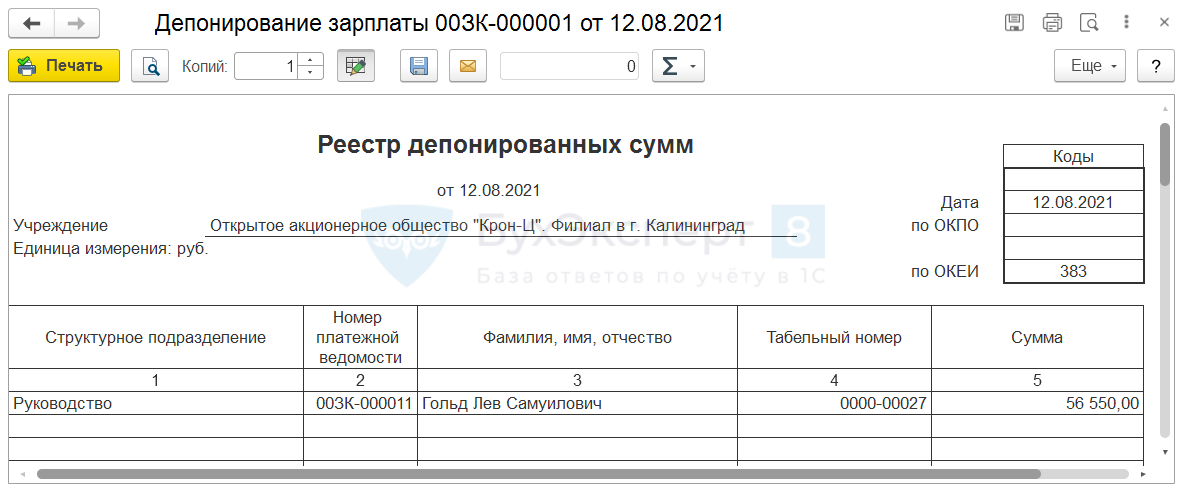

Составляем реестр депонированных сумм

С 1 июня 2014 года вести реестр депонированных сумм не обязательно, поскольку в порядке ведения кассовых операций от 11.03.2014 № 3210-У такого требования нет.

Однако этот документ удобен для отслеживания задолженности перед работниками, поэтому отказываться от него совсем не стоит.

Реестр депонированных сумм заполняют в произвольной форме. Как правило, он включает следующие реквизиты:

Реестр депонированных сумм может содержать дополнительные реквизиты, например, о выплате депонированных сумм.

Нумерация реестров депонированных сумм осуществляется в хронологической последовательности с начала календарного года.

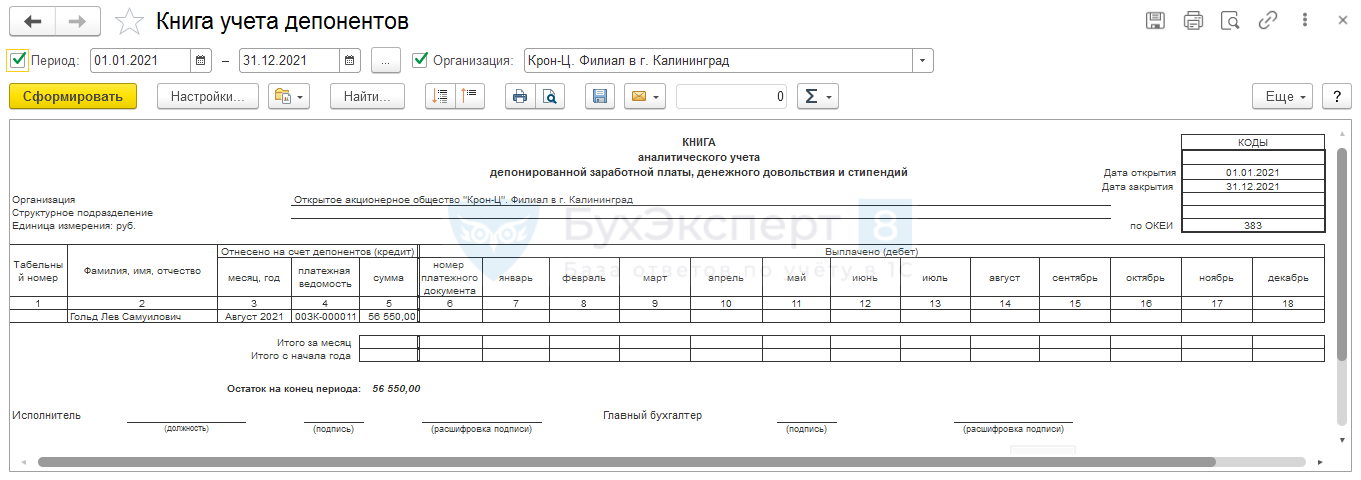

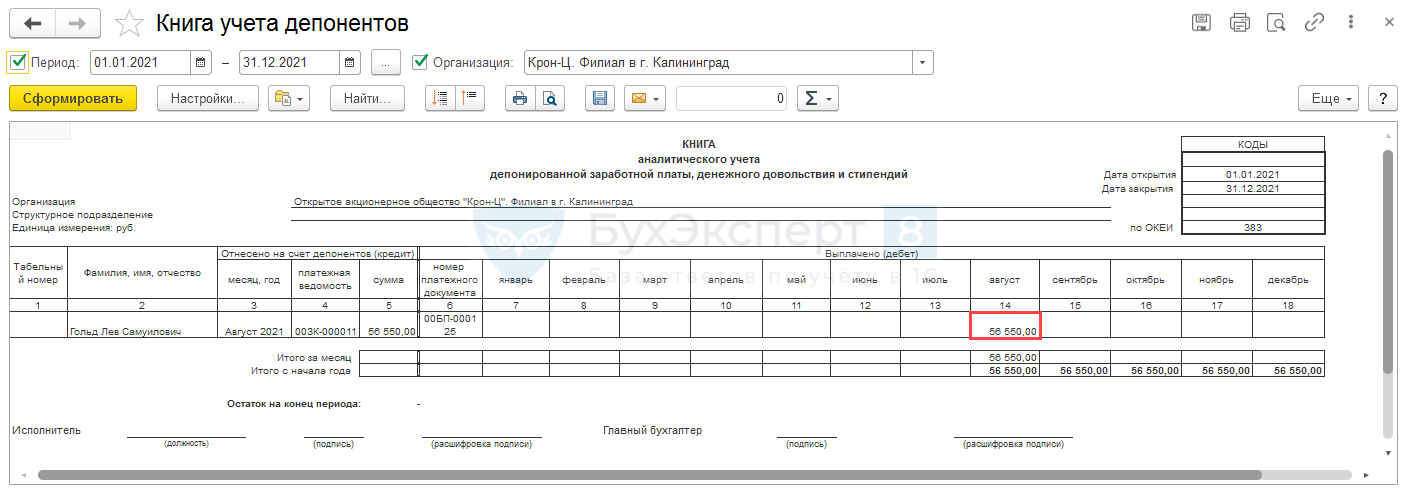

Вносим в книгу учета депонированные суммы

Обязательство вести книгу учета депонированных сумм также не прописано в порядке ведения кассовых операций от 11.03.2014 № 3210-У. Т. е. она не является обязательной.

Форму данной книги фирма разрабатывает самостоятельно. Книга открывается на год. В ней каждому депоненту отводится отдельная строка, в которой указывают его табельный номер, фамилию, имя и отчество, депонированную сумму.

В группе граф «Отнесено на счет депонентов» должны быть указаны месяц и год, в которых образовалась депонентская задолженность, номера платежных (расчетно-платежных) ведомостей и суммы депонированных выплат, а в группе граф «Выплачено» против фамилии депонента записываются номер расходного кассового ордера и выплаченная сумма за соответствующий месяц.

Заверяем подписью

После этого кассир подписывает платежные ведомости, реестр и книгу учета депонированных сумм (при их наличии) и передает их на подпись бухгалтеру.

Законодательством не предусмотрено смещение сроков уплаты страховых взносов в случае депонирования зарплаты.

Выплаты в пользу работников по трудовым договорам являются объектом обложения страховыми взносами во внебюджетные фонды (п. 1 ст. 7 Федерального закона от 24.07.2009 N 212-ФЗ). При этом взносы необходимо рассчитывать на дату начисления этих выплат (ст. 11 Закона № 212-ФЗ).

Следовательно, работодатель начисляет страховые взносы независимо от того, получил фактически работник зарплату или организация перевела ее на депонент (ст. 20.1 Федерального закона от 24.07.1998 № 125-ФЗ).

Передаем на проверку

Заверенные подписью бухгалтера формы № Т-49 или № Т-53, реестр и книгу учета депонированных сумм необходимо передать на проверку главному бухгалтеру.

Оформляем расходный кассовый ордер

На сумму фактически выданной зарплаты нужно оформить один общий расходный-кассовый ордер по форме № КО-2. РКО подписывает главный бухгалтер организации (либо иное лицо, уполномоченное на подписание кассовых документов приказом или доверенностью (подп. 4.2, 4.3 п. 4 Указания № 3210-У). Номер и дату РКО надо проставить на последней странице расчетно-платежной или платежной ведомости.

Сдаем в банк депонированные суммы заработной платы

Если сумма наличных, оставшихся в кассе организации после выплаты зарплаты, с учетом депонированных сумм превысила лимит остатка наличных, то сумму, превышающую лимит, надо сдать в банк в этот же день (п. 2 Указания № 3210-У).

Выдаем заработную плату

По просьбе сотрудника ему необходимо выдать депонированную зарплату. Для этого достаточно устного заявления сотрудника. Бухгалтер должен подать заявку в банк на получение необходимой суммы. После выдачи банком денежных средств, нужно выдать сотруднику заработную плату, оформив расходник. Не забудьте внести сведения о выданных суммах в книгу учета депонированных сумм.

Если зарплата не востребована в течение трех лет

Если сотрудник не обратился за заработной платой в течение трех лет, то бухгалтер включает ее в состав прочих доходов в бухгалтерском учете, а в налоговом – в составе внереализационных доходов. Для этого нужно провести инвентаризацию расчетов с сотрудниками по оплате труда, подготовить акт инвентаризации, составить бухгалтерскую справку и издать приказ руководителя организации. Признавать соответствующий доход необходимо в последний день непосредственно того отчетного периода, в котором истекает срок исковой давности.

Учет депонированной заработной платы

Заработная плата в бухгалтерском учете независимо от даты ее получения работником учитывается в расходах того месяца, в котором она была начислена (п. 5 ПБУ 1/2008).

Начисление заработной платы в бухгалтерском учете отражается проводками:

ДЕБЕТ 70 КРЕДИТ 68, субсчет «Расчеты по НДФЛ» – удержан НДФЛ с суммы заработной платы;

ДЕБЕТ 70 КРЕДИТ 50 – выплачена заработная плата за минусом НДФЛ;

ДЕБЕТ 68 субсчет «расчеты по НДФЛ» КРЕДИТ 51 – уплачен НДФЛ в бюджет.

Депонирование заработной платы. Для учета депонированных сумм предусмотрен счет 76 «Расчеты с разными дебиторами и кредиторами», субсчет 76-4 «Расчеты по депонированным суммам».

Депонирование заработной платы отражается проводками:

ДЕБЕТ 70 КРЕДИТ 76, субсчет 76-4 «Расчеты по депонированным суммам» – депонирована сумма неполученной зарплаты;

ДЕБЕТ 51 КРЕДИТ 50 – сумма депонированной зарплаты зачислена на расчетный счет компании.

Выдача депонированной заработной платы отражается проводками:

ДЕБЕТ 50 КРЕДИТ 51 – получены деньги в банке на выдачу депонированной зарплаты;

ДЕБЕТ 76, субсчет 76-4 «Расчеты по депонированным суммам» КРЕДИТ 50 – выдана депонированная зарплата.

Списание невостребованной заработной платы отражается проводкой:

ДЕБЕТ 76, 76-4 субсчет «Расчеты по депонированным суммам» КРЕДИТ 91-1 – депонированная заработная плата включена в состав прочих доходов по истечении срока исковой давности.

Для тех, кто не может отказать себе в удовольствии полистать свежий журнал, почитать проверенные экспертами качественно сверстанные статьи. Выбрать журнал >>

Бератор нового поколения

ПРАКТИЧЕСКАЯ ЭНЦИКЛОПЕДИЯ БУХГАЛТЕРА

То, что нужно каждому бухгалтеру. Полный объем всегда актуальных правил учета и налогообложения.

Выбор читателей

Изменения бухгалтерского и налогового законодательства с 2022 года

Сим-карты компании под контролем: проверьте регистрацию на госуслугах

13 890 рублей – МРОТ на 2022 год. Какие выплаты работникам вырастут?

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

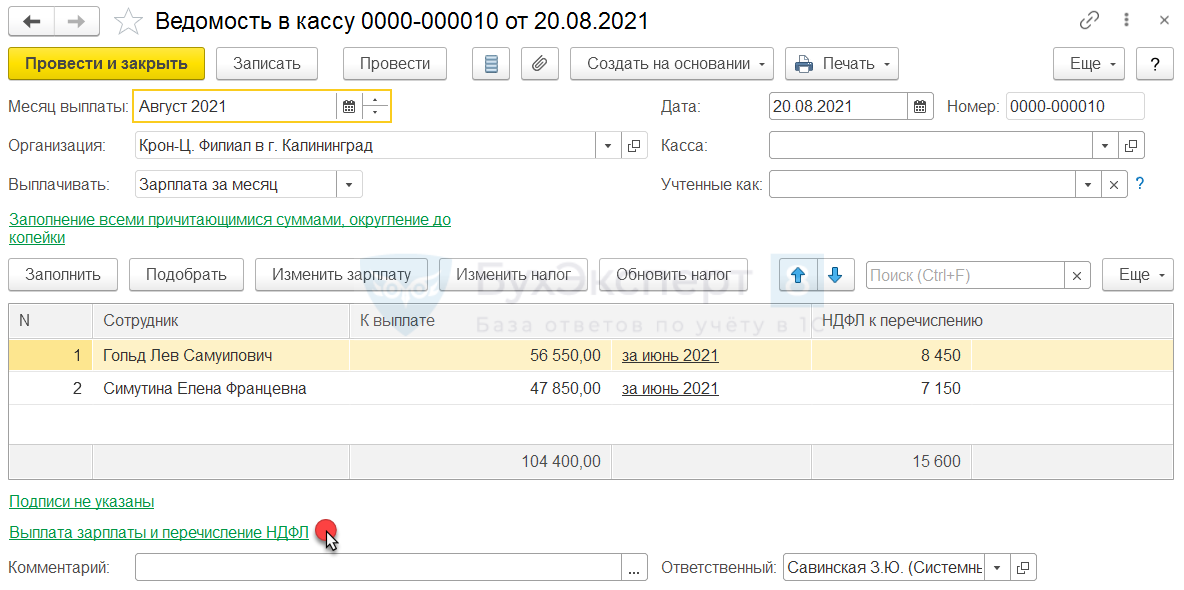

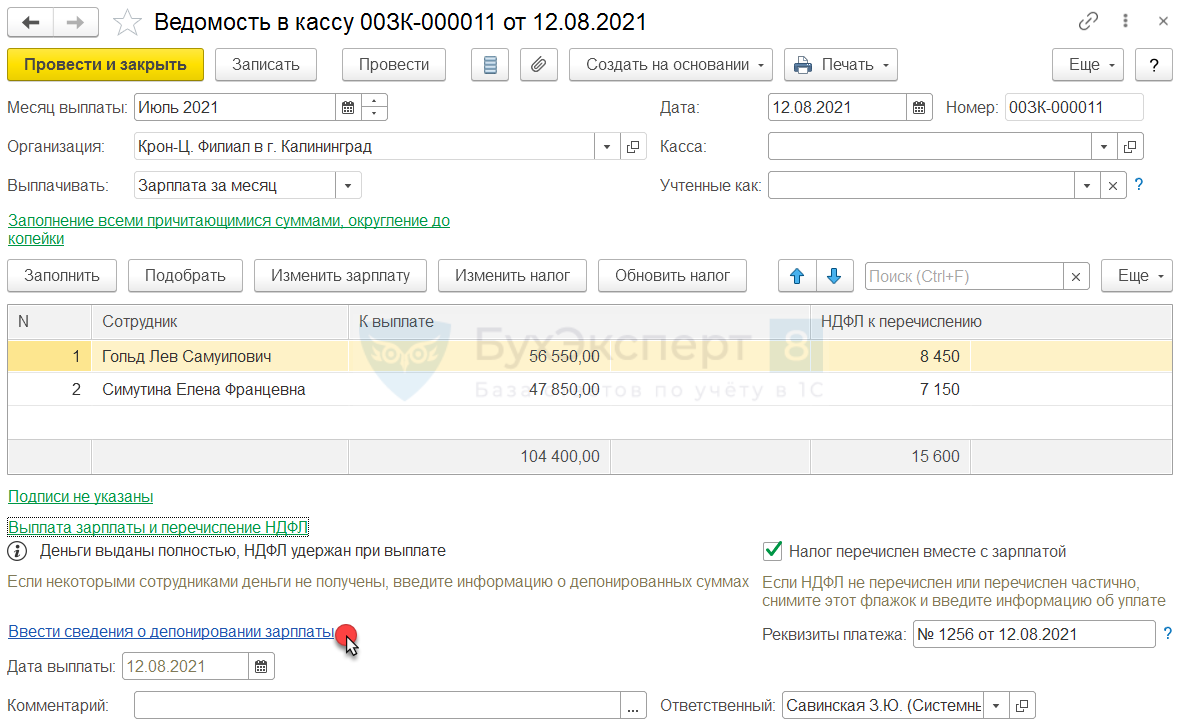

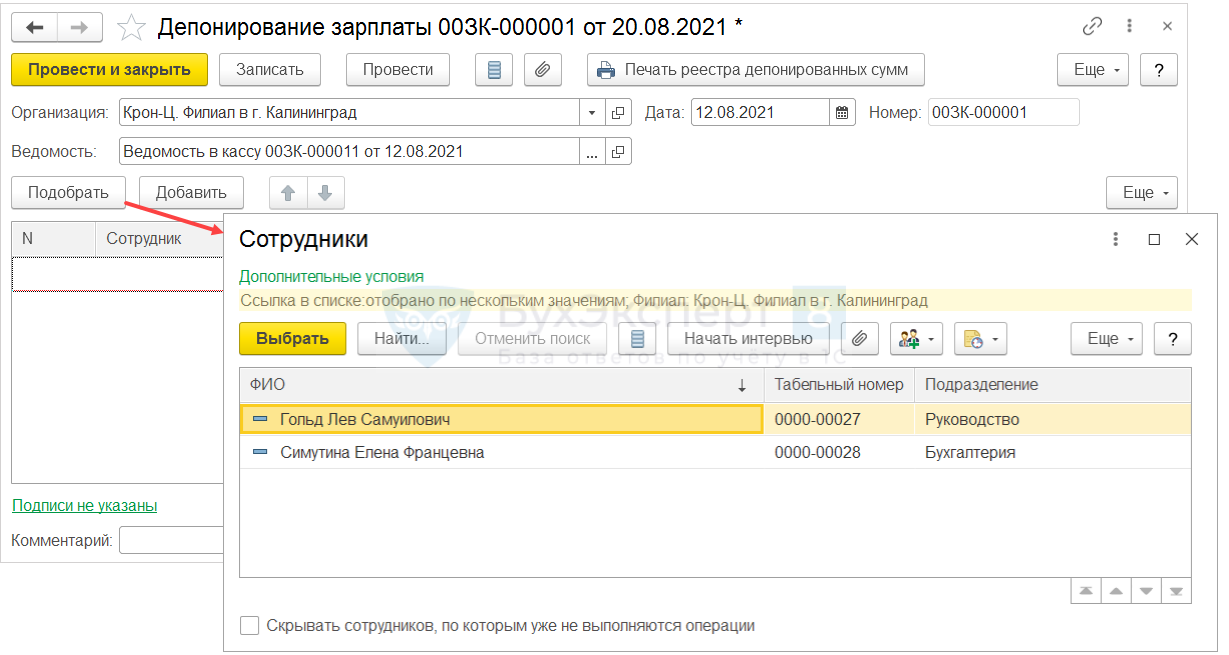

Как депонировать зарплату в 1С 8.3 ЗУП 3

В статье разберем порядок действий при депонировании зарплаты в 1С 8.3 ЗУП.

Депонирование зарплаты

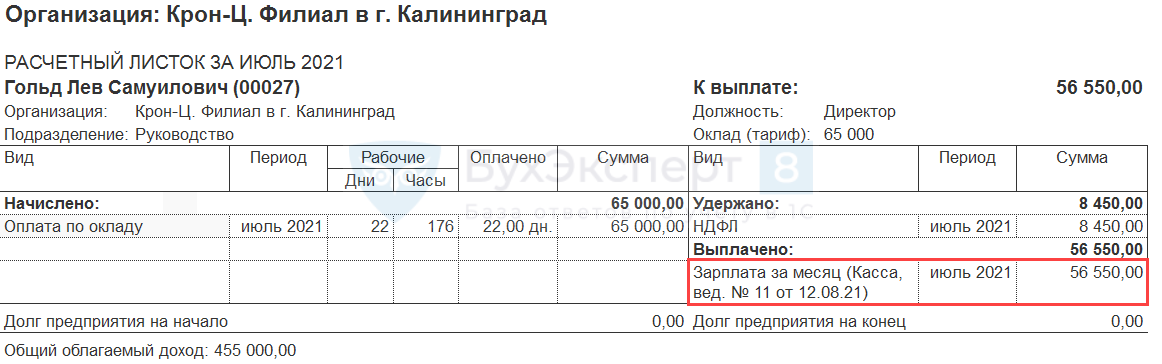

В результате наших действий будет создан новый документ Депонирование невыплаченной заработной платы ( Выплаты — Депоненты ). Реквизиты шапки документа будут заполнены автоматически. Заполним табличную часть списком сотрудников, не получивших зарплату.

Получите понятные самоучители 2021 по 1С бесплатно:

В Отчетах по зарплате ( Зарплата – Отчеты по зарплате ) депонированные суммы никак не выделяются. Они считаются выплаченными.

Детальную информацию о депонированной зарплате можно увидеть в ЗУП 3 в специальных отчетах по депонентам ( Выплаты – Отчеты по выплатам — Депоненты ).

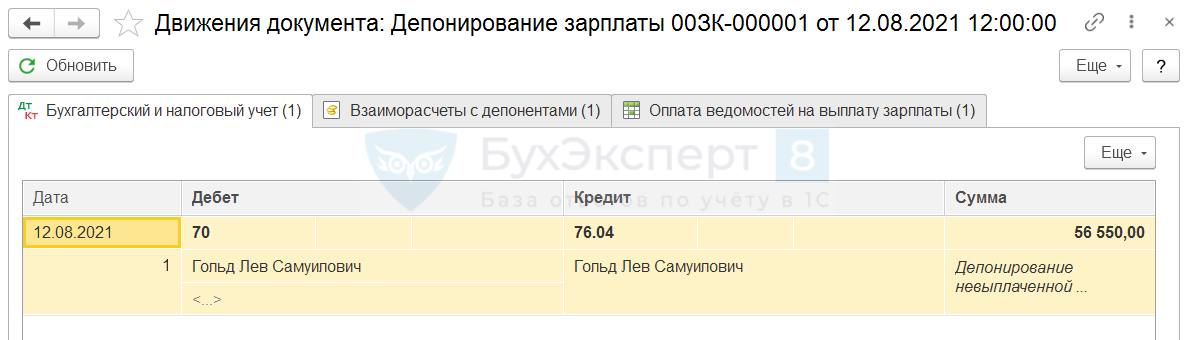

Если настроена детальная синхронизация между ЗУП и Бухгалтерией предприятия, при очередной синхронизации документ Депонирование будет перенесен в бухгалтерскую программу автоматически. На стороне БП при проведении документа Депонирование ( Зарплата и кадры – Депонирования ) будет сформирована проводка:

Если синхронизация между ЗУП и БП настроена сводно по сотрудникам, то документ Депонирование не будет переноситься при синхронизации. В этом случае необходимо создать документ Депонирование в бухгалтерской программе вручную.

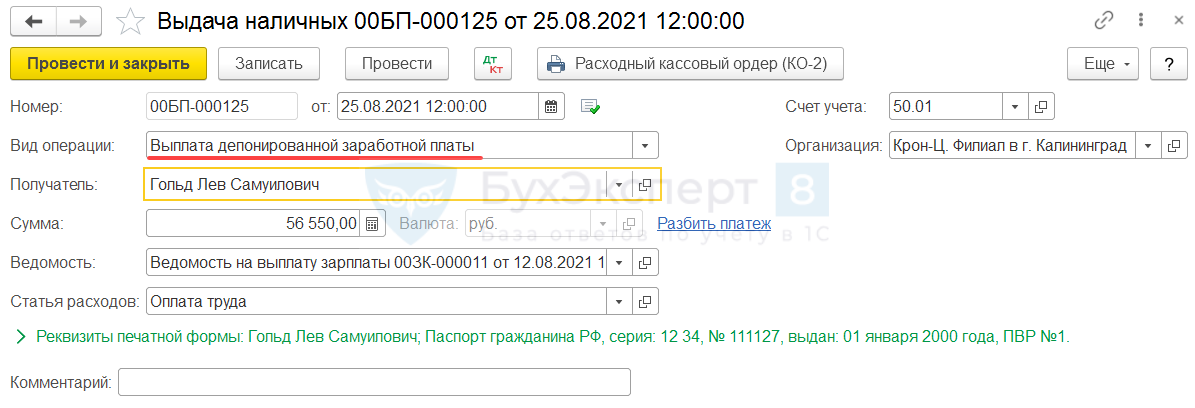

Выплата депонированной зарплаты

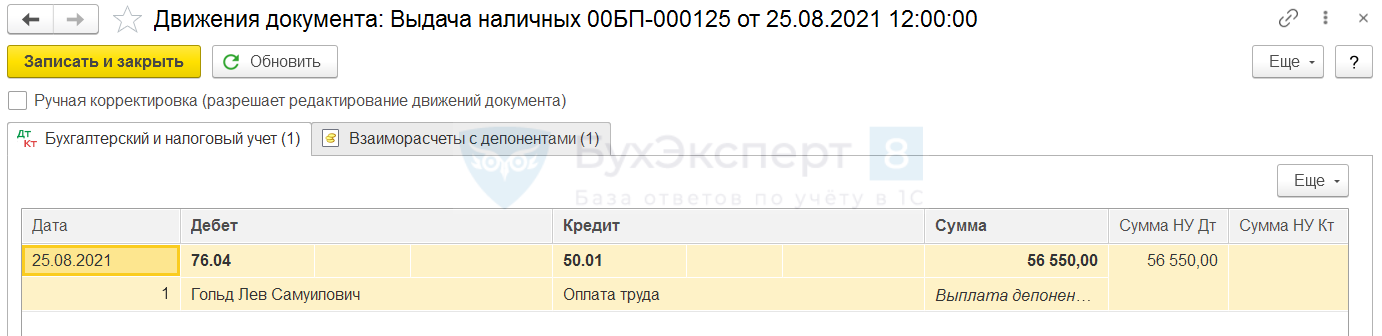

В результате проведения документа Выдача наличных сформируется проводка на выплату депонированной зарплаты:

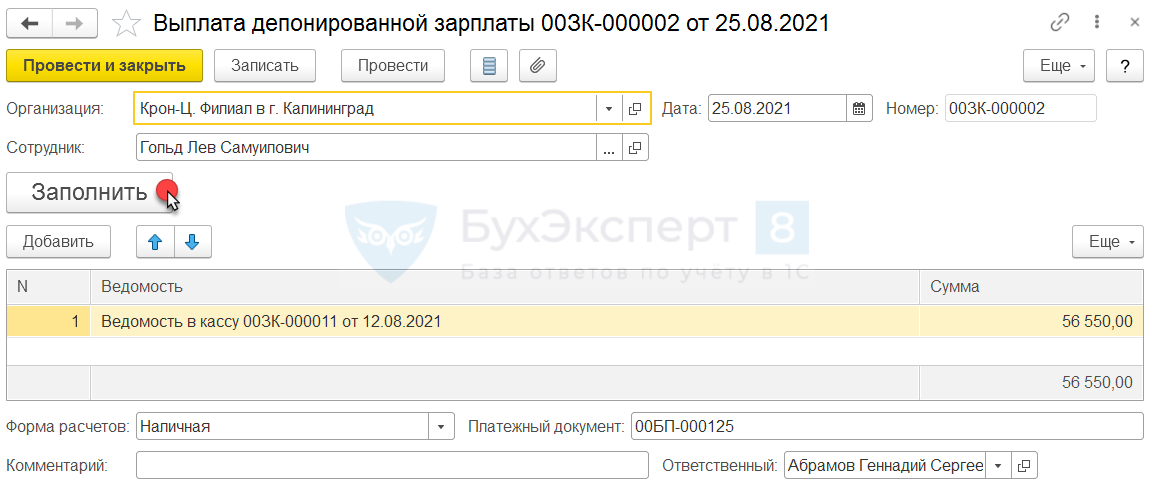

При очередной синхронизации в 1С 8.3 ЗУП будет перенесен документ Выплата депонированной зарплаты ( Выплаты – Депоненты ).

Выплата депонированной зарплаты в 1С 8.3 ЗУП также отражается в отчетах по депонентам.

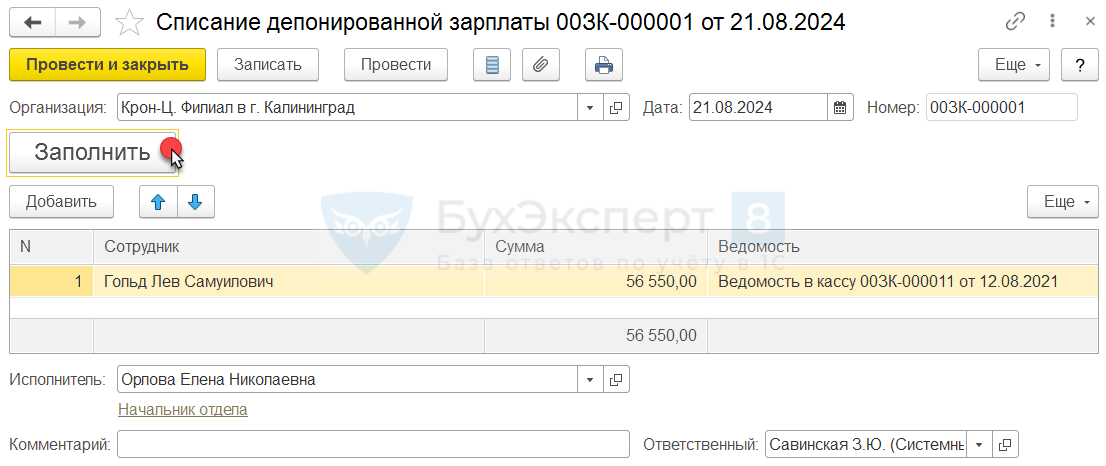

Списание депонированной зарплаты

Заполнение табличной части документа Списание депонированной зарплаты зависит от Даты документа. Ведомость и депонированная сумма по сотруднику попадет в табличную часть, только если Дата документа будет позднее даты депонирования зарплаты + 3 года.

Списание депонированных сумм отражается в аналитических отчетах по депонентам в том периоде, кода произошло списание. Например, если зарплату депонировали в 2021 году, а списали в 2024 году, операция списания попадет в Книгу учета депонентов за 2024 год.

В бухгалтерском учете списанные депонированные суммы отражаются в составе прочих доходов. Документ Списание депонированной зарплаты не переносится из ЗУП 3 в бухгалтерскую программу при синхронизации. Поэтому на стороне БП потребуется ввести документ Операция, введенная вручную ( Операции – Операции, введенные вручную ) и в нем указать проводку:

Мы успешно разобрали как депонировать зарплату в 1С 8.3 ЗУП, как провести выплату и списание депонированной зарплаты в 1С 8.3 ЗУП.

См. также:

После оформления подписки вам станут доступны все материалы по 1С:ЗУП, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Поздравляю команду БухЭксперт8 и Профбух8 с Днем Рождения! Спасибо огромное за ваш труд. Желаю Вам долголетия, роста и процветания! Я с Вами с первых лет Вашей деятельности и ни разу об этом не пожалела, Вы мои надежные помощники и учителя.

Как правильно отразить депонированную зарплату в 6-НДФЛ

Случаи депонирования зарплатных выплат

Депонентами являются работники, не получившие своевременно заработную плату (применительно к нашему случаю).

Депонированные суммы подлежат передаче по принадлежности, а значит, предназначенная для выплаты сумма зарплаты должна быть передана конкретному работнику.

При неполучении сотрудником зарплатных выплат наличными из кассы в сроки, предусмотренные для произведения таких выплат на предприятии, организация-работодатель депонирует (вносит) невостребованные суммы на банковский счет.

Депонирование денежных средств возможно только при условии осуществления выплаты заработной платы наличными денежными средствами через кассу компании (абз. 3 подп. 6.5 п. 6 указания Банка России от 11.03.2014 № 3210-У, далее – указание № 3210-У). Соответственно, при осуществлении выплат на банковские карты или иным способом речь о депоненте даже не может идти.

Зарплатные выплаты должны производиться предприятием дважды в месяц (это требование прописано в ст. 136 Трудового кодекса), в противном случае бездействие предприятия квалифицируется как нарушение с начислением штрафа в соответствии со ст. 5.27 КоАП РФ.

Не признается нарушением неполучение (несвоевременное получение) зарплатных выплат сотрудником, произошедшее не по вине предприятия, а по личным обстоятельствам работника. Например, сотрудник в день выдачи зарплаты наличными из кассы болел, находился в командировке, отсутствовал на работе по иным причинам.

Как отразить депонированную зарплату в бухгалтерском учете, разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

Момент удержания и срок перечисления налога на физических лиц с депонированной зарплаты

Итак, сотрудник по личным причинам не получил зарплатные выплаты наличными из кассы.

Удерживать ли при этом НДФЛ?

В общем случае доход в виде зарплаты считается полученным в последний день отработанного месяца (п. 2 ст. 223 НК РФ). Удержание налога на доходы физических лиц (далее налог на ф/л) производится непосредственно при фактической выплате дохода, а перечисление – не позднее следующего за таким удержанием дня (пп. 4 и 6. ст. 226 НКРФ).

Следовательно, при решении вопроса о том, является ли депонирование осуществлением выплат в пользу работника, налоговым агентам следует исходить из общих рассуждений: производится ли фактическая выплата дохода при депонировании.

Таким образом, при неполучении сотрудником из кассы в срок зарплатных выплат и при дальнейшем депонировании таких наличных сумм фактическая выплата сотруднику зарплаты признается непроизведенной. Следовательно, и обязанностей у налогового агента по удержанию и перечислению налога в бюджет не возникает, вследствие чего зарплатные выплаты должны депонироваться с учетом НДФЛ. Это подтвердил Минфин в письме от 23.06.2017 № 03-04-05/39846.

Вышеуказанное верно еще и на основании п. 9 ст. 226 НК РФ: уплата налога за счет средств налогового агента не допускается.

6-НДФЛ и депонированная зарплата в 2021 году

С учетом всего вышесказанного для целей заполнения расчета в случае депонирования зарплаты верны следующие постулаты, основанные на общих нормах законодательства:

С отчетности за 1 квартал 2021 года форма 6-НДФЛ и порядок ее заполнения обновлены приказом ФНС от 15.10.2020 № ЕД-7-11/753@. Ссылаясь на нормы новых правил заполнения расчета, ФНС разъяснила порядок на случай, если зарплата не выплачена. В письме от 13.09.2021 № БС-4-11/12938 ведомство указало, что доходы, которые фактически не выплачены физлицам (не получены ими) на дату представления 6-НДФЛ, в расчете не указываются. А если налоговый агент их уже отразил, он должен снять их уточненкой.

Если следовать этим разъяснениям, то:

Также некоторые эксперты говорят, что после выплаты денег нужно подать уточненный 6-НДФЛ за период начисления зарплаты, включив выплаченный заработок в раздел 2, в частности в поля 110, 112 и 140. Есть информация, что такой порядок одобряют налоговики в своих неофициальных пояснениях.

Подробнее о разъяснениях ФНС по заполнению 6-НДФЛ при невыплате зарплаты и о наших в них сомнениях читайте здесь.

Проверьте, правильно ли вы заполнили новую форму 6-НДФЛ с помощью Готового решения от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Также проверить себя перед сдачей расчета в фискальные органы можно, ознакомившись с материалами:

Итоги

При депонировании заработной платы выплата сотруднику дохода считается непроизведенной, поэтому и обязанности налогового агента по удержанию налога на ф/л не возникает, а следовательно, и депонирование должно производиться с учетом налога на доходы. В соответствии с указанными постулатами производится и заполнение формы 6-НДФЛ.

Книга учета депонированной заработной платы

Рассмотрев вопрос, мы пришли к следующему выводу:

Изменения в Указания Банка России от 11.03.2014 N 3210-У, вступающие в силу с 30.11.2020, не меняют порядка учета депонированной заработной платы и других выплат.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Вахромова Наталья

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

© ООО «НПП «ГАРАНТ-СЕРВИС», 2021. Система ГАРАНТ выпускается с 1990 года. Компания «Гарант» и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО «НПП «ГАРАНТ-СЕРВИС». Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО «НПП «ГАРАНТ-СЕРВИС», 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter