когда возникает оно в бухгалтерском учете

Что такое отложенный налог на прибыль и как его учитывать?

Учет расчетов по налогу на прибыль

Порядок учета расчетов по налогу на прибыль, а также выявление отличия налога на бухгалтерскую прибыль, признанного в бухгалтерском учете, от налога, отраженного в налоговой декларации по налогу на прибыль, установлен Положением по бухгалтерскому учету (ПБУ) 18/02, утв. приказом Минфина РФ от 19.11.2001 №114н.

Минфин внес ряд правок в ПБУ 18/02, применять которые необходимо с отчетной кампании за 2020 год. Какие именно поправки внесли в положение и как их применять на практике, узнайте в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

ПБУ 18/02 ввел в учетную практику показатели, каждый из которых увеличивает или уменьшает облагаемую налогом прибыль. Далее мы рассмотрим эти показатели.

Временные разницы как база отложенного налога на прибыль

В случае если доходы (расходы) признаются как для целей бухгалтерского учета, так и для целей налогового учета, и разница возникает только во времени их признания, такая разница и называется временной разницей.

Возникающие временные разницы приводят к образованию отложенного налога на прибыль.

Отложенный налог на прибыль – это сумма налога, рассчитываемого умножением временной разницы на ставку налога. Этот налог «отложен» на будущее, то есть будет влиять (в сторону уменьшения или увеличения) на сумму налога к уплате в будущих отчетных периодах.

В учете различают вычитаемые временные разницы и налогооблагаемые временные разницы. Первые влияют на отложенный налог в сторону увеличения, вторые – в сторону уменьшения.

Вычитаемые разницы образуются тогда, когда расходы признаются для целей налогового учета позже, а доходы – раньше, чем для целей бухгалтерского учета

Примеры вычитаемых разниц:

Налогооблагаемые разницы – это доходы и расходы, увеличивающие бухгалтерскую прибыль в текущем отчетном периоде, а налогооблагаемую прибыль – в последующих отчетных периодах.

Примеры налогооблагаемых разниц:

ОНА и ОНО как части отложенного налога на прибыль

Отложенный налоговый актив (ОНА) – это та часть отложенного налога на прибыль, которая должна уменьшить налог на прибыль в следующих отчетных периодах. Сумму отложенного налогового актива определяют умножением вычитаемых временных разниц на ставку налога на прибыль.

Отложенные налоговые обязательства (ОНО) – это та часть отложенного налога на прибыль, которая приводит к увеличению налога в последующие отчетные периоды. Сумму отложенного налогового обязательства определяют умножением налогооблагаемых временных разниц на ставку налога на прибыль.

Постоянные разницы, ПНР и ПНД

Постоянные разницы – это доходы и расходы, которые учитываются в бухгалтерском учете, но не принимаются во внимание в налоговом учете. К ним относят:

При появлении постоянных разниц возникает постоянный налоговый расход (ПНР) либо постоянный налоговый доход (ПНД).

ПНР как и ПНД рассчитываются умножением постоянной разницы на ставку налога на прибыль.

ПНР приводит к увеличению налога на прибыль в отчетном периоде.

ПНД приводит к уменьшению налога на прибыль в отчетном периоде.

ПНР и ПНД признаются в том отчетном периоде, в котором возникает постоянная разница.

Условный расход и условный доход по налогу на прибыль — это что?

Условный доход (расход) – это сумма налога на прибыль, исчисляемая по данным бухгалтерского учета.

Условный доход по налогу на прибыль —это произведение суммы бухгалтерского убытка на ставку налога на прибыль.

Условный расход, в отличие от условного дохода по налогу на прибыль, — это произведение суммы бухгалтерской прибыли на ставку налога на прибыль.

Как формируется текущий налог на прибыль

Текущий налог на прибыль — это налог на прибыль, подлежащий уплате в бюджет в отчетном периоде. Его исчисляют исходя из величины условного дохода (расхода), скорректированного на суммы отложенных налоговых активов и обязательств, постоянных налоговых активов и обязательств отчетного периода.

Используя рассмотренные в настоящей статье показатели, введенные ПБУ 18/02, составим правило расчета текущего налога на прибыль (текущего налогового убытка):

Тннп (Ту) = УД (УР) + НОНА – ПОНА – НОНО + ПОНР + ПНР – ПНД

Тннп (Ту) – текущий налог на прибыль (текущий налоговый убыток).

УД (УР) – условный доход (расход) по налогу на прибыль.

НОНА – начисленные ОНА, которые представляют собой отложенные налоговые активы, возникшие в данном налоговом периоде.

ПОНА – погашенные ОНА, которые представляют собой отложенные налоговые активы, сформировавшиеся при расчете налога на прибыль в предшествующих налоговых периодах, по которым в данном налоговом периоде уже не существует разницы между бухгалтерским и налоговым учетом. Например, амортизация бухгалтерская и налоговая по какому-либо объекту учета сравнялись.

НОНО – это начисленные отложенные налоговые обязательства, возникшие в данном налоговом периоде.

ПОНР – это погашенные отложенные налоговые расходы, сформировавшиеся при расчете налога на прибыль в предшествующих налоговых периодах, по которым в данном налоговом периоде уже не существует разницы между бухгалтерским и налоговым учетом. Например, таможенные пошлины были отнесены в состав прямых расходов для целей налогового учета, а в бухгалтерском учете списывались пропорционально реализованному товару, и наконец, в бухгалтерском учете они полностью списаны, поскольку весь товар реализован.

ПНР – это постоянный налоговый расход, которое приводит к увеличению налога на прибыль в отчетном периоде.

ПНД – это постоянный налоговый доход, который приводит к уменьшению налога на прибыль в отчетном периоде.

ОНА и ОНО в приведенной выше формуле расчета текущего налога на прибыль – это и есть отложенный налог на прибыль,сформированный на базе вычитаемой и налогооблагаемой временной разницы.

При отсутствии постоянных разниц, вычитаемых и налогооблагаемых временных разниц, которые влекут за собой возникновение отложенных налоговых обязательств и активов, условный расход по налогу на прибыль будет равен текущему налогу на прибыль.

Поправки в ПБУ 18/02: как надо будет вести учет с 2020 года

Среди положений о бухучете есть одно, которое влияет скорее не на бухгалтерский учет, а на налоговый. Речь, конечно, идет о ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций». Оно, как и прочие нормативные документы по бухгалтерскому учету, довольно консервативно. Но иногда изменения просто необходимы, и вот появился Приказ Минфина России от 20.11.2018 № 236н, который внес в ПБУ 18/02 поправки.

Когда и кому применять ПБУ 18/02?

Однако напомним, что согласно п. 2 ПБУ 18/02 его могут (по своему решению) не использовать организации, которые вправе применять упрощенные способы ведения бухучета, включая составление упрощенной бухгалтерской (финансовой) отчетности.

В силу ч. 4 ст. 6 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» упрощенные способы ведения бухучета вправе применять субъекты малого предпринимательства, некоммерческие организации и организации, получившие статус участников проекта по осуществлению исследований, разработок и коммерциализации их результатов в соответствии с Федеральным законом от 28.09.2010 № 244-ФЗ «Об инновационном центре «Сколково».

Примечательный момент: из этого пункта исключено указание на то, что применение положения позволяет отражать в бухучете и бухгалтерской отчетности различие налога на бухгалтерскую прибыль (убыток), признанного в бухучете, и налога на налогооблагаемую прибыль, сформированного в бухучете и отраженного в декларации по налогу на прибыль.

Новые-старые понятия

Так, согласно п. 7 ПБУ 18/02 в новой редакции под ПНР (ПНД) надо понимать сумму налога, которая приводит к увеличению (уменьшению) платежей по налогу на прибыль в отчетном периоде.

ПНР (ПНД) организация признает в том отчетном периоде, в котором возникает постоянная разница. ПНР (ПНД) равняется величине, определяемой как произведение постоянной разницы, возникшей в отчетном периоде, на ставку налога на прибыль, установленную законодательством РФ о налогах и сборах и действующую на отчетную дату.

Источник отклонений — временные разницы

Установлено, что ВР по состоянию на отчетную дату определяется как разница между балансовой стоимостью актива (обязательства) и его стоимостью, принимаемой для целей налогообложения.

Согласно п. 10 ПБУ 18/02 ВР в зависимости от характера их влияния на налогооблагаемую прибыль (убыток) подразделяются на вычитаемые (ВВР) и налогооблагаемые (НВР). Определения этих терминов сейчас приведены соответственно в п. 11 и 12 ПБУ 18/02. Потом и о тех, и о других будет говориться в п. 11 ПБУ 18/02, а п. 12 утратит силу. При этом нормы принципиально не изменятся. По факту и те, и другие разницы приводят к образованию отложенного налога на прибыль, который должен уменьшить (в случае с ВВР) или увеличить (при НВР) сумму налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах.

Сочтено целесообразным в том же п. 11 ПБУ 18/02 объединить новые типовые (наиболее распространенные) причины образования ВР, не разделяя перечни для ВВР и НВР:

Новая редакция

Действующая редакция

Применение разных правил оценки первоначальной стоимости и амортизации внеоборотных активов для целей БУ и целей налогообложения

Применение разных способов начисления амортизации для целей бухгалтерского учета и целей определения налога на прибыль

Применение разных способов формирования себестоимости проданных продукции, товаров, работ, услуг для целей БУ и целей налогообложения

Применение разных способов признания коммерческих и управленческих расходов в себестоимости проданных продукции, товаров, работ, услуг в отчетном периоде для целей БУ и целей налогообложения; наличие кредиторской задолженности за приобретенные товары (работы, услуги) при использовании кассового метода определения доходов и расходов в целях налогообложения, а в целях БУ — исходя из допущения временной определенности фактов хозяйственной деятельности

Признание выручки от продажи продукции (товаров, работ, услуг) в виде доходов от обычных видов деятельности отчетного периода, а также признание процентных доходов для целей БУ исходя из допущения временной определенности фактов хозяйственной деятельности, а для целей налогообложения — по кассовому методу

Применение, в случае продажи объектов основных средств, разных правил признания для целей БУ и целей налогообложения доходов и расходов, связанных с их продажей

Применение, в случае продажи объектов основных средств, разных правил признания для целей бухгалтерского учета и целей налогообложения остаточной стоимости объектов основных средств и расходов, связанных с их продажей

Переоценка активов по рыночной стоимости для целей БУ

Признание в БУ обесценения финансовых вложений, по которым не определяется их текущая рыночная стоимость, запасов и других активов

Применение разных правил создания резервов по сомнительным долгам и других аналогичных резервов для

целей БУ и целей налогообложения

Признание в БУ оценочных обязательств

Применение различных правил отражения процентов, уплачиваемых организацией за предоставление ей в пользование денежных средств (кредитов, займов) для целей БУ и целей налогообложения

Наличие убытка, перенесенного на будущее, не использованного для уменьшения налога на прибыль в отчетном периоде, но ко-

торый будет принят в целях налогообложения в последующих отчетных периодах

Такое же правило, но допускающее, что законодательством РФ может быть предусмотрено иное

Расчет налога на прибыль стал проще

В абзаце 3 п. 20 сейчас установлено, что условный расход (условный доход) по налогу на прибыль отражается в бухучете на обособленном субсчете по учету условных расходов (условных доходов) по налогу на прибыль к счету по учету прибылей и убытков.

В новой редакции данного абзаца вместо этого будет указано, что под расходом (доходом) по налогу на прибыль понимается сумма налога на прибыль, признаваемая в отчете о финансовых результатах в качестве величины, уменьшающей (увеличивающей) прибыль (убыток) до налогообложения при расчете чистой прибыли (убытка) за отчетный период.

Расход (доход) по налогу на прибыль определяется как сумма текущего налога на прибыль и отложенного налога на прибыль.

Понятие отложенного налога на прибыль до сих пор в ПБУ не приводилось, а теперь он в отношении отчетного периода будет определяться как суммарное изменение ОНА и ОНО за этот период, за исключением результатов операций, не включаемых в бухгалтерскую прибыль (убыток).

Соответственно упрощено определение налога на прибыль в п. 21 ПБУ 18/02: налог на прибыль для целей налогообложения, определяемый в соответствии с законодательством РФ о налогах и сборах.

Налогоплательщику, применяющему ПБУ 18/02, целесообразно ознакомиться с приложением к нему. В нем приведен пример определения расхода (дохода) по налогу на прибыль и связанных с ним показателей. Теперь он предстанет в новой редакции — с учетом поправок, внесенных в ПБУ 18/02 Приказом № 236н. Изменения по сравнению с действующей редакцией существенны.

О раскрытии информации

В соответствии с новой редакцией положения в этом отчете отражается расход (доход) по налогу на прибыль с подраздлением на отложенный налог на прибыль и текущий налог на прибыль. Они отражаются отдельной статьей таким образом, чтобы уменьшать прибыль (убыток) до налогообложения при формировании чистой прибыли (убытка) за отчетный период.

Изменился и перечень показателей, которые раскрываются отдельно в пояснениях к бухгалтерскому балансу и отчету о финансовых результатах (п. 25 ПБУ 18/02). Сейчас требуется раскрыть:

а) отложенный налог на прибыль, обусловленный:

Отдельные новости для консолидированных групп налогоплательщиков

Кроме того, не будет применяться абз. 3 п. 14 ПБУ 18/02 в отношении суммы убытка, полученного участником КГН в отчетном периоде, учитываемой при определении консолидированной налоговой базы за этот период. В общем случае данная норма предусматривает, что ОНА отражаются в бухгалтерском учете с учетом всех вычитаемых ВР, а вот если ВР образовался у участника КГН в названной ситуации, то ОНА отражается без этой разницы.

Также все участники КГН должны помнить, что текущий налог на прибыль они формируют на отдельном счете учета расчетов по КГН. На этом счете отражается в бухучете ответственного участника КГН сумма налога на прибыль по КГН в целом, подлежащая уплате этим участником в бюджет на основе консолидированной налоговой базы, сформированной вне системы бухгалтерского учета в соответствии с законодательством РФ о налогах и сборах (дополнен п. 22 ПБУ 18/02).

Разница между суммой текущего налога на прибыль, исчисленного участником КГН для включения в консолидированную налоговую базу КГН, и суммой денежных средств, причитающейся с участника (участнику) исходя из условий договора о создании КГН, раскрывается в отчете о финансовых результатах обособленно и обозначается как перераспределение налога на прибыль внутри КГН (п. 24 ПБУ 18/02 в новой редакции).

ПБУ 18/02: применять или нет?

эксперт по бухучету и налогообложению сервиса Норматив

Ваша компания применяет ПБУ 18/02 про учет расчетов по налогу на прибыль? Статья поможет разобраться с нюансами применения.

ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» — услышав это название, некоторые бухгалтеры впадают в панику. Ведь это самое сложное ПБУ: в нем много непонятных терминов, оно требует много проводок.

Зачем нам ПБУ 18/02?

Без ПБУ 18/02 не обойтись никак. Оно, может, и сложное, но очень необходимо для учета расхождений между бухгалтерским и налоговым учетом. Дело в том, что правила учета доходов и расходов в налоговом учете и в бухгалтерском учете регулируются разными нормативными документами. Во главе налогового учета стоит Налоговый Кодекс, а бухгалтерским учетом управляют различные ПБУ.

Не всегда затраты отражаются одинаково в обоих учетах. Так, в бухучете некоторые затраты отражаются полностью, а в налоговом — в пределах лимита (например, представительские расходы). Также есть затраты, которые отражаются только в бухгалтерском учете, а в налоговом учете отсутствуют (например, премии к празднику). И это далеко не все случаи, когда показатели налогового и бухгалтерского учета расходятся.

Связать между собой «налоговую» и «бухгалтерскую» прибыль помогает ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций».

Вебинары для бухгалтеров в Контур.Школе: изменения законодательства, особенности бухгалтерского и налогового учета, отчетность, зарплата и кадры, кассовые операции.

Кто вправе отказаться от применения ПБУ 18/02?

Субъектам малого предпринимательства, а также некоммерческим организациям законодательство предоставляет некую привилегию: у них есть выбор применять или нет данное ПБУ. Не забудьте, что свой выбор необходимо закрепить в учетной политике.

У всех остальных плательщиков налога на прибыль такого выбора нет: ПБУ 18/02 они обязаны применять, как бы оно вам не нравилось, казалось непонятным или усложняющим жизнь.

Штрафы за неприменение ПБУ 18/02

Как правило, на бухгалтера магически действует сумма штрафа за то или иное нарушение. А чем грозит неприменение ПБУ 18/02, посвященное учету расчетов по налогу на прибыль организаций?

От того, применяет компания ПБУ 18/02 или нет, сумма налогов никак не зависит. Поэтому у проверяющих остается только один повод для штрафа — искажение бухотчетности.

Разницы между налоговым и бухгалтерским учетом

Разница возникает каждый раз, когда какой-либо доход или расход в налоговом и бухгалтерском учете отражается по-разному.

Существует два вида разниц: временные и постоянные. Для бухгалтера крайне важно определить, к какому из видов относится та или иная сумма.

Советы по применению ПБУ 18/02

После внесения изменений в ПБУ 18/02 и устранения всех недочетов, данное Положение стало более пригодно для использования. Понятно, что не каждому бухгалтеру хватит терпения и времени разобраться в хитросплетениях ПБУ 18/02. К тому же, вопросы по применению данного ПБУ возникают не каждый день, в связи с чем, даже выясненная и проверенная информация успевает стереться из памяти.

И все же постарайтесь все-таки уделить изучению этого Положения время и тогда оно станет мощным инструментом контроля за правильностью исчисления налога на прибыль и позволит отслеживать и заранее предотвращать ошибки как в налоговом, так и в бухгалтерском учете.

Если нужно быстро и легко разобраться в сути ПБУ 18/02, рекомендуем видеолекцию «Применение ПБУ 18/02: просто о сложном».

В 2020 году применяется новая редакция ПБУ 18/02. Как все настроить в 1С

Внесенные в ПБУ 18/02 изменения во многом соответствуют МСФО 12 «Налоги на прибыль» и рекомендациям БМЦ. В связи с указанными изменениями в отчете о финансовых результатах уточнены состав и наименование показателей, раскрывающих величину налога на прибыль. Организации вправе применить новые правила в отчетности за 2019 г., закрепив свое решение в учетной политике.

Что изменилось в стандарте

Главная цель стандарта ПБУ 18/02 — определить порядок учета налогов на прибыль. Этот стандарт помогает организации учитывать последствия:

Предприятие приобрело оборудование в 2020 году. В течение трех лет с помощью этого оборудования предприятие рассчитывает получить доход.

Прибыль предприятия за эти три года будет доход за вычетом стоимости оборудования, амортизированной на три года. При этом согласно НК РФ срок амортизации может быть 10 лет. В таком случае в первый год деятельности налогооблагаемая прибыль будет существенно больше заработанной и налог с нее «съест» большую часть этой прибыли. Инвестор может решить, что и через три года на налоги будет уходить половина прибыли. Однако за счет амортизации налогооблагаемая прибыль будет меньше и налогов придется платить меньше — о чем стоит заранее знать инвестору. В ПБУ 18/02 есть инструменты, чтобы показать такие ситуации.

Отложенный налоговый актив (ОНА) отражает вероятность заплатить меньшую долю налога в будущем аналогично тому, как дебиторская задолженность отражает надежду вернуть долг в будущем (п. 14 ПБУ 18/02). Отложенные налоговые активы отражаются в бухгалтерском учете

на отдельном синтетическом счете 09 «Отложенные налоговые активы».

В том периоде, когда возникают налогооблагаемые временные разницы, признаются отложенные налоговые обязательства (ОНО). ОНО — это та часть отложенного налога, которая должна привести к увеличению налога на прибыль, подлежащего уплате в будущем (п. 15 ПБУ 18/02). Отложенные налоговые обязательства отражаются в бухгалтерском учете на отдельном синтетическом счете 77 «Отложенные налоговые обязательства».

Кто обязан применять ПБУ 18/02:

Упрощение расчетов по ПБУ 18/02

В приложении к новой редакции ПБУ 18/02 приведен практический пример, который наглядно демонстрирует, что все показатели, необходимые для выполнения требований ПБУ 18/02, можно получить, используя только данные бухгалтерского и налогового учета — без выделения в учете ПР и ВР.

Рекомендация БМЦ от 26.04.2019 № Р-102/2019-КпР «Порядок учета налога на прибыль» предлагает отражать суммы текущего и отложенного налога на прибыль на отдельных субсчетах счета 99 «Прибыли и убытки». При этом суммы постоянного налогового расхода (дохода) отражать на счете 99 не требуется. Следование рекомендации БМЦ № Р-102/2019-КпР также позволяет отказаться от детального учета ПР и ВР.

Поддержка в «1С»

Балансовый метод учета отложенного налога

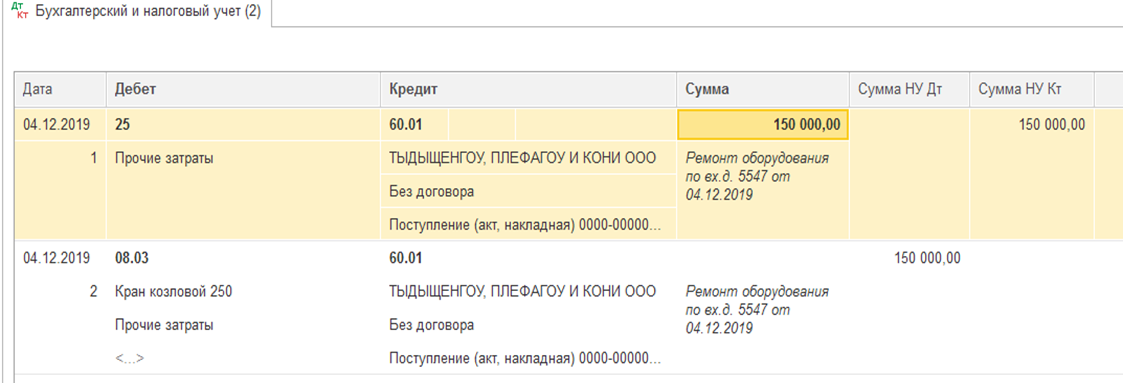

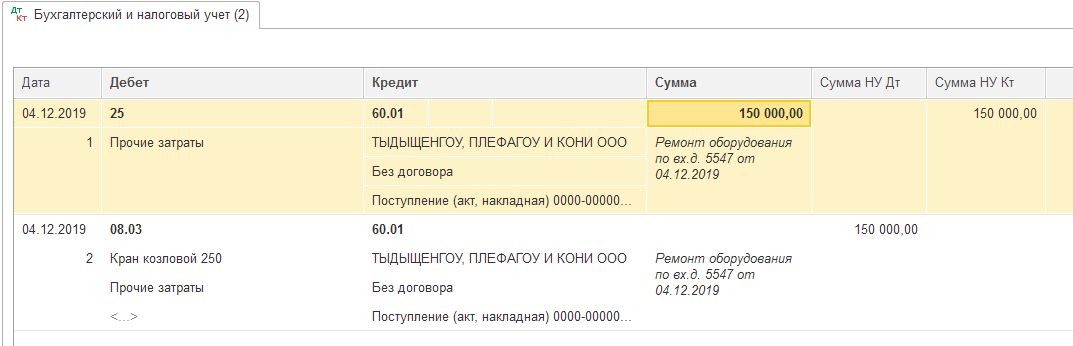

При выполнении регламентной операции «Расчет налога на прибыль» по данным налогового учета рассчитывается сумма текущего налога на прибыль.

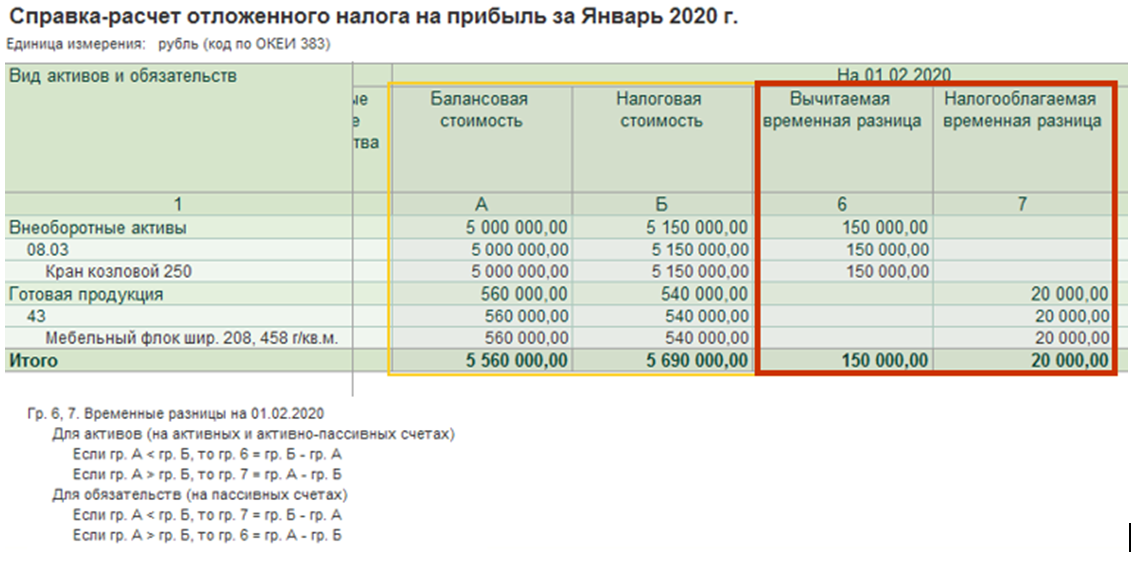

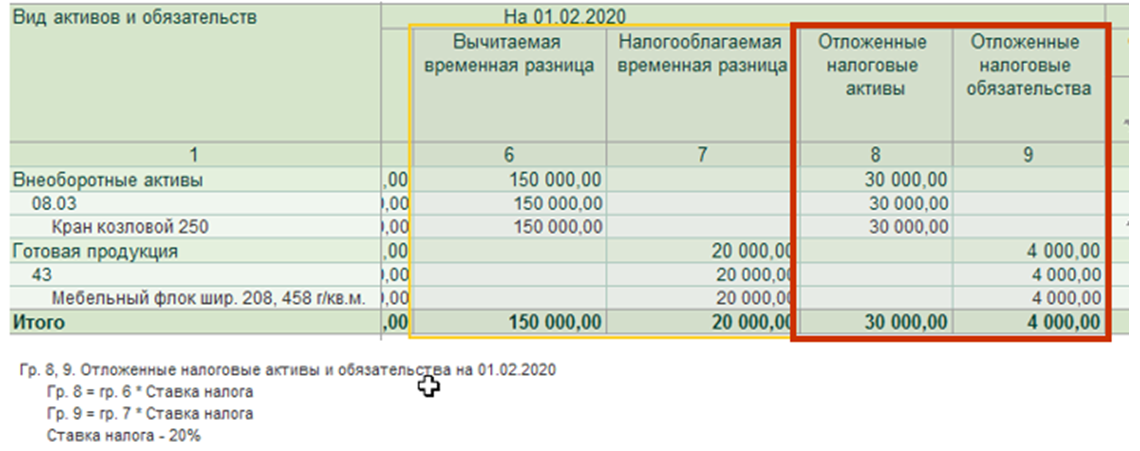

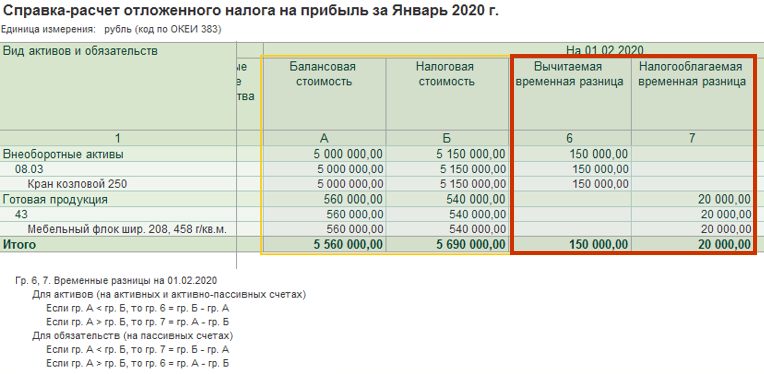

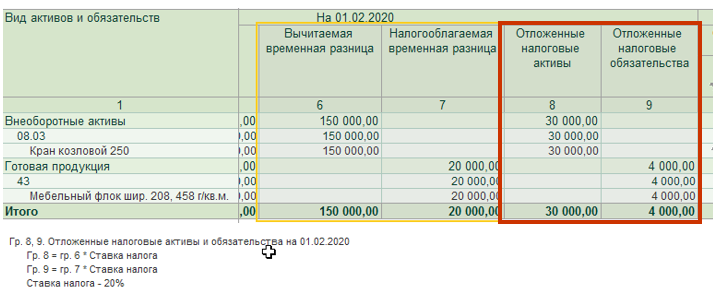

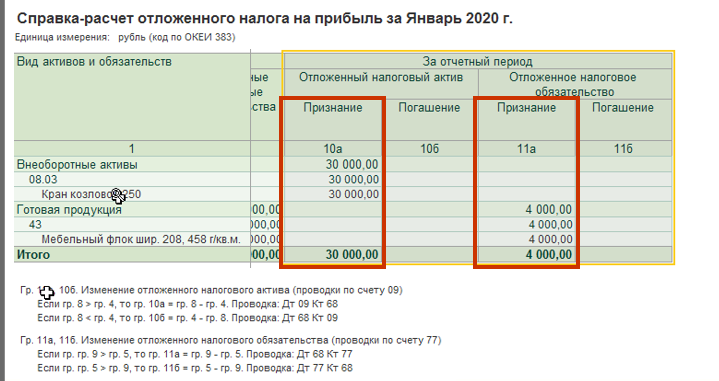

При выполнении регламентной операции «Расчет отложенного налога по ПБУ 18/02» по каждому виду активов и обязательств определяются временные разницы — как разницы между балансовой и налоговой стоимостью актива (обязательства) на отчетную дату.

Текущий и отложенный налоги соответствуют показателям, раскрывающим величину налога на прибыль в отчете о финансовых результатах в редакции Приказа № 61н:

Порядок расчета отложенного налога

Балансовая стоимость — Налоговая стоимость

Сальдо временных разниц * Ставка налога

Отложенный налог на отчетную дату — Отложенный налог на начало года

Затем рассчитываются суммы отложенного налога. Отложенный налог на отчетную дату рассчитывается как произведение сальдо временных разниц по виду актива (обязательства) и текущей ставки налога. При этом проводки формируются исходя из сравнения отложенного налога, рассчитанного на отчетную дату и отложенного налога, рассчитанного на начало года.

В программе «1С» можно сформировать справку-расчет отложенного налога.

Расчет расхода по налогу на прибыль

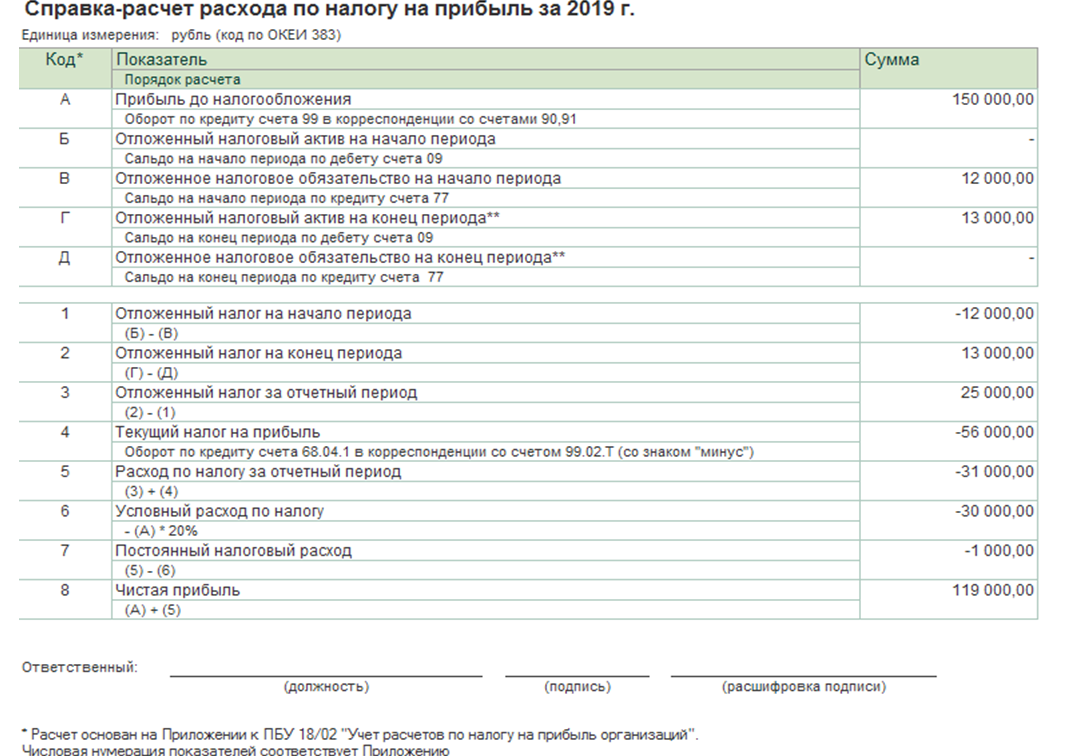

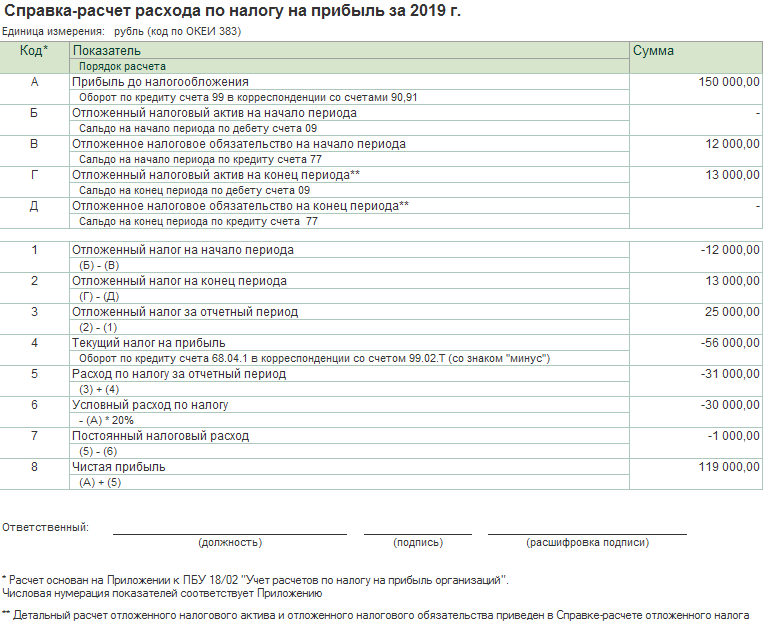

Порядок расчета основан на приложении к ПБУ 18, иллюстрируется справкой-расчетом и включает простые арифметические действия.

Строки с А по Д содержат базовые данные. Строки с Б по 2 — данные справки-расчета отложенного налога. Строки с 1 по 8 — расчетные величины. Данные строк с 3 по 5 включаются в отчет о финансовых результатах. Данные в строках 6-7 рассчитываются без применения постоянных разниц.

Переход на балансовый метод

Первое выполнение закрытия месяца приведет суммы на счетах 09 и 77 в соответствии с

балансовым данным на 31 января 2020 г. Такое исправление может требовать ретроспективного пересчета, если:

ПБУ 18/02 в новой редакции

Автор: Екатерина Маницкая, главный редактор газеты «Прогрессивный бухгалтер»

Материалы газеты «Прогрессивный бухгалтер», февраль 2020 г.

В 2020 году применяется новая редакция ПБУ 18/02. Внесенные изменения во многом соответствуют МСФО 12 «Налоги на прибыль» и рекомендациям БМЦ. В связи с указанными изменениями в отчете о финансовых результатах уточнены состав и наименование показателей, раскрывающих величину налога на прибыль. Организации вправе применить новые правила в отчетности за 2019 г., закрепив свое решение в учетной политике.

Что изменилось в стандарте

В 2020 г. ПБУ 18/02 позволяет пояснить инвестору (собственнику), как начисленный по результатам текущего периода налог повлияет на будущие периоды. Такое влияние вызвано тем, что из-за особенностей налогового законодательства доля налога в прибыли может существенно варьироваться из года в год и часто зависит от того, как налог был уплачен в предыдущие периоды. Поэтому основным «клиентом», которого интересует информация, полученная с помощью ПБУ 18/02, теперь будет не контролирующий орган, а собственник или инвестор. При этом Минфин сократил возможность использования ПБУ 18/02 в роли «помощника» для расчета налога.

Главная цель стандарта ПБУ 18/02 – определить порядок учета налогов на прибыль. Этот стандарт помогает организации учитывать последствия:

будущего возмещения стоимости активов, которые признаны в отчете о финансовом положении организации;

событий текущего периода, признанных в финансовой отчетности организации (IAS 12 «Налоги на прибыль», Минфин, приказ от 28.12.2015 № 217н).

Налог на прибыль рассчитывается в соответствии с нормами налогового законодательства (согласно НК РФ), а не бухгалтерского. С точки зрения ПБУ 18/02, рассчитанная сумма налога – исходные данные, свершившийся факт. Однако с его помощью можно показать инвесторам последствия уплаты налога. Инвесторы ожидают определенную прибыль от предприятия с учетом налога. Если откладывать налог, то его сумма в последующих периодах для инвестора может стать сюрпризом.

Предприятие приобрело оборудование в 2020 году. В течение трех лет с помощью этого оборудования предприятие рассчитывает получить доход.

Прибыль предприятия за эти три года будет доход за вычетом стоимости оборудования, амортизированной на три года. При этом согласно НК РФ срок амортизации может быть 10 лет. В таком случае в первый год деятельности налогооблагаемая прибыль будет существенно больше заработанной и налог с нее «съест» большую часть этой прибыли. Инвестор может решить, что и через три года на налоги будет уходить половина прибыли. Однако за счет амортизации налогооблагаемая прибыль будет меньше и налогов придется платить меньше – о чем стоит заранее знать инвестору. В ПБУ 18/02 есть инструменты, чтобы показать такие ситуации.

Поэтому ключевое понятие ПБУ 18/02 – отложенный налог. Сумму налога на прибыль, уплаченного в текущем году, можно условно разделить на части, относящиеся к отчетному году и к будущим годам. Отложенный налог на прибыль – это сумма, которая оказывает влияние на величину налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах (п. 9 ПБУ 18/02). Отложенный налоговый актив (ОНА) отражает вероятность заплатить меньшую долю налога в будущем аналогично тому, как дебиторская задолженность отражает надежду вернуть долг в будущем (п. 14 ПБУ 18/02). Отложенные налоговые активы отражаются в бухгалтерском учете на отдельном синтетическом счете 09 «Отложенные налоговые активы».

В том периоде, когда возникают налогооблагаемые временные разницы, признаются отложенные налоговые обязательства (ОНО). ОНО – это та часть отложенного налога, которая должна привести к увеличению налога на прибыль, подлежащего уплате в будущем (п. 15 ПБУ 18/02). Отложенные налоговые обязательства отражаются в бухгалтерском учете на отдельном синтетическом счете 77 «Отложенные налоговые обязательства».

Кто обязан применять ПБУ 18/02:

Публичные общества (для информирования акционеров и инвесторов).

Дочерние и зависимые общества (для подготовки консолидированной отчетности (МСФО).

Остальные компании, кроме малых предприятий и некоммерческих организаций.

Основные изменения ПБУ 18/02:

из сферы действия ПБУ 18/02 исключаются организации государственного сектора;

уточняется порядок определения временных разниц (ВР) и постоянных разниц (ПР), в том числе участником КГН;

по некоторым видам разниц устраняется неопределенность, к каким видам их относить – временным или постоянным;

устанавливается порядок определения расхода (дохода) по налогу на прибыль, который складывается из текущего и отложенного налога и отражается в отчете о финансовых результатах за отчетный период. Текущий налог на прибыль – это налог на прибыль для целей налогообложения, определяемый по данным налогового учета. Отложенный налог на прибыль определяется как суммарное изменение отложенных налоговых активов (ОНА) и отложенных налоговых обязательств (ОНО), за исключением результатов операций, не включаемых в бухгалтерскую прибыль (убыток);

уточняется терминология: вместо понятия «постоянный налоговый актив» (ПНА) используется термин «постоянный налоговый доход» (ПНД), а вместо понятия «постоянное налоговое обязательство» (ПНО) – «постоянный налоговый расход» (ПНР). При этом все определения данного понятия остаются прежними.

При соблюдении правил, предусмотренных Приказом Минфина РФ № 236н, расчета показателей по ПБУ 18/02 можно выполнять разными методами: балансовым или методом отсрочки. При этом стандарт не содержит ограничений для использования организацией любого из этих способов по своему выбору (Информационное сообщение Минфина РФ от 28.12.2018 № ИС-учет-13).

Упрощение расчетов по ПБУ 18/02

Для расчета отложенного налога достаточно данных бухгалтерского и налогового учета. Временная разница по состоянию на отчетную дату определяется как разница между балансовой стоимостью актива (обязательства) и его стоимостью, принимаемой для целей налогообложения (п. 8 ПБУ 18/02 в редакции Приказа № 236н).

В приложении к новой редакции ПБУ 18/02 приведен практический пример, который наглядно демонстрирует, что все показатели, необходимые для выполнения требований ПБУ 18/02, можно получить, используя только данные бухгалтерского и налогового учета – без выделения в учете ПР и ВР.

Рекомендация БМЦ от 26.04.2019 № Р-102/2019-КпР «Порядок учета налога на прибыль» предлагает отражать суммы текущего и отложенного налога на прибыль на отдельных субсчетах счета 99 «Прибыли и убытки». При этом суммы постоянного налогового расхода (дохода) отражать на счете 99 не требуется. Следование рекомендации БМЦ № Р-102/2019-КпР также позволяет отказаться от детального учета ПР и ВР.

Поддержка в «1С»

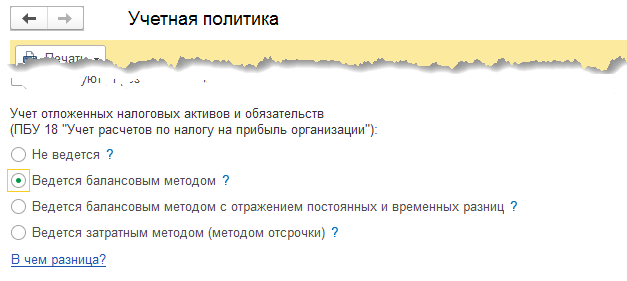

Фирма «1С» решила поддержать вариант балансового метода на основе рекомендации БМЦ (без учета постоянных и временных разниц). При этом существующие в программе варианты применения ПБУ 18/02 остаются. В 2020 г. в настройках учетной политики (раздел «Главное») «1С:Бухгалтерии 8» пользователю на выбор предоставлены следующие варианты учета расчетов по налогу на прибыль организаций:

Ведется балансовым методом.

Ведется балансовым методом с отражением постоянных и временных разниц.

Ведется затратным методом (методом отсрочки).

Разница работы этих методов в программе описана в статье по ссылке, которая расположена ниже на странице выбора метода.

Балансовый метод учета отложенного налога

При балансовом методе учета отложенного налога не требуется учет разниц.

При выполнении регламентной операции «Расчет налога на прибыль»по данным налогового учета рассчитывается сумма текущего налога на прибыль.

При выполнении регламентной операции «Расчет отложенного налога по ПБУ 18/02» по каждому виду активов и обязательств определяются временные разницы – как разницы между балансовой и налоговой стоимостью актива (обязательства) на отчетную дату.

Текущий и отложенный налоги соответствуют показателям, раскрывающим величину налога на прибыль в отчете о финансовых результатах в редакции Приказа № 61н:

Порядок расчета отложенного налога:

1. Расчет временных разниц:

2. Расчет отложенного налога:

Сальдо временных разниц * Ставка налога

3. Формирование проводок:

При выполнении регламентной операции «Расчет отложенного налога по ПБУ 18/02» по каждому виду активов и обязательств определяются временные разницы – как разницы между балансовой и налоговой стоимостью актива (обязательства) на отчетную дату.

Затем рассчитываются суммы отложенного налога. Отложенный налог на отчетную дату рассчитывается как произведение сальдо временных разниц по виду актива (обязательства) и текущей ставки налога. При этом проводки формируются исходя из сравнения отложенного налога, рассчитанного на отчетную дату и отложенного налога, рассчитанного на начало года.

В программе «1С» можно сформировать справку-расчет отложенного налога.

Расчет расхода по налогу на прибыль

Расчет требуется для раскрытия показателей в пояснениях к отчету о финансовых результатах (п. 25 ПБУ 18).

Порядок расчета основан на приложении к ПБУ 18, иллюстрируется справкой-расчетом и включает простые арифметические действия.

Строки с А по Д содержат базовые данные. Строки с Б по 2 – данные справки-расчета отложенного налога. Строки с 1 по 8 – расчетные величины. Данные строк с 3 по 5 включаются в отчет о финансовых результатах. Данные в строках 6-7 рассчитываются без применения постоянных разниц.

Переход на балансовый метод

Для того чтобы перейти на балансовый метод, необходимо выбрать его в «1С» в переключателе в учетной политике с 2020 г. Далее нужно выполнить закрытие месяца за январь 2020, а также убедиться, что не нужен ретроспективный пересчет.

Первое выполнение закрытия месяца приведет суммы на счетах 09 и 77 в соответствии с балансовым данным на 31 января 2020 г. Такое исправление может требовать ретроспективного пересчета, если:

результат пересчета существенный;

организация не имеет права применять упрощенные способы учета (п. 15 ПБУ 1 «Учетная политика организации», п. 9 ПБУ 22 «Исправление ошибок в бухгалтерском учете и отчетности»).

Суть ретроспективного пересчета заключается в том, что данные на начало периода необходимо откорректировать так, как если бы новый способ применялся всегда. Для этого после выпуска отчетности за 2019 г. нужно изменить настройки учетной политики на 2019 г. и выполнить закрытие месяца за декабрь 2019. В результате на 01.01.2020 данные на счетах 09 и 77 будут посчитаны балансовым методом, а разница отразится на счете 84 «Нераспределенная прибыль».