кому выставлять счет фактуру на аванс при оплате третьим лицом

Если аванс поставщику платит третье лицо

Кому поставщик должен выписать авансовый счет-фактуру в случае, когда предоплату по договору поставки произвел не покупатель, а другая организация, и с кем в этом случае следует составлять акт сверки? Объясняют эксперты службы Правового консалтинга ГАРАНТ Степан Арыков и Светлана Мягкова.

Организацией заключен договор поставки, содержащий условие о предоплате, организация является поставщиком. Аванс за покупателя заплатило третье лицо, в платежных документах указано, что третье лицо осуществляет оплату за покупателя с указанием номера выставленного счета и наименования организации, за которую производится оплата. Третье лицо направило также уведомление о том, что оно совершает оплату за покупателя. Покупатель соответствующих уведомлений не направлял. Кому поставщик должен выписать авансовый счет-фактуру? Необходимо ли составлять акт сверки с покупателем или с лицом, которое оплатило аванс?

В силу обязательства одно лицо (должник) обязано совершить в пользу другого лица (кредитора) определенное действие, как то: передать имущество, выполнить работу, уплатить деньги и т.п., либо воздержаться от определенного действия, а кредитор имеет право требовать от должника исполнения его обязанности (п. 1 ст. 307 ГК РФ).

В соответствии с п. 1 ст. 313 ГК РФ исполнение обязательства может быть возложено должником на третье лицо, если из закона, иных правовых актов, условий обязательства или его существа не вытекает обязанность должника исполнить обязательство лично. В этом случае кредитор обязан принять исполнение, предложенное за должника третьим лицом.

Как следует из указанной нормы, в общем случае согласие кредитора на исполнение обязательства третьим лицом не требуется. При этом кредитор обязан принять исполнение. При отказе кредитора принять исполнение обязательства таким способом кредитор будет считаться просрочившим и нести ответственность в виде возмещения причиненных просрочкой убытков (ст. 406 ГК РФ).

Действующее законодательство не обязывает должника уведомлять кредитора об исполнении обязательства третьим лицом. В силу закона кредитор также не обязан уведомлять при обращении к нему напрямую третьего лица с целью погасить задолженность должника, но обычаями делового оборота это рекомендуется.

При возложении исполнения на третье лицо должник не выбывает из правоотношения, в отличие от перевода долга, результатом которого является замена должника (ст. 391, глава 24 «Перемена лиц в обязательстве» ГК РФ). При переводе долга обязанность переходит к новому должнику. Перевод должником своего долга на другое лицо допускается лишь с согласия кредитора.

Из приведенных норм ГК РФ следует, что в рассматриваемом случае покупатель, за которого третьим лицом уплачен аванс по договору поставки, не выбывает из правоотношения, возникшего при заключении договора поставки.

В соответствии с абз. 2 п. 1 ст. 168 НК РФ в случае получения налогоплательщиком сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, реализуемых на территории Российской Федерации, налогоплательщик обязан предъявить покупателю этих товаров (работ, услуг), имущественных прав сумму налога, исчисленную в порядке, установленном п. 4 ст. 164 НК РФ.

Согласно п. 3 ст. 168 НК РФ при реализации товаров (работ, услуг), передаче имущественных прав, а также при получении сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав выставляются соответствующие счета-фактуры не позднее пяти календарных дней, считая со дня отгрузки товара (выполнения работ, оказания услуг), со дня передачи имущественных прав или со дня получения сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

Обязательные реквизиты счета-фактуры, выставляемого при получении оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав перечислены в п. 5.1 ст. 169 НК РФ. В таком счете-фактуре должны быть указаны, в частности:

— наименование, адрес и идентификационные номера налогоплательщика и покупателя (пп. 2 п. 5.1 ст. 169 НК РФ);

— сумма налога, предъявляемая покупателю товаров (работ, услуг), имущественных прав, определяемая исходя из применяемых налоговых ставок (пп. 7 п. 5.1 ст. 169 НК РФ).

Учитывая вышесказанное, счет-фактура при получении от третьего лица оплаты, частичной оплаты в счет предстоящих поставок товаров должен быть выставлен на покупателя по договору поставки. Сам по себе факт, что оплату за покупателя осуществило третье лицо, не свидетельствует о смене лиц в обязательстве.

По вопросу необходимости составления в данном случае акта сверки взаиморасчетов с покупателем и третьим лицом, оплатившем за покупателя аванс по договору поставки, сообщаем следующее.

Составление акта сверки взаиморасчетов можно отнести к обычаю делового оборота. Это сложившееся и широко применяемое в какой-либо области предпринимательской деятельности правило поведения, не предусмотренное законодательством (ст. 5 ГК РФ).

Кроме того, акт сверки не является первичным документом, он помогает выявлению ошибок в расчетах с контрагентами, то есть его составление носит не обязательный, а скорее вспомогательный характер (письмо ФНС России от 06.12.2010 N ШС-37-3/16955, постановление ФАС Уральского округа от 10.11.2009 N Ф09-8688/09-С3).

Таким образом, поставщик не обязан составлять акты сверки взаиморасчетов. Вместе с тем во избежание ошибок в расчетах с контрагентами поставщику целесообразно провести сверку взаиморасчетов как с покупателем, так и с третьим лицом, оформив акты сверки (в произвольной форме).

Обратите внимание, что расчеты с дебиторами и кредиторами отражаются каждой стороной в своей бухгалтерской отчетности в суммах, вытекающих из бухгалтерских записей и признаваемых ею правильными (п. 73 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденного приказом Минфина России от 29.07.1998 N 34н). Иными словами, в акте сверки организация указывает именно те данные, которые отражены ею в бухгалтерском учете на основании имеющихся первичных документов.

В акте сверки с покупателем при отражении суммы оплаченного аванса следует указать номер и дату платежного документа организации, уплатившей за покупателя аванс, с указанием ее наименования. Полагаем, что не будет лишним также сделать ссылку на письмо (уведомление) этой организации.

В акте сверки с третьим лицом (организацией, уплатившей аванс за покупателя) следует указать номер и дату его платежного документа, можно сделать ссылку на реквизиты письма (уведомления), а также следует указать, что в данном случае имела место оплата за организацию-покупателя (привести наименование этой организации-покупателя) и что стороны не имеют претензий друг к другу.

Также представляется целесообразным иметь в наличии документы, подтверждающие оплату за покупателя аванса третьим лицом, одним из которых может являться, в частности, письмо от покупателя с просьбой зачесть полученные на расчетный счет поставщиком денежные средства третьего лица в счет погашения долга покупателя (смотрите также постановление ФАС Центрального округа от 15.04.2010 N Ф10-145/09 по делу N А08-4001/2008-12-5).

В рассматриваемой ситуации в связи с отсутствием уведомления покупателя, подтверждением волеизъявления третьего лица по оплате задолженности покупателя являются те факты, что оно направило в адрес поставщика соответствующее уведомление, а в назначении платежа в платежных документах имеется ссылка на счет, выставленный поставщиком в адрес покупателя (смотрите также постановление ФАС Уральского округа от 22.07.2011 N Ф09-3921/11 по делу N А76-19878/2010).

С текстами документов, упомянутых в ответе экспертов, можно ознакомиться в справочной правовой системе ГАРАНТ.

ПРАКТИЧЕСКАЯ ЭНЦИКЛОПЕДИЯ БУХГАЛТЕРА

Полная информация о правилах учета и налогах для бухгалтера.

Только конкретный алгоритм действий, примеры из практики и советы экспертов.

Ничего лишнего. Всегда актуальная информация.

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Разъяснено, какие документы необходимы для принятия к вычету НДС при перечислении аванса за покупателя третьим лицом

|

| Milkos / Depositphotos.com |

Для принятия налогоплательщиком НДС к вычету по оплате, частичной оплате в счет предстоящих поставок товаров, оказания услуг, выполнения работ, в том числе в случае перечисления за налогоплательщика указанной оплаты третьим лицом или контрагентом, у продавца в наличии должны быть следующие документы:

Такие разъяснения содержатся в письме Департамента налоговой и таможенной политики Минфина России от 4 сентября 2018 г. № 03-07-11/62917. Таким образом, для реализации права на принятие к вычету НДС по счету-фактуре налогоплательщик не обязан оплачивать товары, услуги, работы с собственного расчетного счета при наличии всех вышеуказанных документов.

Препятствует ли вычету ошибка в КПП в счете-фактуре? Узнайте из материала «Счет-фактура» в «Энциклопедии решений. Налоги и взносы» интернет-версии системы ГАРАНТ. Получите полный доступ на 3 дня бесплатно!

Добавим, что покупатель может заявить к вычету НДС по авансам только в том квартале, в котором выполнены вышеуказанные условия, так как при получении предварительной оплаты НК РФ не предусматривает возможность принять к вычету НДС в течение трех лет. Кроме того, такой порядок распространяется и на налоговых агентов (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 9 апреля 2015 г. № 03-07-11/20290).

Счета-фактуры при посреднических операциях: четыре ситуации

Основы посреднических отношений

1) договор комиссии (глава 51 ГК РФ), комитент привлекает комиссионера;

2) агентский договор (глава 52 ГК РФ), принципал привлекает агента;

3) договор поручения (глава 49 ГК РФ), доверитель привлекает поверенного.

Посредник (комиссионер, агент, поверенный) обязуется за вознаграждение совершать по поручению комитента (принципала, доверителя) юридические и иные действия (сделки): от своего имени, но за счет комитента (принципала, доверителя) либо от имени и за счет комитента (принципала, доверителя).

Посредническая по экономическому содержанию деятельность может быть оформлена договором, содержащим иные термины (например, поверенный назван «Исполнителем»). Если в регистрах бухгалтерского учёта хозяйственные операции должны быть отражены по существу (абз.5 п.6 ПБУ 1/2008 «Учетная политика организации», утв. Приказом Минфина РФ от 06.10.2008 N 106н), то правила заполнения счетов-фактур, ведения книги покупок и книги продаж (утв. Постановлением Правительства РФ от 26.12.2011 N 1137) включают точные наименования:

Обращаю также внимание на перевыставление арендодателем арендатору коммунальных расходов и стоимости электроэнергии при сдаче в аренду помещений. По существу арендодатель выступает посредником между арендатором и энергоснабжающими организациями, однако договоры с этими организациями, как правило, заключаются арендодателем до заключения сделки с арендатором. Следовательно, не выполняется одинаковое условие всех трёх видов указанных в ГК РФ посреднических договоров (ст.971, 990, 1005 ГК РФ): действие посредника по поручению комитента (принципала, доверителя). Таким образом, распространение утверждённых для договоров комиссии, агентского и поручения правил на компенсацию расходов арендодателя, по мнению автора, законодательству не соответствует.

Счета-фактуры на собственное вознаграждение (включая оплату авансом путём удержания из сумм, поступивших для комитента, принципала, доверителя) посредник выставляет в обычном порядке, в данной статье не рассматриваемом.

Лицо, привлекающее посредника, далее именуется «принципалом».

Ситуация 1. Приобретение товаров от имени посредника за счет принципала

Полученные посредником от поставщика счета-фактуры:

Строка 1 (номер и дата)

Порядковый номер в соответствии с индивидуальной хронологией посредника

Дата счета-фактуры, оформленного продавцом на имя посредника (пп.«а» п.1 правил заполнения счета-фактуры, применяемого при расчетах по НДС (далее правила заполнения счета-фактуры), утв. Постановлением Правительства РФ от 26.11.2011 N1137 )

Сведения о заключившем договор с посредником продавце: полное или сокращенное наименование организации (пп. «в» п.1 правил заполнения счета-фактуры)

Строка 2а (адрес продавца)

Место нахождения стороннего поставщика (пп.«г» п.1 правил заполнения счета-фактуры)

Строка 2б (ИНН и КПП продавца)

ИНН и КПП стороннего продавца (пп.«д» п.1 правил заполнения счета-фактуры)

Строка 4 (грузополучатель и его адрес)

Полное или сокращенное наименование грузополучателя (Принципала) (пп. «ж» п.1 правил заполнения счета-фактуры)

Строка 5 (реквизиты платежно-расчетного документа)

Номера и даты платежно-расчетных документов на перечисление денежных средств посредника стороннему поставщику и от принципала посреднику (пп.«з» п.1 правил заполнения счета-фактуры)

Строка 6 (покупатель)

Полное или сокращенное наименование покупателя (принципала) (пп.«и» п.1 правил заполнения счета-фактуры)

Аналогичный порядок оформления перевыставляемого счета-фактуры предусмотрен в случае, если договором предусмотрена предоплата при приобретении товара (работ, услуг).

Ситуация 2. Приобретение товаров посредником для принципала от имени и за счет принципала

Принципал регистрирует его в части 2 журнала учета полученных и выставленных счетов-фактур (п.11 правил ведения журнала) и в книге покупок.

Ситуация 3. Реализация товаров принципала от имени посредника

Операции по реализации через посредника от своего имени оформляется двумя счетами-фактурами.

2. Принципал, получив показатели выставленного посредником счета-фактуры, перевыставляет счет-фактуру на имя стороннего покупателя и регистрирует его в части 1 журнала учета полученных и выставленных счетов-фактур и в книге продаж (п.7 правил ведения журнала, п.20 правил ведения книги продаж).

Таблица 2. Сведения, указываемые в счете-фактуре, перевыставленном принципалом на имя покупателя

Строка 1 (номер и дата)

Порядковый номер в соответствии с индивидуальной хронологией принципала

Дата счета-фактуры, оформленного посредником на имя стороннего покупателя (пп.«а» п.1 правил заполнения счета-фактуры, применяемого при расчетах по НДС (далее правила заполнения счета-фактуры

Сведения о принципале: полное или сокращенное наименование организации (пп. «в» п.1 правил заполнения счета-фактуры)

Строка 2а (адрес продавца)

Место нахождения принципала (пп.«г» п.1 правил заполнения счета-фактуры)

Строка 2б (ИНН и КПП продавца)

ИНН и КПП принципала (пп.«д» п.1 правил заполнения счета-фактуры)

Полное или сокращенное наименование и почтовый адрес грузоотправителя (посредника), если доставка осуществляется не со склада продавца (принципала); если доставка осуществляется со склада продавца (принципала), делается запись «он же» (пп. «е» п.1 правил заполнения счета-фактуры)

Строка 5 (реквизиты платежно-расчетного документа)

Номера и даты платежно-расчетных документов на перечисление денежных средств покупателя посреднику и от посредника принципалу (пп.«з» п.1 правил заполнения счета-фактуры аналогично случаю приобретения товара (работ, услуг ) через посредника)

Строка 6 (покупатель)

Полное или сокращенное наименование фактического покупателя (а не посредника) (пп.«и» п.1 правил заполнения счета-фактуры, Письмо Минфина РФ от 10.05.2012 N 03-07-09/47)

Начислять НДС к уплате принципал должен в том периоде, когда посредник реализовал товар стороннему покупателю (пп.1 п.1 ст.167 НК РФ). Если посредник сообщит об отгрузке в следующем периоде, принципалу обязан оформить дополнительный лист книги продаж и сдать уточненную декларацию по НДС.

Аналогичный порядок оформления перевыставляемого счета-фактуры предусмотрен в случае, если договором предусмотрена предоплата при приобретении товара (работ, услуг).

Споры о моменте определения налоговой базы при передаче товара на комиссию путём перемещения на склад комиссионера для реализации покупателю со склада комиссионера автор считает завершёнными с момента вступления в силу Постановления Пленума ВАС РФ от 30.05.2014 № 33. «16. Положениями статьи 167 НК РФ не предусмотрены специальные правила в отношении момента определения налоговой базы при реализации товаров (работ, услуг) с привлечением третьих лиц на основании договоров поручения, комиссии, агентских договоров. Следовательно, налогоплательщик обязан определять налоговую базу по правилам статьи 167 НК РФ и в том случае, когда осуществляет реализацию товаров (работ, услуг) с участием поверенного (комиссионера, агента), обеспечивая в этих целях своевременное получение от поверенного (комиссионера, агента) документально подтвержденных данных о совершении операций по отгрузке (передаче) товаров (работ, услуг) и их оплате».

Ситуация 4. Реализация товаров посредником от имени и за счет принципала

Принципал выставляет счет-фактуру на имя покупателя и регистрирует его в книге продаж в части 1 журнала учета полученных и выставленных счетов-фактур (п.3 ст.168 НК РФ, п.п.1,7 правил ведения журнала, п.20 правил ведения книги продаж). Посредник не регистрирует в книге продаж полученный от принципала счет-фактуру по реализованному товару (работам, услугам), выписанный на имя покупателя. Данный счет-фактуру посредник передает покупателю.

При получении предоплаты принципал выписывает на имя стороннего покупателя счет-фактуру в общеустановленном порядке и передает адресату через посредника. Принципал регистрирует счет-фактуру в части 1 журнала учета полученных и выставленных счетов-фактур и книге продаж. Сумму НДС, исчисленную со стоимости реализованного товара (работ, услуг), принципал обязан уплатить в бюджет.

При получении принципалом аванса в счет предстоящих поставок (работ, услуг), он выписывает счет-фактуру на имя стороннего покупателя в общеустановленном порядке. Данный счет-фактуру посредник передает покупателю. Принципал регистрирует счет-фактуру в журнале учета полученных и выставленных счетов-фактур и в книге продаж, исчисляет НДС к уплате.

Как отразить полученный аванс при оплате третьим лицом?

Поступил аванс по договору от третьего лица. Как отразить эту операцию в программе?

Нормативное регулирование

Кредитор может принять исполнение обязательства от третьего лица, а иногда обязан это сделать. Так, оплату от третьего лица нужно принять, когда:

При получении предоплаты налогоплательщик обязан исчислить с нее НДС и выставить счет-фактуру (абз. 2 п. 1, п. 3 ст. 168 НК РФ) покупателю (ст. 169 НК РФ).

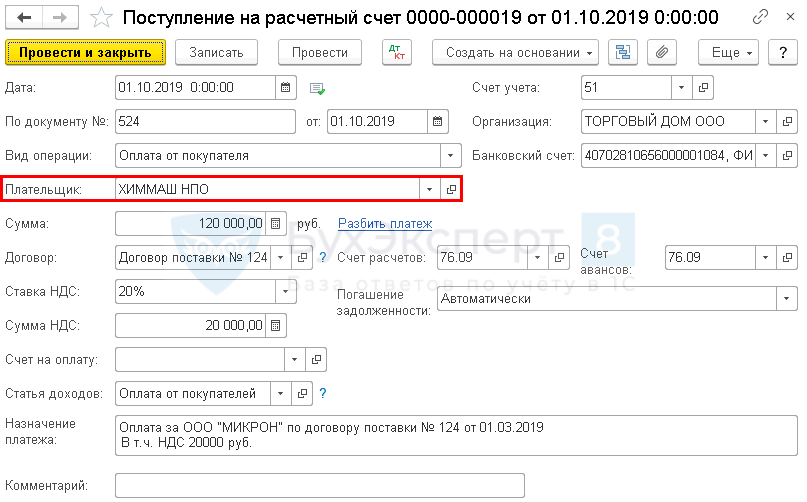

Учет в 1С

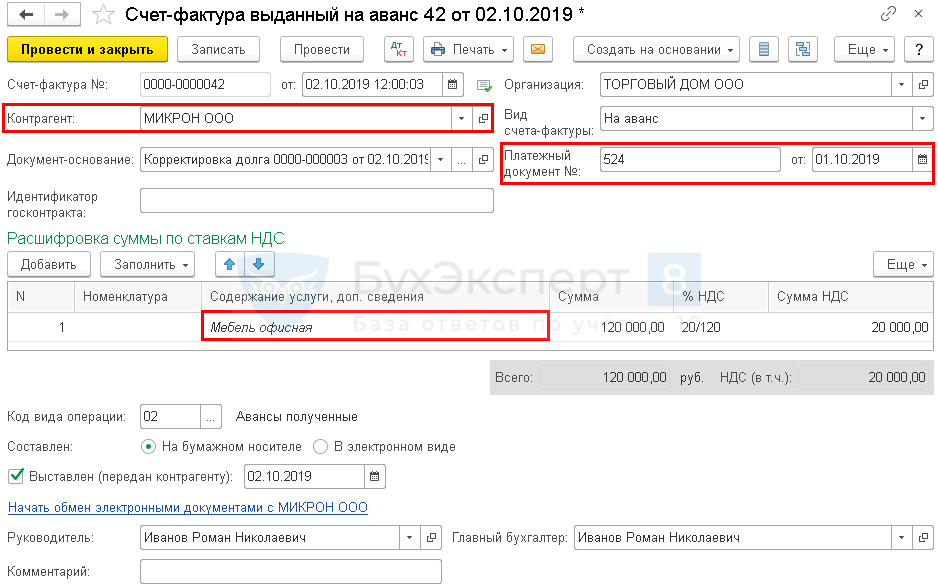

01 октября на расчетный счет Организации поступила оплата по договору поставки № 124 от 01.10.2019 с контрагентом МИКРОН ООО от третьего лица ХИММАШ НПО. Контрагент направил Организации письмо о возложении обязанности по оплате на третье лицо.

02 октября Организация начислила НДС с полученного аванса и выставила счет-фактуру в адрес контрагента-покупателя.

Поступление оплаты от третьего лица

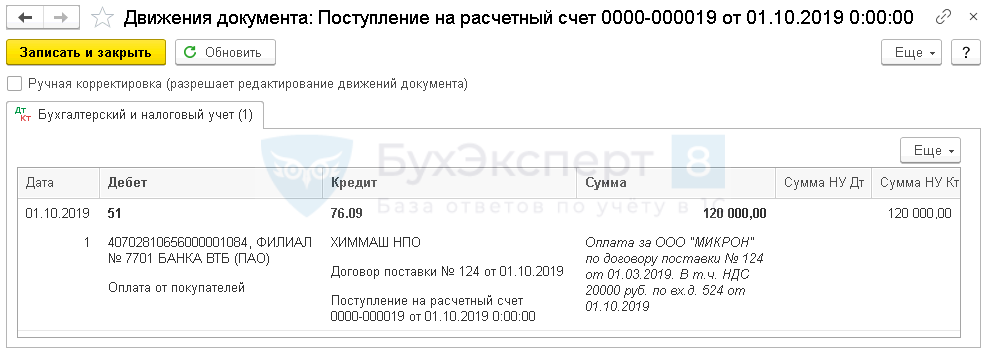

Проводки по документу

Получите понятные самоучители 2021 по 1С бесплатно:

Документ формирует проводки:

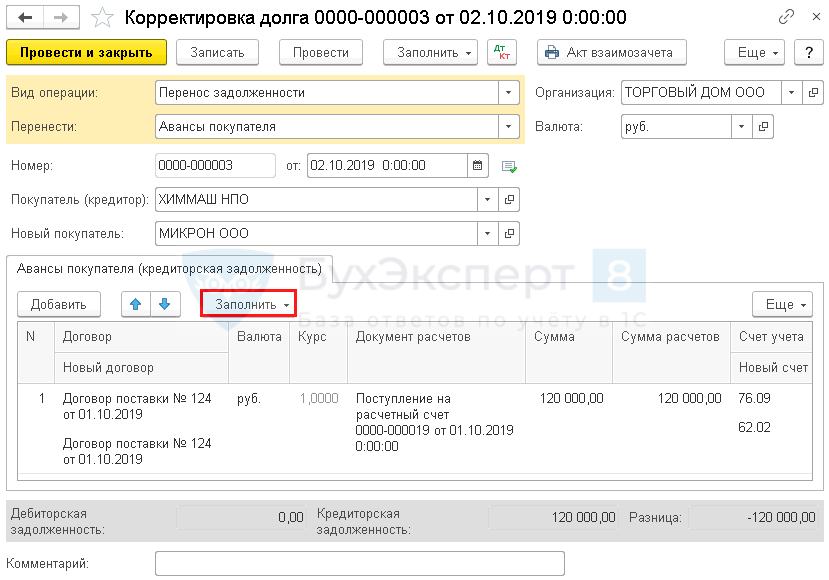

Перенос аванса на контрагента

По кнопке Заполнить в табличной части отразится вся имеющая дебиторская задолженность по контрагенту. При необходимости удалите лишние строки.

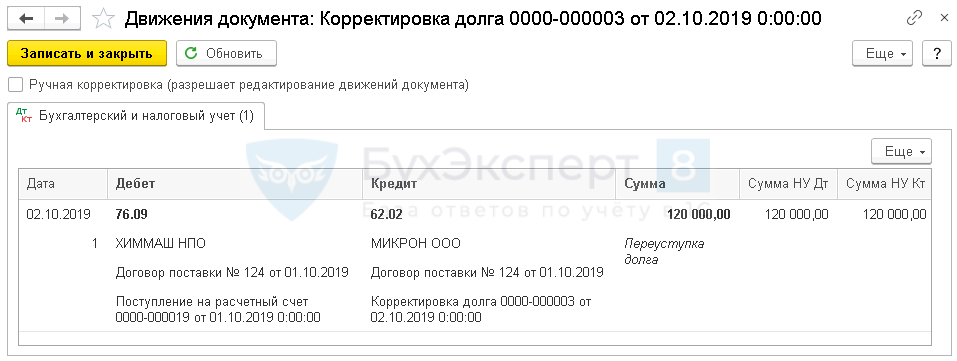

Проводки по документу

Документ формирует проводку:

Создание счет-фактуры на аванс

Обратите внимание на заполнение полей:

В качестве покупателя будет указан контрагент по договору:

См. также:

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(8 оценок, среднее: 5,00 из 5)

Как зарегистрировать Счет-фактуру на аванс выданный, если поставщику оплатило 3-е лицо

Вопрос задал Ольга К. (Красноярск)

Ответственный за ответ: Мария Демашева (★9.73/10)

В 3 кв. за нас проплатило третье лицо, товар получили в 4 кв. Как мне зарегистрировать с/ф на аванс?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Все комментарии (6)

Уточните, пожалуйста, правильно понимаю, что у вас есть в наличии:

Да, это все в наличии

Спасибо за уточнение.

Предположим, что у вас уже есть проводка Д 60.02 Василек К 76 (66,67) Ромашка. Если нет, то нужно ее сделать. Например, с помощью документа Операция введенная вручную. Для Д 60.02 Василек создать документ расчетов и там указать реквизиты из СФ поставщика.

Все три субконто (Контрагент, Договор, Документ расчетов с контрагентом) и для Д и для К должны быть заполнены.

Далее Покупки — Покупки — Счета-фактуры полученные — Создать — Счет-фактура на аванс.

Номер, дата, контрагент, документ основания заполнить.

По кнопке Добавить внести в табличную часть сумму, ставку, НДС. Будет сообщение, что нет данных для формирования СФ. Оно справочное — пропустить его и заполнять далее.

Проверить, что Вид счета-фактуры на аванс и флаг стоит Отразить вычет НДС в книге покупок.

Проводка Д 68.02 К 76.ВА. Также запись в регистры Журнал учета счетов-фактур и НДС покупки.

Если так получается, что К у вас не 76, а 62.02 Ромашка. То в этом случае надо выписать еще СФ в адрес покупателя Ромашка. Это необходимо сделать с помощью обработки Банк и касса — Регистрация счетов-фактур — Счета-фактуры на аванс.

Сделать поступление товаров и проверить, что все закрылось по документам расчетов т.е. смотреть любой отчет, которым привыкли пользоваться — или ОСВ по счету 60 или Анализ субконто по контрагенту с максимальной аналитикой — Контрагент, Договор, Документы расчетов с контрагентом.

Аналогично проверить судьбу и Д — конкретно, что по вашей ситуации. Как он закрывается.

Что еще важно. Проверить, что в документе СФ на аванс Код вида операции 02 — Авансы выданные (в нижней части документа).

- кому выставлять счет фактуру если оплатила другая организация

- кому гарантируется право на образование в рф