за какой период нужна справка 2 ндфл для оформления ипотеки в сбербанке

Что такое справка 2-НДФЛ для ипотеки, за какой период нужна и как её правильно заполнить

Нередко при оформлении кредитного договора банковская организация просит предоставить справку 2-НДФЛ. И если некоторые кредитные предложения допускают оформление долгового договора без нее, то для получения ипотеки такой документ является обязательным. В период сбора пакета документов, для потенциальных заемщиков становится актуальным вопрос, зачем банку эта справку, в какой срок это надо сделать и какую информацию она должна содержать.

Зачем справка 2-НДФЛ для ипотеки

Получив от заявителя, желающего оформить ипотеку, справку 2-НДФЛ, кредитор сможет ознакомиться со следующей информацией:

1. Фиксированный размер заработной платы клиента, желающего оформить ипотеку, которая начисляется ежемесячно (или через другой определенный срок).

2. О месте официального трудоустройства, что уменьшает риск потери платежеспособности до момента погашения задолженности по ипотечному договору.

Справка выступает гарантией того, что все налоги на получение средств оплачиваются, а также производятся обязательные выплаты и взносы в государственный бюджет со стороны работодателя.

Именно на основании данных, которые банк получает из предоставленной справки, проводится оценка платежеспособности потенциального заемщика. Это оказывает прямое влияние на условия кредитования, максимальную сумму займа, дополнительные условия, которые может установить банк, и самое главное – на возможность одобрения заявки.

Содержание справки 2-НДФЛ

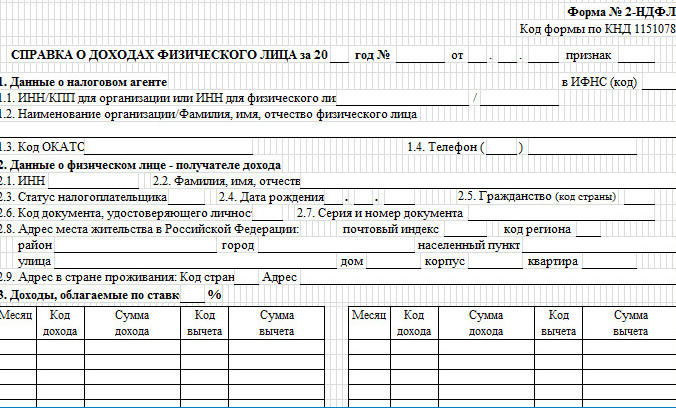

Чтобы справка о доходах считалась официальной и была принята в отделении банковской организации при подаче заявки на оформление ипотеки, в ней в обязательном порядке должны быть следующие данные:

1. Срок, за который работодатель предоставил справку потенциальному заемщику.

2. Основные данные о месте работы, которые могут потребоваться банку для уточнения уже имеющейся информации или получения новой. Так, должны быть прописаны: наименование рабочей организации, ИНН, КПП, фактический адрес нахождения отделения, где работает получатель, а также контактная информация. Как правило, работодатель точно знает, какие данные необходимо указать.

3. Сведения о потенциальном заемщике (работнике данной организации): полное ФИО без сокращений, дата рождения, наличие гражданства, паспортные данные (серия, номер, код подразделения, дата и место выдачи документа).

4. Налоговая ставка, уплачиваемая работодателем (НДФЛ).

5. Информация о фиксированной сумме заработной платы, вычеты, налоги, комиссии. Чаще всего в справке прописывается начисляемая сумма до вычетов с их указанием. Данные предоставляют по месяцам.

6. Информация о доходах и вычетах за нужный период работы в данной организации.

Документ должен иметь официальную подпись и печать главного бухгалтера и руководителя организации. Без них он не будет принят в банковской организации

За какой период нужна справка 2-НДФЛ

Банк вправе сам установить период, данные о котором должны быть в отражены в запрашиваемом документе. В большинстве случаев просят все расчеты доходов и вычетов за последние 6-12 месяцев. Если потенциальный заемщик работает менее этого срока на последнем месте, данные предоставляются за весь период со дня начала работы. Лучше уточнить требования у сотрудника банковской организации, чтобы не пришлось переделывать документ.

Срок действия справки

Законодателем не установлены временные рамки получения и предоставления рассматриваемого документа. Их устанавливает банк. Большинство кредиторов принимают ее в рассмотрение только в том случае, если она была получена не ранее чем за 30 дней до момента обращения за ипотекой. Однако некоторые банки все же просят максимально свежую справку.

Потому не стоит заказывать ее заранее или хранить длительное время, ведь на ее получение уходит не более 5 рабочих дней.

Справка по форме Сбербанка для кредита или ипотеки

При оформлении ипотеки или потребительского кредита банку требуется подтверждение платежеспособности заемщика. Таким подтверждением служит справка о доходах по форме 2НДФЛ или, в случае неофициального трудоустройства, справка по форме банка. Выберу.Ру расскажет как правильно оформить эти документы.

В большинстве случаев для получения потребительского или ипотечного кредита банки требуют от заявителя справку по форме 2-НДФЛ. Однако нередко потенциальные заемщики сталкиваются с ситуацией, когда предоставить справку 2-НДФЛ не получается. При этом у клиента есть источник дохода. В этом случае есть возможность заполнить справку по форме банка и приложить ее к пакету документов.

Справка по форме банка подходит для тех категорий граждан, которые не получают «белую» зарплату. В этом случае банки идут навстречу клиенту. Заявитель может скачать бланк справки по форме Сбербанка на официальном сайте организации. Далее справку необходимо заполнить от руки, вписав размер фактического дохода, и заверить печатью. Как это сделать правильно, разберем в материале Выберу.ру.

Бланк справки о доходах

Скачать бланк справки по форме Сбербанка можно на официальном сайте организации по адресу www.sberbank.ru. Перейдите в раздел «Взять кредит», где будут представлены потребительские и ипотечные займы, и выберете необходимую вам кредитную программу. Ознакомьтесь с тарифами и условиями программы, скачайте заявление-анкету (ее можно найти на той же странице в разделе «Требуемые документы» в форме активной ссылки на документ). В самом конце страницы вы найдете параграф «Полезно знать»: кликните на него, и развернется перечень документов-приложений, среди которых вы найдете файл «Справка о доходах по форме Банка» в формате RTF. Скачайте бланк справки и распечатайте его. Далее вам потребуется заполнить его от руки и заверить у генерального директора или в бухгалтерии, и поставить печать организации. Кроме того, получить бланк можно в любом отделении Сбербанка.

Как заполнить справку о доходах по форме Сбербанка

Прежде чем заполнить справку, обратите внимание, что сведения, внесенные в бланк, актуальны на протяжении 30 дней с даты получения документа. По истечение этого срока справка по форме банка считается недействительной, и вам придется заполнить и заверить ее заново. Собирая пакет документов для банка, учтите этот пункт.

Сведения, указанные в справке, необходимы, чтобы банк мог проверить, действительно ли сотрудник числится в организации, а также проверить реквизиты предприятия по базе данных.

Особенности получения ипотеки или кредита со справкой по форме Сбербанка

Несмотря на то, что справка по форме Сбербанка в 2018 году является одним из официальных способов подтверждения дохода для получения ипотеки или кредита в банке, не все работодатели идут навстречу своим сотрудникам при ее оформлении. Фактически, для работодателя справка по форме банка является подтверждением того, что реальный доход сотрудника значительно выше. К тому же, такая справка выдается в случае неофициального трудоустройства.

Справка по форме Сбербанка для потребительского кредита представляет собой меньшие риски, чем справка для ипотеки. Потребительский кредит – не такое долгосрочное обязательство, как ипотека. Для банка справка не по форме 2-НДФЛ также позволяет отнести заявителя к группе риска. Справки по форме банка могут оформить и подписать незарегистрированные фирмы, организации, не внесенные в реестр официальных работодателей. К тому же, директор может вписать в бланк по просьбе сотрудника доход, превышающий фактический.

Для самого заявителя справка по форме банка для ипотеки или кредита может означать отказ в понижении процентной ставки, даже несмотря на полный пакет документов и высокий уровень фактического дохода.

Другие способы подтверждения дохода в Сбербанке

Основным способом подтверждения дохода для получения кредита или ипотеки в любом банке является справка о доходах по форме 2-НДФЛ. Ее можно получить в бухгалтерии по месту работы при официальном трудоустройстве. В справку будет вписан реальный уровень доходов сотрудника, в этом случае завысить его для выдачи большей суммы кредита не удастся. Также можно предоставить копию трудовой книжки или выписку из трудовой книжки, либо справку от работодателя, содержащую сведения о должности сотрудника и стаже работы или сроке службы.

Если заявитель является пенсионером, либо получает иной вид пенсии или материальных пособий, к пакету документов необходимо приложить справку о размере выплаченной пенсии/пособия, выданную Пенсионным фондом РФ или другим государственным органом. Также справку можно получить в Многофункциональном центре (МФЦ) или заказать ее оформление через сайт Госуслуги.

Более подробно ознакомиться со способами подтверждения дохода для получения кредита или ипотеки в Сбербанке, можно зайдя на официальный сайт кредитной организации в раздел «Взять кредит». Выберете любой интересующий вас кредитный продукт и откройте параграф «Требуемые документы». Вы увидите строку «Документы, подтверждающие трудовую занятость и финансовое состояние, и трудовую занятость (предоставляются в случае расчета суммы кредита исходя из дохода по месту работы)». Кликнув на активную ссылку в строке, вы откроете документ, в котором прописаны все допустимые способы подтверждения дохода в Сбербанке.

Полный пакет документов и официальные способы подтверждения дохода позволят вам свести к минимуму вероятность отказа в займе, а также получить кредит или ипотеку по минимальной процентной ставке.

Как получить ипотеку по двум документам

Когда потенциальный заемщик не может подтвердить доходы стандартной справкой и копией трудовой книжки, у него есть возможность получить ипотеку по двум документам. Жилищный кредит при таких условиях банки предоставляют как на новостройки, так и на вторичку. Как правило, ипотеку по двум документам выдают по более высокой процентной ставке и с бóльшим первоначальным взносом.

Вместе с экспертами рассказываем, как и на каких условиях можно получить ипотеку по двум документам.

Cодержание:

Документы

Оба необходимых документа, прилагаемых к заявке, подтверждают личность клиента:

В некоторых банках вместо СНИЛС можно предоставить водительское удостоверение, удостоверение личности военнослужащего или сотрудника федеральных органов власти, военный билет или загранпаспорт. Иногда требуются дополнительные документы.

«Помимо двух документов, во всех случаях заемщик заполняет анкету, в которой указывает свой доход, свои данные, данные организации, в которой трудится, и т. д., и банк проверяет отчисления в Налоговую службу, данные о заемщике в бюро кредитных историй, информацию в Сети (в том числе и в соцсетях), некоторые банки звонят работодателю для уточнения информации о месте работы и доходе заемщика», — рассказала глава юридического бюро «Сделки с недвижимостью» Альфия Митрошина.

Условия

Для ипотеки без подтверждения дохода в банках нередко действует более высокая ставка — по данным компании Frank RG, в среднем она выше на 0,5 п.п. В Сбербанке общая процентная ставка жилищного кредита по двум документам увеличивается в среднем на 0,6 п.п. В Альфа-банке и ВТБ ставка не повышается. Однако все зависит от программы, по который заемщик берет кредит.

Также при ипотеке по двум документам зачастую увеличивается сумма первоначального взноса. В ВТБ для любого варианта ипотеки сумма первоначального взноса сейчас составляет не менее 20% от стоимости недвижимости. В Сбербанке и Альфа-банке процент первоначального взноса при ипотеке без подтверждения дохода также не изменяется.

В ряде случаев действуют особые условия по сумме кредита. Например, в ВТБ максимальная сумма сокращается в два раза — с 60 млн до 30 млн руб. В Альфа-банке и Сбербанке сумма кредита не отличается в зависимости от того, какой вариант ипотеки выбрать.

«Как правило, банки, предоставляющие ипотеку по двум документам, не принимают в качестве первоначального взноса материнский капитал, но при этом погасить часть долга по ипотечному кредиту после оформления залога можно смело, так как ограничений по этому пункту у кредитных организаций обычно нет», — рассказала Митрошина.

Требования к заемщику

Требования к заемщику также обычно более серьезные в сравнении с получением ипотеки с подтверждением дохода. В Сбербанке ипотека иностранцам не предоставляется в принципе, поэтому действуют другие дополнительные требования — заемщик на момент возврата кредита по договору должен быть не старше 65 лет, тогда как при ипотеке по общим правилам — не старше 75 лет.

Отличаются также требования к стажу работы. Так, в Сбербанке требуемый стаж увеличивается в два раза — с трех месяцев до шести. При этом добавляется необходимость работы не менее одного года за последние пять лет. В ВТБ нет требований по трудоустройству и стажу, тогда как по общим правилам требуется место работы на территории России или (только для граждан РФ) в филиалах транснациональных компаний за рубежом. В Альфа-банке особые требования к заемщикам при оформлении ипотеки по двум документам отсутствуют, перечислил юрист КА «Юков и партнеры» Илья Бахилин.

Преимущества и недостатки

Главным недостатком ипотеки по двум документам является то, что процентная ставка в большинстве банков будет выше, а сумма первоначального взноса существенно больше, чем при стандартных условиях, говорит председатель коллегии адвокатов «Сулим и партнеры» Ольга Сулим. Она отметила, что в некоторых банках возможно уменьшение максимальной суммы и срока, на который вы можете получить кредит, соответственно, увеличивается сумма ежемесячного платежа.

Также шансы получить отказ по ипотеке по документам выше, чем обычно, рассказал Илья Бахилин. Особенно это касается заемщиков, у которых есть даже небольшие проблемы с качеством кредитной истории. «Если заемщик не может подтвердить свои доходы, значение качества его кредитной истории возрастает. В первые месяцы 2021 года доля отказов по всем заявкам на предоставление ипотеки растет. Прежде всего, это следствие реализации программы льготной ипотеки, а также общего снижения ставки по рынку, приведшее к росту популярности жилищного кредитования, а значит, и увеличению общего количества заявок на ипотеку», — подтвердил директор по маркетингу Национального бюро кредитных историй Алексей Волков.

При этом в последние месяцы на ипотечные кредиты стали претендовать заемщики не очень высокого кредитного качества со сравнительно низким значением персонального кредитного рейтинга. Банки сохраняют низкий аппетит к риску и не склонны одобрять заявки граждан с низким персональным кредитным рейтингом, что, в свою очередь, снижает и общий уровень одобрения ипотеки, резюмировал Волков.

Основным преимуществом ипотеки без подтверждения дохода является экономия времени, уточнила Ольга Сулим. Она подчеркнула, что заемщикам не нужно тратить время на сбор объемного пакета бумаг, заявки при таких условиях чаще всего банки подтверждают быстрее. «Ипотека по двум документам выгодна, если у вас на руках уже есть половина стоимости квартиры, — тогда ставка и сроки не станут проблемой. К тому же такие условия спасают тех, чей офис находится за границей, или неофициально трудоустроенных граждан», — рассказала юрист.

Банки

Какой же все-таки будет процентная ставка и условия — нужно узнавать у конкретного банка, так как данные разнятся и зависят от личной ситуации каждого заемщика. В 2021 году ипотеку по двум документам можно получить, например, в следующих кредитных организациях:

Рассмотрим условия и программы в некоторых из них:

Сбербанк

Банк «Дом.РФ»

Альфа-банк

Металлинвестбанк

Как повысить шансы

Банки, прежде чем выдать ипотечный кредит, ищут все слабые места заемщика. «Поводом для отказа может стать наличие просрочек за последние десять лет. Проверяются даже социальные сети — вдруг на вашей странице есть сомнительные репосты (о возможных махинациях с финансами или о том, как обмануть банк)», — рассказала юрист Ольга Сулим. По ее словам, чтобы повысить шансы на одобрение:

«Перед подачей заявки стоит внимательно ознакомиться со своей кредитной историей, чтобы целенаправленно поработать над повышением персонального кредитного рейтинга. Затем надо собрать как можно больше косвенных документов, подтверждающих доходы и расходы, это могут быть справки о движении средств на банковских счетах, крупных депозитах. Важно и наличие собственности, которая может послужить дополнительным обеспечением (недвижимость или автомобиль). Также имеет смысл подчистить от нежелательного контента страницы в социальных сетях — некоторые банки обращают на них внимание перед принятием решения», — посоветовал глава НБКИ.

Справка 2 НДФЛ для получения кредита

Список документов, которые требует банк для получения кредита внушителен, и далеко не последнее место в нем занимает справка 2 НДФЛ для кредита, поскольку часто является одним из основных документов. Данная справка показывает размер вашего дохода, тем самым демонстрируя платежеспособность, что важно для банка, выдающего потребительский кредит.

По справке будет видно, сколько денег вы получаете. Это важно, поскольку по правилам, банки не могут выдать вам кредит, если ежемесячный платеж составляет более 45% общего заработка.

3 последние буквы аббревиатуры обозначают – доход физических лиц. Его размер в России составляет 13% дохода каждого работника. Исчисляется он из каждой заработной платы. Если нужна справка 2 НДФЛ для кредита, то получить ее можно в бухгалтерии организации, сотрудником которой вы официально являетесь.

Что собой представляет справка 2 НДФЛ для кредита?

На основе этого документа банк получает информацию о платежеспособности клиента, а именно:

В документе указываются:

За какой период нужна справка 2 НДФЛ для кредита

Период 2 НФЛ для кредита банки запрашивают разный. Например, Сбербанк требует предоставление информации о зарплате за 6 месяцев.

Как сделать справку 2 НДФЛ для кредита?

Всем тем, кто официально трудоустроен и получает все деньги официально получение справки не сулит никаких сложностей. Однако часто работодатели выплачивают часть заработка «в конверте», а официальный доход крайне мал, другие и вовсе трудоустроены неофициально. Что делать в таких случаях?

Во-первых, необходимо узнать, какую именно справку требует банк. Возможно, достаточно будет свидетельства в свободной форме. Либо же кредитной организации необходим подтверждающий финансовые способности документ, оформленный по правилам организации-нанимателя. Необходимо выяснить этот вопрос перед подачей документов, чтобы не переделывать их потом.

Выданная справка 2 НДФЛ должна соответствовать следующим требованиям:

Если вы подаете заявление в несколько банк на протяжении какого-то времени, нужно знать, сколько действительна справка 2 НДФЛ для кредита. Однако это зависит от банка. Один может потребовать документ недельной давности, тогда как другого удовлетворит справка, взятая вами полтора месяца назад.

Сколько действует справка 2 НДФЛ для кредита?

Документ желательно предоставить в банк сразу же после его получения. Срок действия справки 2 НДФЛ каждое финансовое учреждение устанавливает по-разному. Обычно ее принимают не позднее 30 дней с момента выдачи.

Как банк проверяет справку?

Часто те люди, у которых нет возможности взять такую справку по месту работы или у которых там указан недостаточно высокий доход идут на покупку справок, считая это единственно возможным вариантом получения кредита.

Однако насколько это безопасно? Банк проверяет такие справки 2 способами:

Кредитный инспектор принимает у вас документы в банке и проверяет их правильное заполнение, в частности:

Cправка по форме 2-НДФЛ в Сбербанке — образец с примерами заполнения

При выдаче займа кредитор должен быть уверен, что клиент сможет его вернуть. Подтверждением платежеспособности соискателя служит справка о доходах физического лица. В Сбербанке для ипотеки требуют 2-НДФЛ или справку по форме банка. Как их заполнять, где брать, существуют ли альтернативные варианты и другие важные вопросы будут рассмотрены в статье.

Требования Сбербанка к справке о доходах

При оформлении ипотечного кредита в Сбербанк надо предоставить справку о доходах 2-НДФЛ от работодателя. К этому документу есть определенные требования – выписка о заработной плате должна быть с настоящего места работы за предшествующие 6 месяцев.

В качестве дохода может учитываться прибыль, получаемая от сдачи квартиры в аренду и пенсия по возрасту или инвалидности (хотя она и не облагается налогом).

Доходом не считаются алименты, стипендия, пособия из госбюджета, декретные выплаты. Также не учитываются выигрыши в лотереях и прибыль от вложения средств в ценные бумаги.

Альтернативой выписке 2-НДФЛ может стать справка по форме Сбербанка, которую также надо брать в бухгалтерии по месту трудоустройства.

Для чего нужна справка 2-НДФЛ

Сокращенное обозначение НДФЛ расшифровывается как «налог на доход физических лиц». Справка по форме 2-НДФЛ – это официально составленный работодателем документ, отображающий сведения о сотруднике (физическом лице):

Заполнением справки для оформления ипотечного кредита занимается бухгалтер предприятия, где официально трудится потенциальный заемщик. Именно этой бумагой работник подтверждает свою платежеспособность.

За какой период для ипотеки требуется документ

Налоговыми нормами законодательства РФ не установлен конкретный период, за который справка о доходах должна предъявляться в банк для получения ипотеки. Каждый кредитор определяет свой интервал. В частности, Сбербанк требует, чтобы у клиента был наработан стаж не менее полугода.

Если соискатель за последние полгода поменял место работы, надо взять дополнительную выписку у предыдущего нанимателя.

Отличие справки 2-НДФЛ от справки по форме банка

Эти два документы особо не отличаются между собой по характеру выдаваемой информации, но по содержанию разница имеется. В 2-НДФЛ указан официальный уровень дохода, собственная же форма банка включает, помимо сведений об установленном окладе, данные о дополнительных денежных поступлениях (надбавках за успехи в труде, премиях и проч., вплоть до зарплаты «в конверте») в бюджет заемщика.

Бланк справки по форме Сбербанка можно скачать с сайта, распечатать и отнести в бухгалтерию своего предприятия для заполнения.

Правда, не каждый работодатель согласится выдать такой документ. Это послужит доказательством того, что организация скрывает от налоговой ряд фондов и выплат. Кроме того, Сбербанк проверяет справку по форме банка более тщательно: перезванивает в указанную организацию и сверяет полученную информацию с предоставленной. При малейшем подозрении на мошенничество в кредите будет отказано.

При оформлении ипотеки действие справки 2-НДФЛ ограничивается сроком в месяц. Выписка о доходах по форме банка также действительна в течение 30 суток.

Отличие справки 2-НДФЛ от справки 3-НДФЛ

Справка 2-НДФЛ – это документ, сообщающий об официальных доходах и налоговых вычетах физического лица. Ее составляют по стандартному образцу (узаконен Приказом ФНС РФ от 30.10.2015 ). В выписке содержатся данные о работнике и его нанимателе, размере зарплаты, облагаемой налогом, и вычетах, полагающихся сотруднику по закону.

Такую справку получают в отделе кадров или у бухгалтера предприятия, где трудится заемщик, в течение 3 дней с момента подачи письменного заявления. Документ должен быть заверен подписью руководителя, главбуха и печатью.

Пример справки 2-НДФЛ:

Под формой 3-НДФЛ подразумевается налоговая декларация, также содержащая сведения о подоходном налоге, но более развернуто. Она нужна при намерении физлица получить причитающиеся вычеты по имущественному налогу (статьи 218-221 НК РФ), а также в целях декларирования разного рода доходов, с которых необходимо уплатить НДФЛ. Этот документ предоставляется в ИФНС.

При оформлении ипотечного займа банк требует 3-НДФЛ от определенной группы лиц:

Предварительно декларацию надо заверить в налоговой.

Срок действия справки

Законом не регламентирован точный срок действия справки 2-НДФЛ для ипотеки. Кредитная организация, которой нужна такая выписка, выставляет свои требования. Для Сбербанка, например, справка 2-НДФЛ действительна месяц.

Иногда менеджер Сбербанка требует справку о доходах со сроком актуальности не больше 5 дней с момента выдачи. Поэтому, собирая документы для оформления ипотеки, брать выписку о зарплате надо в последнюю очередь.

Сроки выдачи

Работник организации может в любой момент обратиться в отдел кадров или бухгалтерию с просьбой подготовить ему справку по форме 2-НДФЛ. Для этого надо написать соответствующее заявление. В течение 3 рабочих дней ему обязаны выдать документ ( Ст. 62 ТК РФ «Выдача документов, связанных с работой, и их копий» ).

Образец справки по форме банка

Заказать справку по форме банка можно в бухгалтерии на своем месте работы. Документ составляют на основании сведений о зарплате за последний год. Главное – проконтролировать, чтобы справку правильно оформили: указали без ошибок адрес прописки, паспортные реквизиты и прочие данные. Чтобы у бухгалтера перед глазами был наглядный пример, стоит попросить у менеджера финучреждения образец заполнения (или скачать его в интернете).

Справка по форме банка

Справка о доходах по форме Сбербанка ни к чему не обязывает заемщика, только отображает его действительный доход. Такой документ необходим, если:

Если выписку готовят для военнослужащего, указывать адрес и номер телефона воинской части необязательно.

Скачать бланк можно на сайте банка:

Пример заполнения справки:

Справка по форме госучреждения

Некоторые госучреждения не готовы оформить справку 2-НДФЛ по определенным причинам (например, в силу секретности). Тогда можно предоставить в банк справку по форме данной организации на специальном бланке или в виде документа со штампом в углу. Срок ее действия – 30 дней.

Документ должен содержать следующую информацию:

Способы получения 2-НДФЛ справки

Получить справку о доходах можно несколькими способами – это зависит от категории, к которой принадлежит потенциальный заемщик.

2-НДФЛ справка для ИП

Индивидуальные предприниматели берут справку о доходе и занятости в налоговой инспекции. С момента подачи заявки документ выдают в течение 3 рабочих дней.

Получить у работодателя

По закону любой официально трудоустроенный гражданин имеет право получить у работодателя выписку о своем доходе. Надо обратиться в бухгалтерию с соответствующим письменным запросом.

Работник может запросить такую справку даже после увольнения, в течение 5 лет.

Как подтвердить доход по договору ГПХ

Прибыль, получаемую по договорам гражданско-правового характера (ГПХ), также возможно подтвердить. Достаточно предъявить само соглашение. Информация о доходах указывается в справке по форме банка за предшествующий год (если налог перечислял заказчик). Когда вопросы с налоговой решаются самостоятельно, потребуется декларация 3-НДФЛ за прошедшие 12 месяцев с пометкой о получении.

Для военной ипотеки

Лица, проходящие воинскую службу по контракту, могут оформить жилищный займ без справки о доходах. По требованиям военной ипотеки, погашение долга осуществляется за счет средств, перечисляемых Министерством обороны РФ. Поэтому подтверждать доход заемщика нет необходимости.

Для оформления военной ипотеки соискатель должен быть участником специальной накопительной программы (НИС). Только спустя 3 года ему предоставляется шанс купить собственное жилье за счет заемных средств на привилегированных условиях.

В декретном отпуске

Поскольку в декретном отпуске работник не получает доходов, облагаемых налогом, то и справку 2-НДФЛ ему не выдают. Полагающиеся пособия по беременности и уходу за ребенком не подлежат налогообложению.

Однако сотрудница в декрете может получить такую справку, если:

При получении пенсии

Пенсионеры, чтобы подтвердить доход при получении пенсии (по возрасту, инвалидности) в сторонних банках, могут запросить справку непосредственно в Пенсионном фонде или через МФЦ. Также можно послать заявку через официальный сайт ПФР из «Личного кабинета» (в разделе «Пенсии»).

Затем прийти самому в указанное в заявлении отделение и получить документ.

В выписке указывают:

Документ заверяют мокрой печатью.

Можно ли получить ипотеку без справки 2-НДФЛ

Не всегда кредитор требует справку о доходах в качестве подтверждения платежеспособности клиента.

Льгота может быть предоставлена в следующих случаях:

В подобных ситуациях банк может одобрить ипотечный кредит без бюрократической волокиты.

Индивидуальные предприниматели могут подтвердить свою платежеспособность налоговой декларацией 3-НДФЛ. Если ИП работает по упрощенной системе налогообложения, то потребуется форма УСН.

Как банк проверяет справку

Получив от заемщика документы, банк в течение 7 дней рассматривает их и проверяет достоверность изложенной информации. Процедура подразумевает двойной мониторинг – кредитным менеджером и службой безопасности.

Первым делом кредитный инспектор при приемке оценивает документы визуально на наличие:

Потом менеджер рассчитывает ежемесячный доход потенциального заемщика за минусом налоговых отчислений. Если какие-то пункты справки вызывают подозрение, заявку на кредит не примут.

А вот служба безопасности проверяет не все выписки о доходах – выборочно. Она может отправить запрос в Пенсионный фонд, позвонить работодателю и сверить полученные сведения с предоставленными. Однако такие доскональные проверки банк применяет только к неблагонадежным клиентам (с плохой кредитной историей).

Можно ли купить 2-НДФЛ для получения ипотечного кредита

Подобный вопрос возникает обычно у людей, работающих неофициально или зарегистрированных как ИП. Именно этой категории клиентов чаще всего банк отказывает в ипотечном кредитовании, и они ищут другие пути решения проблемы.

Существуют компании, предлагающие приобрести справку 2-НДФЛ с нужными подписями и печатями. Также они обещают, что при звонке из банка указанную информацию подтвердят. Стоимость услуги варьируется в пределах 1500-3000 руб. Только никто не даст 100% гарантию, что обман не раскроется в ходе проверки.

Тем, кто решается на такой шаг, надо знать о возможных последствиях:

Альтернативы для подтверждения дохода

Если нет возможности взять справку 2-НДФЛ для оформления ипотеки, можно предоставить другие подтверждения своей платежеспособности:

Если при этом внести большой первоначальный взнос (свыше 35%), банк, вероятно, одобрит заявку.

Более подробную информацию об альтернативных способах подтверждения дохода при оформлении ипотечного кредита в Сбербанке можно узнать на официальном сайте организации в разделе «Кредиты» или «Ипотека». Надо выбрать подходящее предложение и открыть пункт « Требуемые документы ».

Обычно банк просит подтвердить финансовую стабильность клиента справкой 2-НДФЛ. Если такой вариант невозможен, допускается заполнение выписки по форме Сбербанка. Неофициальный документ требуется, чтобы подтвердить незарегистрированный доход. Бланк можно получить непосредственно в банковском отделении или распечатать с сайта, а заполняет его бухгалтер работодателя заемщика. При этом срок действия такой бумаги ограничен месяцем.