за счет чего достигается портфельный эффект в инвестировании

Asset Allocation: портфельный эффект

Автор: Алексей Мартынов · Опубликовано 30.05.2016 · Обновлено 04.06.2016

В предыдущих статьях, посвященных Asset Allocation, были описаны важные вещи: диверсификация, корреляция активов, их риск и доходность. Но это только присказка. В этой статье вы узнаете, как все это объединяется и работает в единой инвестиционной стратегии, что такое портфельный эффект и как он возникает. А так же, как составить инвестиционный портфель, чтобы увеличить его доходность и снизить риск. Для начала вспомним основные моменты.

При выборе активов в портфель нужно помнить четыре правила:

Что такое портфельный эффект?

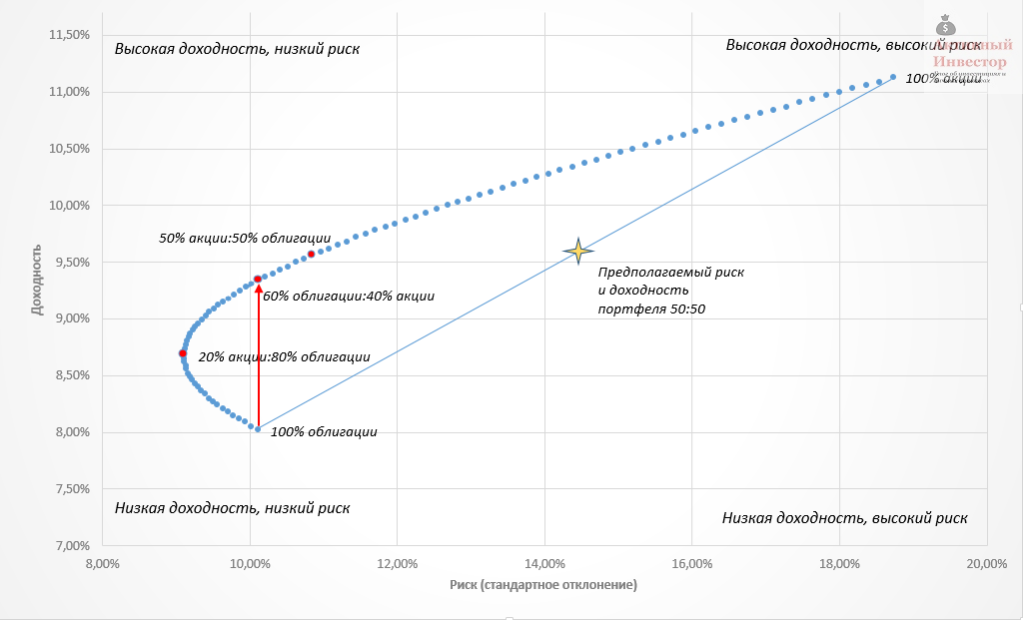

Только грамотно составленный инвестиционный портфель сможет сгенерировать то, что называет портфельный эффект. Если взять два актива — акции и облигации США и составить из них множество портфелей с разными пропорциями, то доходность и риск портфелей на диаграмме будет выглядеть в виде кривой, которая называется границей эффективности Марковица. На горизонтальной оси представлен риск (стандартное отклонение), на вертикальной — средняя годовая доходность. Точки на линии представляют различные варианты распределения активов в портфеле, начиная от 100% акций до 100% облигаций. Множество точек образует кривую со всевозможным сочетанием пропорций активов в портфеле. В зависимости от распределения активов и выбранных классов активов эта кривая может изгибаться.

Граница эффективности портфеля

Как видно, портфель, состоящий на 100% из облигаций продемонстрировал низкую доходность и низкий риск, а портфель из акций наоборот — высокую доходность при высоком риске.На первый взгляд, портфель в пропорции 50:50 по риску и доходности должен оказаться посередине прямой линии, проведенной между крайними точками. Но в реальности риск такого портфеля оказался значительно ниже. Такой эффект возник в результате ребалансировки портфеля.

Важно отметить, что портфель в пропорции 20% акции:80% облигации оказался менее рискованным, чем 100% облигации, при этом продемонстрировал на доходность на 1,5% больше. Таким образом можно придти к удивительному выводу, что добавление более рискованного актива уменьшило риск портфеля и увеличило его доходность.

Так же можно заметить, что портфель 60% облигации:40% акции по риску был аналогичен портфелю из 100% облигаций, но принес более высокую доходность на 2%. То есть добавление в портфель рискованного актива значительно увеличило его доходность, при этом нисколько не увеличив риск.

Диаграмму можно условно поделить на 4 квадрата, каждый из которых можно описать сочетанием риска и доходности. Например, Нижний правый квадрат — это высокий риск и низкая доходность, а Верхний правый квадрат — высокий риск и высокая доходность. Наиболее предпочтительным является верхний левый квадрат, где высокая доходность сочетается с низким риском. Именно в этой области лежат самые эффективные портфели. А самым нежелательным квадратом является правый нижний, где низкая доходность и высокий риск.

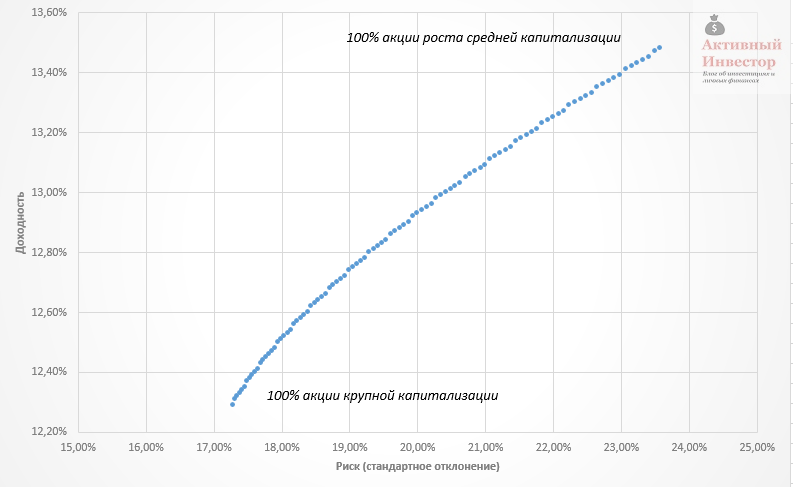

Портфельный эффект возникает не всегда: все зависит от подобранных активов. Например, портфель, состоящий из акций крупной капитализации США и акций роста средней капитализации не генерирует портфельного эффекта. Эти активы слишком похожи друг на друга, поэтому ведут себя почти одинаково и имеют высокую корреляцию.

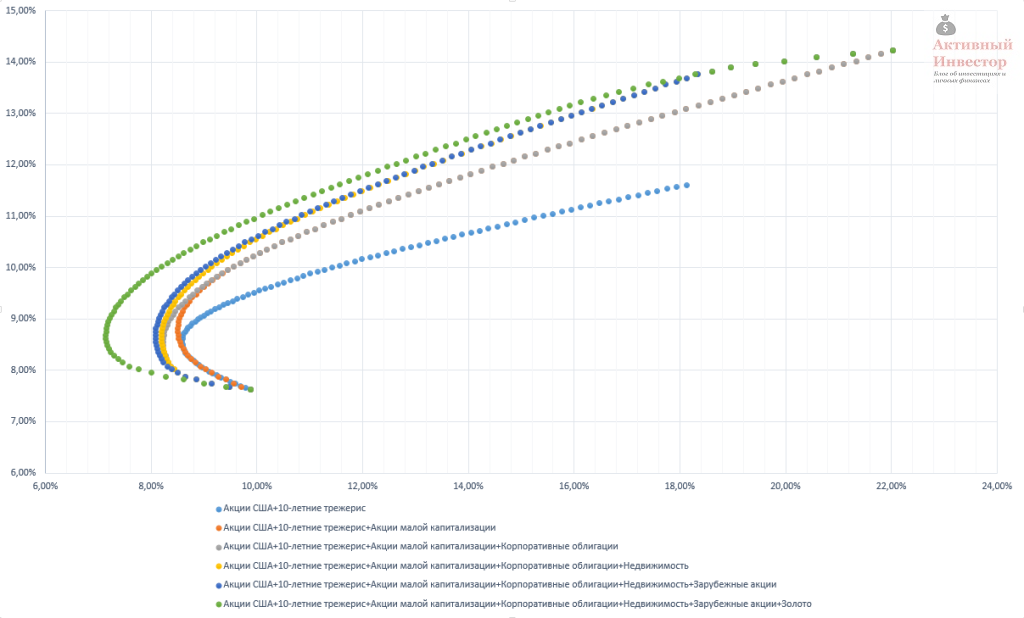

Рассмотренные примеры выше включали только два класса активов: акции и облигации США. Но не стоит ограничиваться только ими. Есть еще такие классы как недвижимость и товарные активы. Кроме того акции и облигации делятся на большое количество подклассов. Посмотрим, как влияет на риск и доходность портфеля добавление в него более двух классов активов.

Ниже на диаграмме представлены границы эффективности портфелей за период с 1973 по 2015 год. В каждый следующий портфель добавляется какой-то новый актив. Например, первый портфель включает только два актива: акции и облигации США, во второй к этим двум активам прибавлен третий — акции малой капитализации США, в третий портфель добавлены корпоративные облигации и так далее. Последний, шестой по счету портфель, включает 7 классов активов.

Граница эффективности портфелей 1973-2015

Можно заметить, что с включением каждого нового актива граница эффективности портфеля смещается влево. Если взять и сравнить риск первого и шестого портфелей, то окажется, что при одинаковой доходности 9%, стандартное отклонение первого портфеля составило 8,88%, а шестого 7,2%. То есть с включением в портфель каждого нового класса активов его риск уменьшался, а доходность как минимум не падала.

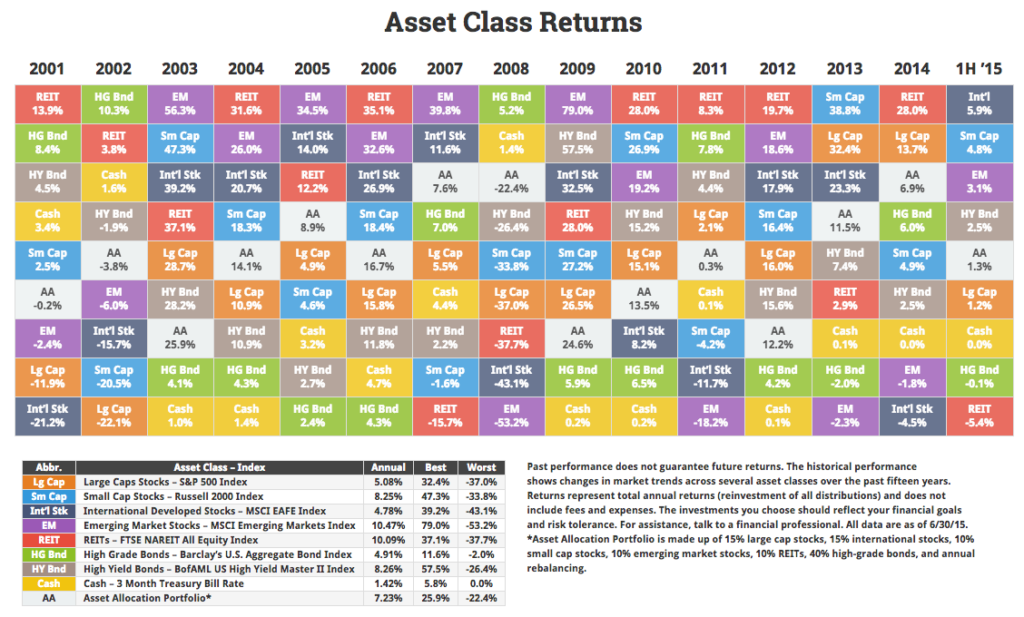

Пример поведения портфеля Asset Allocation

Если взять не теоретическую модель, а реальный портфель, который бы включал разные классы активов, то оценить его динамику можно на следующей диаграмме. На ней изображены годовые доходности различных классов активов: акции крупной и малой капитализации США (Lg Cap, Sm Cap), акции развитых и развивающихся стран (Intn`l Stk, EM), недвижимость (REIT), высоконадежные и высокодоходные облигации США (HG Bnd и HY Bnd), 3-месячные казначейские векселя (Cash). Так же на диаграмме присутствует портфель Asset Allocation (AA), который состоит из этих активов. Структура портфеля: 15% Lg Cap, 15% Intn`l Stk, 10% Sm Cap, 10% EM, 10% REIT, 40% HG Bnd с ежегодной ребалансировкой.

Портфели из разных классов активов

Теперь посмотрим, как включение того или иного класса активов может влиять на риск и доходность портфеля.

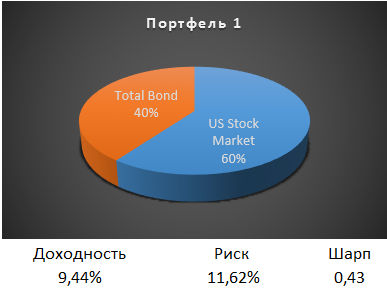

Для начала возьмем самый простой портфель из 60% акций США и 40% облигаций США. На промежутке с 1972 по 2015 такой портфель принес среднюю доходность 9,44% при стандартном отклонении 11,62%. Чтобы оценить соотношение риска и доходности портфеля будем использовать коэффициента Шарпа. Чем он больше, тем лучше это соотношение. У данного портфеля коэффициент Шарпа составил 0,43.

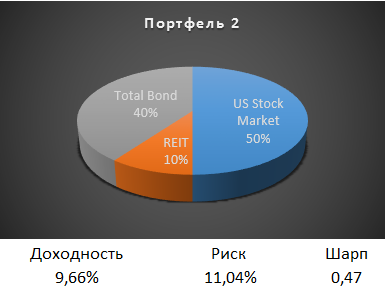

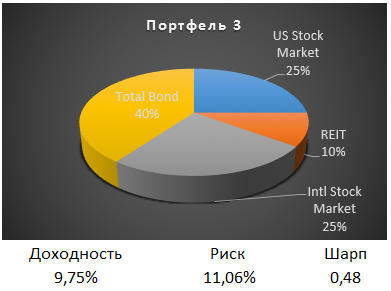

Доходность такого портфеля на 0,09% больше предыдущего, а риск вырос на 0,02%. Коэффициент Шарпа 0,48.

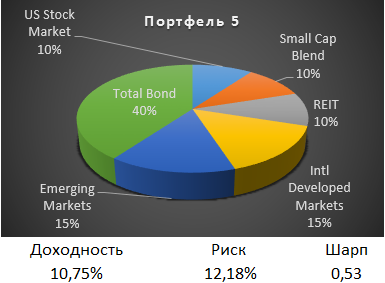

Снизим долю широкого индекса акций США до 10% и добавим акции малой капитализации США. В результате это увеличило доходность портфеля до 10,75%, и риск до 12,18%. А коэффициент Шарпа улучшился до 0,53.

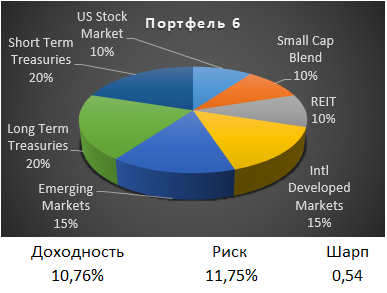

Заменим этот широкий индекс двумя другими: индексом долгосрочных облигаций и индексом краткосрочных облигаций. На профессиональном сленге это называется «гантеля».

Облигации в портфеле по прежнему занимают 40%, но теперь его доходность 10,76%, что почти так же как и у предыдущего портфеля, но зато риск ниже 11,75%. А коэффициент Шарпа вырос до 0,54.

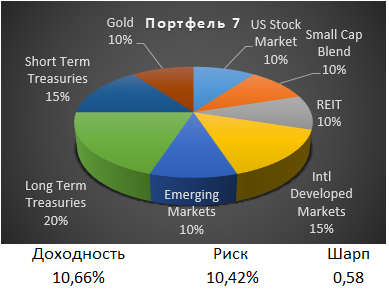

После добавления золота доходность портфеля снизилась совсем немного до 10,66%, а риск снизился заметно до 10,42%. Коэффициент Шарпа максимальный из всех рассмотренных портфелей 0,58.

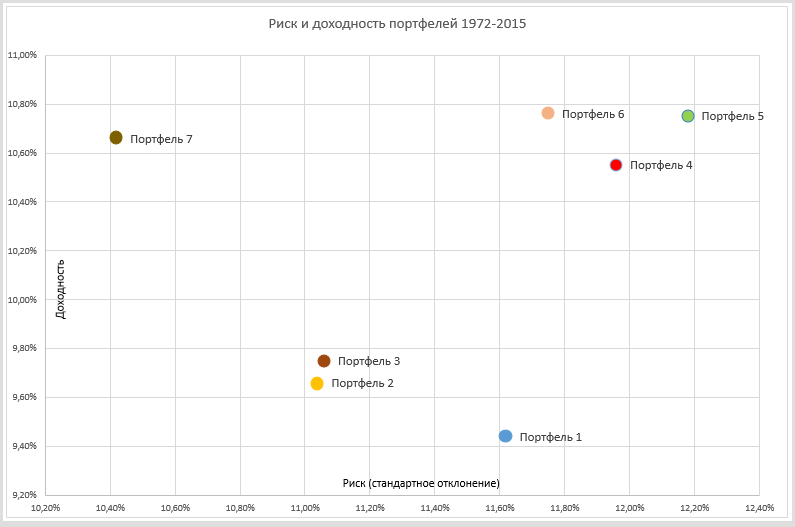

На диаграмме ниже показано расположение всех портфелей в зависимости от их риска и доходности. Можно оценить, как менялось положение того или иного портфеля, в зависимости от его состава.

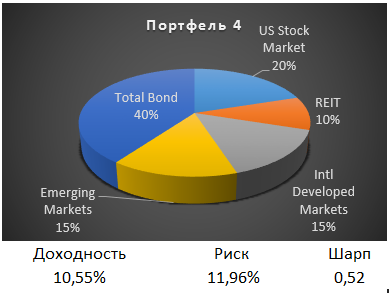

Самый простой Портфель 1 имел самую низкую доходность и довольно высокий риск. Добавление недвижимости и иностранных акций (Портфель 2 и 3) снизило риск и немного увеличило доходность. Разделение иностранных акций по рынкам и добавление акций малой капитализации (Портфели 4 и 5) увеличило доходность портфеля почти на процент, но и риск тоже заметно вырос. Добавление краткосрочных и долгосрочных облигаций вместо широкого индекса (Портфель 6) немного снизило риск, почти не изменив доходность. Чтобы еще больше снизить риск, мы добавили немного золота (Портфель 7), при этом его доходность упала всего на 0,01%, а коэффициент Шарпа получился самый высокий из всех рассмотренных вариантов.

Стоит сказать, что продемонстрированные в этой статье портфели являются всего лишь примерами, а не готовыми решениями для инвестора. Какие классы активов и в какой пропорции нужно включать в портфель зависит от многих индивидуальных параметров инвестора, и с таким вопросом лучше обращаться к профессиональному финансовому консультанту.

Словарь

Что такое инвестиционный портфель

Инвестиционный портфель — это набор активов, собранных таким образом, чтобы доход от них соответствовал определенным целям инвестора. Портфель может быть сформирован как с точки зрения сроков достижения цели, так и по составу инструментов. Идея формирования эффективного портфеля находится в сфере грамотного распределения рисков и доходности.

Отцом теории портфельного инвестирования стал Гарри Марковиц. В 1952 году он опубликовал статью о распределении активов в портфеле с учетом рисков «Выбор портфеля» (Portfolio selection). На тот момент его идеи казались настолько революционными, что даже не признавались как экономические. В 1990 году он получил Нобелевскую премию по экономике за свой вклад в развитие инвестиционных стратегий.

Портфельная теория Марковица основана на математическом подсчете соотношений доходности и рисков и формировании из них разнообразных портфелей. Как правило, подобные формулы используют профессиональные трейдеры, чтобы спрогнозировать наиболее оптимальный вариант для решения задач инвестора.

Стратегия инвестирования с помощью портфелей отвечает главной цели большинства инвесторов — снизить риски и не потерять в доходности. Причем диверсификацией пользуются не только осторожные пассивные инвесторы. Активные инвесторы, которые предпочитают агрессивную тактику на рынке, также могут составить для себя безопасный, предсказуемый портфель, а под активную стратегию выделить другой портфель с рискованными активами.

В инвестиционный портфель могут входить любые ценные активы, которые приносят доход:

Соотношение активов в портфеле может быть любым. Главное, чтобы они балансировали друг друга так, чтобы приносить ожидаемую доходность в предполагаемые сроки.

Сформированный инвестиционный портфель должен учитывать не только прямые риски, но и внешние. По большому счету существует два вида рисков:

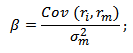

Для определения влияния этих двух типов рисков в портфеле используется коэффициент бета. Он показывает уровень риска конкретного актива (акции, облигации или целиком портфеля) по отношению к рынку.

Формула для подсчета коэффициента использует показатели доходности акции, рыночной доходности и ее дисперсии:

ri — доходность i-й акции;

rm — рыночная доходность;

σ 2 m — дисперсия рыночной доходности.

Посчитав коэффициент бета, можно выяснить не только уровень рискованности акции по отношению к рынку, но и направленность. То есть формула покажет: акция двигается вместе с рынком или в противоположном направлении.

Инвестору периодически нужно проводить ребалансировку своих портфелей. Требуется это, чтобы восстановить исходный баланс пакета бумаг, который изменился из-за подорожания одного или нескольких активов. Например, ваш портфель состоит на 30% из дивидендных акций, 30% облигаций и 40% индексных фондов. За полгода облигации подорожали и их доля в портфеле увеличилась. Требуется продать часть облигаций и докупить других активов, чтобы восстановить баланс портфеля.

Некоторые специалисты рекомендуют проводить ребалансировку не чаще одного раза в полгода, поскольку операции с бумагами приводят к дополнительным затратам на комиссии брокерам. Таким образом можно ориентироваться либо по времени и проводить ревизию портфелей с конкретной периодичностью, либо на порог изменения баланса и проводить ребалансировку, когда один актив станет больше своей пропорции, например, на 10% или 15%.

Какие бывают типы портфелей

При составлении портфеля необходимо определить конечную цель и, исходя из этого, собрать активы. Портфели могут различаться по уровням риска, формату доходности, срокам, форматам вложений.

Если использовать признак соотношения доходности и риска, то здесь выделяют несколько вариантов:

Частному инвестору можно использовать более простые способы составления портфелей, главное, чтобы итоговый портфель отвечал задачам и целям инвестора. Здесь стоит выделить основные характеристики, которые помогут сформировать нужный набор активов.

Рискованность портфеля:

Способ получения дохода:

Как собрать портфель новичку

Действовать нужно, исходя из собственных целей. Нужно ли вам получить конкретную прибыль к определенному сроку или вы вкладываете деньги, чтобы их сохранить и опередить инфляцию. Для всех этих задач будет подходить комбинированный тип портфеля.

Если составлять универсальный вариант для старта, то рекомендуется начинать с комбинации голубых фишек и государственных облигаций. Причем для большей диверсификации можно положить в портфель бумаги из разных секторов экономики — так вы защитите себя от неожиданностей на рынке.

Прибыльный вариант — вложения в дивидендный портфель. Купив акции аристократов, вы потратитесь, но будете гарантированно получать доход в виде дивидендов, которые потом сможете реинвестировать, то есть вложить заново.

Кроме диверсификации по типам активов и секторам экономики, можно также раскладывать финансы по разным странам и валютам. Однако здесь стоит помнить о дополнительной налоговой нагрузке, которая появляется при инвестировании в иностранной валюте.

Серьезные известные инвесторы делают свои портфели публичными, что позволяет ориентироваться на их стратегию, учиться на ней, а также отдавать предпочтение компаниям, которые имеют в числе своих инвесторов Уоррена Баффета или Билла Гейтса.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Что такое портфельные инвестиции, и как они работают

Что такое портфельные инвестиции на примере

Понятие «портфельное инвестирование» берет начало еще со времен, когда ценные бумаги запускались в обращение в бумажном виде. Вкладчик приобретал акции и облигации и складывал их в прямом или переносном смысле в портфель.

На сегодняшний день данная процедура заключается в покупке ценных бумаг разных эмитентов с целью долгосрочного владения приобретенными активами.

Внимание! Правильно составленная комбинация финансовых инструментов позволяет достичь оптимального соотношения между доходностью и уровнем риска вложений. Прибыль при таком способе инвестирования часто выше, чем при покупке каждого из активов в отдельности.

Допустим, на фондовом рынке представлены компании, стоимость активов которых растет или падает независимо друг от друга. Например, авиакомпании получают выгоду от падения цен на нефть. Это позволяет им снизить себестоимость перевозок, тем самым увеличив прибыль. Для нефтяных компаний ситуация складывается противоположным образом.

Допустим, акции этих компаний одинаково волатильны и имеют равную доходность в долгосрочном периоде. Включив их в портфель в равных пропорциях и поддерживая это соотношение каждый год, инвестор увеличивает доходность инвестиций и полностью исключает риск.

Чтобы сохранять пропорции ценных бумаг, необходимо ежегодно частично продавать те из них, которые подорожали и составили большую долю портфеля. На деньги, полученные от их реализации, следует приобретать подешевевшие активы. В результате таких действий снижается показатель волатильности инвестиционного портфеля и повышается его надежность.

Классификация портфельных инвестиций

Существует несколько способов классификации портфельных инвестиций в зависимости от используемых критериев, которыми могут быть:

В первом случае инвестиции делятся на 2 вида:

Для формирования портфеля роста используются ценные бумаги, которые приносят инвестору доход в результате увеличения их рыночной стоимости. Обычно для этой цели применяются акции.

Портфели дохода позволяют инвестору получать прибыль от дополнительных выплат по ценным бумагам. Обычно это купоны по облигациям и дивиденды по акциям. Для формирования портфеля данного типа используются ценные бумаги надежных компаний.

Внимание! В большинстве случаев опытные инвесторы предпочитают совмещать оба способа получения дохода и формируют комбинированные портфели. Это позволяет повысить эффективность капиталовложений.

При составлении инвестиционных комбинаций важно учитывать индивидуальные особенности вкладчика и степень его готовности к риску. В зависимости от показателя надежности портфели делятся на несколько типов:

Как работает портфельное инвестирование?

Инвестиционные портфели основываются на оптимальном сочетании различных активов. Надежные финансовые инструменты используются в целях защиты капитала. Доходность портфеля обеспечивается эффективными, но рискованными активами. Для достижения устойчивого результата важно поддерживать баланс между этими двумя составляющими.

Доходность портфельных инвестиций

Внимание! В качестве величины возможных рисков принимается максимальное снижение стоимости активов по данным за несколько последних лет.

Доходность инвестиционного портфеля можно рассчитать по формуле:

Например, инвестор приобрел ценные бумаги на сумму 100 000 руб. Через год стоимость портфеля составила 108 000 руб. Доходность рассчитывается следующим образом:

(108 000 – 100 000) / 100 000 = 0,08, или 8 % годовых.

Внимание! Доходность портфеля можно регулировать, меняя соотношение содержащихся в нем надежных и высокодоходных ценных бумаг.

Какие риски при портфельном инвестировании?

Любые инвестиции сопряжены с 2 видами рисков:

В борьбе с несистематическими рисками рекомендуется придерживаться следующих правил:

Снизить системные риски можно посредством приобретения активов, устойчивых к колебаниям рынка, например, ОФЗ. Доходность таких ценных бумаг устанавливается в фиксированном размере и не зависит от сложившейся ситуации.

Плюсы и минусы такого типа инвестирования

Портфельные инвестиции обладают рядом весомых преимуществ:

При большом наборе плюсов у портфельного инвестирования имеются и недостатки:

Управление портфелем

Существует 2 основных метода управления портфелем:

При выборе первого варианта требуются постоянный мониторинг и анализ фондового рынка. Процедура заключается в приобретении наиболее эффективных ценных бумаг и продаже низкодоходных финансовых инструментов.

Оба варианта требуют наличия определенных знаний и быстрой реакции со стороны инвестора. Новички не всегда способны справиться с этой задачей. В таком случае можно передать портфель в доверительное управление управляющей компании за определенную комиссию или вложиться в готовые активы портфельного типа. К ним относятся ПИФы и ETF.

Выбрав портфельный способ инвестирования, владелец капитала получает возможность самостоятельно подбирать ценные бумаги для вложений и устанавливать соотношение доходности и риска по своим предпочтениям. Для наибольшей надежности рекомендуется выбрать консервативный тип портфеля. При возникновении трудностей в управлении инвестициями новичкам рекомендуется воспользоваться услугами управляющей компании или приобрести активы портфельного типа.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

8 способов улучшить доходность инвестиционного портфеля

Увеличиваем отдачу от инвестиций

На фондовом рынке доходность и риск связаны: чем большую прибыль хочет получить инвестор, тем более волатильные инструменты ему нужно использовать.

Но за счет грамотной диверсификации можно зарабатывать больше, сохраняя приемлемый уровень риска, — об этом нам говорит современная теория портфеля.

Основная идея теории в том, что в портфель важно включать активы, ведущие себя по-разному : если одни дешевеют, другие должны дорожать. И главная задача инвестора — найти такую комбинацию инструментов, при которой соотношение доходности и риска станет лучшим.

Кроме этого, повысить эффективность инвестиций можно за счет управления портфелем и оптимизации комиссионных и налоговых издержек.

Обо всех способах по порядку расскажу в статье.

Акции более волатильны, чем облигации, но правильное сочетание этих активов может значительно улучшить доходность при заданном уровне риска.

Например, добавление небольшой доли акций в портфель, состоящий на 100% из облигаций, как правило, увеличивает доходность и одновременно снижает риск — за счет слабой корреляции между двумя инструментами.

То, насколько сильным будет эффект, зависит от рассматриваемого исторического периода. Например, отрезок с 1999 по 2009 год называют потерянным десятилетием для акций. За все это время индекс S&P 500 показал убыток 2% с учетом реинвестирования дивидендов. Поэтому увеличение доли акций в этот период ухудшило бы доходность портфеля. Но такие отрезки скорее исключение: статистически акции превосходят облигации по доходности.

В таблице ниже я привел статистику портфелей с разным соотношением акций и казначейских 10-летних облигаций в период с 1950 по 2012 год. В качестве акций рассчитан индекс S&P 500.

На рассматриваемом историческом отрезке портфель из облигаций имел такой же уровень риска, как и портфель с соотношением инструментов 50/50. Волатильность у обоих составляет 10,8%, но годовая доходность портфеля 50/50 за счет доли акций выше на 2,4 процентного пункта.

Соответственно, портфель 50/50 эффективнее, чем портфель только из облигаций: у него лучше коэффициент Шарпа. Что такое коэффициент Шарпа и как он считается, я рассказывал в статье про всепогодную стратегию.

Показатели портфелей с разным соотношением акций и облигаций

| Соотношение акций и облигаций | Волатильность | Доходность |

|---|---|---|

| 100/0 | 17,5% | 11,0% |

| 75/25 | 13,7% | 9,8% |

| 50/50 | 10,8% | 8,6% |

| 25/75 | 9,6% | 7,4% |

| 0/100 | 10,8% | 6,2% |

Стоит отметить, что оптимальное распределение долей акций и облигаций зависит от горизонта инвестирования.

Данные фондового рынка с 1802 по 2012 год показали, что при инвестициях на один-два года минимальный риск портфеля достигается с долей акций 13%. На горизонте пять лет — при 25% в акциях. Если же инвестировать на 30 лет — минимальный риск обеспечивает доля 68% в акциях.

Капитализация компании — это ее стоимость на фондовом рынке. Считается, что, чем крупнее компания, тем она устойчивее и надежнее.

Вот как компании обычно разделяются по капитализации:

Иногда выделяют еще компании капитализации мега — от 200 млрд долларов — и микро — 50—300 млн долларов.

Статистически, чем меньше компания, тем больший у нее потенциал роста. Но риски вложения в такие компании выше: их операционные показатели нестабильны, ниже кредитный рейтинг, а значит, им труднее привлекать займы.

Тем не менее в период с 1972 по 2021 год акции малых и средних компаний США превзошли по доходности американские «голубые фишки». Если у последних среднегодовая доходность была 10,62% без учета инфляции, то у средних и малых компаний она выше на 1,57 и 1,4 процентного пункта соответственно.

Но акции таких эмитентов более волатильны: их бета составила 1,07 и 1,15 соответственно. Это значит, что при движении бенчмарка — индекса S&P 500 — на 10% цена компаний средней капитализации меняется на 10,7%, а малой — на 11,5%. При этом лучший коэффициент Шарпа — у компаний средней капитализации. Таким образом, увеличение доли этого класса бумаг должно улучшить характеристики портфеля.

Результаты компаний США крупной, средней и малой капитализации с 1972 по 2021 год

| Класс акций | Доходность | Волатильность | Лучший год | Худший год | Макс. просадка | Коэф. Шарпа |

|---|---|---|---|---|---|---|

| Крупные | 10,62% | 15,27% | 37,45% | −37,02% | −50,97% | 0,44 |

| Средние | 12,19% | 17,37% | 48,69% | −41,82% | −54,14% | 0,49 |

| Малые | 12,02% | 19,66% | 55,13% | −36,07% | −53,95% | 0,45 |

Выделяют два подхода к инвестированию: стоимостный и инвестиции в растущие компании. В первом случае ставка делается на недооцененные рынком бумаги, во втором инвесторы подбирают компании с активно растущими показателями, пусть они и оцениваются дороже рынка. Оба подхода хорошо дополняют друг друга и могут улучшить характеристики портфеля.

Акции роста — это компании со стабильно растущими денежными потоками. Такие бумаги обычно имеют фундаментальные показатели, которые говорят о высокой цене компании, — их коэффициенты P / E, P / S, P / B выше рынка. Это перспективные и быстрорастущие компании, с которыми инвесторы связывают высокие ожидания. Эти ожидания закладываются в цену акции.

А стоимостные компании не показывают такой впечатляющей динамики, на балансе несут высокий долг, и у них слабые темпы роста. Зачастую это старые компании из традиционных сегментов — например, коммунальные организации. В то же время часто они платят дивиденды.

Ирония заключается в том, что стоимостные — зачастую проблемные — компании на стратегическом отрезке в несколько бизнес-циклов сильно опережают своих растущих визави, показывая при этом меньшую волатильность, — в итоге их коэффициент Шарпа намного выше. Это показано в таблице и на графиках ниже.

Как результат, на длинных горизонтах инвестирования акцент на стоимостные акции добавляет портфелю эффективности. В то же время на более коротких исторических отрезках ставка на стоимость может не оправдать себя — как это было в последнем десятилетии: растущие акции превзошли стоимостные. Таким образом, ключ к оптимизации портфеля лежит в поиске баланса между двумя подходами — в зависимости от целей и горизонта вложения.

Динамика компаний стоимости и роста с разбивкой по капитализации, 1972—2021 годы

| Доходность | Волатильность | Лучший год | Худший год | Макс. просадка | Коэф. Шарпа | |

|---|---|---|---|---|---|---|

| Крупные, стоимость | 11,32% | 14,99% | 40,67% | −35,97% | −54,85% | 0,49 |

| Крупные, рост | 10,72% | 16,82% | 44,61% | −38,32% | −53,60% | 0,42 |

| Средние, стоимость | 12,98% | 16,78% | 56,79% | −36,64% | −56,51% | 0,54 |

| Средние, рост | 10,77% | 19,24% | 45,25% | −47,07% | −61,20% | 0,39 |

| Малые, стоимость | 14,03% | 18,35% | 54,78% | −32,05% | −56,13% | 0,56 |

| Малые, рост | 10,45% | 21,26% | 56,63% | −40,26% | −64,07% | 0,36 |

Распределение стоимостных и растущих акций по секторам

| Сектор | Стоимостные акции | Растущие акции |

|---|---|---|

| Финансы | 33,0% | 5,7% |

| Товары второй необходимости | 17,1% | 10,7% |

| Энергетика | 11,1% | 7,2% |

| Товары первой необходимости | 9,0% | 7,7% |

| Промышленность | 7,0% | 14,3% |

| Здравоохранение | 6,9% | 15,9% |

| ИТ | 5,6% | 23,4% |

| Коммуникации | 4,0% | 6,5% |

| Сырье | 3,1% | 2,1% |

| Коммунальные услуги | 2,7% | 3,9% |

| Недвижимость | 0,5% | 2,7% |

Под альтернативными вложениями подразумевается все, что не относится к акциям, облигациям и наличным. Например, это венчурные инвестиции, предметы роскоши, сырьевые товары, золото, недвижимость и срочные инструменты — деривативы.

Эти инструменты отличаются по своей природе и показывают разные корреляции друг с другом. За счет этого добавление в портфель таких активов может значительно улучшить его эффективность. Кроме того, многие альтернативные инструменты имеют естественную защиту от инфляции.

Исследование Blackstone показало, что добавление 20% альтернативных инструментов в классический портфель, состоящий из акций и облигаций в пропорции 60/40, заметно улучшило его отношение доходности к риску.

Исследование Blackstone об альтернативных инвестициях (англ.)PDF, 238 КБ

Аналогичный тест я провел в статье про инвестиции в роскошь, добавив 10 компаний из сегмента лакшери к портфелю 80/20. Получившийся портфель 60/20/20 на отрезке с января 2010 года по конец декабря 2020 года показал среднегодовую доходность на 1,03 процентного пункта выше, чем исходный 80/20. Это позволило опередить S&P 500 даже при наличии в портфеле 20% облигаций. Волатильность и коэффициент Шарпа портфеля 60/20/20 при этом остались примерно на уровне портфеля 80/20.

Доля разных инструментов в инвестиционных портфелях

За последние 25 лет нетрадиционные инструменты стали ключевым элементом в инвестиционных портфелях: их доля выросла с 5 до 26%. Источник: BlackRock

В период с 1980 по 2019 год 75% доходности S&P 500 обеспечило реинвестирование дивидендов.

Кроме эффекта сложного процента стоит учитывать, что дивидендные выплаты имеют тенденцию со временем расти. Особенно если компания год от года наращивает прибыль.

Уместно вспомнить о дивидендных аристократах — компаниях из S&P 500, которые на протяжении более 25 лет исправно платят и увеличивают дивиденды. На графиках ниже видно, что такие компании на стратегических отрезках превосходят широкий рынок, при этом они менее волатильны. Поэтому добавление в портфель надежных дивидендных плательщиков также может улучшить общие показатели.

Этот способ включает в себя сразу два: копирование ETF вручную и использование фундаментального анализа.

Отдельные акции вместо ETF. Эффективность портфеля можно повысить за счет более активного управления портфелем. В частности, если вручную копировать состав фондов отдельными акциями. Об этом я подробно писал в статье о том, как инвестировать в S&P 500 и Nasdaq.

Дело в том, что ETF или БПИФ ежегодно взимают от вашего капитала определенный процент в качестве платы за управление — expense ratio. Эта комиссия уже зашита в стоимость ETF.

При небольшом капитале и временном отрезке такие комиссии могут показаться незначительными, но при активном росте капитала на длинном горизонте комиссия фонда существенно влияет на итоговые показатели. Посчитать потери на комиссиях фонда применительно к своему случаю можно в онлайн-калькуляторах.

Конечно, нужно учитывать, что активное управление портфелем занимает больше времени и ведет к дополнительным брокерским комиссиям — и такой вариант подойдет не всем.

Также на картинке ниже видна разница между комиссиями 0,1 и 1%.

Фундаментальный анализ. Это один из ключевых аспектов, который позволит повысить эффективность инвестиций. Как минимум он поможет избежать заведомо убыточных и финансово слабых эмитентов — с долгами, падающей прибылью, на грани банкротства и так далее.

В случае дивидендных плательщиков анализ операционных показателей даст представление о том, какую часть прибыли компания направляет на выплаты акционерам и насколько это для нее обременительно. Тем самым можно застраховать себя от ситуации, когда эмитент уменьшает дивиденды.

Если вы вкладываете капитал в рентабельные компании, то ваши инвестиции будут также эффективными. Подробнее о фундаментальных показателях я писал в статье про анализ эмитента перед покупкой.

С помощью ребалансировки инвестор восстанавливает пропорции инструментов, когда их доли отклоняются от исходных. Есть два способа: если пополняете счет, можно просто докупать просевшие активы; если не пополняете — продавать подорожавшие активы и на эти деньги докупать просевшие.

Ребалансировка помогает четко придерживаться своей стратегии и не превышать заданного уровня риска. Часто ребалансировка также улучшает отношение доходности к риску.

Например, если сравнить результаты всепогодной стратегии без пересмотра портфеля и с ребалансировкой раз в год за прошедшие 14 лет, второй вариант окажется эффективнее. Ребалансировка позволит чуть снизить волатильность портфеля и увеличит его среднегодовую доходность на 0,44 процентного пункта.

Результат всепогодного портфеля с ребалансировкой и без за 14 лет

Есть несколько вариантов того, как и когда проводить ребалансировку:

В качестве примера рассмотрим, как влияет на характеристики портфеля второй тип ребалансировок — по триггеру.

Исследователи из Vanguard провели ряд симуляций портфелей из акций и облигаций в пропорции 50/50 на временном отрезке с 1980 по 2014 год с различными триггерами.

Исследование Vanguard о ребалансировке портфеля (англ.)PDF, 233 КБ

Портфель, к которому не притрагивались, на указанном историческом интервале показал волатильность 10,5% и доходность 9,5%. А аналог с ребалансировкой по триггеру 5% позволил увеличить доходность на 0,1 процентного пункта и снизить риск на 2,8 процентного пункта. Всего инвестору пришлось бы провести 23 ребалансировки.

Результаты симуляций портфеля 50/50 с разными триггерами

| 0% | 1% | 5% | 10% | Нет | |

|---|---|---|---|---|---|

| Средняя доля акций | 50,0% | 50,1% | 50,5% | 52,8% | 63,6% |

| Годовые расходы на комиссию | 8,3% | 5,5% | 2,4% | 1,6% | 0,0% |

| Количество ребалансировок | 8826 | 414 | 23 | 6 | 0 |

| Среднегодовой доход | 9,5% | 9,6% | 9,6% | 9,6% | 9,5% |

| Среднегодовая волатильность | 7,7% | 7,7% | 7,7% | 7,9% | 10,5% |

Налоги могут существенно снизить отдачу от инвестиций. По закону с резидентов РФ брокер, как налоговый агент, удерживает 13% НДФЛ с положительного финансового результата от продажи акций и 13% с дивидендов от российских эмитентов.

В случае с американскими акциями, как правило, в США удерживают с дивидендов 30% — или 10%, если инвестор подписал форму об избежании двойного налогообложения — W-8BEN. Оставшиеся 3% в этом случае инвестор обязан задекларировать и заплатить сам уже в российскую налоговую.

Но даже после подписания W-8BEN дивиденды от некоторых эмитентов все равно могут приходить с удержанным налогом 30% — например, от фондов недвижимости REIT.

В российском правовом поле инвестор может уменьшить налоговое бремя за счет следующих льгот.

Покупка БПИФ, зарегистрированных в РФ. Российские фонды освобождены от уплаты налога на дивиденды. Например, фонд SBMX на индекс Мосбиржи получает дивиденды от эмитентов и реинвестирует их в полном размере — а если бы инвестор покупал акции напрямую, платил бы с дивидендов налог 13%. В случае с фондом инвестор экономит на налоге, но не стоит забывать об имеющейся у любого фонда комиссии за управление.

ЛДВ — льгота на долгосрочное владение. Позволяет не платить НДФЛ в случае, если акции пробыли в собственности инвестора более 3 лет. Эта льгота действует на ценные бумаги, приобретенные на организованных российских площадках — Санкт-Петербургской или Московской биржах. В случае если вы торгуете через иностранного брокера или получаете доступ на зарубежные биржи через отечественного брокера, пользуясь статусом квалифицированного инвестора, ЛДВ не предоставляется.

Также ЛДВ не действует на ИИС. Но некоторые брокеры при закрытии ИИС разрешают не продавать ценные бумаги, а подать распоряжение депозитарию на перевод акций с ИИС на обычный брокерский счет — там ЛДВ будет действовать. За депозитарный перевод обычно взимается комиссия, поэтому целесообразность такого действия нужно считать.

Подводя итог по налогам: можно значительно повысить свою доходность, если вы инвестируете через российского брокера по принципу «купил и держи более 3 лет», а также получаете инвестиционные вычеты.

Пример оптимизации портфеля 80/20

Рассмотрим классический агрессивный портфель, направленный на рост капитала: 80% акций из S&P 500 и 20% долгосрочных казначейских облигаций с дюрацией более 20 лет. Такой портфель можно собрать посредством 2 ETF: тикеры SPY и TLT. Рядовые российские инвесторы могут воспользоваться приблизительными аналогами, доступными на Московской бирже, например БПИФ SBSP на S&P 500 и БПИФ SBGB на ОФЗ.

Теперь воспользуемся некоторыми из описанных способов оптимизации портфеля. Возьмем 50% от S&P 500 и распределим их по следующим активам: