зачем заполнять 3 ндфл

Декларация 3-НДФЛ

Разделы:

Декларация 3-НДФЛ: в каких случаях ее нужно заполнять?

Декларацию 3-НДФЛ должны подавать физлица, которые получили доходы сверх тех, по которым налог уже оплачен налоговым агентом (например, работодателем или заказчиком). Такая обязанность возложена на:

Отметим, что обязанность представлять налоговую декларацию по НДФЛ ИП не ставится в зависимость от факта получения предпринимателем дохода в соответствующем налоговом периоде. При этом ИП не может представить в налоговый орган единую (упрощенную) налоговую декларацию (письмо Минфина России от 30 октября 2015 г. № 03-04-07/62684).

Одновременно в законодательстве прямо определено, когда незарегистрированные в качестве ИП физлица должны подавать декларацию 3-НДФЛ. Эта обязанность возникает, если гражданин получил следующие виды доходов (ст. 228 НК РФ):

В налоговых декларациях необходимо указать:

При этом в декларации можно не указывать:

Форма

Ознакомьтесь с примером заполнения налоговой декларации по налогу на доходы физических лиц (Форма 3-НДФЛ), подготовленным экспертами компании «Гарант»

По общему правилу, перечисленные лица обязаны подать налоговую декларацию по форме 3-НДФЛ в налоговую инспекцию в срок не позднее 30 апреля года, следующего за истекшим (а уплатить налог – не позднее 15 июля года, следующего за истекшим (п. 4 ст. 228 НК РФ).

Вместе с декларацией подаются документы, подтверждающие доходы и расходы налогоплательщика. Это, в частности, справка о доходах и суммах налога физического лица (форма по КНД 1175018) (форма применяется с 1 апреля 2021 г.), которую по требованию обязан выдать работодатель или любая другая организация – источник дохода.

Суммы доходов, вычетов и суммы налога, которые были удержаны налоговым агентом, из справки о доходах и суммах налога физического лица (форма по КНД 1175018) налогоплательщик переносит в декларацию 3-НДФЛ.

С 1 января 2021 года налогоплательщики вправе представить заявление о зачете (возврате) суммы излишне уплаченного НДФЛ в составе налоговой декларации (п. 4 ст. 229 НК РФ).

Штраф за неподачу декларации составляет 5% неуплаченной суммы налога за каждый месяц со дня, установленного для ее представления, но не более 30% указанной суммы (ст. 119 НК РФ). Минимальный размер штрафа – 1 тыс. руб.

В НК РФ предусмотрены обстоятельства, при которых декларацию нужно подать, не дожидаясь окончания года, в котором был получен доход. К ним относятся следующие случаи:

Если в налоговом периоде налогоплательщик, не являющийся ИП, не получал облагаемых НДФЛ доходов или получил только доходы, НДФЛ с которых был удержан налоговыми агентами, декларацию подавать не нужно. Добавим, что даже если налогоплательщик не обязан подавать декларацию 3-НДФЛ, он вправе сделать это по своему усмотрению в налоговый орган, но только по месту жительства: по месту пребывания декларацию подать нельзя (п. 2 ст. 229 НК РФ, письмо ФНС России от 30 января 2015 г. № ЕД-3-15/290@). Наиболее часто это право используется при подаче налоговой декларации для получения налоговых вычетов. Напомним, что декларацию по НДФЛ только с целью получения налоговых вычетов можно подать в любое время в течение года.

Как рассчитываются суммы налоговых вычетов для физических лиц, а также когда и в какие сроки можно вернуть налог, читайте в материале: Налоговые вычеты для физических лиц.

Как составить декларацию

Как подавать декларацию

В соответствии со ст. 80 НК РФ декларация может быть представлена налогоплательщиком в налоговый орган:

Подача декларации лично или через представителя, чаще всего, отнимает определенное время. При передаче декларации в электронном виде, в том числе через личный кабинет налогоплательщика, посещать инспекцию как правило необходимости нет: файл обмена формируется автоматически на основе утверждаемого ФНС России электронного формата. Для представления декларации в электронном виде налогоплательщик должен иметь электронную подпись, выданную специализированным удостоверяющим центром. А при подаче декларации через личный кабинет в налоговой инспекции предварительно нужно будет получить регистрационную карту с учетными данными пользователя личного кабинета. Этот способ подойдет тем, кто планирует подавать декларации регулярно.

Для однократной сдачи декларации лучше всего подходит направление ее в виде почтового отправления. Почтой декларацию следует отправлять ценной бандеролью с описью вложения и уведомлением о вручении. Датой сдачи будет являться дата на почтовом штампе о приеме бандероли, поэтому отправить декларацию можно даже в последний день срока сдачи.

Декларация 3 НДФЛ – это документ, в котором налогоплательщики отчитываются о доходах за предыдущий календарный год. Мы расскажем о категориях лиц, которым обязательно нужно сдать документ, сроках отчетности и особенностях заполнения.

В каких случаях нужно заполнять декларацию 3 НДФЛ?

3 НДФЛ должны заполнить адвокаты, индивидуальные предприниматели, нотариусы, а в некоторых случаях и физические лица. Основной доход физлиц фиксируется в декларации 2 НДФЛ, а дополнительный должен отображаться в 3 НДФЛ, если налогоплательщик:

Еще один повод для заполнения декларации физическим лицом – необходимость получить налоговый вычет. Это сумма, которая может уменьшить налогооблагаемую базу. Другое определение – возврат части налога. Налоговые вычеты делятся на несколько групп:

Самые распространенные случаи, когда физическому лицу может полагаться налоговый вычет – это покупка недвижимости или имущества, дорогостоящее лечение, получение образования.

Чтобы вернуть часть налога, надо обязательно предоставить документы, которые подтверждают право вычета. Например, в случае лечения нужно сохранять договоры с медицинскими учреждениями, чеки на лекарства. В случае с покупкой автомобиля – договор купли продажи и справки из ГИБДД. В случае выплат по ипотеке – квитанции об оплате банковского долга. Если рассматривать ситуацию с обучением, нужно прикрепить к декларации справку из университета.

Сроки подачи декларации 3 НДФЛ для физических лиц

В 2021 году нужно сдавать декларацию за налоговый период 2019 года. Если нужно отчитаться по дополнительным доходам, то заполненная декларация должна оказаться в налоговой до 30 апреля.

Для получения вычетов (дополнительных доходов при этом не было) можно обращаться в налоговую в любой рабочий день 2021 года.

Подавать документ нужно в ту налоговую, к которой относится адрес регистрации. Там же можно получить и консультацию по поводу заполнения. До 30 апреля инспекции будут дополнительно открыты в 1 и 3 субботу каждого месяца, чтобы успевать работать с большим наплывом населения.

Оплатить налог нужно до 15 июля.

Если опоздать со сдачей 3 НДФЛ, то налоговая применит штрафные денежные санкции. Каждый месяц будет начисляться неустойка в размере пяти процентов от той суммы налога, которая была рассчитана. Максимально налоговая инспекция может выставить штраф в размере не более тридцати процентов от налога и не менее 1 000 рублей.

Порядок заполнения и подачи

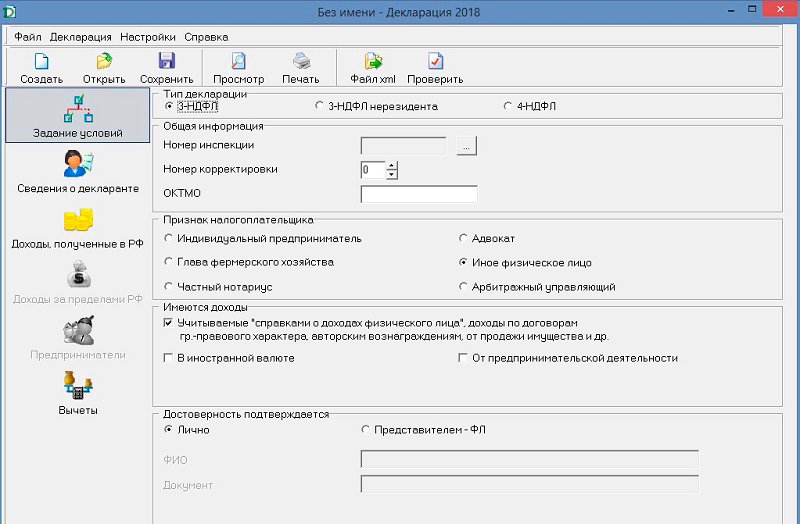

Заполнить декларацию 3 НДФЛ за 2021 год можно несколькими способами:

Декларация 3-НДФЛ: кто подает, куда и в какие сроки

Налог на доход физических лиц (НДФЛ) уплачивает каждый работающий гражданин РФ. И в большинстве случаев это происходит автоматически — НДФЛ удерживается с зарплаты. Кстати, в налоговом бюджете на НДФЛ приходится более 30%. Однако есть определенные ситуации, в которых физлица сами исчисляют и уплачивают этот налог. Такое бывает, например, когда у человека появляются деньги от сдачи в аренду имущества или продажи недвижимости, которая находилась в собственности менее определенного срока. Или, случается, что какой-либо счастливчик выигрывает приз в лотерею либо получает в дар имущество от дальних родственников, а также из-за границы. В таких ситуациях физлица представляют в налоговую инспекцию декларацию 3-НДФЛ по месту регистрации и уплачивают налог с полученного дохода.

Кроме того, декларируют доход по форме 3-НДФЛ и платят налог индивидуальные предприниматели (ИП) на общей системе налогообложения (ОСНО), а именно:

— ИП ведут деятельность на ОСНО в течение всего года;

— совмещали в 2020-м ЕНВД и ОСНО;

— работают на каком-либо спецрежиме некоторый отрезок времени и в этом же году переходят на ОСНО;

— находятся на ОСНО, но никакую деятельность не ведут — обязаны представить нулевую декларацию.

И также уплачивают налог на доход физических лиц нотариусы, адвокаты и резиденты, получающие денежные выплаты из-за рубежа Они представляют все ту же форму 3-НДФЛ.

Все вышеперечисленные категории обязаны уплачивать НДФЛ самостоятельно и отчитываться по нему перед Федеральной налоговой службой. Но вместе с тем есть налогоплательщики, которые подают форму 3-НДФЛ добровольно с целью вернуть часть уплаченного налога на доходы физических лиц. В этом случае физлица при заполнении декларации заявляют имущественные, социальные или стандартные вычеты в связи с покупкой жилья, расходами на обучение или лечение.

Когда необходимо подавать отчетность 3-НДФЛ и уплачивать налог

Физлица, с чьих доходов НДФЛ не удержан налоговыми агентами, иностранцы, работающие в России по патенту, а также ИП на ОСНО, нотариусы, адвокаты и другие частнопрактикующие лица обязаны подать в ИФНС налоговую декларацию 3-НДФЛ не позднее 30 апреля и уплатить налог до 15 июля включительно. В том случае, если крайняя дата выпадает на выходной или праздничный дни, обязанность по уплате переносится на ближайший рабочий день. В 2021 году 15 июля приходится на пятницу. Совершенно отдельное правило распространяется на индивидуальных предпринимателей и частнопрактикующих лиц, прекративших свой бизнес. Эти представители должны подать декларацию в ИФНС в течение пяти дней с момента окончания деятельности.

Для граждан, намеренных получить имущественный, социальный или другой вычет, жесткий срок подачи декларации за 2020-й не установлен. Это можно сделать в течение всего следующего года и даже позднее.

Что будет, если декларация 3-НДФЛ представлена с опозданием

Налогоплательщик, не успевший вовремя подать в ИФНС декларацию, может быть оштрафован. Размер штрафа составляет 5% от неуплаченной суммы налога за каждый месяц просрочки (как полный, так и неполный). Он может достигать максимум 30% от суммы налога и минимум 1 000 рублей. Минимальный штраф может получить, например ИП, не представивший нулевую декларацию, которую он обязан заполнять даже при отсутствии деятельности. Но размер штрафных санкций увеличивается вдвое, если плательщик нарушает срок подачи декларации повторно. В этом случае он уплачивает 10% от исчисленной суммы НДФЛ за каждый месяц, но не более 60% при том, что минимальный штраф составляет 2 000 рублей. Все зависит от ситуации. Есть и более жесткие санкции. Например, не поданная в ИФНС форма 3-НДФЛ при продаже имущества может повлечь за собой вызов получателя дохода на комиссию по легализации налоговой базы. Об этом говорится в письме ФНС от 25.07.2017 № ЕД-4-15/14490. И даже предусмотрена уголовная ответственность. Она наступает по статье 198 УК за отказ от декларирования по форме 3-НДФЛ и уплаты налога в крупном и особо крупном размере.

Однако нормами НК РФ предусмотрены и смягчающие обстоятельства, которые уменьшают денежное взыскание с правонарушителя:

— декларация не подана в срок впервые;

— отправлению формы помешали какие-либо материальные, технические, личные или служебные проблемы;

— немедленное заполнение формы 3-НДФЛ и представление в налоговую инспекцию.

В этом случае налогоплательщик вправе подать в ИФНС заявление, в котором он оправдывает несвоевременную сдачу отчетности и документы, подтверждающие смягчающие обстоятельства.

Подавать 3-НДФЛ в 2021 году нужно по новой форме

Форма 3-НДФЛ обновлена в соответствии с Приказом ФНС России от 28.08.2020 № ЕД-7-11/615. Он вступает в силу 1 января 2021 года, а значит, с этой даты используется новая форма. С документом и образцом нового бланка можно ознакомиться здесь. Его структура по сути не отличается от прежней. Но, тем не менее, в ней есть важные изменения. Появилось Приложение к Разделу 1 «Заявление о зачете (возврате) излишне уплаченного НДФЛ». Это очень удобное нововведение — все сведения в одной декларации. Отдельно заявление заполнять не нужно. Изменился сам Раздел 1. Он стал включать два подраздела. Один из них предназначен для декларирования налога для уплаты или возврата в соответствии с нормами пункта 7 статьи 227 НК РФ, другой посвящен налогу по остальным основаниям.

Кроме того, в декларации 3-НДФЛ появилась еще одна страница «Расчет авансовых платежей, уплачиваемых по п. 7 ст. 227 НК РФ». Ее надлежит заполнять индивидуальным предпринимателям, нотариусам, адвокатам и другим частнопрактикующим лицам. Они должны здесь указывать доходы, учитываемые вычеты, налоговую базу для авансов и рассчитанные суммы авансовых платежей. А также обновлены штрих-коды страниц декларации. Подать форму 3-НДФЛ нужно в налоговую инспекцию по месту регистрации. И сделать это можно как на бумаге, так и в электронном виде через личный кабинет на сайте ФНС, а также «Госуслуги».

Изменения по вычетам в следующем году

Постановлением Правительства РФ от 08.04.2020 № 458 расширены перечни медицинских услуг, оплата которых может быть включена в социальный налоговый вычет. В частности, дополнен список дорогостоящих услуг по ортопедическому лечению пациентов с врожденными или приобретенными дефектами зубов, по лечению бесплодия и другому. Кроме того, вычет теперь можно будет заявить и на стоимость медицинской эвакуации.

Изменения пока не коснулись имущественного вычета. В 2021 году его также можно будет заявить при покупке жилья в размере 2 000 000 рублей, при выплате процентов по ипотеке — 3 000 000 рублей. Останется прежним и лимит инвестиционного вычета — 400 000 рублей.

Процедуру получения вычетов по НДФЛ хотят упростить

Механизм получения налогового вычета в 2021 году обязывает подавать в налоговую инспекцию декларацию вместе с подтверждающими документами. Декларация, как мы уже сказали, обновлена: заявление — не отдельный документ, а часть формы 3-НДФЛ. Но, тем не менее, подготовлен законопроект, упрощающий и ускоряющий процедуру. В нем рассматривается подача заявления на вычет по НДФЛ через личный кабинет на сайте Федеральной налоговой службы без всякой декларации. На проверку оснований на вычет законопроект отводит тридцать дней вместо сегодня действующих трех месяцев. ИФНС оставляет за собой право продлить этот срок в случае нарушений. В течение 3-х рабочих дней по окончании проверки выносится решение, а поручение на возврат денег передается казначейству в течение 10 рабочих дней. И еще пять отводится на перечисление денег заявителю. Таким образом, с момента подачи заявления проходит приблизительно два месяца.

Предполагается, что налоговые органы будут обладать всей информацией о доходах и удержанном у заявителя налоге. Эти сведения представит им работодатель в форме 6-НДФЛ и справке о доходах. Вычеты на покупку жилья, погашение ипотечных процентов, а также инвестиционный вычет налоговая инспекция исчислит, руководствуясь данными, полученными от налоговых агентов и банков. Суммы вычетов на лечение и обучение определяться на основании кассовых чеков. При этом заявление на налоговый вычет можно будет подавать за три года.

3-ндфл простыми словами

Все о декларации 3-ндфл: коротко и ясно

3-ндфл, прежде всего, это декларация. Не справка, а именно налоговая декларация.

Форма 3-ндфл каждый год утверждается соответствующим приказом ФНС РФ (федеральной налоговой службой РФ). Таким образом, бланки декларации каждый год отличаются друг от друга: иногда незначительно, иногда явные изменения.

Важно понимать, что декларация за выбранный Вами год подается в налоговую на том бланке, который в этом году действовал. Например, Вы хотите подать декларацию 3-ндфл за 2019 год. Тогда для ее заполнения используйте бланк 2019 года.

В настоящее время, с 2018 года, форма 3-ндфл состоит из 11 листов. Но это не означает, что они все должны быть заполнены. Заполняются только нужные Вам листы, в зависимости от того, для чего Вы готовите декларацию.

Согласно действующему налоговому законодательству РФ, есть право, а есть и обязанность по подаче декларации.

Декларация 3-ндфл обязательна к заполнению в следующих случаях:

На сайте Вы можете заполнить декларацию 3-ндфл онлайн и отправить ее на проверку нашему специалисту.

Важно отметить, что доходы в виде заработной платы не нужно декларировать. По ним отчитывается Ваш работодатель. Бухгалтер по зарплате рассчитывает Вашу заработную плату, удерживает с нее налог ндфл в бюджет. Вы получаете доход, с которого налог уже удержан.

В бухгалтерии предприятия Вы можете запросить Справку по форме 2-ндфл. В ней отражены Ваши доходы по месяцам, а также сумма налога, которую Ваш работодатель удержал из Вашей зарплаты и перечислил в бюджет.

Право на заполнение декларации 3-ндфл возникает:

— когда Вы хотите получить так называемые налоговые вычеты, то есть вернуть до 13 % расходов на определенные Ваши затраты или покупки.

В частности, речь идет о возврате до 13 % расходов при покупке жилой недвижимости, расходов на лечение или обучение, страхование жизни, взносы в НПФ и т.п.

В декларации Вы указываете данные расходы, а также указываете доходы из справки 2-ндфл за выбранный год. В любом случае, за год вернуть можно не больше, чем показатель в пункте 5 Вашей справки 2-ндфл «Сумма налога удержанная».

Например, если Вы купили квартиру за 1 млн рублей, имеете право вернуть 13 %, то есть 130 000, заполнили декларацию за 2019 год, а в справке 2-ндфл Сумма налога удержанная за 2019 год – 45 000, тогда за 2019 год Вы получите из налоговой 45 000, а оставшиеся 85 000 перейдут на следующие годы. В 2021 году Вы также заполняете декларацию за 2020 год и продолжаете получение вычета.

Но не все расходы так можно переносить: только при покупке жилой недвижимости. Другие расходы, по которым Вы полностью не получили возврат из-за нехватки удержанного налога, «сгорают» и не переносятся на следующий год.

Важный момент:

за выбранный год заполняется и подается всегда одна декларация 3-ндфл, в ней сразу же нужно указать все доходы, которые Вы хотите задекларировать и расходы, по которым хотите получить вычет – возврат налога.

Если что-то забыли отразить и уже подали декларацию, тогда можно заполнить Уточненную декларацию, в которой отразить все, что ранее отражали и что забыли указать.

В случае, когда Вы обязаны подать декларацию, это нужно сделать в срок до 30 апреля текущего года по доходам за предыдущий год.

Если Вы заполняете декларацию на возврат налога, срок подачи – не ограничен в течение года, Вы можете подать ее в любое время в текущем году.

Декларации на возврат налога можно подавать за последние 3 года. Например, Вы платно лечились в 2017 году и только сейчас узнали о возможности возврата 13 %. Вы можете заполнить декларацию за 2017 год в 2020 году и вернуть по ней налог.

Если Вы официально трудоустроены, Вы имеете право на возврат из налоговой инспекции до 13 % расходов на обучение, лечение или покупку жилой недвижимости!

Заполните декларацию 3-ндфл прямо сейчас:

Рассчитайте онлайн сумму компенсации, которую можно получить из налоговой инспекции, официально работая, по расходам на обучение, лечение или покупку квартиры!

Узнайте, сколько можно вернуть из налоговой:

Налоговый вычет 3-НДФЛ: что это такое

В отличие от 2-НДФЛ отчет 3-НДФЛ предоставляет меньшее количество граждан. Но если есть доходы, по которым можно вернуть налоговый вычет, то важно своевременно подать этот отчет в налоговый орган, чтобы соблюсти все нормы законодательства.

Бробанк расскажет, кому положен налоговый вычет 3-НДФЛ, как на него можно претендовать и куда подавать документы.

Значение декларации 3-НДФЛ

Налоговая декларация 3-НДФЛ, если описать ее простыми словами представляет собой документ, с отчетом о доходах и расходах, который предоставляют в налоговую инспекцию. Сдавать 3-НДФЛ должны те, кто работает в предпринимательской сфере, частным нотариусом или адвокатом. А также физ. лица не ИП и иностранные граждане, которые работают по патенту, в ситуациях, если патент аннулирован или размер налога больше объема внесенных в бюджет платежей.

Но кроме отчета о доходах и расходах декларацию заполняют еще и для возврата части налогов. Иногда с помощью этого документа можно вернуть достаточно большие суммы, которые были уплачены в бюджет. При этом подавать 3-НДФЛ на возврат налога не обязательно.

Существует 4 вида налоговых вычетов:

Суть налогового вычета в том, что государство компенсирует гражданам часть выплат удержанных из доходов физического лица, которые подлежали налогообложению. При официальном трудоустройстве с заработной платы каждый сотрудник выплачивает НДФЛ в размере 13%. При некоторых категориях расходов эти деньги можно вернуть с помощью декларации 3-НДФЛ. Если НДФЛ удержан не был, то на налоговый вычет претендовать бессмысленно. Его компенсируют только из тех сумм, которые были выплачены ранее или будут удержаны в текущий момент.

Обратиться за вычетом можно при таких тратах:

Возврат налога от приобретенного дома можно оформить только единожды за всю жизнь. Получать налоговый вычет 3-НДФЛ за лечение или обучение можно ежегодно.

В каких случаях подавать 3-НДФЛ

ИП подают 3-НДФЛ, даже если не получали доход от своей деятельности. А те граждане, которые не зарегистрированы как ИП, но получили определенные виды доходов, также должны представить заполненный отчет в налоговую:

В отчете можно не указывать два вида доходов:

Если не оплатить налоги, наименьший штраф — 1 тыс. рублей. Максимальный штраф достигает 30% от суммы невнесенного налога, но за первый месяц просрочки только 5% от этой суммы. Если налог не выплатили, то вычета от этой суммы не будет.

Сроки сдачи 3-НДФЛ

Заполнить 3-НДФЛ на вычет налога можно только в следующем году. Исключение составляет прекращение деятельности, когда физическое лицо получает доход без налоговых агентов. Отчетный период длится не до конца календарного года, а до момента остановки деятельности. От этой даты отсчитывают еще 5 дней, только после этого определяют период подачи декларации.

Если деятельность продолжается весь отчетный период, то используют стандартный срок оформления 3-НДФЛ — до 30 апреля следующего года. А период уплаты налога — до 15 июля. Подать 3-НДФЛ на возврат части налога можно в течение 3-х лет с момента, когда были понесены расходы.

Кроме того срок сдачи меняется, если декларацию подает иностранец, который выезжает за рубеж. Он обязан предоставить форму за месяц, до того как покинет страну.

Процесс заполнения декларации

Оформить декларацию можно разными способами. Вы можете заполнить декларацию 3-НДФЛ самостоятельно ручкой в отделении налоговой или удаленно с помощью специальной программы. Наиболее удобна для этих целей бесплатная онлайн-форма от ФНС. Чтобы найти эту программу:

Откроется страница, следуйте дальнейшей инструкции:

Далее укажите год, за который вы формируете отчет. Загрузите файлы, которые размещены на сайте, и внимательно их изучите. В них есть инструкция по установке и использованию приложения. Обратите внимание на то, что форма 3-НДФЛ с 2019 года изменилась. Заполнение формы по старым образцам будет считаться недействительным. Подойдет только актуальный образец декларации.

Программа от ФНС автоматически проверяет корректность вводимых данных, производит расчеты и формирует итоговый документ, который можно отправлять в налоговую. Сформированный автоматически документ можно распечатать. Подать декларацию на возврат части налога можно и в электронном виде в профиле налогоплательщика.

Как подавать декларацию 3-НДФЛ

Сначала узнайте адрес налоговой инспекции, через которую вам нужно оформлять документ. Если прописка временная, то придется самостоятельно встать на учет. С постоянной пропиской вас автоматически прикрепляют к территориальной налоговой инспекции. При определении адреса инспекции не учитывают ваш фактический адрес проживания, место работы, обучения или прохождения лечения. Ориентируются, прежде всего, на те данные, которые указаны в декларации.

Подать форму на возврат налога можно следующими способами:

Плюсы и минусы каждого способа подачи декларации 3-НДФЛ:

| Способ подачи формы | Плюсы | Минусы |

| В налоговой | Сотрудник на месте просмотрит документы и укажет на ошибки. | Оформление декларации занимает очень много времени даже с предварительной записью. Инспектор может потребовать дополнительные документы и оспорить это решение не получится. При подаче через посредника потребуется нотариальная доверенность на представление ваших интересов. Кроме того необходимо время, чтобы добраться в ФНС. |

| По почте | Период проверки 3-НДФЛ начинается со дня отправления документов. | Есть большой риск потерять квитанцию с почты. У налоговой остается немного времени на проверку, а значит, если будут ошибки, то вы не успеете по срокам. |

| На сайте ФНС | Влияние человеческого фактора сведено к минимуму. Невозможны беспочвенные придирки. После регистрации в личном кабинете, все последующие отчеты вы сможете оформлять быстрее. | Нужно пройти процесс регистрации и изучить правила заполнения декларации. |

Есть еще один способ подачи декларации 3-НДФЛ для получения налогового вычета — через сайт госуслуг. Но этот вариант пока менее популярен, так как требуется усиленная цифровая подпись. За использование такой подписи нужно платить ежегодно около 1,5 тысяч рублей.

Как долго проверяют 3-НДФЛ

Если вы оформляете 3-НДФЛ не для возврата части налога, то нужно учесть только законодательно установленные ограничения. Но при необходимости вернуть деньги из бюджета сроки играют большую роль. От них зависит время, когда вычет компенсируют налогоплательщику.

В налоговой проверяют документы 3 месяца. При подаче документов по почте проверка начинается с даты на почтовом штемпеле. Если вы подаете уточненную декларацию, то проверка может прерваться, и сроки аннулируют. С этого момента время отсчитывают заново. Если у инспекторов налоговой службы нет претензий к списку предъявленных документов, то проверка проходит быстро. Нарушение сроков, задержки в вынесении решения — очень редкое явление.

Ускорить проверку документов напрямую невозможно. Но существуют косвенные способы — досконально проверьте все показатели и параметры при заполнении 3-НДФЛ и предварительно пересмотрите все документы. Иногда проверяющему требуется уточнить некоторые данные, поэтому укажите свой действующий номер телефона, чтобы вам не пришлось переписывать декларацию повторно.

Чтобы узнать статус проверки 3-НДФЛ, можно позвонить по горячей линии ФНС, но дозвониться до инспекторов бывает очень сложно. Ответ на запрос в письме вы тоже получите не скоро — минимум через месяц. Самый удобный и быстрый вариант отслеживания статуса проверки — в своем аккаунте на сайте ФНС. Бывает так, что статус отсутствует, в таком случае свяжитесь с инспекторами для получения объяснений, возможно произошел технический сбой и потребуется просто обновить приложение.

Комментарии: 0

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь: