задача транспортный налог с решением

Тема 4.3. Транспортный налог

Оглавление

4.3.1. Методические указания

При решении задач по теме 4.3 следует руководствоваться положениями гл. 28 Налогового кодекса РФ, регламентирующей порядок исчисления и уплаты транспортного налога.

Налоговая база транспортного налога в зависимости от объекта может выражаться в стоимостной или физической форме.

В отношении транспортных средств, имеющих двигатели, налоговая база определяется как мощность двигателя транспортного средства в лошадиных силах.

В отношении водных несамоходных (буксируемых) транспортных средств, для которых определяется валовая вместимость, как валовая вместимость в регистровых тоннах.

Для некоторых водных и воздушных транспортных средств налоговая база принимается равной единице транспортного средства.

Сумма налога исчисляется для каждого транспортного средства как произведение налоговой базы и налоговой ставки.

Базовые ставки транспортного налога установлены ст. 361 НК РФ, которые могут быть увеличены (уменьшены) законами субъектов РФ, но не более чем в пять раз.

При регистрации или снятии с учета транспортного средства в течение налогового периода учитывается количество месяцев, на протяжении которых это транспортное средство находится у налогоплательщика. При этом определяется следующий коэффициент отношение числа полных месяцев, в течение которых транспортное средство было зарегистрировано на налогоплательщика, к числу календарных месяцев в налоговом периоде. Исчисление налога производится с учетом данного коэффициента.

Уплата налога производится по месту нахождения транспортного средства. Организации исчисляют сумму налога самостоятельно и представляют в налоговый орган налоговую декларацию по итогам налогового периода не позднее 1 февраля года, следующего за истекшим периодом, по авансовым платежам не позднее последнего числа месяца, следующего за истекшим отчетным периодом. При этом авансовый платеж исчисляется, исходя из ставок налога и количества транспортных средств, зарегистрированных по состоянию на эту дату, и засчитывается в счет уплаты налога по итогам налогового периода.

Расчет суммы налога, подлежащей уплате физическими лицами, производят налоговые органы на основании сведений, полученных от государственных органов регистрации транспортных средств.

4.3.2. Задача

У ОАО «Сокол», состоящего на налоговом учёте в ИФНС по Калининскому району г. Санкт-Петербурга, на балансе по состоянию на 01.01.2008 г. числятся следующие транспортные средства (см. табл. 4.3.1).

Расчёт транспортного налога (на легковой автомобиль)

В летний период в почтовые ящики владельцев транспортных средств полетят «письма счастья» – налоговые уведомления из Федеральной налоговой службы.

Рассмотрим расчёт транспортного налога на примере налога на автомобиль и проверим правильность его начисления.

Транспортный налог – это обязательный платёж, взимаемый налоговыми органами с владельцев транспортных средств, и относится к региональным налогам и сборам. Собирается этот налог в региональный бюджет и используется субъектом Российской Федерации для покрытия расходов региона (области, края, республики).

Налог устанавливается налоговым кодексом и законами субъекта Российской Федерации. В России на сегодняшний день насчитывается 85 субъектов и в каждом из них могут быть абсолютно разные ставки налога. В налоговом кодексе указаны общероссийские налоговые ставки. Например, для легковых автомобилей ставки налога следующие:

| Наименование объекта налогообложения | Налоговая ставка (в рублях) |

|---|---|

| Автомобили легковые с мощностью двигателя (с каждой лошадиной силы): | |

| до 100 л.с. (до 73,55 кВт) включительно | 2,5 |

| свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно | 3,5 |

| свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно | 5,0 |

| свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно | 7,5 |

| свыше 250 л.с. (свыше 183,9 кВт) | 15,0 |

Законодательные органы субъекта РФ имеют право установить свои налоговые ставки, но увеличить или уменьшить ставку можно не более чем в 10 раз. Однако, для легковых автомобилей с мощностью двигателя до 150 л.с. (до 110,33 кВт) включительно, ограничение на уменьшение налога не действует.

То есть субъекты Российской Федерации могут совсем освободить владельцев таких транспортных средств от уплаты налога, как например это сделано в Ненецком и Ханты-Мансийском АО и Чеченской Республике. В Свердловской и Оренбургской области освобождены от уплаты транспортного налога все владельцы легковых автомобилей с мощностью двигателя до 100 л.с., а также в Кабардино-Балкарии, если автомобилю с даты выпуска больше 10 лет.

Если субъекты РФ не установили свои налоговые ставки, то по умолчанию налог рассчитывается по ставкам указанным в налоговом кодексе РФ.

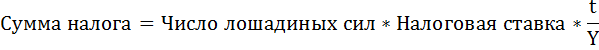

Формула для расчёта налога на автомобиль имеет вид:

t – число месяцев владения,

Y – число месяцев в году.

Пример 1.

Допустим, 5 июня 2014 года Вы продали свой легковой автомобиль Lada (ВАЗ) 2109 мощностью 70 л.с. и 25 июня приобрели и зарегистрировали Lada (ВАЗ) Largus мощностью 105 л.с.

Со 2 мая 2014 года на основании закона РФ от 2 апреля 2014 года №52-ФЗ «О внесении изменений в первую и вторую часть Налогового кодекса РФ» Вы обязаны самостоятельно сообщить в налоговую службу о наличии транспортного средства в Вашей собственности. После этого налоговая служба насчитывает Вам налог и присылает уведомление о сумме и сроках его уплаты. Юридические лица рассчитывают налог самостоятельно. В противном случае Вас ожидает штраф в размере 20 % от суммы задолженности за прошедший период.

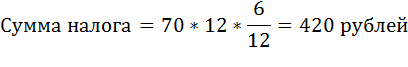

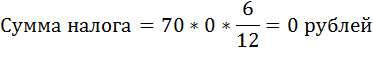

Количество месяцев владения Lada (ВАЗ) 2109 равно 6 (с января по июнь).

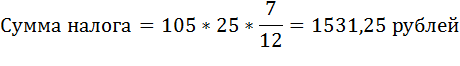

Количество месяцев владения Lada (ВАЗ) Largus равно 7 (с июня по декабрь).

Рассчитаем, какие налоги Вы заплатите, если

Ставка транспортного налога в Москве за 2014 год

| Наименование объекта налогообложения | Налоговая ставка (в рублях) |

|---|---|

| Автомобили легковые с мощностью двигателя (с каждой лошадиной силы): | |

| до 100 л.с. (до 73,55 кВт) включительно | 12 |

| свыше 100 л.с. до 125 л.с. (свыше 73,55 кВт до 91,94 кВт) включительно | 25 |

| свыше 125 л.с. до 150 л.с. (свыше 91,94 кВт до 110,33 кВт) включительно | 35 |

| свыше 150 л.с. до 175 л.с. (свыше 110,33 кВт до 128,7 кВт) включительно | 45 |

| свыше 175 л.с. до 200 л.с. (свыше 128,7 кВт до 147,1 кВт) включительно | 50 |

| свыше 200 л.с. до 225 л.с. (свыше 147,1 кВт до 165,5 кВт) включительно | 65 |

| свыше 225 л.с. до 250 л.с. (свыше 165,5 кВт до 183,9 кВт) включительно | 75 |

| свыше 250 л.с. (свыше 183,9 кВт) | 150 |

Сумма налога за 2014 год на автомобиль Lada (ВАЗ) 2109 будет равна:

Сумма налога за 2014 год на автомобиль Lada (ВАЗ) Largus будет равна:

Таким образом, общая сумма налога 1951 рубль (с 1 января 2014 года на основании Федерального закона от 23.07.2013 г. № 248-ФЗ величина налога округляется до целых рублей).

Однако в Москве на автомобили мощностью до 70 л. с. включительно действует 100% льгота за одно транспортное средство. Следовательно, налог придётся платить только за автомобиль Lada (ВАЗ) Largus равный 1531 рубль.

— Вы житель Свердловской области:

Ставка транспортного налога в Свердловской области за 2014 год

| Наименование объекта налогообложения | Налоговая ставка (в рублях) |

|---|---|

| Автомобили легковые с мощностью двигателя (с каждой лошадиной силы): | |

| до 100 л.с. (до 73,55 кВт) включительно | 0 |

| свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно | 9,4 |

| свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно | 32,7 |

| свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно | 49,6 |

| свыше 250 л.с. (свыше 183,9 кВт) | 99,2 |

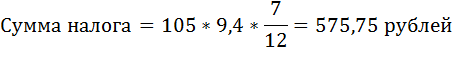

Сумма налога за 2014 год на автомобиль Lada (ВАЗ) 2109 будет равна:

Сумма налога за 2014 год на автомобиль Lada (ВАЗ) Largus будет равна:

Таким образом, общая сумма налога 756 рублей (округляется до рублей).

В Москве, в Свердловской области, как и во всех других регионах, существуют свои льготы. Перечень льгот в Вашем регионе уточните в налоговой инспекции Вашего города.

Пример 2.

14 января 2014 года Вы стали владельцем и зарегистрировали BMW X5 M F15 M мощностью 450 л.с. 2013 года выпуска, а 14 февраля 2014 года его продали (сняли с учёта).

Считается, что Вы владели автомобилем 2 месяца (январь и февраль принимаются за целые месяцы).

Кроме того, так как автомобиль дорогостоящий (стоимостью от 3 млн. руб.) Вы будете нести повышенную налоговую нагрузку в соответствии с Федеральным законом от 23.07.2013 N 214-ФЗ «О внесении изменений в статью 362 части второй Налогового кодекса Российской Федерации»

«Исчисление суммы налога производится с учетом повышающего коэффициента:

1,1 – в отношении легковых автомобилей средней стоимостью от 3 миллионов до 5 миллионов рублей включительно, с года выпуска которых прошло от 2 до 3 лет;

1,3 – в отношении легковых автомобилей средней стоимостью 3 миллионов до 5 миллионов рублей включительно, с года выпуска которых прошло от 1 года до 2 лет;

2 – в отношении легковых автомобилей средней стоимостью от 5 миллионов до 10 миллионов рублей включительно, с года выпуска которых прошло не более 5 лет;

3 – в отношении легковых автомобилей средней стоимостью от 10 миллионов до 15 миллионов рублей включительно, с года выпуска которых прошло не более 10 лет;

3 – в отношении легковых автомобилей средней стоимостью от 15 миллионов рублей, с года выпуска которых прошло не более 20 лет.»

Перечень, состоящий из 184 дорогостоящих автомобилей можно найти на сайте Министерства промышленности и торговли РФ. Где можно проверить попадает ли Ваш автомобиль под этот закон.

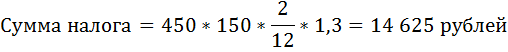

Рассчитаем, какой транспортный налог Вы заплатите в 2015 году, если

где k – повышающий коэффициент, равный в нашем примере 1,3.

В 2015 году Вам придётся заплатить налог в размере 14 625 рублей за 2014 год.

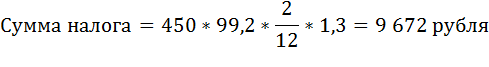

— Вы житель Свердловской области:

Итак, не ранее 1 ноября 2015 года Вы должны будете заплатить 9 672 рубля либо в отделение банка, либо воспользоваться интернет сервисом банков-партнёров Федеральной налоговой службы РФ.

Примечание: В 1кВт = 1,35962 л.с.

Задачи по налогообложению. Часть 02 (транспортный налог)

Задача №1071 (расчет транспортного налога)

На балансе организации имеются следующие средства:

Ставки налога на автомобили легковые с мощностью двигателя:

На автомобили грузовые свыше 100 л.с. до 150 л.с. – 8 руб.

Рассчитать сумму транспортного налога и сумму авансовых платежей.

Рекомендуемые задачи по дисциплине

Задачи по налогообложению. Часть 14 (НДС)

Задача №825 (расчет НДС) В налоговом периоде организация: отгрузила продукцию на сумму 708 тыс. руб. (в т.ч. НДС). Продукция оплачена на 458 тыс.

Задачи по налогообложению. Часть 15 (акциз)

Задача №530 (расчет акциза) Ликероводочный завод произвел и реализовал за текущий месяц 700 ящиков водки «Валуйчанка» (по 20 бутылок емкостью 0,5.

Задачи по налогообложению. Часть 11 (налог на прибыль)

Задача №4371 (расчет налога на прибыль) Определите налог на прибыль, если стоимость реализованной продукции, включая НДС, составила 708000 руб. при её.

Задачи по налогообложению. Часть 02 (транспортный налог)

Задача №1071 (расчет транспортного налога) На балансе организации имеются следующие средства: ГАЗ 53 с мощностью 120 лошадиных сил. Волга, ГАЗ 24 с.

Задачи по налогообложению. Часть 06 (налог на имущество организаций)

Задача №616 (расчет налога на имущество) В декабре прошлого года организация приобрела основное средство по цене 708 тыс. рублей (в т.ч. НДС) и.

Согласно ст. 362 Налогового кодекса РФ сумма налога, подлежащая уплате в бюджет по итогам налогового периода, исчисляется в отношении каждого транспортного средства как произведение соответствующей налоговой базы и налоговой ставки. Налогоплательщики, являющиеся организациями, исчисляют суммы авансовых платежей по налогу по истечении каждого отчетного периода в размере одной четвертой произведения соответствующей налоговой базы и налоговой ставки.

Налоговую базу определяют отдельно по каждому транспортному средству (ст. 359 Налогового кодекса РФ).

Транспортное средство может быть зарегистрировано и снято c учета в течение одного отчетного (налогового) периода. В этом случае сумму транспортного налога (авансового платежа) рассчитывают исходя из фактического количества месяцев регистрации транспортного средства c учетом коэффициента использования транспортного средства (п. 3 ст. 362 НК РФ). Месяц, в котором транспортное средство было зарегистрировано, и месяц, в котором оно было снято c учета, учитываются как полные месяцы.

ГАЗ 53 – грузовой автомобиль с мощностью 120 лошадиных сил. Ставка транспортного налога на автомобили грузовые свыше 100 л.с. до 150 л.с. – 8 руб. на каждую лошадиную силу. Сумма транспортного налога составляет 960 (120*8) руб. Сумма авансового платежа – 240 (960*1/4) руб.

Как решать задачи по транспортному налогу

Каждый бухгалтер сталкивается с определением суммы транспортного налога, если на балансе предприятия числится какой-либо вид транспорта.

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

+7 (812) 467-32-77 (Санкт-Петербург)

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Для правильного составления декларации, указания рассчитанных сумм без помарок (чтобы не возникало вопросов у налоговой), необходимо решать задачи.

Содержание

Какими формулами пользоваться при расчете, что учитывать, как рассчитать авансовые платежи, что писать в отчетах – это обязан знать не только бухгалтер, но и ИП.

Что нужно знать ↑

Для определения суммы транспортного налога необходимо четко определиться в видом транспортного средства.

Стоит также знать, облагается ли оно налогом, или относится к разряду льготных. Что об этом говорится в Налоговом кодексе РФ? Какие основные формулы существуют для исчислений сумм?

Классификация транспортных средств

К объектам налогообложения относятся:

Не требуется регистрировать и платить налог на такой транспорт:

Налоговая база

Согласно ст. 359 НК, налоговую базу будет определено относительно каждого объекта:

Налоговая ставка устанавливается в зависимости от категории объекта, мощности двигателя/силы тяги/единицы.

Ставка может увеличиваться или уменьшаться в конкретном территориальном округе (по местным действующим законам), но не больше/меньше 10-и-кратного размера.

Региональными структурами устанавливаются дифференцированные налоговые ставки с учетом срока эксплуатации транспорта.

По какой формуле рассчитывать?

Рассчитывают сумму налога в соответствии с условиями, указанными в ст. 362.

Определение формулы, которую целесообразно использовать, зависит от того, были ли установлены в территориальном округе отчетные периоды, что представляют собой кварталы.

То есть в течение года перечисляют авансы, а в конце года уплачивают излишки. Если отчетные периоды не устанавливались, тогда сумму налога не нужно делить на части – уплачивается полная сумма налога по истечению года.

Формула годового налога:

Формула расчета остаточной суммы, которую необходимо оплатить в государственную казну по истечению года (если отчетные периоды установлены в регионе):

Задачи с решением (ответами) по транспортному налогу ↑

Задачи по транспортному налогу – это этап, который должен преодолеть каждый ИП и бухгалтер любого предприятия.

Для того чтобы формулы и цифры приобрели понятные очертания, приведем примеры расчетов налога на разные виды транспорта, которые станут образцом при проведении исчислений сумм.

Примеры расчетов

Определение суммы транспортного налога по грузовой машине.

Фирма (московская) является собственником грузовика, мощность – 155 лошадей. Для определения размера налога необходимо использовать ставку 38.00 рублей за 1 л. с. Отчетные периоды не устанавливались.

Бухгалтер рассчитает так:

155 * 38 = 5890 (в рублях).

Расчет по судну несамоходного типа. На балансе предприятия есть баржа в Москве, валовая вместимость которой 1,5 тыс. тонн. Ставка – 200 рублей за 1 т.

Авансы не нужно платить. Сделаем расчет:

1,5 тыс. * 200 = 300 тыс. рублей.

Расчет по нескольким единицам транспорта одной категории. На балансе предприятия находится 20 грузовиков, мощность которых превышает 100 лошадей. Отчетных периодов нет. Налоговая ставка – 25 рублей.

Решение:

25 рублей * 100 * 20 машин = 50 тыс. рублей – это сумма, которую организация уплатит в бюджет.

Задачи с проводками

Такие задачи по транспортному налогу физических лиц не касаются, поскольку обязанность вести бухучет лежит только на организациях. Как же их решать и какие проводки будут отражать операции?

Например, предприятие приобрело 20 апреля 2020 г. автомобиль Mazda 3 мощностью 105 л.с. Зарегистрировано авто в Санкт-Петербурге.

Размер перечисления:

105 * 35 * 8 мес. :12 мес. = 2450 руб.

То есть, суммируем налоговую ставку, базу и кол-во месяцев, когда машина была в собственности.

В бухгалтерском учете будут использованы проводки:

| Проводка | Операция |

| Дебет 26 Кредит 68 субсчет (расчеты транспортного налога) | 2450 руб. – то, что было начислено |

| Дебет 68 субсчет (по расчетам налога) Кредит 51 | 2450 – то, что уплачивалось |

Пример 2.

Предприятие имеет автобус, мощность двигателя которого составляет 14 лошадей. К примеру, ставка – 10 руб. за лошадиную силу.

Итоговая сумма налога за весь год:

Отображен такой расчет в бухучете проводками:

| Проводка | Операция |

| Дебет 26 Кредит 68 субсчет для проведения расчетов | 1400 руб. – то, что начислено |

| Дебет 68 субсчет для расчета Кредит 51 | 1400 руб. — то, что перечислялось в казну |

Задачи по декларации

Предприятие имеет в собственности (на 1.01.2011 г.) такой транспорт:

| Транспортное средство | Характеристика |

| Грузовик ИЖ-27715 | Мощность составляет 85 л. с. Эксплуатируется с 2007 г. |

| Грузовик ГАЗ-3302 | Мощность – 102 л. с. Эксплуатируется с 2008 г. |

| Легковую машину ВАЗ-21099 | Мощность – 78 л. с. Машину куплено в 2009 году, а в 2010 г. ее угнали |

| Легковую машину ВАЗ-2115 | Мощность двигателя – 72 л. с. Куплено ее в феврале 2010 года, тогда же и зарегистрирована |

Весь транспорт организации находится на учете в Ростове, где ставка на грузовые виды транспорта до 100 лошадей – 7 рублей, на грузовики (мощность до 100 лошадей), которые эксплуатируются менее 5 лет – 17 рублей, более 5 лет – 22 рубля. Льготы предприятию не доступны.

Все о налоговой амнистии по транспортному налогу, читайте здесь.

Код ОКАТО муниципального образования (место расположения транспорта) – 60401000000, вид деятельности (ОКВЭД) — 51.16.1.

Авансы уплачивались и составляют:

| Период | Сумма |

| За 1-й квартал | 1051 руб. |

| За 2-й квартал | 1048 руб. |

| За 3-й квартал | 1048 руб |

Как будет заполнена декларация? Срок подачи отчета предприятием – не позднее 1 февраля 2011г. Заполняются 1-й, 2-й разделы и титульный лист.

Во втором разделе будет заполнена такая информация:

Код ОКАТО, то есть 60401000000.

Далее в строке 020 по грузовику Иж-27715:

| Номер графы | Содержание |

| 1-я | Номер 1 |

| 2-я | Код (вид транспортного средства согласно перечню из приложения) – 520 01 |

| 3-я | ИНН (согласно ПТС) – X 9P4810207 |

| 4-я | Марка машины – Иж-27715 |

| 5-я | Знак регистрации – с 901 кс 50 rus |

| 6-я | База налога – 85 (в лошадиных силах) |

| 7-я | Код (мера измерения в соответствии с приложением) – 251 |

| 8-я | Время эксплуатации – 3 года |

| 9-я | Указание коэффициента для проведения расчета суммы налога – 1 (12 месяцев в собственности : 12 месяцев налогового периода) |

| 10-я | Ставка – 17 рублей |

| 11-я | Рассчитанная сумма – 1445 рублей (85 * 1 * 17 руб.) |

| 12, 13-я | Прочерк (льготы отсутствуют) |

| Итоговая сумма | 1445 руб |

По грузовику ГАЗ-3302:

| Номер графы | Содержание |

| 1-я | номер 2 |

| 2-я | Код 520 01 |

| 3-я | ИНН по ПТС – X 7D4781601 |

| 4-я | Марка автомобиля – ГАЗ-3302 |

| 5-я | Знак регистрации – п 887 мс 50 rus |

| 6-я | База налога – 102 л.с. |

| 7-я | Единица измерения в кодовом обозначении – 251 |

| 8-я | Время эксплуатации – два года |

| 9-я | Указание коэффициента – 1 |

| 10-я | Ставка – 22 рубля |

| 11-я | Сумма налога, что был исчислен – 2244 рубля (102 * 1 * 22 рубля) |

| 12, 13-я | Прочерк (льготы не предоставлены) |

| 14-я | Итоговая сумма налога – 2244 рубля |

По легковой машине ВАЗ-21099:

| Номер графы | Содержание |

| 1-я | Номер 3 |

| 2-я | Код 510 04 |

| 3-я | X TA210994506 |

| 4-я | ВАЗ-21099 |

| 5-я | л 492 лс 501 rus |

| 6-я | База – 78 |

| 7-я | 251 |

| 8-я | Ничего не пишется, поскольку не используется дифференциация налоговых ставок |

| 9-я | 0,08 (1 месяц : 12 месяцев), так как на балансе машина находилась только месяц |

| 10-я | 7 рублей |

| 11-я | 44 рубля (рассчитанная сумма) |

| 12-я, 13-я | Ничего не нужно писать |

| 14-я | Итог – 44 рубля |

По машине ВАЗ-2115:

| Номер графы | Содержание |

| 1-я | № 4 |

| 2-я | Тот же |

| 3-я | XTAА 21154508 |

| 4-я | Марка – ВАЗ-2115 |

| 5-я | Знак м 281 ос 50 rus |

| 6-я | 72 |

| 7-я | 251 |

| 8-я | Пропустить |

| 9-я | Коэффициент 0,92 (11 месяцев : 12 месяцев) |

| 10-я | Ставка – 7 рублей |

| 11-я | Расчет – 464 рубля |

| 12-я, 13-я | Ничего не нужно писать |

| 14-я | Итог – 464 рубля |

Затем заполняется 1-й раздел и титульный лист. Вносятся данные предприятия, контактные номера, код ОКАТО, суммированный налог по всем единицам транспортных средств (4194 рубля), указывается итоговая сумма после внесения авансов – 1050 рублей (4197 – 3147 (сумма авансовых взносов)), ставят подписи.

Возникающие трудности ↑

Чаще всего проблемы возникают при определении налоговой ставки. Не всегда безошибочно удается определить категории транспортного средства, и соответственно, сделать правильный расчет налога, который необходимо уплатить в государственную казну.

В Налоговом кодексе (ст. 358) содержится общая информация относительно объектов налогообложения: автомобиль, автобус и т.д.

В результате налогоплательщики и налоговые органы могут по-разному определять категорию в отношении одного и того же транспортного средства.

Как выглядит бланк уведомления по транспортному налогу, смотрите здесь.

Существуют ли налоговые льготы по транспортному налогу, читайте здесь.

К примеру, при расчете налога по транспорту грузопассажирского предназначения Налоговая инспекция будет настаивать на том, что целесообразно применить ставку относительно грузового вида транспорта.

Чтобы избежать таких недоразумений, необходимо пользоваться общероссийским классификатором основных фондов ОК 013-94 (ОКОФ), Конвенцией о дорожном движении.

Еще такой нюанс: сельскохозяйственная техника не будет считаться объектом, что облагается налогом, если применяется в сельском хозяйстве.

При использовании такого транспорта в остальных целях плательщику налогов придется делать перечисления в казну.

Часто возникает вопрос – необходимо ли платить транспортный налог за авто, что находится в нерабочем состоянии после ДТП. Налог будет взиматься до тех пор, пока машина зарегистрирована.

Чтобы не делать расчетов и не перечислять суммы в бюджет, необходимо обратиться в соответствующие органы для снятия с учета.

Если с подачей отчета предприятие опоздало – расчет уже будет проведен с учетом штрафных санкций.

Расчет транспортного налога – важный этап, которого не избежать юридическим лицам.

Для того чтобы не возникало недоразумений с налоговыми органами, каждому бухгалтеру стоит научиться решать задачи по транспортному налогу.

Это не так уж и сложно, если знать основные законы и формулы. Будьте внимательны и строго следуйте указаниям и порядку исчислений.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.