задолженность по налогам в бюджет актив или пассив

Счет 68. Расчеты по налогам и сборам

Счет 68 «Расчеты по налогам и сборам» используется в бухгалтерском учёте с целью систематизации данных о налоговых тратах. Счет учитывает расходы организации по обозначенной статье как на внутреннем, так и на внешнем уровне.

Специфика использования счета 68 в бухгалтерском учете

Счет 68 взаимодействует главным образом со счетами 99 «Прибыли и убытки» и 70 «Расчеты с персоналом по оплате труда». В первом случае налоговый вычет осуществляется на основании принятых организацией налоговых деклараций. Во втором — опираясь на утвержденную сумму подоходного налога с каждого работника.

Кроме того, счет 68 может учитывать такие виды налогов и сборов, как:

Учет ведется по каждой из налоговых деклараций. Результатом этой работы становится отражение текущих и просроченных платежей, штрафов, отложенных и рассроченных выплат.

Счет 68 может обладать как дебетовым, так и кредитовым сальдо. Это зависит от характера налоговой задолженности. Сумма обложения учитывается на кредитовом остатке в случае невыплаты. При наличии переплаты, напротив, сальдо становится дебетовым.

При отражении налоговых операций в кредите счета 68 учитывается необходимая к уплате сумма налогов и сборов. В дебете — погашение или изменение налоговых обязательств.

Субсчета и аналитика

Субсчета к счету 67 подразделяются по способу начисления на следующие типы:

Кроме того, субсчета дифференцируются исходя из определения конкретного налога или сбора:

Предприятие имеет право использовать только те субсчета, которые соответствуют характеру её деятельности. Большинство российских компаний проводят свою налоговую деятельность по счету 68, используя только первый и второй субсчета.

Аналитический бухгалтерский учет по счету 68 ведется по каждому субсчету отдельно. Это обусловлено неизбежной разностью баланса по каждому из них. Дебетовые остатки включаются в его актив, а кредитовые — в пассив, что важно грамотно отразить в налоговой декларации и другой отчетности.

Проводки

Ниже представлены типовые бухгалтерские проводки по счету 68 (дебет/кредит):

Задолженность по налогам и сборам: отражение в учете и урегулирование разногласий

Долги по фискальным платежам компании могут быть:

Правила бухгалтерского учета

Для отражения хозяйственных операций применяют План счетов, утвержденный Приказом Минфина от 31.10.2000 № 94н. Планом счетов предусмотрен, для того чтобы учитывать задолженность по налогам и сборам, счет 68. К нему рекомендуется открывать субсчета и обеспечивать аналитический учет по видам налоговых платежей. По кредиту счета отражается начисление налога, а по дебету его уплата или уменьшение за счет налоговых вычетов.

Бухгалтерский учет ведется методом начисления. Даты начисления и даты уплаты налогов, как правило, не совпадают. Например, налог на прибыль, начисленный к уплате за 2020 год, будет отражен по кредиту счета, а перечислить его организация обязана до 28.03.2019. Это приводит к тому, что на дату начисления налогового сбора по счету 69 возникнет кредитовое сальдо. Это текущая задолженность, она не является просроченной.

Отражение в бухгалтерской отчетности

Бухгалтерская отчетность формируется по формам, утвержденным Приказом Минфина от 02.07.2010 № 66н. Задолженность по налогам и сборам в балансе отражается в составе кредиторской задолженности в разделе V:

Если величина долга перед бюджетом существенна, то компания отражает сведения о нем обособленно. Уровень существенности определяется организацией в учетной политике. В этом случае вводится в состав баланса дополнительная строка.

Как минимум раз в год (при проведении инвентаризации перед составлением бухгалтерской отчетности) необходимо сверить данные компании по налоговым долгам с данными ИФНС. Рекомендуем это делать чаще. Это не сложно, особенно если у вашей организации подключен ЭДО с инспекцией или зарегистрирован личный кабинет на официальном сайте ФНС.

Для подтверждения задолженности необходимо подписать с инспекцией акты сверки по всем фискальным платежам. Это может занять некоторое время. Для оперативной проверки удобно использовать документ «Справка о состоянии расчетов». В одной форме сведены сведения о сальдо расчетов по всем платежам.

Урегулирование задолженности по налогам и сборам

Если вы обнаружили, что в регистрах ФНС отражено неверное сальдо расчетов, то его необходимо исправить. Ведь отсутствие задолженности по налогам и сборам позволяет компании получить кредит, участвовать в тендерах, заключать госконтракты. А ее наличие может привести к отказу банка в предоставлении заемных средств, а покупателей и заказчиков — от заключения контрактов.

Для исправления ошибки необходимо установить причину ее возникновения. Для этого можно заказать в ФНС «Выписку операций по расчету с бюджетом» по фискальному сбору с ошибочным сальдо. Если ИФНС неправильно отразила начисление или не отразила перечисление налогового платежа, напишите заявление о необходимости исправления и приложите подтверждающие документы. Заявление составляется в произвольной форме и предоставляется в инспекцию лично, почтой или в электронной форме по телекоммуникационным каналам связи.

Задолженность по налогам и сборам

Эксклюзивно для сайта Бухгалтерия.ру. Материал предоставлен издателем книги «Годовой отчет 2017 под редакцией В.И.Мещерякова».

По этой статье расходов отражают задолженность по всем видам платежей в бюджет (НДС, налогу на прибыль, налогу на имущество, налогу на доходы физических лиц и т. д.).

По каждому налогу, который надо уплатить в бюджет, к счету 68 «Расчеты по налогам и сборам» откройте отдельный субсчет. Начисление сумм налогов отразите по кредиту субсчетов счета 68, а уплату налогов в бюджет или уменьшение этой обязанности по иному основанию – по дебету соответствующих субсчетов.

Для отражения задолженности по налогам и сборам в балансе используйте кредитовое сальдо по счету 68, не погашенное по состоянию на отчетную дату.

Как начислить налог на прибыль

Отражение налога на прибыль в бухгалтерском учете происходит в два этапа. Сначала бухгалтер должен начислить «налог на бухгалтерскую прибыль», а затем скорректировать его так, чтобы получилась сумма налога, отраженная в налоговой декларации.

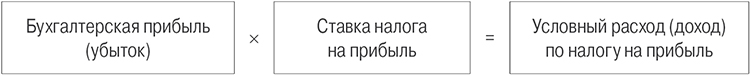

«Налог на бухгалтерскую прибыль (убыток)» называют условным расходом (доходом) по налогу на прибыль. Его рассчитывают по формуле.

Формула расчета условного расхода (дохода) по налогу на прибыль

По итогам отчетного периода бухгалтеру надо сделать проводку:

Дебет 99, субсчет «Условный расход (доход) по налогу на прибыль» Кредит 68, субсчет «Расчеты по налогу на прибыль»

— начислен условный расход по налогу на прибыль

Дебет 68, субсчет «Расчеты по налогу на прибыль» Кредит 99, субсчет «Условный расход (доход) по налогу на прибыль»

— начислен условный доход по налогу на прибыль.

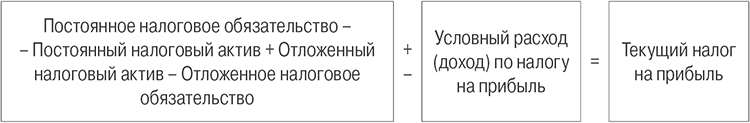

В ПБУ 18/02 налог на прибыль, подлежащий уплате в бюджет, именуется «текущий налог на прибыль». Он отражается в налоговой декларации по налогу на прибыль. Связь между текущим налогом на прибыль и условным расходом (доходом) по налогу на прибыль отражает формула.

Формула расчета текущего налога на прибыль

Если при этом текущий налог на прибыль получится отрицательным, то он принимается равным нулю.

Если ваша фирма не применяет ПБУ 18/02 (что должно быть отражено в ее учетной политике), то начисление налога производится на основе налоговой декларации по налогу на прибыль. При этом величина текущего налога на прибыль соответствует сумме исчисленного налога на прибыль, отраженного в декларации.

Перечисляя налог в бюджет, сделайте проводку:

Дебет 68, субсчет «Расчеты по налогу на прибыль» Кредит 51

— уплачена в бюджет сумма налога на прибыль.

Операция начисления условного расхода (дохода) по налогу на прибыль в налоговом учете не отражается.

Как начислить НДС

НДС к уплате в бюджет начисляют при совершении отдельных хозяйственных операций. Моментом начисления является наиболее ранняя из двух дат:

Фирма может не отгружать товар, а передать право собственности на него покупателю. Такую передачу, по Налоговому кодексу, приравнивают к отгрузке. Таким образом, после отгрузки товара или передачи права собственности на него вы должны начислить налог.

Для начисления налога примените проводки:

Дебет 90-3 Кредит 68, субсчет «Расчеты по НДС»

— начислен НДС, причитающийся к получению от покупателей за проданные им товары (готовую продукцию, полуфабрикаты собственного производства, выполненные работы, оказанные услуги);

Дебет 91-2 Кредит 68, субсчет «Расчеты по НДС»

— начислен НДС, причитающийся к получению от покупателей за проданные им основные средства, нематериальные активы, материалы, другое имущество, продажа которого не является для организации обычным видом деятельности;

Дебет 91-2 Кредит 68, субсчет «Расчеты по НДС»

— начислен НДС, причитающийся к получению от заказчиков за оказанные услуги, реализация которых не является для организации обычным видом деятельности (например, однократная сдача в аренду основных средств);

Дебет 91-2 Кредит 68, субсчет «Расчеты по НДС»

— начислен НДС при передаче имущественных прав;

Дебет 19 Кредит 68, субсчет «Расчеты по НДС»

— начислен НДС при строительстве хозспособом, при импорте товаров, при восстановлении НДС в момент передачи имущества в уставный капитал другой фирмы;

Дебет 76 Кредит 68, субсчет «Расчеты по НДС»

— начислен НДС при получении аванса (предоплаты) от покупателя или заказчика;

Дебет 60 (76) Кредит 68, субсчет «Расчеты по НДС»

— удержан налоговым агентом НДС из доходов продавца.

Как начислить налог на доходы физических лиц

Начисление налога на доходы физических лиц отразите с помощью одной из следующих проводок (в зависимости от ситуации):

Дебет 70 Кредит 68, субсчет «Налог на доходы физических лиц»

— удержан налог на доходы с сумм, выплаченных работникам вашей организации;

Дебет 75 Кредит 68, субсчет «Налог на доходы физических лиц»

— удержан налог на доходы с сумм дивидендов, выплаченных участникам или акционерам, если они не являются работниками вашей организации;

Дебет 76 Кредит 68, субсчет «Налог на доходы физических лиц» — удержан налог на доходы с сумм, выплаченных физическим лицам по договорам гражданско-правового характера.

Начисление НДФЛ в учете нужно проводить в день выплаты дохода.

Как начислить прочие налоги и сборы

Акцизы, как и НДС, начисляют по дебету счета 90 «Продажи»:

Дебет 90-4 Кредит 68, субсчет «Расчеты по акцизам»

— начислен акциз.

Ряд налогов начисляют по дебету счета 91 «Прочие доходы и расходы». К этим налогам относятся:

а) налог на имущество:

Дебет 91-2 Кредит 68, субсчет «Расчеты по налогу на имущество»

— начислен налог на имущество;

б) госпошлина за участие в судебных разбирательствах, регистрационные или нотариальные действия:

Дебет 91-2 Кредит 68, субсчет «Расчеты по госпошлине»

— начислена госпошлина;

в) транспортный налог:

Дебет 91 Кредит 68, субсчет «Расчеты по транспортному налогу»

— начислен транспортный налог;

Дебет 91 Кредит 68, субсчет «Расчеты по земельному налогу»

— начислен земельный налог.

Выбор в пользу счета 91 объясняется тем, что вышеперечисленные налоги начисляются вне зависимости от ведения обычной деятельности.

Суммы торгового сбора, уплаченные (подлежащие уплате) организацией, формируют ее расходы по обычным видам деятельности, к которым, в частности, относятся расходы, связанные с продажей товаров (письмо Минфина России от 24 июля 2015 г. № 07-01-06/42799):

Дебет 44 Кредит 68, субсчет «Расчеты по торговому сбору»

— начислен торговый сбор.

«Ресурсные» налоги и сборы начисляют по дебету счетов учета затрат на производство:

а) налог на добычу полезных ископаемых:

Дебет 20 (23, 25, 29) Кредит 68, субсчет «Расчеты по налогу на добычу полезных ископаемых»

— начислен налог на добычу полезных ископаемых;

б) сбор за пользование объектами водных биологических ресурсов:

Дебет 20 (23, 25, 29) Кредит 68, субсчет «Расчеты по сбору за пользование объектами водных биологических ресурсов»

— начислен сбор за пользование объектами водных биологических ресурсов.

Есть налоги, которые относятся на финансовые результаты фирмы. Такие налоги начисляют в корреспонденции со счетом 99 «Прибыли и убытки»:

Дебет 99 Кредит 68, субсчет «Расчеты по налогу на игорный бизнес»

— начислен налог на игорный бизнес;

Дебет 99 Кредит 68, субсчет «Единый налог на вмененный доход»

—начислен налог по деятельности, облагаемой ЕНВД.

Платежи за загрязнение окружающей среды, таможенные пошлины к налогам и сборам не относятся.

Как начислить налоговые санкции

Если на организацию наложены налоговые санкции, и она не намерена их оспаривать, их суммы нужно признать в учете и отразить в отчете. Если же организация собирается их оспаривать, то в случае, если вероятность положительного исхода невелика (менее 50%), то в учете следует отразить оценочное обязательство.

Отражать в учете нужно санкции, в отношении которых получено требование об уплате, или суммы, которые списаны налоговым органом с расчетного счета в безакцептном порядке. Исходя из этих двух ситуаций определяется и момент их признания в учете.

Порядок бухгалтерского учета штрафов и других санкций, а также пеней по налогам, сборам, страховым взносам и иным аналогичным платежам нормативными правовыми актами бухгалтерского учета не урегулирован.

В ПБУ 10/99 «Расходы организации» (утв. приказом Минфина России от 6 мая 1999 г. № 33н) упомянуты штрафы, пени, неустойки за нарушение условий договоров как один из видов прочих расходов (п. 11).

В Инструкции по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций (утв. приказом Минфина России от 31 октября 2000 г. № 94н) говорится только об отражении налоговых санкций по налогу на прибыль. Это следует делать на счете 99 «Прибыли и убытки» в корреспонденции со счетом 68 «Расчеты по налогам и сборам», субсчет «Расчеты по налогу на прибыль», субсчета второго порядка «Расчеты по пеням», «Расчеты по штрафам».

В Рекомендациях аудиторам по проведению аудита годовой бухгалтерской отчетности организаций за 2016 год (приложение к письму Минфина РФ от 28 декабря 2016 г. № 07-04-09/78875) предлагается отражать в аналогичном порядке не только санкции по налогу на прибыль, но и санкции по аналогичным налогам – налогам, уплачиваемым в связи с применением УСН, ЕНВД, ЕСХН.

Таким образом, налог на прибыль и иные аналогичные обязательные платежи (налоги при УСН, ЕНВД, ЕСХН), а также суммы налоговых санкций по ним в отчете о финансовых результатах в формировании прибыли до налогообложения не участвуют, а формируют чистую прибыль (убыток).

В отношении санкций по другим налогам Минфин в вышеуказанных Рекомендациях предлагает придерживаться следующего порядка.

Определяющим является вид налога, взноса или сбора, в отношении которого на организацию наложена санкция, и та статья расходов, на которую отнесено его первоначальное начисление. Штрафы и пени, уплаченные налогоплательщиком (кроме налога на прибыль и иных аналогичных обязательных платежей) или подлежащие уплате, в отчете о финансовых результатах формируют прибыль (убыток) до налогообложения.

Такие санкции отражаются в составе расходов по обычным видам деятельности либо в качестве прочих расходов.

В составе расходов по обычным видам деятельности санкция признается, если нарушение совершено в отчетном году и санкция признана до его окончания или после окончания, но до даты подписания годового отчета. Ее сумма относится на ту же статью отчета о финансовых результатах за отчетный период, на которую относится соответствующий платеж в бюджет.

Санкция признается в составе прочих расходов, если:

Таким образом, суммы начисленных санкций по налогам, которые относятся на расходы производства, также формируют прибыль отчетного года до налогообложения.

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Активы и пассивы бухгалтерского баланса: как перестать их путать

Активы и пассивы бухгалтерского баланса — это совокупность систематизированных и обобщенных показателей, которые характеризуют результаты деятельности компании. О том, как классифицируются эти показатели, расскажем в статье.

Активы и пассивы в бухгалтерском балансе

Формирование финансовой бухгалтерской отчетности — прямая обязанность всех экономических субъектов, ведущих бухучет. Некоторые компании и организации вправе вести учет в упрощенном виде, а некоторые вовсе освобождены. Например, индивидуальные предприниматели вправе вовсе отказаться от ведения бухгалтерского учета. Но если на предприятии бухучет ведется, то составление отчетности становится неизбежным.

Формирование отчетности необходимо для получения актуальной информации о деятельности, имущественном положении и обязательствах субъекта. Анализ полученных сведений позволяет оперативно и своевременно принимать верные управленческие решения, тем самым позволяя предприятию функционировать бесперебойно, извлекать прибыль, выполнять функции и полномочия, для исполнения которых оно было создано.

По сути, отчетность — это отражение имущества и капиталов, а также источников, за счет которых они были получены, только в денежном выражении. Ключевая форма финансовой отчетности — это бухгалтерский баланс, унифицированная форма которого утверждена Приказом Минфина № 66н. Для учреждений бюджетной сферы действуют иные формы отчетов: Приказы Минфина № 33н и 191н. Однако независимо от типа организации структура бухгалтерского баланса практически не отличается, то есть бланки включают актив и пассив бухгалтерского баланса.

Структура бухгалтерского баланса

Отразим структуру показателей бухгалтерского баланса в таблице активов и пассивов баланса.

Краткосрочные обязательства компании

Такая группировка показателей определена для форм отчетности по Приказу Минфина № 66н, который регламентирует бланки для коммерческих фирм и некоммерческих организаций. Теперь рассмотрим показатели баланса более подробно.

Результаты исследований и разработок

Нематериальные поисковые активы

Материальные поисковые активы

Доходные вложения в материальные ценности

Отложенные налоговые активы

Прочие внеоборотные активы

КАПИТАЛ И РЕЗЕРВЫ 6

Уставный капитал (складочный капитал, уставный фонд, вклады товарищей)

Собственные акции, выкупленные у акционеров

Переоценка внеоборотных активов

Добавочный капитал (без переоценки)

Нераспределенная прибыль (непокрытый убыток)

Налог на добавленную стоимость по приобретенным ценностям

Финансовые вложения (за исключением денежных эквивалентов)

Денежные средства и денежные эквиваленты

Прочие оборотные активы

Отложенные налоговые обязательства

Доходы будущих периодов

Что входит в активную часть бухгалтерского баланса

Это любое имущество учреждения. Например, денежные средства в кассе, материальные запасы, основные средства, здания, станки и прочие материальные и финансовые ценности, которые непосредственно принадлежат компании.

В активе баланса сгруппированы оборотные и внеоборотные ценности предприятия. При формировании отчетности следует учитывать, что актив баланса — это группировка имущества по срокам его полезного использования, а также по скорости (времени) их оборачиваемости, то есть ликвидности.

В форме бухгалтерского баланса ценности сгруппированы по степеням их ликвидности. В начале указываются ресурсы предприятия, которые наименее ликвидные, а затем по возрастанию. Иными словами, актив баланса — это группировка экономических ресурсов по скорости их обращения в средства платежа.

Отметим, что самые ликвидные ценности — это, конечно, денежные средства: наличные в кассе и на расчетных счетах компании. А к наименее ликвидным относятся основные фонды учреждения, объекты НМА и долгосрочные финвложения, которые быстро и без потерь реализовать не получится.

В активе баланса в сгруппированном виде представлены показатели бухгалтерского учета на отчетную дату. Анализ данных бухгалтерских показателей позволяет сделать вывод о платежеспособности предприятия.

Что такое пассивы и их классификация в бухгалтерском балансе

К пассивам баланса можно отнести все обязательства организации, которые были приняты ею в отчетном периоде, а также источники формирования материальных ценностей и ресурсов учреждения. Иными словами, пассив баланса — это группировка активов по источникам их формирования, то есть пассивы — это и есть источники образования материальных ценностей, денежных средств, НМА.

Основная классификация пассивов бухбаланса — это разделение пассивов на капиталы и обязательства.

Капиталами признаются средства, направленные учредителями на осуществление деятельности, например на приобретение имущества, на обеспечение гарантий кредиторам, создание резервных фондов. Капиталы пассива могут быть собственными или заемными. Собственные средства — это капиталы, которые принадлежат учредителям, создателям компании. А заемные капиталы пассива — это средства, полученные от сторонних организаций и частных лиц во временное пользование.

Обязательства пассива баланса — это задолженность компании перед третьими лицами по выполнению определенных финансовых или имущественных требований. В свою очередь, обязательства делят на долгосрочные (срок более 12 месяцев) и краткосрочные задолженности, которые следует исполнить за 12 месяцев и ранее.

Правила составления бухгалтерского баланса

Разберем, какие показатели бухучета отражать в активной части бухгалтерского баланса. Приведем расшифровку по счетам и показателям отчетной формы:

Здесь должна отражаться остаточная стоимость нематериальных объектов предприятия. Определите значение как разницу между счетом 04 «НМА» и 05 «Амортизация НМА».

При исчислении исключите значения, соответствующие данным о результатах исследований и разработок, а также сведения о нематериальных поисковых активах.

Результаты исследований и разработок

Если организация ведет исследовательскую деятельность, и на балансе числятся результаты НИОКР, то в данном разделе бухгалтерского баланса отражайте остаточную стоимость НИОКР по счету 04.

Нематериальные поисковые активы

Заполняется организациями, которые ведут освоение природных ресурсов, разведывательную деятельность.

Экономические субъекты отражают сведения о таких объектах на счете 08. Если объект имеет вещественно-материальную оболочку, то это материальный поисковый актив, нематериальные — не имеющие формы, оболочки, структуры.

Обратите внимание, что по поисковым активам предусмотрено начисление амортизации по счетам 02 и 05.

Материальные поисковые активы

Остаточная стоимость объектов основных фондов. Определите разницу между первоначальной стоимостью по счету 01 и начисленной амортизацией, остаток по счету 02.

Доходные вложения в материальные ценности

Отразите разницу между остатками по счету 03 и начисленной амортизацией по соответствующим объектам учета (счет 02).

Это долгосрочные финансовые вложения, срок которых не менее 12 месяцев. Например, отразите остаток по счету 55 при наличии депозитов, открытых на срок более 12 месяцев.

Также отражайте долгосрочные вложения по счетам 58 (финансовые вложения) и 73 (займы работникам учреждения).

Уменьшите остаток по счету 58, если организация сформировала резерв по сч. 59.

Отложенные налоговые активы

Отразите остаток по сч. 09. Показатели отражаются в соответствии с ПБУ 18/02.

Прочие внеоборотные активы

Отразите иные виды внеоборотных активов, которые не вошли в группировку, представленную выше. Также в данном разделе можно отразить те объекты, сведения о которых указывать необязательно, но компания считает необходимым включить сведения в бухгалтерский баланс.

Итого по разделу I

Формируется итог по соответствующему разделу.

Отразите сумму остатков по счетам 10, 11 (за вычетом резерва, учтенного на счете 14), 15, 16, 20, 21, 23, 28, 29, 41 (за вычетом счета 42, если учет товаров ведется с наценкой), 43, 44, 45, 46, 97.

Налог на добавленную стоимость по приобретенным ценностям

Включите информацию о конечном сальдо по сч. 19 «НДС».

Для получения показателя суммируются дебетовые остатки по счетам 60, 62 (оба счета за вычетом резервов, сформированных на счете 63), 66, 67, 68, 69, 70, 71, 73 (за вычетом данных, учтенных по статье «Финансовые вложения»), 75, 76.

Кредитовый остаток в расчет не включайте.

Финансовые вложения (за исключением денежных эквивалентов)

Это депозиты, финансовые вложения, займы работникам со сроком обращения менее 12 месяцев. Формируем остатки по сч. 55, 58, 73. Учитываем резерв по сч. 59, его вычитаем при наличии сальдо.

Денежные средства и денежные эквиваленты

Фактические деньги компании, числящиеся на счетах 50, 51, 55 (кроме депозита), 52, 57 по состоянию на отчетную дату. Отражаем сумму дебетового сальдо.

Прочие оборотные активы

Отразите иные виды оборотных активов, которые не вошли в группировку, представленную выше. Также в данном разделе можно отразить те объекты, сведения о которых указывать необязательно, но компания считает необходимым включить сведения в бухгалтерский баланс.

Итого по разделу II

Суммарное значение показателей раздела.

Сумма раздела 1 и 2.

Как правильно составлять пассив бухгалтерского баланса

Представим информацию в таблице.

Что включить в строки пассива баланса

III. КАПИТАЛ И РЕЗЕРВЫ 6

Уставный капитал (складочный капитал, уставный фонд, вклады товарищей)

Строка пассива формируется как сведения по кредиту счета 80.

Собственные акции, выкупленные у акционеров

Отражается по сумме остатков счета 81, сформированных на отчетную дату.

Переоценка внеоборотных активов

Отражается информация, если в отчетном периоде в организации проводилась переоценка основных средств и нематериальных активов. Формируется остаток по сч. 83.

Добавочный капитал (без переоценки)

При формировании добавочного капитала компания отражает сведения по остаткам по счету 83.

Обратите внимание, сумма указывается без учета переоценки ОС и НМА.

В строку пассива бухгалтерского баланса включите сальдо по счету 82 на конец отчетного периода. Отражает информацию о сформированном резервном капитале по организации.

Нераспределенная прибыль (непокрытый убыток)

При формировании пассива годового бухгалтерского баланса используйте данные сальдо счета 84. При формировании промежуточной отчетности эта цифра — два остатка по счету 84 (финансовый результат предшествующих лет) и 99 (финансовый результат текущего периода отчетного года).

Обратите внимание, что если результатом является убыток, то сумма отражается с минусом.

Итого по разделу III

Суммарное значение по соответствующему разделу пассива бухгалтерского баланса.

IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

Обязательства пассива, срок погашения которых превышает 12 месяцев.

Отражаем в пассиве баланса остаток по счету 67, если срок обязательств превышает один год.

Обратите внимание, что проценты по займам необходимо включать в раздел краткосрочных обязательств.

Отложенные налоговые обязательства

Является показателем остатка по счету 77, заполняется на основании положений ПБУ 18/02.

Отражаем сальдо счета 96 «Резервы предстоящих расходов» сроком более одного года.

В данной строке раскройте информацию об иных видах долгосрочных обязательств, которые не были детализированы в других строках бухгалтерского баланса.

Итого по разделу IV

Суммирует показатели строк раздела.

V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

Обязательства пассива со сроком действия менее 12 месяцев.

Отражается сальдо по счету 66. При этом в данную строку пассива баланса следует включить проценты, уплачиваемые по долгосрочным займам.

Показатель формируется как сумма кредитовых остатков по счетам 60, 62, 68, 69, 70, 71, 73, 75, 76.

Доходы будущих периодов

Показатель равен сумме остатков по счетам 86 (полученное целевое финансирование) и 98 (доходы будущих периодов).

Сформируйте сальдо по счету 96 (резервы предстоящих расходов) в части тех резервов, срок использования которых составляет менее 12 месяцев.

Здесь расшифруйте краткосрочные обязательства, не вошедшие в другие строки пассива баланса.

Итого по разделу V

Сумма строк по разделу.

Суммарное значение по разделам пассива баланса.

Баланс и иная финансовая отчетность составляется в рублях либо в тысячах рублей. Если обороты компании значительны, то допустимо указывать суммы в балансе в миллионах рублей.

Принцип равенства баланса

Основной принцип составления бухгалтерского баланса заключается в том, что суммарное значение активов всегда равно суммарным показателям пассивов отчета. Конечно, арифметические разницы допускаются в исключительных случаях. Но все выявленные расхождения должны быть обоснованы экономически.

Равенство активов и пассивов бухгалтерского баланса обусловлено тем, что все записи в бухучете отражаются по методу двойной записи. Суть этого метода заключается в том, что при отражении любого факта хозяйственной деятельности по балансовым счетам предприятия формируется запись в дебете одного счета и одновременно в кредите корреспондирующего счета, но в той же сумме.

Принцип двойной записи выражает закономерность, что при изменении одной стороны баланса, актива или пассива, должно быть отражено аналогичное движение на другой стороне. Если в учреждении увеличивается сумма актива, то одновременно должен увеличиться показатель обязательств или капиталов — источников, за счет чего были приобретены имущественные ценности. Либо отражается уменьшение иных видов активов.

Например, увеличение стоимости основных средств. Если компания оплатила стоимость имущества, то при увеличении показателей внеоборотных активов уменьшается показатель оборотных активов (денежные средства). Получается: внеоборотный актив увеличился и одновременно уменьшился оборотный актив. Например, компания приобрела и оплатила материалы. В таком случае динамика показателей отражается внутри одного раздела бухгалтерского баланса «Оборотные активы». Увеличивается стоимость запасов, но уменьшается объем денежных средств.

Если компания получила основные средства (оборудование, машины), но еще не заплатила за них, то в бухучете компании образуется кредиторская задолженность. Увеличивается стоимость внеоборотного актива, также увеличивается сумма долговых обязательств в пассиве баланса. Краткосрочных или долгосрочных — в зависимости от срока осуществления расчетов.