заполнение рсв при работе штатного сотрудника по договору гпх

ФНС России разъяснила нюансы заполнения РСВ в отношении лиц, работающих по гражданско-правовым договорам

|

| gstockstudio / Depositphotos.com |

В базу для исчисления страховых взносов на ОСС на случай временной нетрудоспособности и в связи с материнством (ВНиМ) не включаются любые вознаграждения (п. 3 ст. 422 Налогового кодекса), выплачиваемые физическим лицам по договорам гражданско-правового характера. На лиц, получающих вознаграждения в рамках ГПД, предметом которых является выполнение работ, оказание услуг, этот вид страхования не распространяется (ст. 2 Федерального закона от 29 декабря 2006 г. № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством»). Такие лица не являются застрахованными на случай ВНиМ (письмо ФНС России от 31 июля 2018 г. № БС-4-11/14783).

В связи с этим по таким физическим лицам показатели срок 010-070 приложения № 2 к разделу 1 расчета по страховым взносам не заполняются.

При этом раздел 3 «Персонифицированные сведения о застрахованных лицах» расчета заполняется на всех застрахованных лиц за последние три месяца расчетного (отчетного) периода, в том числе в пользу которых в отчетном периоде начислены выплаты и иные вознаграждения в рамках трудовых отношений и ГПД.

Подробнее о страховых взносах с аванса по гражданско-правовому договору с физлицом – в «Энциклопедии решений» интернет-версии системы ГАРАНТ. Получите полный доступ на 3 дня бесплатно!

В строке 180 подраздела 3.1 раздела 3 расчета указывается признак застрахованного лица в системе обязательного социального страхования. Этот показатель обязателен к заполнению. По лицам, в отношении которых производились выплаты по ГПД, следует указать признак «2» – не являются застрахованными лицами (в системе ОСС).

Исправление сумм в РСВ, когда у сотрудника есть трудовой договор и договор ГПХ при льготном тарифе МСП

В ЗУП 3 зарегистрирована ошибка при заполнении РСВ для организаций с льготным тарифом МСП, когда у сотрудника есть основной договор и договор ГПХ — Ошибка 60000885.

В ЗУП 3.1.10.531 и 3.1.14.154 ошибка исправлена.

Смоделируем ошибку, представив, что в организации трудится один сотрудник. Рассмотрим как можно поправить ошибку вручную до ее программного исправления в ЗУП 3.

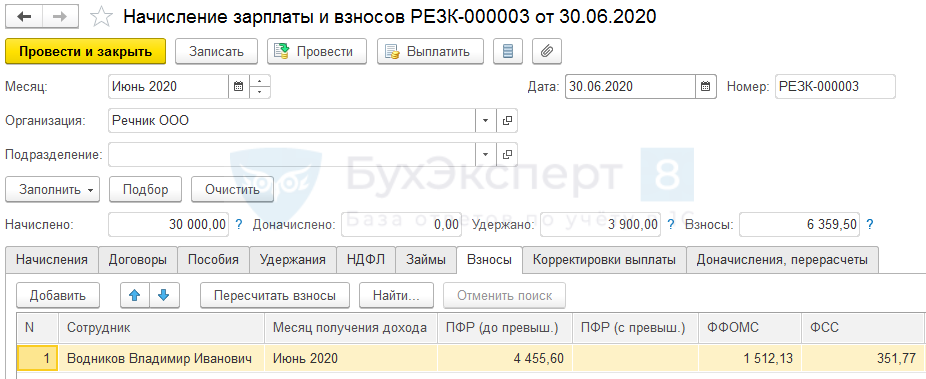

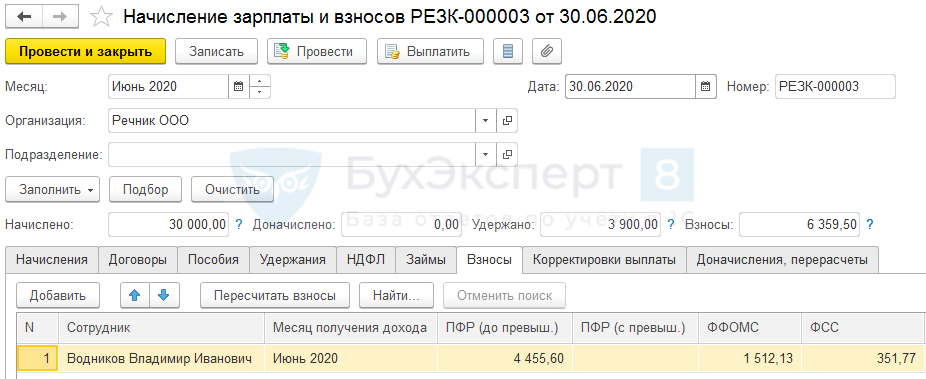

Организация применяет льготный тариф для МСП. За июнь 2020 г. сотруднику начислена Оплата по окладу в сумме 20 000 руб. Также на июнь с работником заключен договор ГПХ на сумму 10 000 руб.

В этом случае взносы по льготному тарифу МСП по ОПС, ОМС и ОСС будут рассчитаны следующим образом:

В льготном тарифе расхождение между базой и взносами не заметно, т.к. в этом случае применяется нулевая ставка на ОСС

Получите понятные самоучители 2021 по 1С бесплатно:

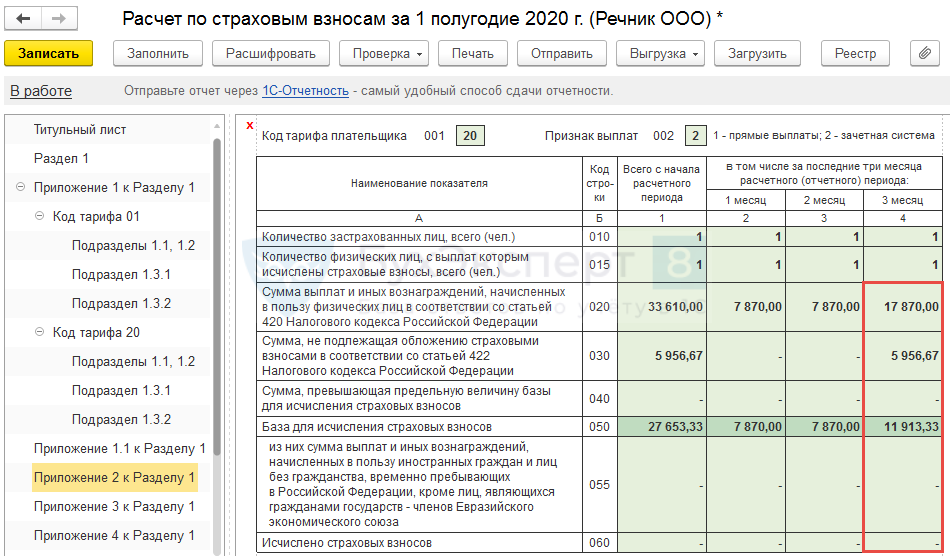

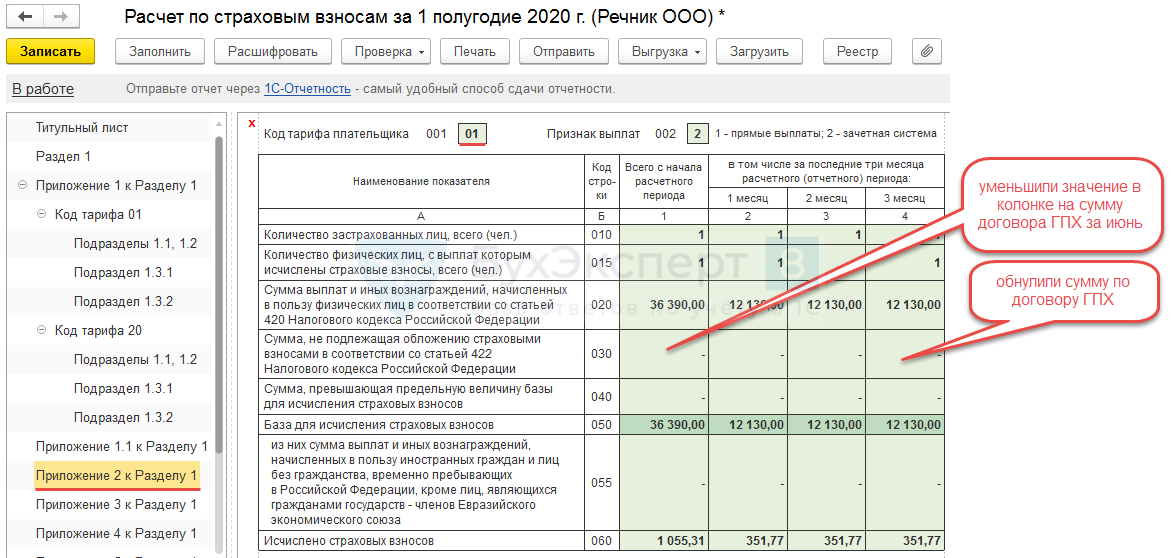

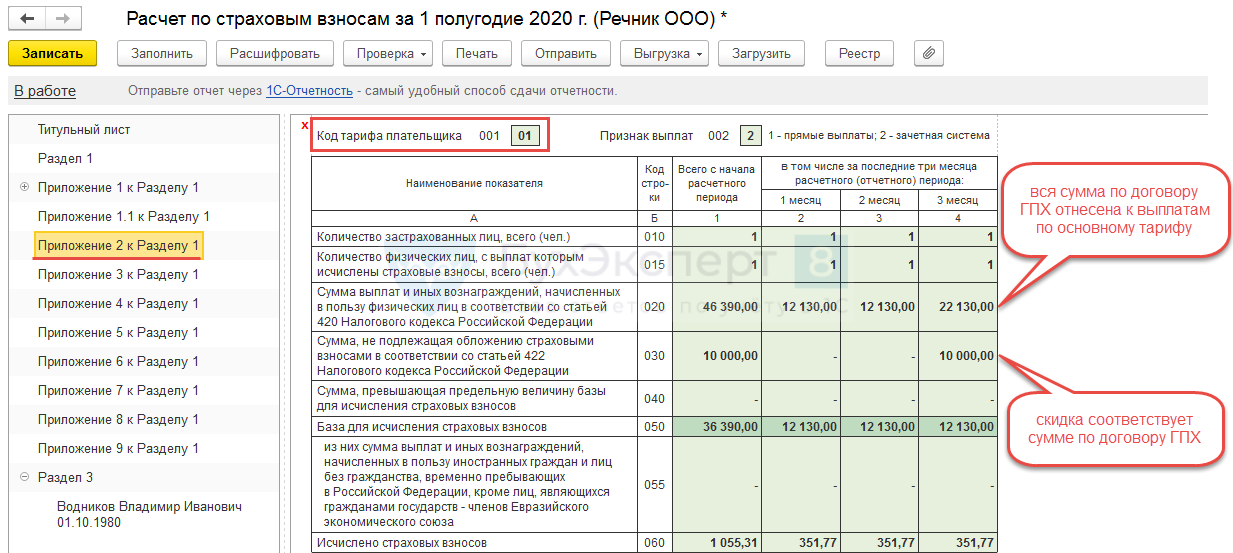

В нашем примере по основному тарифу (код тарифа – 01) обнуляем сумму, попавшую в строку 030 за июнь по договору ГПХ и одновременно на эту же сумму уменьшаем значение в колонке Всего с начала расчетного периода

После этого база по основному тарифу станет соответствовать рассчитанным взносам.

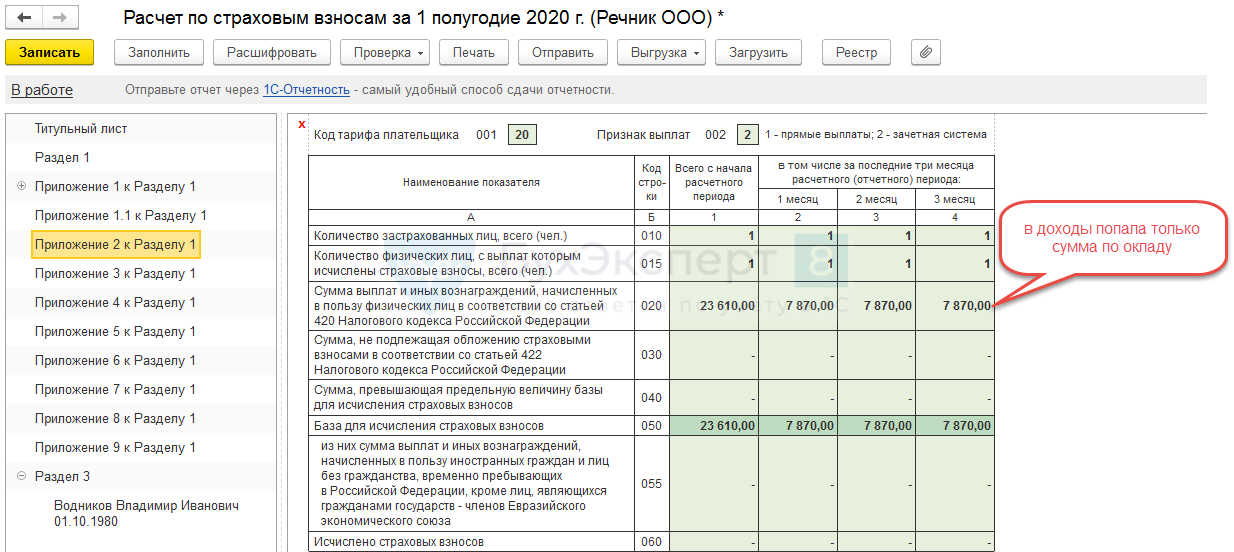

В льготный тариф МСП (код тарифа 20) добавляем в строку 030 сумму по договору ГПХ, которая была удалена из строки 030 основного тарифа и получится сумма:

Так как при льготном тарифе применяется нулевая ставка на ОСС, то база соответствует взносам.

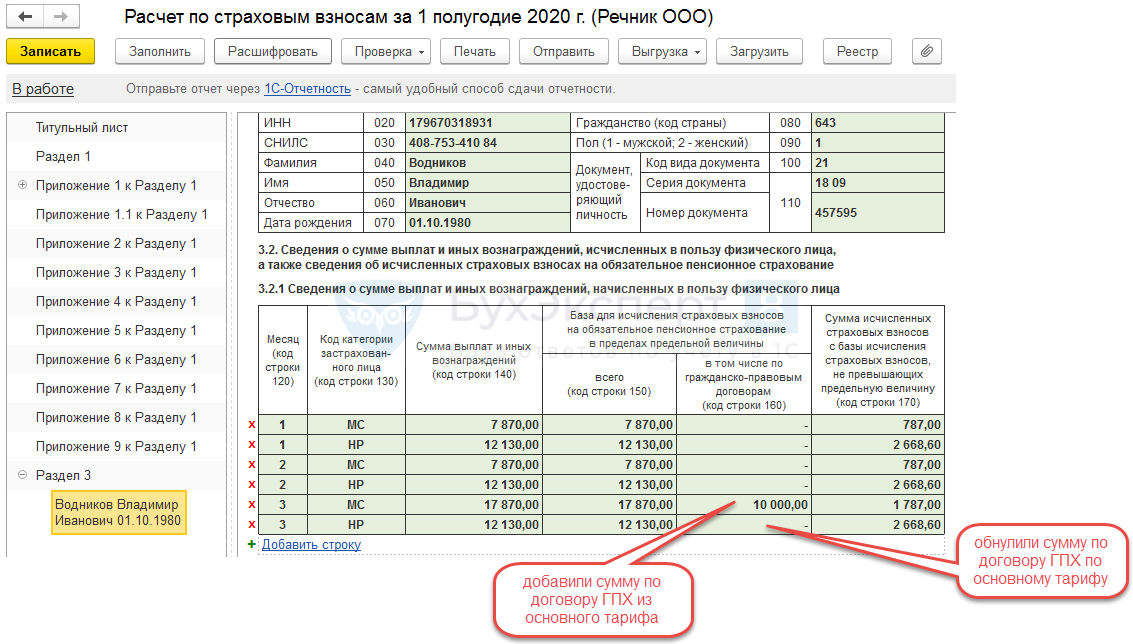

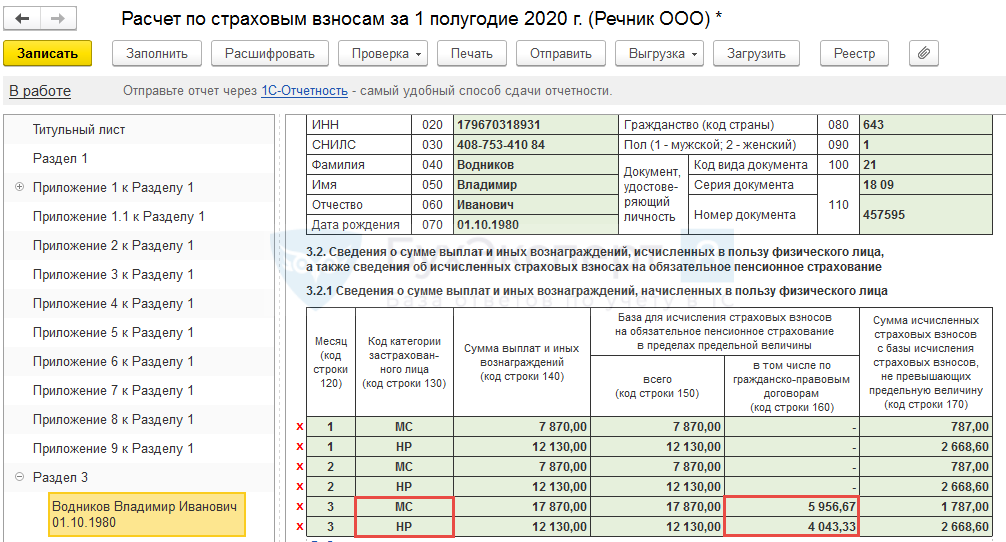

Теперь необходимо еще перенести сумму по договору ГПХ с основного на льготный тариф в Разделе 3 по конкретному сотруднику за июнь 2020 г.

В результате все контрольные соотношения будут выполняться.

Когда у сотрудника действует только договор ГПХ, то в Приложение 2 к Разделу 1 суммы по договору ГПХ не попадают, поэтому в этом случае корректировки не понадобятся.

Другие ошибки при заполнении РСВ см.:

После оформления подписки вам станут доступны все материалы по 1С:ЗУП, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(3 оценок, среднее: 5,00 из 5)

Все комментарии (6)

Спасибо большое за подробное разъяснение исправления ошибки. Так как у нас ежемесячно несколько сотрудников выполняют работу по договорам ГПХ, ждала до последнего устранения расхождений в РСВ разработчиками, не дождалась. Пришлось исправлять ручками. Благодаря вашей публикации не запуталась и успеваю во время сдать отчет. СПАСИБО!

Здравствуйте!

Рады, что статья вам помогла 🙂

Спасибо, только помогло в одном случае когда сумма по мс больше или равна сумме договора, что делать если договор получается больше мс

Правила заполнения РСВ в случае когда ГПД есть, а выплат нет

Страховыми взносами по статье 420 НК РФ облагаются выплаты в пользу физических лиц, подлежащих обязательному социальному страхованию:

Исключение из правила: вознаграждения, выплачиваемые ИП, адвокатам, нотариусам и т.п.

Выплаты работникам по гражданско-правовым договорам, облагаются взносами на обязательное пенсионное и обязательное медицинское страхование. С этих выплате не платятся только взносы на обязательное социальное страхование на случай временной нетрудоспособности.

Стало быть, в форме РСВ данные о работниках по ГПД должны быть.

Важно помнить, что законодательство не освобождает компанию от необходимости сдачи РСВ даже в том случае, если выплат работникам не было.

Действующая сейчас форма РСВ и порядок ее заполнения утверждены ФНС России от 18.09.2019 № ММВ-7-11/470@.

Данные в разделе 1: расчет сумм страховых взносов

Расчет сумм страховых взносов отражают в Приложении 1 к разделу 1, который состоит из четырех подразделов. Первые два подраздела заполняют все компании:

Общее количество застрахованных лиц указывается отдельно для ОПС и ОМП. Число застрахованных берется с начала расчетного периода, за последние три месяца расчетного периода, а также за первый, второй и третий месяц из последних трех месяцев расчетного (отчетного) периода. Эти данные указывают:

Работники на ГПД учитываются в общей численности застрахованных, которую указывают по строкам 010 подразделов 1.1 и 1.2.

В разделе 3 РСВ «Персонифицированные сведения о застрахованных лицах» указывают персданные работников. Это раздел заполняют на всех застрахованных лиц за последние три месяца расчетного (отчетного) периода, с которым заключены трудовые договоры или гражданско-правовые договоры.

Если за последние три месяца отчетного (расчетного) периода работникам ничего не выплачивали, в строках 120-210 нужно проставить прочерки.

электронное издание

100 БУХГАЛТЕРСКИХ ВОПРОСОВ И ОТВЕТОВ ЭКСПЕРТОВ

Полезное издание с вопросами ваших коллег и подробными ответами

наших экспертов. Не совершайте чужих ошибок в своей работе!

Свежий выпуск издания доступен подписчикам бератора бесплатно.

Выбор читателей

Новые правила взыскания алиментов вступили в силу. А вот будут ли работать?

Алименты с больничного: что нового с 11 ноября 2021 года

Сим-карты компании под контролем: проверьте регистрацию на госуслугах

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Заполнение РСВ после исправления ошибки, когда у сотрудника есть одновременно доходы по трудовому договору и договору ГПХ при льготном тарифе МСП

В ЗУП 3.1.10.531 и 3.1.14.154 была исправлена ошибка 60000885, которая возникала при заполнении РСВ, когда у сотрудника одновременно были доходы по трудовому договору и договору ГПХ.

Рассмотрим на примере с какими теперь особенностями заполняется РСВ после исправления ошибки, представив, что в организации трудится один сотрудник.

Организация применяет льготный тариф для МСП. За июнь 2020 г. сотруднику начислена Оплата по окладу в сумме 20 000 руб. Также на июнь с работником заключен договор ГПХ на сумму 10 000 руб.

В этом случае взносы по льготному тарифу МСП по ОПС, ОМС и ОСС будут рассчитаны следующим образом:

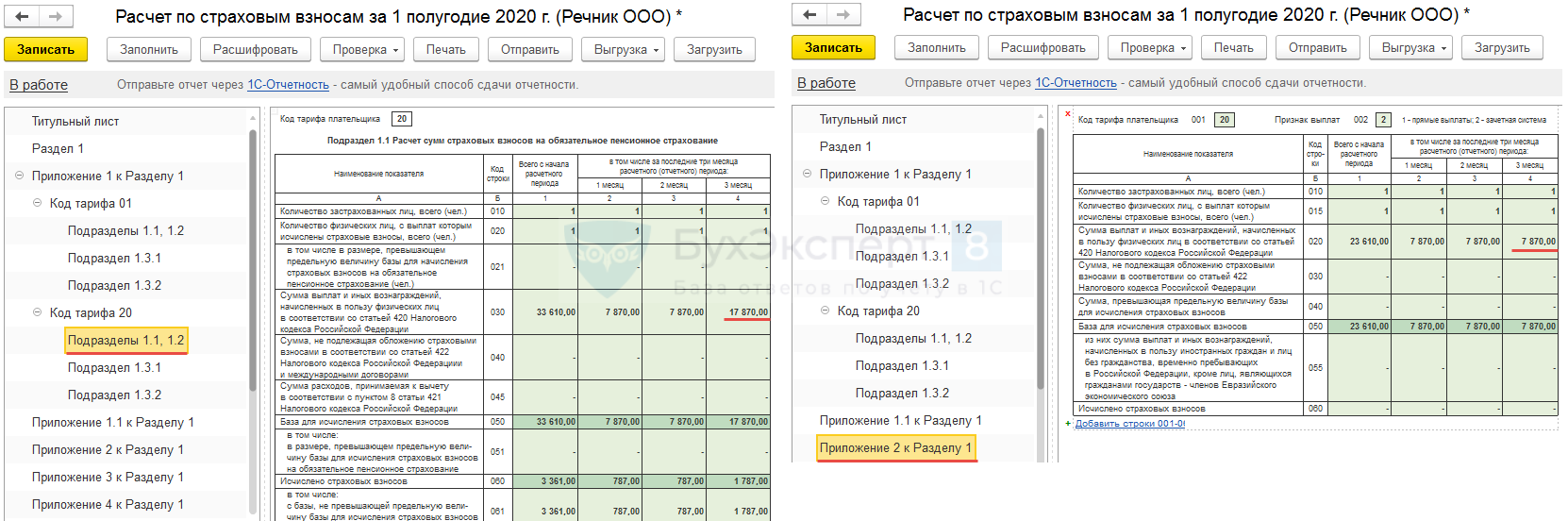

При заполнении РСВ за полугодие 2020 г. в июне 2020 г. в Приложении 2 к Разделу 1 вся сумма по договору ГПХ (10 000 руб.) и скидка в размере договора (10 000 руб.) будет отнесена на основной тариф

В Приложении 2 к Разделу 1 в льготный тариф попал только оклад

В Разделе 3 сумма по договору ГПХ делится между тарифами (основным и льготным) пропорционально

Получите понятные самоучители 2021 по 1С бесплатно:

По льготному тарифу также различаются суммы доходов: по ОПС ( Подраздел 1.1 ) — 17 870 руб., а по ОСС ( Приложение 2 к Разделу 1 ) – 7 870 руб.

При этом по контрольным соотношениям ошибок не выдается.

После оформления подписки вам станут доступны все материалы по 1С:ЗУП, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(3 оценок, среднее: 3,67 из 5)

Выплаты по договору ГПХ не указываются в приложении № 2 к разделу 1 расчета по страховым взносам

Любые выплаты в пользу физлиц, производимые в рамках гражданско-правовых договоров, не включаются в базу для начисления взносов на обязательное соцстрахование на случай временной нетрудоспособности и в связи с материнством. В связи с этим вознаграждение по договору ГПХ не отражается в приложении № 2 к разделу 1 расчета по страховым взносам. Такие разъяснения содержатся в письме ФНС России от 15.05.19 № БС-4-11/8976@.

Специалисты ФНС напоминают, что в приложении № 2 к разделу 1 формы РСВ приводится расчет суммы взносов на обязательное соцстрахование на случай временной нетрудоспособности и в связи с материнством, исходя из сумм выплат, производимых в пользу физлиц, «являющихся застрахованными лицами в системе обязательного социального страхования».

Что касается физлиц, работающих по гражданско-правовым договорам, то они не подлежат обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством (ст. 2 Федерального закона от 29.12.06 № 255-ФЗ). В Налоговом кодексе также оговорено, что выплаты по договорам гражданско-правового характера не облагаются страховыми взносами на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (подп. 2 п. 3 ст. 422 НК РФ).

Следовательно, в отношении исполнителя, получающего вознаграждение в рамках договора ГПХ, приложение № 2 к разделу 1 формы РСВ не заполняется. При этом нужно учесть, что если с этим же физлицом заключен также трудовой договор, то выплаты, полученные в рамках трудовых отношений, необходимо отразить в расчете по страховым взносам, в том числе в приложении № 2 к разделу 1.

Обратите внимание: при сдаче расчета по взносам наиболее комфортно будут чувствовать себя те страхователи, которые используют для подготовки и проверки отчетности веб-сервисы (например, систему для отправки отчетности «Контур.Экстерн»). Там актуальные проверочные программы устанавливаются автоматически, без участия пользователя. Если данные, которые ввел страхователь, не соответствуют актуальным контрольным соотношениям, система обязательно предупредит его об этом и подскажет, как можно исправить ошибки.