жалоба в фнс на бездействие налогового органа образец 2021

Жалоба на налоговую инспекцию

Грамотное составление жалобы на налоговую инспекцию – право любого уважающего себя предпринимателя или частого лица. Этот документ обозначает знание своих полномочий и несогласие с действиями или бездействием налоговый службы.

Какие формы нарушений могут быть обжалованы

Составлять такую жалобу можно в разных ситуациях, например:

Подать документ можно в любые сроки. Это касается как времени после проведения инспекции, так и до ее формального начала. Также можно его подать вообще в отсутствие инспекций по своей инициативе. Например, когда задерживаются денежные средства, положенные к выплате по закону.

Что должно быть в документе

Жалоба может быть составлена и в свободной форме, но при этом должны быть учтены все требования и нюансы, перечисленные в Федеральном законе №59-ФЗ от 2 мая 2006 года. Их довольно много. Если документ составляется самостоятельно, то есть вероятность пропустить одно или несколько обязательных нюансов.

Таким образом, для того чтобы никакие данные не были упущены и жалоба была принята, лучше воспользоваться уже готовым бланком заявления. Так поступает львиная доля обратившихся по этому вопросу.

На чье имя составлять

Документ адресуется конкретному должностному лицу, которое стоит во главе Федеральной налоговой службы, Управления по субъекту или ИФНС. Подающий жалобу может решить, какой уровень выбрать для своих целей, самостоятельно. Это четко прописано в 138 статье Налогового кодекса России. Допустимо также составить жалобу и отослать ее во все три уровня налоговой инспекции.

Если же причина обращения в неверном выставлении инкассо на счет или возврате какого-либо долга, то обращаться придется сразу в суд по административным правонарушениям. Жалобы в ФНС такого типа не рассматриваются, а направляются туда.

Если же имело место вопиющее превышение полномочий или сознательные действия налогового инспектора, которые повлекли за собой плачевные последствия (включая злостные нарушения), то обращение стоит писать сразу в прокуратуру. Для этих случаев будет неуместным общение с начальством Федеральной налоговой службы.

В какой форме подается

Жалоба может быть подана:

Если бумага распечатана, заполнена в бумажном виде и передана лично в руки получателю, то принимающая сторона обязана дать вам письменное подтверждение того, что этот документ к ним поступил, с печатью и подписью Федеральной налоговой службы.

Это правило очень важно, так как при обращении в судебную инстанцию такие сведения будут иметь силу и позволят доказать факт передачи жалобы служащему.

Также существует электронная форма подачи этого документа. Для этого нужно пройти регистрацию на сайте ФНС, внеся свои данные, и заполнить соответствующие поля в выпадающей форме. Тогда чиновник обязан оперативно рассмотреть жалобу и предоставить ответ по поводу происшедшего инцидента.

Составные части жалобы

В правом верхнем углу указывается два основных момента:

Рекомендации по заполнению описательной части

Описывать можно как какие-либо действия сотрудников, так и бездействие налогового органа в целом. Например, часто встречаются ситуации, когда заявление на налоговый вычет было подано по всем правилам, а денежные средства на счет не начислены. Это именно тот случай, когда требуется жалоба. Также желательно при обращении упомянуть:

Время рассмотрения

Срок, в который должна быть официально зарегистрирована жалоба, по закону – три рабочих дня. А какие-либо действия (ответ) при обращении заявитель вправе получить максимум через месяц после обращения.

В противном случае сотрудник налоговой службы вправе уведомить о продлении срока. Но такая отсрочка не должна превышать одного месяца и дается один раз.

Если ФНС действует по-другому, то это – основание для обращения в судебные инстанции.

Возможные ошибки

При описании ситуации в свободной форме нужно максимально исключить эмоциональный фактор. Излагать в жалобе на налоговую инспекцию нужно только факты, документально подтвержденные и юридически обоснованные. Только в этом случае есть возможность добиться правомерного урегулирования ситуации.

Как подать жалобу в вышестоящий налоговый орган в 2021 году

kak_podat_zhalobu_v_vyshestoyashchiy_nalogovyy_organ_v_2021_godu.jpg

Похожие публикации

Жалоба на решение налогового органа, подаваемая в вышестоящую структуру – обязательный этап досудебного урегулирования спорного вопроса в текущем времени. В 2021 году правила подачи подобных жалоб меняются.

Решение ИФНС вступает в силу через месяц после вручения проверяемому лицу (п. 9 ст. 101 НК РФ). До истечения месячного срока у налогоплательщика есть возможность подать апелляционную жалобу в УФНС, позже можно оформлять только обычную жалобу. Алгоритм оспаривания действий налоговых органов регламентирован главой 19 НК РФ.

Как подается апелляционная жалоба на решение налоговой

Федеральным законом от 17.02.2021 г. № 6-ФЗ изменен порядок подачи и рассмотрения жалоб по решениям ИФНС. Нововведения начали действовать с 17 марта 2021 года. Ключевые моменты оспаривания действий налоговиков:

Жалоба в вышестоящую налоговую составляется в письменном виде. Документ может быть оформлен на бумаге и подан лично в инспекцию или отправлен по почте. Альтернативный вариант – составление электронного документа с передачей его в налоговый орган через кабинет налогоплательщика или путем отправки по ТКС.

Алгоритм оспаривания действий налоговиков:

При несогласии с выводами вышестоящего налогового органа можно обратиться в арбитражный суд – на это дается 3 месяца с момента принятия УФНС соответствующего решения (п. 4 ст. 198 АПК РФ).

Обязательные реквизиты жалобы перечислены в ст. 139.2 НК РФ. В документе указывается адресат (УФНС, в которое направляются документы), ФИО и адрес лица, оспаривающего решение ИФНС, контактные данные. Обязательно отражается предмет обжалования и наименование налогового органа, принявшего неправомерное решение. Жалоба на действия налоговой должна содержать перечисление причин несогласия с мнением ИФНС, аргументация приводится с отсылом на законодательные нормы. Важно обозначить требование об отмене или изменении соответствующего решения. Дополнительно надо прописать способ оповещения о результатах рассмотрения жалобы. Документ заверяется подписью лица, чьи права нарушены, или его представителя. В последнем случае надо приложить доверенность, подтверждающую правомочность действий подписанта.

Жалоба дополняется документами, подтверждающими правильность выводов налогоплательщика. Все приложения фиксируются в описи. Поданная жалоба на решение налоговой может быть отозвана полностью или частично. Для этого надо подать соответствующее заявление в УФНС. Но по новым правилам такой шаг лишает права на повторное оспаривание действий налоговиков в рамках события, по которому отозвана жалоба на налоговый орган.

В каких случаях жалобу оставят без рассмотрения

Вышестоящий налоговый орган может оставить без рассмотрения требования жалобы в полном объеме или частично. Перечень возможных причин для отказа в изучении проблемы приведен в ст. 139.3 НК РФ:

Когда производится проверка жалоб, налоговая при оставлении документов без изучения должна оформить соответствующее решение в пятидневный срок – отсчет ведется с момента получения жалобы налоговым органом или от даты отзыва обращения, либо со дня поступления сведений об устранении инспекцией нарушений. Еще три дня дается налоговикам для доведения до налогоплательщика информации об оставлении жалобы без рассмотрения.

Полные тексты нормативных документов в актуальной редакции вы всегда сможете посмотреть в КонсультантПлюс.

Как получить проценты с налоговой?

Если срок возврата уплаченного налога прошёл, а деньги от инспекции не поступили, вы вправе требовать проценты за просрочку выплаты. Как это сделать — читайте в статье.

После подачи декларации 3-НДФЛ со всеми документами и заявлением на возврат налога, перечислить денежные средства вам должны максимум через 4 месяца. В течение трёх месяцев проводится камеральная проверка и месяц отводится для непосредственного перечисления денежных средств по соответствующему заявлению (подробнее об этом в статье «Декларация с вычетом: когда я получу деньги из налоговой»).

Если инспекция не осуществила выплату вовремя, за каждый день просрочки вы вправе требовать проценты, для получения которых следует подать жалобу на бездействие должностных лиц в свою налоговую инспекцию. Последняя обязана в течение трёх рабочих дней после получения жалобы направить её в вышестоящий налоговый орган со всеми материалами.

Жалоба может быть подана в течение одного года со дня, когда вы узнали или должны были узнать о нарушении своих прав. К ней следует приложить документы, которые подтверждают приведённые доводы. Рассмотрение жалобы происходит без участия налогоплательщика, поэтому стоит детально изложить ситуацию и ваши требования.

Жалоба составляется в произвольной форме, но должна содержать следующие реквизиты (п. 2 ст. 139.2 НК РФ):

Жалоба может быть представлена в инспекцию в бумажном виде или направлена через личный кабинет налогоплательщика.

Если жалоба представляется на бумаге, то советуем указать телефон, адрес электронной почты и иные необходимые для своевременного рассмотрения жалобы сведения. Причём лучше иметь при себе два экземпляра жалобы: один вы отдадите инспектору, второй оставите у себя с датой и отметками налоговой службы о принятии. Также данная жалоба может быть направлена заказным письмом с описью вложения.

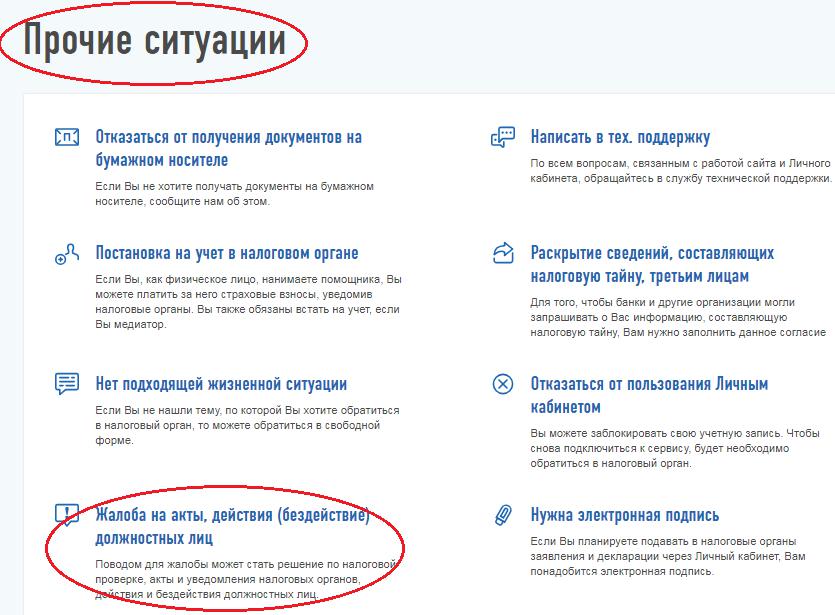

В личном кабинете налогоплательщика следует выбрать раздел «Жизненные ситуации», в нём— «Прочие ситуации», спустившись вниз вы найдёте «Жалобы на акты, действия (бездействие) должностных лиц».

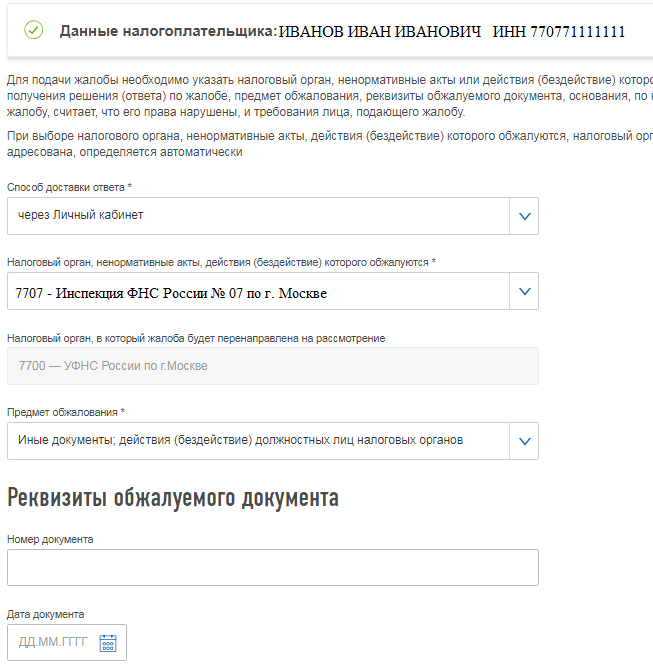

Основные персональные данные налогоплательщика программа подтянет автоматически (ФИО, ИНН, способ доставки, номер инспекции). В случае необходимости в них можно внести изменения. В поле «Предмет обжалования» выбираем «Иные документы; действия (бездействие) должностных лиц налоговых органов». Поскольку обжалуется бездействие инспекторов поле «Реквизит обжалуемого документа» оставляем пустым.

Далее необходимо изложить содержание жалобы и требования.

Пример

Иванов Иван Иванович в содержании прописал: 30.05.2018 я подал декларацию 3-НДФЛ на вычет на взносы по ИИС за 2016 год вместе с комплектом подтверждающих документов и заявлением на возврат суммы налога в размере 52 000 руб. (№ 3031-фл). Денежные средства были получены только 18.10.2018, что превышает срок, отведённый Налоговым кодексом на возврат суммы налога (п. 6 ст. 78 НК РФ, ст. 88 НК РФ).

Также 20.06.2018 была подана декларация на вычет на взносы по ИИС за 2017 год вместе с подтверждающими документами и заявлением на возврат суммы налога в размере 39 000 руб. (№ 3032-фл). В личном кабинете налогоплательщика указана информация, что 20.09.2018 камеральная проверка декларации за 2017 год завершена успешно с подтверждением суммы к возврату. Однако денежные средства не были перечислены.

Требования лица, подающего жалобу:

Иван Иванович подписал жалобу неквалифицированной электронной подписью и отправил в инспекцию.

Решение по такой жалобе принимается налоговым органом в течение 15 рабочих дней со дня её получения. Указанный срок может быть продлён, но не более чем ещё на 15 рабочих дней. О продлении срока вас должны предупредить в течение трёх рабочих дней. Решение по результатам рассмотрения жалобы должны вам направить в течение трёх рабочих дней со дня его принятия (п. 6 ст. 140 НК РФ).

Учтите, что пойти в суд вы вправе только после того, как вышестоящий налоговый орган принял решение по жалобе не в вашу пользу либо в установленный срок не рассмотрел её (п. 2 ст. 138 НК РФ).

И самое главное: клиенты «Открытие Брокер» могут получить консультацию у наших экспертов по налогам абсолютно бесплатно. Свяжитесь с нами удобным способом – ответим на любые вопросы!

Как пожаловаться на налоговую

Когда жаловаться

Основания для жалобы могут быть разные. Например, налоговики:

неправильно начислили налог;

безосновательно выписали штраф;

выставили штраф на большую сумму, чем это прописано в законе;

не вернули излишне уплаченную сумму налога;

без причины отказали в налоговом вычете или задержали его выплату;

в ходе проверки контрагента требовали с вас документы компании, не имеющие отношение к контрагенту;

нарушили процедуру выездной проверки.

В любом случае, у вас должны быть доказательства того, что налоговая ошиблась, не выполнила или не в полном объеме выполнила свою работу. То есть, в жалобе всегда оспаривается какой-либо акт. Эмоциональное повествование на нескольких листах без указания данных спорного документа принято к рассмотрению не будет.

Куда обращаться

Вы не можете сразу пойти в суд. По закону все споры с инспекцией сначала решаются в досудебном порядке. Если напишите заявление в суд в обход налоговой, то исковое заявление просто вернут.

Жалоба подается в вышестоящую ФНС, но обязательно через ту налоговую, на которую жалуетесь. Так, если ваши права нарушили в ФНС № 2 по городу Москве, то вы должны отнести бумагу туда же, но на имя УФНС по Москве. Для территориальных и межрайонных инспекций начальством является управление ФНС по субъекту.

Правила подачи жалобы

Сроки

Подать жалобу можно в течение 1 года с момента наступления спорного события одним из следующих способов:

лично — тогда в инспекции должны дать подтверждение, что бумага принята;

по почте заказным письмом с уведомлением и обязательной описью вложения;

через кабинет налогоплательщика на сайте ФНС;

в электронном виде через ТКС — в этом случае нужна электронная подпись.

Также вы можете обратиться в инспекцию через представителя, но у него должен быть документ, подтверждающий полномочия (например, доверенность).

После получения жалобы у налоговой есть 3 дня, чтобы передать ее в вышестоящую ФНС.

Срок рассмотрения обращения — до 30 рабочих дней с даты принятия. О результате вас должны известить в трехдневный срок с момента вынесения решения. До принятия решения вы вправе предоставить дополнительные документы, но необходимо при этом объяснить, почему не приложили их сразу.

Если решение по жалобе вынесено не в вашу пользу — есть месяц на подачу апелляционной жалобы. Рассматривают ее в те же сроки — до 30 дней. Только после апелляции вы вправе обратиться в арбитражный суд.

В отдельных случаях сроки продлеваются. Так, инспекция может продлить рассмотрение жалобы еще на месяц, если нужно изучить вновь полученные документы или запросить бумаги из нижестоящей налоговой. Вы тоже имеете право увеличить сроки, если нет возможности быстро достать важные документы или наступили непредвиденные обстоятельства — но не более, чем на 6 месяцев.

Форма

Приказом ФНС № ММВ-7-9/645@ от 20.12.2019 г. утверждены форма жалобы (эта же форма подходит для подачи апелляции) и порядок ее заполнения. Ознакомиться с документами и скачать форму можно на сайте налоговой.

Лучше придерживаться формы ФНС, несмотря на то, что в НК РФ нет прямого запрета на подачу жалобы в свободной форме. Так у вас меньше шансов получить отказ.

Что писать в жалобе

Как мы уже говорили, на сайте инспекции есть подробное разъяснение, как заполнять форму. В любой жалобе должна присутствовать следующая информация:

наименование и адрес организации, подающей жалобу, либо ФИО предпринимателя и адрес его регистрации;

данные ФНС, на которую пишите заявление;

основания для жалобы;

ссылки на статьи законов, подтверждающие, что права налогоплательщика нарушены;

требования лица, подающего жалобу;

предпочтительный способ получения ответа.

Приложите все имеющиеся доказательства (акты, квитанции об оплате, уведомления об отказе). Суть жалобы излагайте кратко и по делу — излишняя эмоциональность, а уж тем более нецензурная лексика, только навредят.

Где следить за жалобой

Всю информацию об обращении можно запросить на сайте налоговой в специальном разделе. Здесь вы увидите дату принятия, срок рассмотрения или продления, статус жалобы, итоговое решение.

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Каковы шансы выиграть спор с налоговой

Часто предприниматели и ООО не отстаивают свои права, так как не видят в этом смысла — система сильнее, а значит она победит. Статистика отчасти это подтверждает. Так, в 2019 году по Хабаровскому краю подано всего 713 жалоб, из них принято к рассмотрению 504. Полностью или частично в досудебном порядке были удовлетворены 199 жалобы, или 39,5%. В судах налоговая выигрывает 85% дел — об этом прямо сказал глава ФНС.

Жаловаться или нет — решать только вам. Иногда игра не стоит свеч — ради 300 рублей нет смысла портить свои нервы и отношения с инспекцией. Но когда речь идет о крупных суммах — есть смысл побороться, тем более если вы точно уверены в своей правоте и можете подтвердить свою позицию документами.

Статья актуальна на 01.09.2021

Получайте новости и обновления Эльбы

Подписываясь на рассылку, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от компании СКБ Контур

Как правильно составить жалобу на налоговую инспекцию с 2020 года

Что нужно знать

Имейте в виду, что Налоговый кодекс РФ не обязывает использовать форму жалобы, утвержденную ФНС России. Такого требования в ст. 139.2 НК РФ нет. Но чтобы уйти от лишних споров с налоговиками (в т. ч. по досудебному порядку обжалования), лучше использовать утвержденный с 2020 года бланк жалобы в налоговую.

Этот документ можно направлять по телекоммуникационным каналам связи или через личный кабинет налогоплательщика. Когда жалобу направляют по ТКС, ее нужно подписать усиленной электронной подписью.

Возможна подача и в письменной форме лично либо через представителя.

Оформление жалобы на ИФНС

То, как составить жалобу в налоговую на ИФНС вышестоящему налоговому органу, регулирует Приложение № 5 к упомянутому приказу ФНС от 20.12.2019 № ММВ-7-9/645.

При указании значения «2» заполняют поле «наименование и дата выдачи (составления) документа, подтверждающего полномочия лица, подающего жалобу (апелляционную жалобу)».

При этом в указанном поле помимо наименования и даты выдачи (составления) документа, подтверждающего полномочия лица, подающего жалобу, указывают и иные реквизиты такого документа, в т. ч. его номер, срок действия.

В случае направления жалобы в электронной форме по ТКС, подписанной усиленной квалификационной электронной подписью лица, представившего жалобу, а также при направлении жалобы через личный кабинет указанный блок не заполняют.

Особенности электронной жалобы

В случае направления жалобы по ТКС самые многословные поля «Основания, по которым лицо, подающее жалобу (апелляционную жалобу), считает, что его (лица, нарушение прав которого обжалуется) права нарушены:» и «Требования лица, подающего жалобу (апелляционную жалобу):» допускают текст не более 2000 символов.

Если лимит явно будет превышен, данные поля заполняют кратко, а полный текст оснований и требований приводят в приложениях к жалобе отдельным файлом. Это должен быть отсканированный документ.