если сбербанк отказал в ипотеке через сколько можно обратиться повторно

Повторная заявка на ипотеку в Сбербанке

При обращении за жилищным займом, можно столкнуться с отказом. Рассмотрим основные его причины, способы исправления ситуации, а также через какое время можно подать повторную заявку на ипотеку в Сбербанке.

Подача заявления на ипотеку в Сбербанк

Процедура повторного обращения не отличается от первичного. Сегодня это выполняется при личном обращении в отделение или онлайн через сервис ДомКлик. Во втором случае предусмотрено дождаться согласия удаленно, без личного посещения офиса.

При регистрации на ДомКлик, пользователь получает право заполнить онлайн заявку на жилищный займ, получать консультацию кредитного менеджера через чат, а также отправлять справки в электронном виде, необходимые для принятия решения, или требуемые уже после одобрения.

Если не успели подобрать объект после одобрения, допустимо составить заявление повторно через некоторое время.

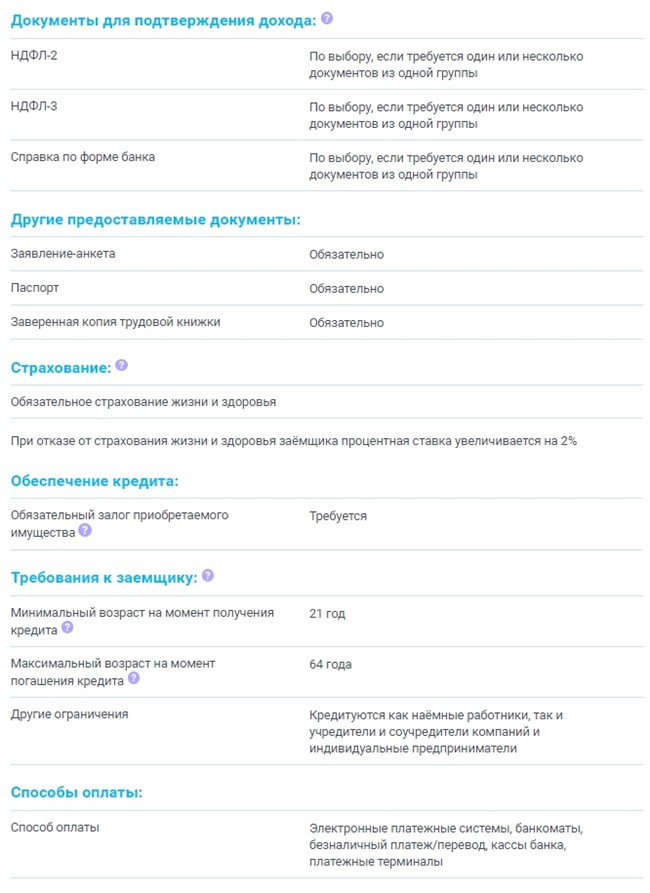

При желании подать анкету в отделении на ипотеку под 6% в Сбербанке, следует сразу взять первичный пакет документов, в который входят:

Перечень может изменяться, в зависимости от типа деятельности. При наличии других источников дохода, потребуется их подтвердить. От созаемщиков необходимы аналогичные удостоверения и справки.

Сдав бумаги, остается обождать одобрения. Поступает информация по СМС или посредством звонка. Обычно, при отрицательном ответе заемщику сообщают, через какое время можно подать повторную заявку на ипотеку в Сбербанке.

При положительном решении, клиенту дается 90 дней, чтобы подобрать жилье и предоставить на него пакет документов. Если вы не успели выбрать квартиру за это время, потребуется проходить всю процедуру повторно.

Причины отказа по заявке на ипотеку

Каждое учреждение имеет собственные критерии оценки рисков по выдаче кредитов. Чтобы не разглашать свою систему, причина негативного ответа не разглашается. Но кредитный менеджер может подсказать, что повлекло отказ. Иногда об этом можно догадаться и самому, если знать основные параметры, которым уделяет внимание каждый кредитор:

Отказ может быть выдан в случае, если вы успели подобрать квартиру, или другой объект недвижимости, но он не прошел банковский аудит.

К недвижимости выдвигаются определенные требования, главным из которых выступает ликвидность.

Квартира должна находиться в доме, не требующем капитального ремонта, не состоящего на учете на снос или в ветхом и старом здании. Если выбранная квартира не устраивает Сбербанк, потребуется подобрать другую.

Через какое время можно подать заявку повторно

Если истек срок одобрения

Повторная заявка после отказа

Если отказ поступил из-за некорректного заполнения или указания недостаточных данных, менеджер предложит ее переписать и повторно отправить на согласование. Исключение составляют выявленные случаи обмана, попытки ввести в заблуждение. С таким гражданином Сбербанк может отказаться иметь дело поставит его в стоп-лист.

При этом, если ситуация у клиента никак не изменилась, то вероятнее снова получить отрицательный ответ.

Если заемщик не отвечает требованиям банка, то повторную заявку подавать бессмысленно, пока ситуация не изменится. Это касается отсутствия места трудовой занятости или низкого дохода.

Получив отказ, стоит выспросить кредитного менеджера о вероятных причинах. Он подскажет, какие параметры заявителя на его взгляд могли привести к негативному решению.

Если вы не получили четкого ответа, пересмотрите все требования, проверьте свои документы для ипотеки Сбербанка, оцените платежеспособность и сравните ее с финансовой нагрузкой, связанной с выплатой долга. Факт того, что вы не успели подобрать недвижимость (квартиру, дои и т.п.) на одобрение не влияет.

Прежде чем повторно подать заявку на ипотеку в Сбербанке, нужно попытаться исправить свое положение. При наличии действующих кредитов, т.е. при недостаточном уровне зарплаты для выплаты по двум обязательствам, стоит их вначале погасить. Рассчитать соотношение заработной платы к ежемесячному платежу можно при помощи калькулятора на официальном сайте.

Если калькулятор показал, что прибыли недостаточно для ежемесячных выплат, можно рассмотреть разные варианты:

При негативной истории кредитования, стоит попытаться ее улучшить. Для этого рекомендуется взять ссуду в любом банке на минимально возможное время и своевременно вносить платежи. Процесс это длительный, но позволит в дальнейшем рассчитывать на одобрение по ипотеке.

Если не успели подобрать квартиру

В этом случае повторная заявка на ипотеку в Сбербанке подается сразу. Обычно ее одобряют по ускоренной процедуре. Исключение составляют случаи, когда срок действия документов истек.

Помните о том, что данные справки о доходах (НДФЛ-2 или по форме банка) актуальны для банка только в течение 30 дней.

Если удалось найти квартиру в новом здании, хорошем районе и т.п., подача повторной заявки также возможна без ожидания.

Если изменились обстоятельства

Если у лица кардинально изменилась ситуация в сравнении с прежней, подать повторную заявку можно раннее общепринятого срока. Среди таких обстоятельств:

Подача повторной заявки на ипотеку в Сбербанке допустима неограниченное число раз.

Заключение

Если при первом обращении банк отказывается кредитовать, следует постараться выявить причину, и по возможности устранить ее перед повторной подачей заявления. Общий срок ожидания составляет 60 дней. Подача повторной заявки на ипотеку Сбербанка разрешена раньше, если требуется лишь исправить сведения, у заемщика существенно изменилось финансовое положение или у предыдущая анкета была одобрена, но срок ее действия истек (например, не успели подобрать квартиру).

Почему банк может отказать в ипотеке и что делать

При получении отказа в ипотеке у вас есть несколько рекомендуемых специалистами путей: устранить проблемы и подать повторную заявку в тот же банк, попытаться подать заявку в другой банк, обратиться за консультацией к юристу или кредитному консультанту.

Нередко при первом обращении в банк приходит отказ в ипотеке, что делать в этом случае знают далеко не все. Важно проанализировать все причины, которые могли привести к отрицательному ответу на заявку, устранить их и после этого вновь обратиться в финансовое учреждение.

Отказ в ипотеке — частые причины

В случае, если банк отказал в ипотеке, необходимо сразу же проверить, не соответствуете ли вы одному из этих пунктов.

Банк отказал в ипотеке — подача повторной заявки

Чтобы точно выяснить, почему банк мог отказать в ипотеке, следует обратиться к юристу или кредитному брокеру. Они помогут выявить имеющиеся проблемы, в том числе в собранном пакете документов.

Вы также можете прочитать рекомендации экспертов на сайте Выберу.ру. Они помогут в выявлении и решении типичных проблем с одобрением ипотечных кредитов. Также на сайте представлены отзывы клиентов различных банков, где рассказывается о преодолении различных трудностей при оформлении займа на покупку квартиры.

Почему банк отказал в кредите и что делать?

Прежде всего, хорошая новость: отказ по кредиту — это не приговор. Через некоторые время в зависимости от банка заявку можно подать повторно. Разберемся, почему банк может отказать в кредите и что можно сделать, чтобы следующую заявку одобрили.

Итак, что нужно учесть перед подачей заявки на кредит?

1) Соответствует ли заявка требованиям банка

К примеру, в Сбербанке можно получить потребительский кредит, если вам уже есть 18 лет и на момент возврата вам будет не больше 70 лет. А с полным перечнем можно ознакомиться на сайте или проконсультироваться со специалистом банка.

2) В порядке ли кредитная история

Также на решение банка о выдаче кредита влияет кредитная история клиента. Очень важно вовремя погашать задолженности по кредитам, кредитным картам, в том числе если вы оформляли рассрочку на товар в магазине. Просроченная на несколько дней или несколько рублей задолженность уже сделает кредитную историю не идеальной. Тем клиентам, кто ни разу не брал кредит, банк тоже может отказать в заявке на крупную сумму.

Если у вас пустая или неидеальная кредитная история, лучше не подавать заявки на крупные суммы, а оформлять небольшие кредиты и главное — дисциплинированно погашать их по графику. За счёт этого ваша кредитная история улучшится, и банки станут охотнее выдавать кредиты.

3) Правильно ли рассчитаны сумма кредита и платеж

При рассмотрении заявки на кредит банк учитывает не только подтвержденный доход, но и текущие платежи по действующим кредитам, в том числе и по обязательствам, где клиент является поручителем, а также кредитные карты, даже если лимит по ним израсходован не полностью. Если банк увидит, что клиент подает заявку на сумму, при которой размер ежемесячного платежа превысит 50 % дохода, то может отказать, либо одобрить меньшую сумму. Это делается так раз для того, чтобы кредит не стал «обузой» и сумма ежемесячного долга была комфортной. Если у клиента помимо зарплаты есть другие дополнительные доходы, которые он готов подтвердить, к примеру, премии, пенсия, доход от сдачи недвижимости, — банк может их учесть.

Кстати, в мобильном приложении «Сбербанк Онлайн» есть специальный бесплатный сервис — «Кредитный потенциал». Он помогает рассчитать возможные ежемесячные платежи по всем кредитным продуктам Сбербанка с учётом общей кредитной нагрузки в текущий момент. Если кредитный потенциал израсходован полностью, нужно попробовать погасить часть имеющихся кредитов или закрыть кредитки других банков, а уже потом подавать заявку на новый кредит. Лучше, если пройдет время, так как не все бюро обновляют информацию в кредитной истории достаточно быстро. Альтернативное решение — рефинансирование онлайн от Сбербанка.

4) Все ли корректно в заявке на кредит

При заполнении заявки на кредит важно указывать только правдивую информацию. Банк всегда может её проверить, а также получить дополнительные данные из внешних источников. Когда вы отправляете свою заявку в банк, вы подписываете согласие на такие запросы данных. Лучше получить сумму поменьше, чем отказ в кредите из-за того, что в анкете завышен уровень дохода, трудовой стаж или возраст.

*Все указанные причины отказа не являются полным перечнем причин, по которым банк может отказать в кредите. Банк вправе отказать в предоставлении кредита без объяснения причин.

Отказали в ипотеке: что делать

Ипотеку одобряют не всем и не всегда. Но паниковать и бояться «черного списка» банков (что жилищный кредит больше не дадут) не стоит. Эксперты советуют разобраться в причинах отказа, проанализировать ситуацию и попробовать получить желаемое во второй раз. Подробнее читайте в материале.

Первый шаг: важно понять, почему вам отказали. Как правило, банки не раскрывают истинных мотивов невыдачи ипотеки, однако, как отмечает управляющий партнер АСБ «Иутин, Белоусова и Партнеры» Иван Иутин, есть ряд «стандартных» для этого причин.

Еще один момент

Часто случается так, что человек не соответствует требованиям именно этого конкретного банка (гражданство, возраст, трудовой стаж, наличие регистрации). В этом случае стоит поискать программу с менее жесткими условиями. О них можно узнать на сайте самой организации. При этом проверять данный список рекомендуется перед подачей заявки, так как нередко его составляющие меняются.

«У крупнейших кредитных организаций с государственным участием довольно высокие требования — учитывается только «белая» зарплата, трудовой стаж на последнем месте работы не менее полугода; к тому же эти банки чрезвычайно тщательно проверяют кредитную историю, а наличие ценного залога, надежного поручителя могут игнорировать. Многие банки из второго, третьего десятка национального рейтинга могут предлагать программы ничуть не хуже, а требования у них будут ниже (к примеру, трудовой стаж от 3 и даже менее месяцев)», — рассказывает директор по продажам Seven Suns Development Алексей Бушуев.

Кстати, если к покупке планируется квартира в новостройке, пул банков только условно ограничен теми, что аккредитовали проект. В случае, когда все банки, кредитующие покупателей этого ЖК, отказали, заемщик может в частном порядке обратиться в другой банк, где он получил предварительное одобрение ипотеки, с просьбой рассмотреть выбранную им новостройку. Нечасто, но все же иногда это приводит к успеху, считает Алексей Бушуев.

Что делать?

При отказе в жилищном кредите в одном банке можно и нужно обращаться в другие. Но делать это сразу не стоит. «Кредитные организации увидят множественные запросы на кредитование и решат, что у вас финансовые проблемы. А после трех отказов ваши заявки не будут рассматривать в течение месяца или даже дольше. Поэтому сначала разберитесь, в чем причина отказа, устраните помеху и только тогда отправляйте заявку во второй раз», — делится опытом CEO Refin.online Михаил Чернов.

Кредитная история

Начать можно с оценки своего Персонального кредитного рейтинга (ПКР). Такую возможность заемщикам бесплатно (2 раза в год) предоставляет Национальное бюро кредитных историй. Получить ПКР можно на сайте бюро, рассказывает Иван Иутин.

Исправить же отрицательную кредитную историю можно, если заемщик докажет банку, что теперь ответственно исполняет свои обязательства по погашению кредита. Как вариант — можно попробовать взять потребительский кредит на небольшой срок и погасить его, не допуская просрочек платежей. Со временем положительные данные в кредитной истории перевесят негативные.

«Если задержки платежей были допущены по причине болезни или потери места работы, следует предоставить подтверждающие документы и разъяснить причины невыполнения своих обязательств. Кроме того, не стоит забывать, что все банки по-разному оценивают кредитную историю заемщиков. История, которую посчитали отрицательной в одном банке, может оказаться вполне приемлемой для другой кредитной организации», — комментирует управляющий партнер «ВекторСтройФинанс» Андрей Колочинский.

Важно помнить: при наличии просрочек по платежам более 6 месяцев кредитная история считается практически неисправимой, и в этом случае категорически нежелательно обращаться к компаниям, обещающим ее улучшение за некую сумму, вероятнее всего, это мошенничество, добавляет Алексей Бушуев.

Недостаточность доходов

Многие эксперты считают, что самый важный фактор при оценке платежеспособности заемщика — его уровень дохода. Банкам важно, чтобы платежи по кредиту не превышали половины от заработанной человеком суммы. Тем не менее, если зарплата невелика, стоит указать другие источники поступления средств.

«Это могут быть доходы от вкладов, пенсии, сдачи квартиры в аренду и т. д. Стоит внести в анкету и созаемщика (тогда банк будет рассчитывать и на него, а ответственность по договору будет одинаковой с заемщиком — прим. ред.): супруг им становится автоматически, если не заключен брачный договор. Учтите и то, что на уровень дохода при проверке клиента влияет наличие несовершеннолетних детей (иждивенцев). В среднем, банк оценивает расходы на детей в размере 10 000–15 000 рублей», — рассказывает коммерческий директор «Сити-XXI век» Юрий Просвиров.

Высокая финансовая нагрузка

Совокупный объем платежей по уже оформленным кредитам не должен перевешивать сумму ежемесячного платежа по ипотеке. Вообще, одобряя кредит, банк руководствуется логикой, что на погашение всех кредитов заемщик не должен тратить более 40% своих финансовых поступлений, отмечает Андрей Колочинский. Если этот баланс не соблюдается, заемщику рекомендуется досрочно погасить имеющиеся у него на данный момент кредиты и только потом обращаться за ипотекой.

Недостоверная информация в заявке

Чтобы избежать отказа, нужно быть предельно честным. Не нужно пытаться приукрасить свое финансовое положение. Любой подлог или намеренная неточность в документах, поданных на получение ипотечного кредита, раскроются.

Почему еще могут отказать?

Если уровень подтвержденного дохода, статус кредитной истории и другие данные заемщика в целом соответствуют требованиям ипотечной программы, но банк ответил отказом, стоит в первую очередь проверить собственную финансовую благонадежность с помощью открытых ресурсов: базы данных Федеральной службы судебных приставов (ФССП), Единого федерального реестра сведений о банкротстве. Безобидный штраф за нарушение ПДД может проскользнуть незамеченным для нарушителя, спустя два месяца уйти к приставам и стать мелким, но неприятным пятном на репутации гражданина. «А иногда случаются и вовсе курьезные ситуации: долги не у заемщика, а у его полного тезки (ФИО совпадает полностью), да еще и дата рождения оказывается близкой. В результате банк принимает своего потенциального клиента за злостного неплательщика. Вероятность таких досадных совпадений нужно исключить перед повторным обращением в организацию», — рассказывает Алексей Бушуев.

Еще одна причина отказа может скрываться в отсутствии кредитной истории. По мнению руководителя юридического отдела технологичного агентства Homeapp Антона Самойлова, даже то обстоятельство, что вы никогда не обращались в банк за предоставлением кредита, может дать негативный результат при одобрении ипотечного кредита. Ведь в этом случае банку сложнее сделать вывод о благонадежности заемщика.

И, пожалуй, самая непредсказуемая «отказная» категория — профессия «из зоны риска». Для банка это не только профессии, непосредственно связанные с риском для жизни (спасатель, альпинист, пожарный, полицейский), но и некоторые другие работы, где, например, присутствует непостоянный уровень заработка или итоговый доход зависит от премий и объема продаж. «В разряд нежелательных попадают фрилансеры, ИП, риелторы, брокеры, страховые агенты, турагенты и т. д. Хотя есть банки, которые все-таки кредитуют и таких заемщиков, но ставка для них, как правило, одобряется повышенная», — рассказывает исполнительный директор СК «Ойкумена» Роман Мирошников.

Если банк отказал в оформлении ипотеки, не стоит отчаиваться и останавливаться на единственной попытке. Внимательно изучите свои документы и проанализируйте, нет ли факторов, которые могли повлиять на принятие отрицательного решения. Если такие обстоятельства есть, по возможности устраните их и подавайте заявку еще раз.

Сколько действует одобрение ипотеки в Сбербанке

Покупка недвижимости по ипотечному кредитованию продолжительный процесс, и не всем понятно, в какой последовательности его организовать. Искать квартиру заранее или вначале подавать заявку на кредит в банк. Многие заемщики вообще не учитывают, что срок одобрения ипотеки регламентирован. За это время надо успеть собрать все бумаги, провести сделку купли-продажи и переоформить объект недвижимости.

Бробанк выяснил, сколько действует одобрение ипотеки в Сбербанке и можно ли его продлить. А также через сколько допускается подать повторную заявку, если не удалось завершить сделку.

Когда искать жилье

Большинство россиян вначале подают заявку на ипотеку в банк, и только после одобрения приступают к поиску жилья. Но часть граждан поступает иначе. Вначале подыскивает квартиру, а потом делают запросы в банки. Во втором случае есть дополнительные риски. Особенно, если покупатель передает продавцу залог за жилье, а потом получает отказ на ипотеку в банке. Залог могут не вернуть, что вызовет еще большую досаду у несостоявшегося покупателя.

Финансово-кредитные учреждения советуют придерживаться первого пути. Для покупателя рациональнее получить одобрение ипотеки и затем договариваться с продавцом потому что:

Сбербанк дает своим заемщикам 3 месяца на покупку жилья по ипотеке. До 2019 года срок действия одобрения составлял 60 дней, и клиенты не всегда укладывались в отведенное время. Поэтому было принято решение продлить период.

Для крупных российских городов 90 дней приемлемый срок. Здесь большой рынок новостроек, а также вторичного жилья. Если клиент переживает, что не уложится в срок, то может обратиться к услугам риэлтора. Агентства по поиску жилья быстро подберут массу подходящих вариантов.

После всех согласований между продавцом и покупателем по сделке купли-продажи, обе стороны обязаны лично прийти в Сбербанк. При оформлении договора на ипотеку обязаны присутствовать созаемщики и поручители.

Срок действия одобренной заявки

После подачи заявки на ипотечный кредит сотрудники Сбербанка проверяют информацию о потенциальном заемщике:

На это в Сбербанке затрачивают от нескольких часов до 5-8 дней, но бывает и так что процесс растягивается до месяца. Это зависит от того, проводит банк скоринг анализ данных или проверяет бумаги клиента вручную. По клиентам, внесенным в базу данных Сбербанка, решение по ипотеке может быть вынесено гораздо быстрее, чем по незарегистрированным гражданам.

После этого клиенту поступает информация о предварительном одобрении. Теперь понадобится посетить офис и взять список бумаг, которые установлены банком по выбранной программе ипотечного кредитования.

Принятая заявка на ипотеку отсчитывается со следующего дня, после присвоения Сбербанком статуса «Одобрена». Начиная с этой даты у клиента 90 дней, чтобы принести документы и оформить сделку купли-продажи готового или строящегося жилья.

Продлевают ли срок одобренной ипотеки

Если клиент не укладывается в отведенные 90 дней, то одобрение Сбербанка на ипотеку утрачивает силу. Понадобится подавать повторную заявку и ждать нового решения кредитной организации. Продлить срок предыдущего одобрения нельзя. И не факт, что новая заявка будет одобрена Сбербанком. Тем более, что за всеми кредитными учреждениями закреплено право отказывать потенциальным заемщикам без объяснения причин.

Чтобы получить представление из-за чего отказывают банки, можно ориентироваться на такие распространенные поводы:

Все поводы из-за чего мог отказать банк в ипотеке не разглашаются. Такая информация относится к внутренним способам анализа и составляет коммерческую тайну банка.

Поэтому узнать, что привело к отклонению заявки достаточно сложно. Если с платежеспособностью, паспортом и работой у клиента все хорошо, то желательно запросить свою кредитную историю заемщика. Только так получится выяснить, не закралась ли ошибка в финансовую отчетность. О том, как запросить свою кредитную историю бесплатно или при помощи Сбербанка узнайте в статьях Бробанка.

Уведомление об утверждении заявки

Сбербанк информирует своих потенциальных заемщиков, которые подают заявки на ипотеку, о вынесенном решении тремя способами:

Если клиент банка пользуется Сбербанком-Онлайн или мобильным приложением, то статус заявки можно просмотреть в личном кабинете. Для удобства ипотечных заемщиков, которые предпочитают работать через интернет, разработан сайт ДомКлик от Сбербанка. Здесь помогут не только узнать решение, но и подобрать программу, а также собрать пакет документов.

О статусе заявки можно узнать также при обращении с паспортом в офис к сотруднику банка.

Если спустя 8 дней после подачи в Сбербанк заявления на ипотеку не пришло решение, то можно самостоятельно позвонить на горячую линию или в кредитный отдел и уточнить информацию. Или обратиться в ближайшее отделение банка с документом, удостоверяющим личность.

Что влияет на срок рассмотрения заявки

Некоторые клиенты получают ответ по заявке на ипотеку за 3-5 дней, а другие ждут 3-4 недели. Такая ситуация связана с тем, что у граждан разные условия. Задержки происходят если:

Как ускорить рассмотрение

Времени на рассмотрения заявки на ипотеку в Сбербанке потребуется меньше, если у клиента:

Дополнительно ускорить процесс одобрения заявки клиент может такими действиями:

Чем быстрее клиент реагирует на запросы банка о предоставлении дополнительных сведений, тем меньше времени занимает обработка данных специалистами Сбербанка.

Когда можно подать повторную заявку

При получении отказа в ипотеке в Сбербанке желательно провести ревизию информации о самом себе. Если вы соответствуете требованиям банка по минимально и максимально допустимому возрасту, стажу, гражданству и уровню доходов, то ищите свою кредитную историю. Она относится к самым весомым факторам, которые влияют на отказ банка при подаче заявки на крупный и длительный заем.

После отказа повторную заявку можно подать спустя два месяца. Некоторые клиенты в отзывах делятся такой информацией, что если Сбербанк одобрил заявку на ипотеку, а заемщик не успел собрать бумаги и провести сделку, то повторную заявку отклоняют. Насколько оправдан данный вывод и взаимосвязь — судить сложно, тем более, что каждая ситуация и условия у клиентов индивидуальные. Поэтому вооружитесь своей кредитной историей, оцените те критерии, которые важны для банка и формируйте запрос еще раз.

Повторите попытку и той ситуации, если не удалось уложиться в 90 дней или потребовалась большая сумма кредита, чем предполагалось изначально. Подавать повторный запрос на ипотеку в Сбербанке разрешено спустя 2 месяца после завершения срока действия предыдущего одобрения.

Действия покупателя после одобрения ипотеки в Сбербанке

Как только клиент увидел, что заявка на ипотеку одобрена, он должен поторопиться с остальными этапами подготовки документов и завершить сделку до истечения 90 дней. При этом заемщику потребуется:

Закрытие сделки

Завершающий этап при покупке жилья по ипотеке самый волнительный как для продавца, так и для покупателя. Понадобится пройти такие шаги:

Все эти этапы должны быть завершены до истечения 90 дней с даты утверждения заявки на ипотеку. В противном случае Сбербанк отзовет одобрение, и клиент не сможет завершить сделку. Подать повторную заявку он сможет только спустя 60 календарных дней.

Комментарии: 2

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь: