если у человека кредиты и его сажают в тюрьму

Что будет с кредитом если заемщик в тюрьме

Осужденные и их родственники часто задаются вопросом, что будет с кредитом, если человека посадили. Известно, что привлечение к уголовной ответственности не влияет на дееспособность гражданина. Долговые обязательства остаются, но как их выполнять в исправительных учреждениях?

Выплата кредита осужденным

Если кредит был оформлен без поручителей и залога, кредитор затребует задолженность в судебном порядке. Тогда приставы изымут денежные средства должника или реализуют часть имущества с торгов. В первую очередь забирают доходы от инвестиционной деятельности, проценты по депозитам. Если накоплений не достаточно для закрытия кредита, будет составлена опись имущества.

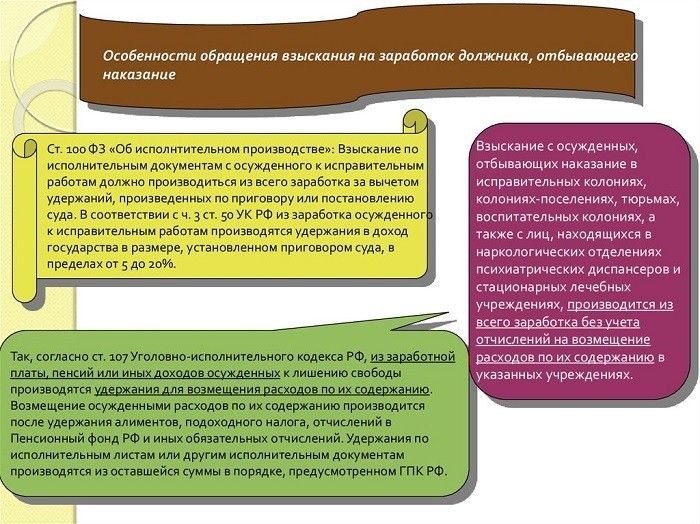

В большинстве случаев, долг взыскивается в виде удержаний из заработной платы, пенсии осужденного. В местах лишения свободы начисляют зарплату за исправительные работы. В пользу погашения задолженности удерживают до 50% от зарплаты. Если осужденный не трудоустроен, он может обратиться к тюремной администрации с просьбой обеспечить его работой для осуществления выплат по кредиту.

Обязаны ли родственники выплачивать долг?

Банк не имеет права принуждать родственников осужденного к погашению долгов. Согласно обязательственному праву ответственность ложится исключительно на должника. Но невыплаченные кредиты могут «передаваться» при вступлении близких в наследство после смерти заемщика.

Взыскание задолженности коснется родственников в двух случаях:

Таким образом, если родственники отбывающего наказание гражданина не являются участниками кредитных правоотношений, то они не обязаны погашать кредит.

Способы решения долгового вопроса

Арест возможен не только после вынесения приговора, но и на стадии дознания. Продумать варианты погашения задолженности следует до возбуждения уголовного дела. Решить кредитный вопрос можно следующими способами:

Что будет с кредитом, если заемщик в тюрьме и не способен лично явиться в банк для подачи заявления? В таком случае можно оформить доверенность через начальника колонии. Вероятность того, что кредитор войдет в положение осужденного должника, крайне мала, особенно, если он уже нарушил график выплат. Но попробовать стоит, так как банки имеют разную кредитную политику. Финансовые учреждения чаще всего идут навстречу ответственным клиентам с положительным кредитным досье. Банковские аналитики примут во внимание статус, материальное положение заемщика, наличие залога и поручителей.

Кредитная компания обращается в суд для взыскания долга через 6-12 месяцев после внесения последнего платежа. В течение этого времени родственникам будут звонить сотрудники банка или коллекторы, возможно с угрозами. Сам заемщик должен постараться получить работу в местах лишения свободы и возобновить выплату задолженности.

Заключение

Осужденный должник обязан сделать все возможное для решения кредитного вопроса, так как:

Если суд назначит небольшой срок – до года, то стоит подать заявление на реструктуризацию долга или назначение кредитных каникул.

© 2018 — 2021, Все о финансах. Все права защищены. Копирование материалов только с разрешения автора.

Кто платит кредит, если заемщик в тюрьме?

Как платить кредит, если посадили в тюрьму

Арестовать заемщика могут как на стадии предварительного следствия (дознания), так и после вынесения судом приговора. Но подумать о том, что будет с кредитом, как рассчитываться по нему, стоит уже при возбуждении уголовного дела и привлечении в качестве подозреваемого. Вариантов решения вопроса немного:

Кто должен платить по кредиту, если заемщика посадили

Факт нахождения заемщика в местах лишения свободы не освобождает его от выполнения условий кредитного договора, да и в целом с позиции действующего законодательства и практики не влияет на особенности погашения обязательства. Заемщик остается единственным обязанным вносить периодические платежи, а если он перестает это делать, то начинается начисление неустойки с последующим возможным обращением банка в суд с заявлением о взыскании долга. Взыскание также будет осуществляться в общем порядке:

Родственники отбывающего наказание заемщика, не являющиеся стороной кредитных правоотношений, никак не могут быть привлечены к ответственности. Банк не имеет право требовать погашения кредита от них.

Что происходит с кредитом, если человек сел в тюрьму

У осужденного или гражданина под следствием нет возможности пользоваться компьютером либо мобильным телефоном. Погашать заем лично, через мобильный банк или интернет человек в тюрьме не может, но проценты начисляются, а долг растет. Что происходит с кредитом, как можно урегулировать ситуацию?

Права банка взыскивать долги с осужденных

Согласно 42 статье Гражданского кодекса Российской Федерации, если человек сел в тюрьму, а кредит остался, от обязательств перед финансовой организацией гражданин не освобождается. Форма взыскания заема зависит от условий договора.

Заем может быть погашен за счет:

Способы решения кредитных вопросов в случае лишения свободы заемщика

Оптимальный вариант – продолжать оплачивать заем через доверенных лиц. Тогда банк действий не предпринимает. Если человек вовремя не оплатил задолженность, начисляют штрафы и/или пени.

Если просрочка обязательного платежа продолжается несколько месяцев, финансовая организация расторгает договор и обращается в суд.

Мировое соглашение

Судебное разбирательство

При наличии поручителей или созаемщиков долг перейдет на них. Если заемщик оставил залог, банк подаст взыскание в суд на имущество.

Если у осужденного нет поручителей, залога и работы на время заключения, суд возьмет деньги со счетов осужденного. Если суммы не хватит, некоторая часть имущества конфискуется и продается через аукцион – заем погашается. Например, при ипотеке банк заберет у заемщика квартиру, а на погашение автокредита – машину.

Иски о взыскании долга по кредиту с заключенного рассматриваются индивидуально.

При обращении в суд велика вероятность улучшения условий для заемщика, когда задолженность обязывают погасить, а от уплаты процентов освобождают.

Когда долги осужденного выплачивают родственники

Видео

Могут ли посадить в тюрьму за неуплату кредитов?

Наступивший в 2014 году финансовый кризис привел не только к серьезному ухудшению материального благосостояния многих россиян. Другим крайне неприятным его следствием стало заметное увеличение количества просрочек по выплатам банкам и другим кредитным организациям. В такой ситуации вполне естественно возникает желание найти ответ на вопрос о том, какие санкции могут грозить недобросовестному заемщику?

Что будет за неуплату кредита?

Любые финансовые проблемы должника, в результате которых он не может осуществлять предусмотренные кредитным договором регулярные платежи, приводят к тому, что банк начинает применять штрафные санкции. Более того, при нарушении графика выплат кредитная организация вправе подать на недобросовестного заемщика в суд. При этом важно понимать, что вероятность выигрыша банком подобного дела крайне высока.

По результатам принятого судом решения банк обычно получает исполнительный лист, который затем передается в службу судебных приставов, где возбуждается исполнительное производство. В подобной ситуации должник рискует потерять имеющееся у него на правах собственности ликвидное имущества, так как сегодня в России полномочия приставов достаточно велики.

Меры ответственности

Любому заемщику важно понимать, что действующее законодательство, помимо описанной выше схемы, предусматривает также еще два вида ответственности должника – уголовную и административную.

Уголовная ответственность

Действующий сегодня Уголовный Кодекс содержит ст. 177, которая устанавливает возможность уголовного преследования должника за неуплату кредита. Однако, это возможно при выполнении двух условий:

При выявлении подобных фактов максимальное наказание может быть весьма серьезным – до 2-х лет лишения свободы.

Административная ответственность за неуплату кредитов

Для наступления административной ответственности за неуплату кредита также необходимо выполнение ряда условий:

Могут ли посадить в тюрьму?

При выявлении злостного и умышленного характера уклонения от уплаты кредитов и при наличии долга, превышающего сумму в 1,5 млн. рублей, в качестве наказания суд может назначить либо арест на срок от 1 до 6 месяцев, либо лишение свободы до 2 лет. Важно понимать, что за подобные правонарушения предусмотрены и более мягкие наказания, не связанные с лишением свободы, например, штраф на суму до 200 тыс. рублей или удержание доходов, а также обязательные или принудительные работы разной продолжительностью. Выбор конкретного вида наказания определяется только судом.

Ответственности для лиц с маленькими детьми и матерей одиночек

Наличие маленького ребенка или статус матери-одиночки считаются смягчающими обстоятельствами при вынесении наказания за неуплату кредита. Однако, необходимо понимать, что наличие указанных факторов не является гарантией смягчения приговора суда. Более того, при выявлении фактов злостного уклонения от выплаты долгов, как показывает судебная практика, далеко не всегда учитываются смягчающие обстоятельства, что приводит к решению суда, связанному с лишением свободы для заемщика.

Как избежать уголовной ответственности?

Конечно же, самым простым и эффективным способом избежать ответственности любых видов – это своевременно платить предусмотренные кредитным договором суммы денежных средств. Однако, при наступлении финансовых проблем не стоит пытаться спрятаться от сотрудников банка, просто прекратив при этом выплаты. Намного правильнее и целесообразнее открыто сообщить о существующих финансовых проблемах.

В подобной ситуации достаточно часто кредитная организация идет навстречу должнику, реализуя процедуру реструктуризации или рефинансирования кредита. Важно понимать, что банк также не заинтересован в длительном и не всегда эффективном судебном разбирательстве. Гораздо проще помочь восстановить платежеспособность заемщика, сохранив таким образом, клиента.

Чего нельзя допускать при пользовании кредитом?

При пользовании кредитными средствами ни в коем случае не стоит допускать каких-либо нарушений условий договора с банком, связанных как с графиком ежемесячных выплат, так и с направлением расходования средств. Также крайне важно не скрывать наличие каких-либо финансовых проблем, что позволит совместными усилиями найти выход из создавшейся ситуации. В случае нарастания трудностей одним из возможных вариантов решения проблемы выступает обращение к квалифицированному юристу, чье участие поможет избежать наиболее негативного варианта развития событий.

Возможность занимать средства у банка сделала жизнь проще. Сегодня каждый россиян может свободно покупать товары и оплачивать услуги в кредит — для этого не надо копить месяцами или одалживать у друзей. Обратная сторона медали — ответственность. Не каждый заемщик может вернуть взятую сумму вовремя. Рассмотрим, какое наказание за неуплату кредита предусмотрено.

Какое наказание за неуплату кредита?

Обратившись за ссудой в банк, человек возлагается на себя обязательства по ее возврату. А любые обязательства, в случае их неисполнения, караются санкциями. Кредитные отношения — не исключение. Размер и порядок выплат фиксируются в договоре сторон.

Не сделав взнос вовремя или в недостаточном объеме, к заемщику могут быть примерены следующие санкции за неуплату кредита:

Чаще других российские банки прибегают к финансовым рычагам. Когда их оказывается недостаточно, у должника изымают имущество. Последней мерой для злостного неплательщика становится суд. Рассмотрим подробнее, как взыскивает задолженность в каждом из случаев.

Если пропущен ежемесячный платеж

Сделать взнос в пользу погашения кредита необходимо до конца платежного периода. Нередко заемщики нарушают график, позабыв об обязательствах, или не платят намеренно. Особой опасности это не влечет, кроме дополнительных затрат. С первого дня просрочки банк начисляет пеню или штраф в размере, оговоренном условиями ссуды. Значение неустойки сильно варьируется от банка к банку.

Например, в Сбербанке санкция составляет 20% годовых от общей суммы пропущенного платежа.

Заемщику дается 60 дней для погашения задолженности, включающей минимальные взносы за два месяца плюс неустойка. В этот срок банки, как правило, не донимают должников напоминаниями, но в отдельных учреждениях установлены свои порядки. Поэтому не стоит удивляться звонкам консультантов, sms-уведомлениям и письмам.

Если платежи по кредиту так и вносились

Считается, что два календарных месяца — достаточный срок, за который ответственный заемщик справится с долгом. Если же плата не была внесена, бездействовать или бежать от обязательств не стоит. Задолженность продолжит числиться за клиентом, а переплата будет расти в геометрической прогрессии. Лучшая стратегия тут — обратиться в банк и попытаться решить вопрос мирно, не дожидаясь серьезных последствий неуплаты кредита.

В качестве компромисса учреждения отсрочивают платежи или пересматривают график выплат. Например, период кредитования могут продлить на год, оставив процентную ставку прежней. В итоге заемщик переплатит 30% всей суммы кредита, зато сохранит репутацию в глазах банковской среды. В отдельных случаях последствия неуплаты кредита более суровы, и должника обязывают вернуть весь заем единовременно.

Что будет, если банк подал в суд за неуплату кредита

Столкнувшись с систематическими невыплатами и отчаявшись повлиять на должника своими силами, банки обращаются в суд. С этого момента дело заемщика переходит в руки судебных приставов, которые вправе:

Описанные меры могут использоваться как превентивно, так и по итогам разбирательства. Если лицо признают виновным по решению суда, на него накладывается обязательство — полностью погасить долг. Не расплатившись с банком, на заемщика может быть заведено уголовное дело за неуплату кредита.

Кстати, в ходе заседаний должнику лучше находиться в зале суда. Постановление о выплате долга вынесут и в его отсутствие, но с подписанием приказа: по его условиям, приставы могут немедленно приступать к взысканию долга. Если нужной суммы не обнаружится на счетах, судебные исполнители конфискуют имущество.

Уголовная ответственность за неуплату кредита

Бывает, что указанные меры не действуют, и должник продолжает уклоняться от выплат. Если случай подпадает под описание, суд накажет должника одним из способов:

Таким образом, уголовная ответственность за неуплату кредита в России может наступить в виде любого из наказаний. При этом тюрьма — это крайняя мера, которая настигает лишь особо злостных неплательщиков.

Могут ли посадить за неуплату кредита?

Да, могут. Законодательством РФ предусмотрена такая мера наказания за неуплату кредита, как лишение свободы. Однако на практике применить ее трудно: чтобы дело дошло до тюрьмы, плательщик должен задолжать большие суммы, а уклонение от выплат — носить злостный характер. В случае невыплаты потребительских кредитов, сажают в тюрьму редко.

Как взыскивается задолженность?

До обращения в суд банк может прибегнуть к богатому арсеналу мер. Их важно знать каждому заемщику, чтобы защитить свои права при наличии задолженности. Итак, что предпринимают финучреждения?

Стремясь оказать воздействие на должника, коллекторы (и иногда — сотрудники банка) ведут себя некорректно и превышают свои полномочия. Важно, что нарушать права клиента (пускай и неплательщика) банку не позволено. Такие меры, как шантаж, визиты и звони в нерабочее время и в выходные — злоупотребление. С этим можно обратиться в полицию или прокуратуру. Если работники банка и коллекторы общаются в корректной манере, опасаться нечего. Их единственная мера — повлиять на заемщика. Остальное находится в ведении суда.

Что делать, если нечем платить за кредит?

Порой крупные неприятности случаются в жизни самых добропорядочных заемщиков. Такие клиенты искренне не хотят лезть в долги перед банком, даже когда лишаются минимума средств, чтобы гасить заем. Как заложникам обстоятельств избежать наказания за невыплату кредита?

Во-первых, стоит рассмотреть компромиссные варианты. Банкам невыгодно доводить дело до суда, поэтому должнику предлагается два пути:

Если вы предвидите серьезную нехватку капитала, лучше прибегнуть к рефинансированию: данная услуга снизит платежи и будет плюсом к финансовому досье. А вот реструктуризация — крайняя мера. Прибегнув к ней, клиент серьезно подпортит кредитную историю.

Во-вторых, заемщик может обратиться в суд, если задолженность по займам и коммунальным услугам превысила полмиллиона рублей. Его признают банкротом и предложат альтернативные варианты погасить долг. Например, с заработка должника будут списывать 50% в счет кредита, а ценное имущество (при его наличии) реализуют на рынке через конкурсного управляющего.

Последний вариант — дождаться истечения искового срока. Этот способ не совсем правилен с точки зрения закона, но позволяет должнику уклониться от выплат по займам, взятым более трех лет назад. Если за этот промежуток не внесен ни один платеж, а банковские представители не инициировали диалог — суд не сможет ничего вытребовать у должника.