Газпромбанк система быстрых платежей как подключить

Газпромбанк система быстрых платежей как подключить

Переводы по номеру телефона

Как это работает

Система быстрых платежей

Вопросы и ответы

Что такое система быстрых платежей?

Совместный проект Центрального Банка Российской Федерации и ассоциации ФинТех (АФТ). С помощью этой системы можно моментально отправить деньги держателю карты любого из банков-участников. Чтобы сделать перевод, достаточно знать номер телефона получателя. Подробнее почитать о системе быстрых платежей можно на сайте https://sbp.nspk.ru/

Какие банки подключены к системе?

Газпромбанк, Сбербанк, ВТБ, Альфа-Банк, Открытие, Почта Банк, Промсвязьбанк, Райффайзенбанк, Тинькофф, Киви Банк, Яндекс.Деньги, Росбанк, ЮниКредит, ДОМ.РФ и многие другие. Список постоянно обновляется на официальном сайте системы.

Можно ли переводить доллары или другую валюту?

Нет, через систему быстрых платежей можно перевести деньги только в рублях.

Что будет, если я не выберу приоритетную карту?

Мы определим подходящую карту на основании внутренних алгоритмов банка. Вероятнее всего, это будет ваша зарплатная или другая дебетовая карта.

Что будет, если я введу номер друга, который не подключен к системе быстрых платежей?

Приложение подскажет, что перевести деньги не получится.

Какая комиссия за переводы?

Комиссия за переводы до 100 000 руб. в месяц — 0 руб.

Свыше 100 000,01 руб. в месяц — 0,5% (максимум 1500 руб.)

Где можно почитать про условия использования системы быстрых платежей?

Как сделать мгновенный перевод по номеру телефона в приложении Газпромбанка

Теперь для отправки денег другому человеку необязательно узнавать его номер счета, карты и другие платежные реквизиты. Система быстрых платежей позволяет совершить операцию, имея только мобильный номер телефона и зная, в каком банке обслуживается получатель.

Единственный нюанс – нужно обслуживаться в финансовом учреждении, которое является участником СБП. Газпромбанк входит в их число и позволяет клиентам совершать мгновенные платежи в любое время суток. Для этого нужно:

«Газпромбанк» установил минимальные комиссии для платежей через СБП. При сумме до 5000 руб. она составляет 30 руб., при сумме от 5001 руб. – 30 руб. + 0,5%. При этом максимальный суточный лимит на переводы составляет 300 000 руб.

Переводы через СБП с каждым днем становятся все популярнее, а количество банков-участников регулярно увеличивается.

Информация актуальна на дату публикации.

Система быстрых платежей Газпромбанк

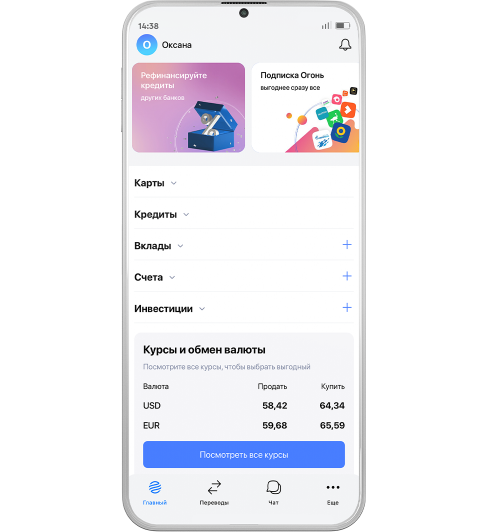

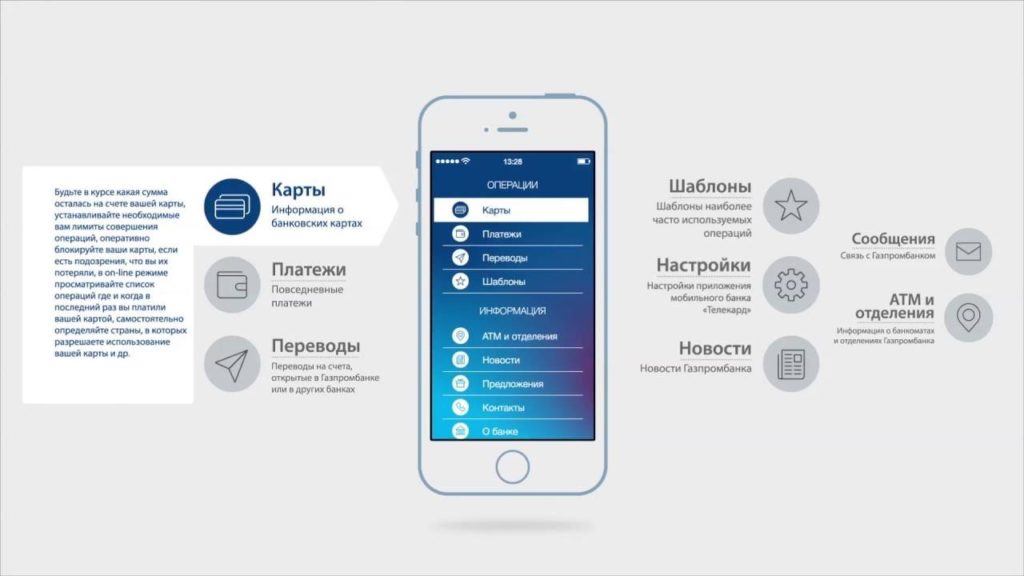

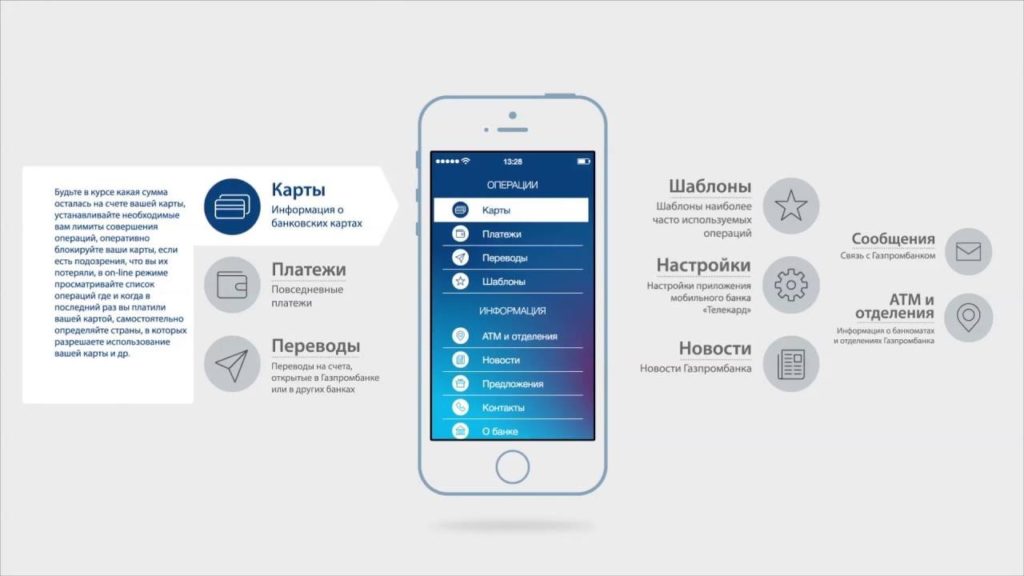

Владельцы банковских карт могут переводить деньги по номеру телефона. Транзакции в рамках СБП проводятся через специальное приложение от Газпромбанка, которое получило название «Телекард 2.0».

Как подключить и настроить СБП в Газпромбанке

Чтобы воспользоваться СБП, нужно выполнить определенные настройки в мобильном приложении, доступном в Google Play и AppStore. Вход в аккаунт возможен по телефону и паролю.

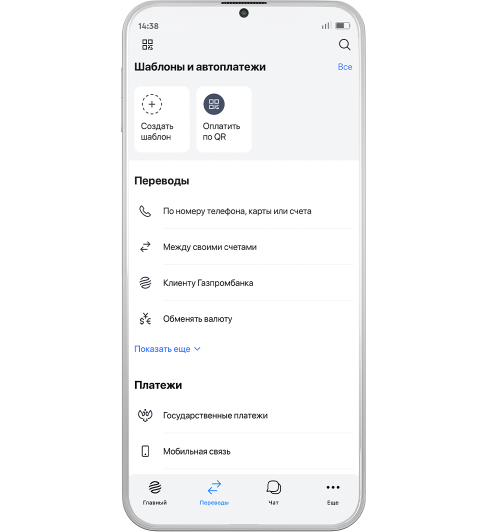

В мобильном приложении

Чтобы воспользоваться СБП на смартфоне, потребуется войти в интернет-банк Телекард 2.0 и выполнить следующие действия:

Отсканировать QR с помощью камеры на официальном сайте, загрузить мобильное приложение Google Play (Android), если вы используете iSO устройство воспользуйтесь интернет-банком

Войти в свою учетную запись

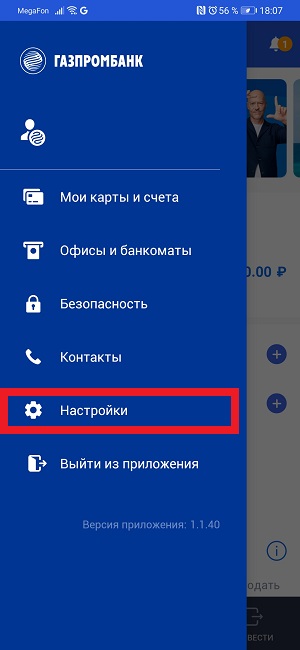

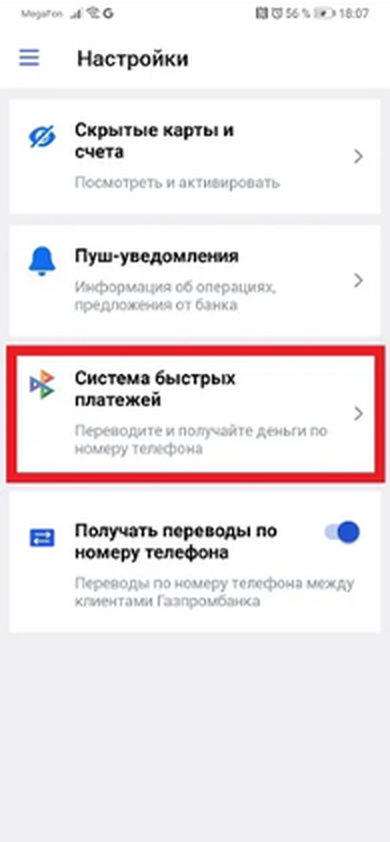

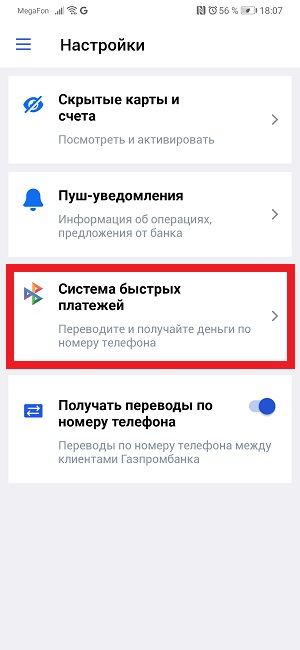

Перейти в «Настройки» (значок шестерни)

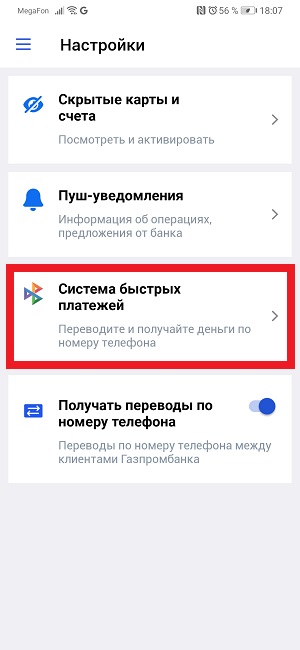

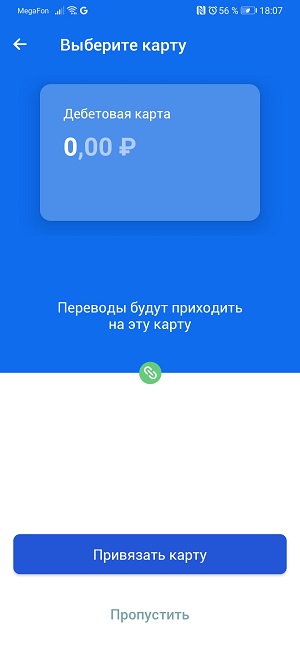

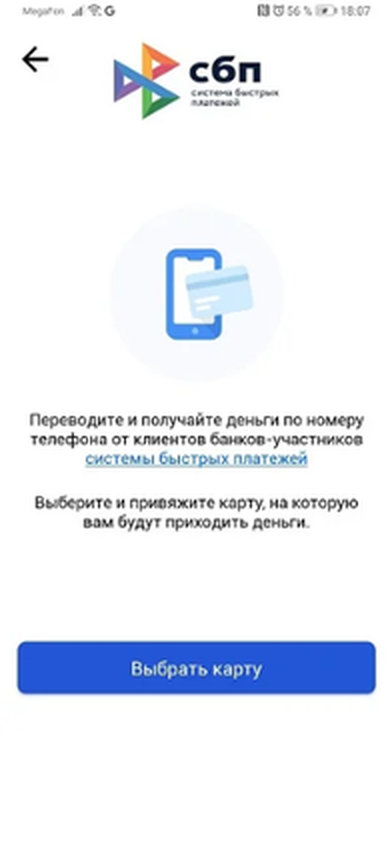

В отобразившемся меню выбрать раздел «Система быстрых платежей» — перейти в подраздел «Выбрать карту»

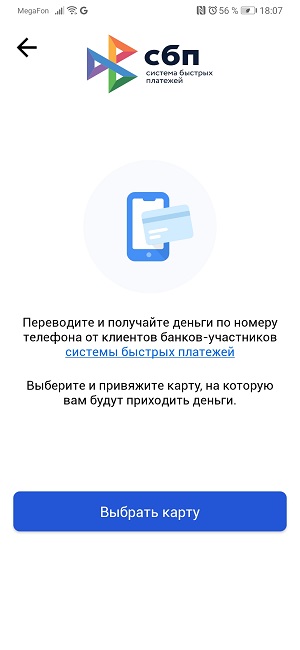

Подтвердить свой выбор и приступить к использованию СБП

Если при попытке входа возникли сложности, то необходимо связаться со специалистом контактного центра по номеру 0701. При желании можно активировать услугу SMS-информирования для контроля операций по счету. Система будет автоматически отправлять SMS о каждой транзакции.

В личном кабинете

СБП доступна только на смартфоне (интернет-банкинг). С компьютера или ноутбука можно лишь пройти регистрацию в ЛК пользователя. Для этого необходимо:

Обратите внимание! Перед тем, как приступить к использованию сервиса, рекомендуется внимательно ознакомиться с правилами обслуживания клиентов, а также ознакомиться с действующими тарифами, ограничениями по сумме переводов и комиссиями.

Онлайн-переводы и платежи в Газпромбанке

Чтобы осуществить перевод на карту получателя, необходимо проверить, доступна ли ему СБП и подключена у него данная опция. Список банков представлен на портале Системы быстрых платежей.

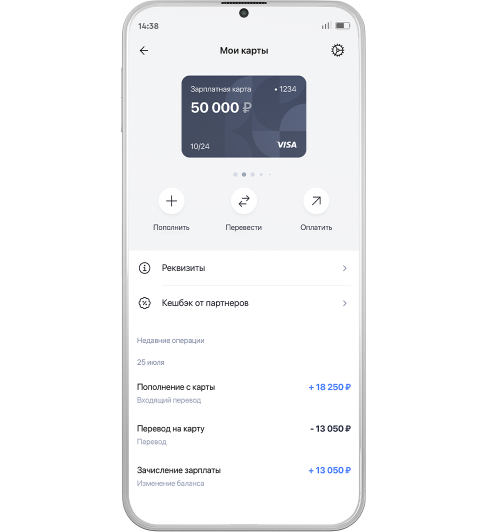

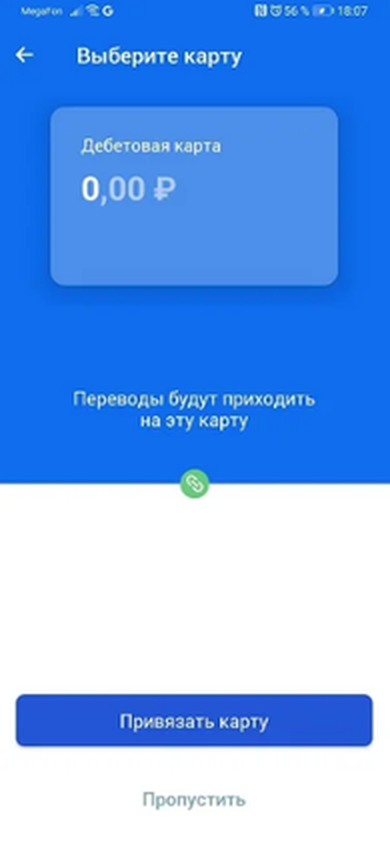

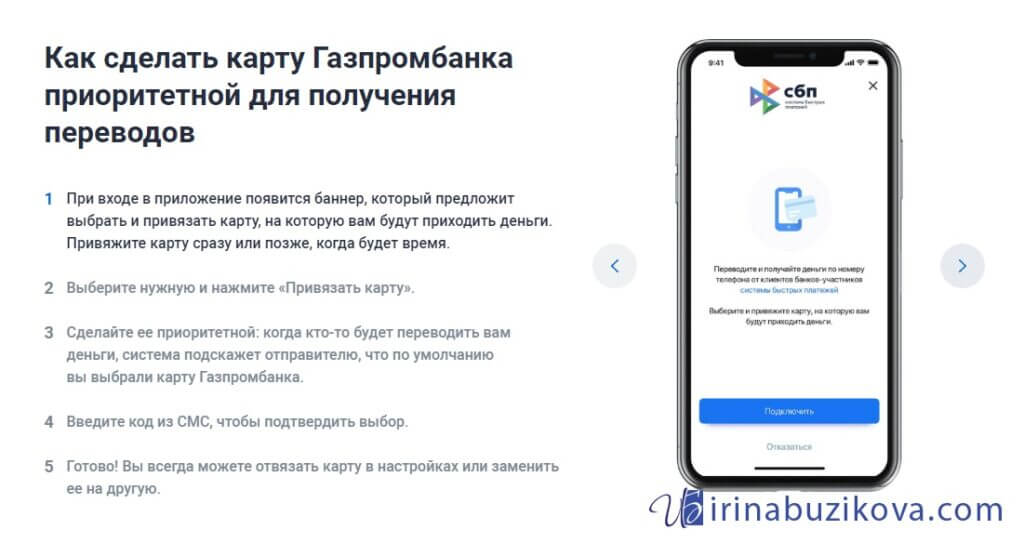

Как привязать карту

Привязать телефон к банковской карте можно по паспорту в отделении банка. Осуществить данное действие возможно при получении карты или в удобное для клиента время. Удаленная привязка номера пока недоступна.

Если у клиента несколько карт, то он может выбрать основную для получения средств в рамках СБП. Для этого потребуется:

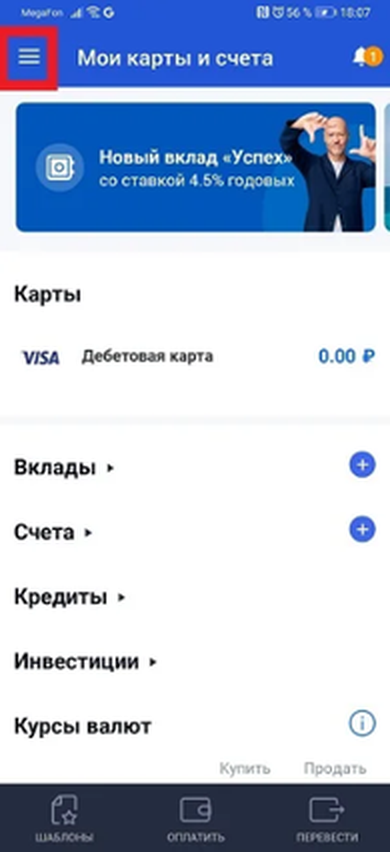

Загрузить и установить приложение «Телекард 2.0» из Google Play

Авторизоваться в системе

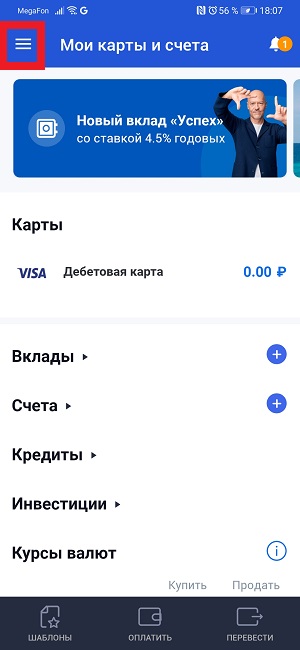

Нажать на кнопку, расположенную в левом верхнем углу дисплея

Перейти в раздел «Настройки» (значок шестеренки) — «Система быстрых платежей»

Нажать на кнопку внизу экрана для перехода к выбору банковской карты

Нажать на карту и активировать опцию «Привязать карту»

Поставить галочку напротив пункта о получении переводов на карту Газпромбанка по умолчанию

Ввести пароль из SMS-уведомления для подтверждения выбора

Пользователь может в любое время отвязать карту в настройках приложения или заменить ее на другую.

Как переводить

СБП доступна в приложении «Телекард 2.0». Пользователи могут отправлять денежные средства как клиентам Газпромбанка, так и держателям карт других банковских учреждений по номеру телефона и наименованию обслуживающего банка.

Для перевода средств по номеру телефона через СБП необходимо:

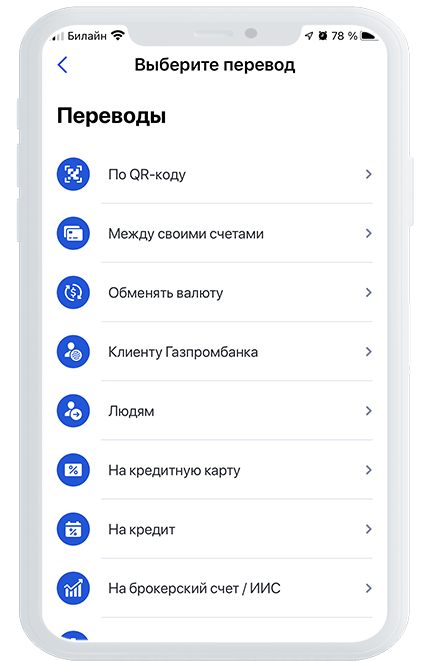

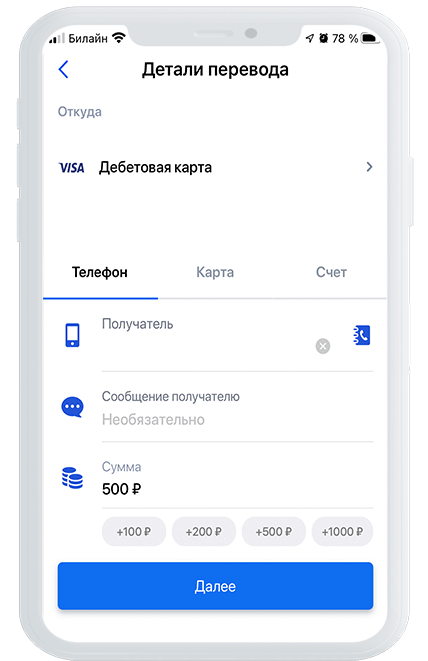

1. Войти в Телекард 2.0 и перейти в раздел «Перевести» — «Людям» — «Телефон».

2. Указать карту списания, телефон получателя и необходимую сумму, затем нажать «Далее».

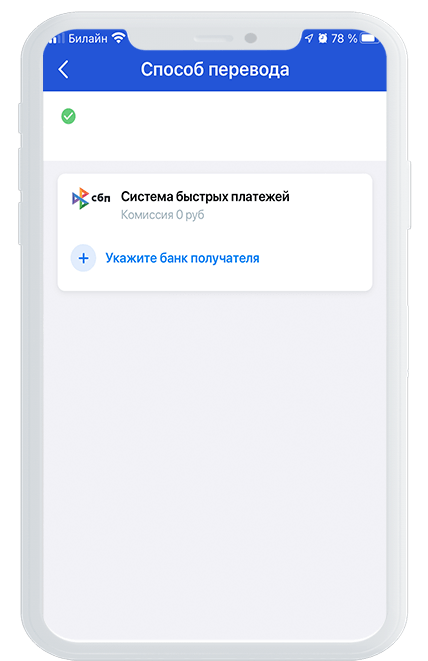

3. Выбрать нужный способ перевода («Система быстрых платежей») и банк получателя.

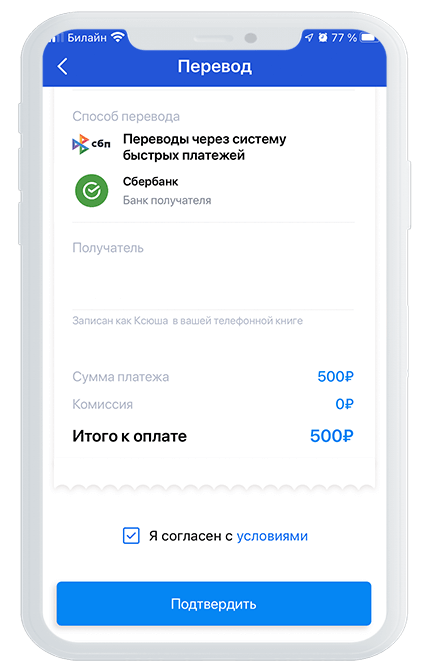

4. Проверить правильность введенных данных и нажать на кнопку «Подтвердить».

Скорость перевода

По общим правилам банк переводит деньги на счет получателя в течение 3 рабочих дней. Внутри Газпромбанка денежные средства зачисляются моментально (в течение нескольких секунд), но при переводах на карты других банковских учреждений придется подождать. Если по прошествии 3 суток деньги не будут зачислены, то нужно перепроверить реквизиты перевода и обратиться в банк за решением данного вопроса.

Какие лимиты в месяц без комиссии помимо СБП

Лимит переводов на карты других банков по системе СБП (на мобильный телефон) без комиссии — 100 000 рублей в месяц. При превышении суммы в 100 000 рублей в месяц по СБП комиссия составит 0,5% (не более 1 500 рублей).

Обратите внимание! Дополнительные комиссии, лимиты и прочие ограничения могут устанавливаться сторонним банком.

При переводе на счет в ином банке-эмитенте по номеру карты взимается комиссия 1,5% (не менее 50 рублей) от общей суммы перевода. Лимит по всем картам составляет 300 000 рублей в сутки.

Держателям банковских карт Газпромбанка доступна услуга бесплатного перевода средств в Телекард 2.0. Ограничения на переводы с карт других банков:

Система быстрых платежей в Газпромбанке: как подключить и пользоваться

Система быстрых платежей в Газпромбанке – это удобный способ быстро переводить деньги клиентам другим банков, при этом платить комиссию не нужно! Расскажем, как настроить сервис и как им пользоваться.

Особенности работы сервиса

Начнем с главного: а есть ли в Газпромбанке система быстрых платежей? Хорошая новость – возможность пользоваться сервисом действительно есть! Его нужно включить и настроить, но это не сложно. Главное, что вы легко получите доступ ко всем возможностям.

Перед тем, как подключить систему быстрых платежей в Газпромбанке, нужно разобраться, что это такое, как это работает. И почему стоит активировать эту опцию.

Итак, это сервис, разработанный Центробанком РФ и национальной платежной системой. Создан он для быстрого перевода средств между физическими лицами:

Уверены, вы уже очень заинтересованы в том, как подключить СБП на Газпромбанке. Но сначала изучите несколько условий, их необходимо запомнить:

Как быть, если у получателя открыт счет в банке, не входящем в список партнеров? Воспользоваться другим способом перевода! При попытке отправить средства вы увидите оповещение о том, что СБП вам недоступна.

Еще кое-что важное, прежде чем переходить к тому, как подключить СБП в Газпромбанке. Комиссии и лимиты! Они установлены Центробанком, поэтому банк должен строго следовать правилам:

Лимит устанавливается не для человека, а для счета. Если у вас есть карта в другой банковской организации, там действует свой дополнительный лимит.

Ну а теперь можно искать, где в приложении Газпромбанка система быстрых платежей – активировать ее, настроить и начать пользоваться. Сервис работает круглосуточно, сам по себе он абсолютно бесплатен.

Как подключить?

Теперь переходим к самому интересному: как подключить систему быстрых платежей в Газпромбанке.Опцию нужно активировать отдельно, по умолчанию она не работает. Это несложно, давайте приступать:

Вот как включить СБП в Газпромбанке, мы вплотную подобрались к нужной опции!

По сути, вы уже разобрались, как подключить СПБ в Газпромбанке. Но есть еще кое-что!

Вы можете выбрать карту этого банка в качестве карты по умолчанию. Это означает следующее: когда кто-то будет отправлять вам деньги, они автоматически будут зачислены именно на этот счет. Если только человек вручную не выберет другой банк!

Это удобно, если вы пользуетесь продуктами Газпрома в качестве основных.

Завершающий этап: ждите СМС-сообщения с кодом подтверждения. Как только сообщение поступит, впишите код в открывшееся поле, чтобы завершить процесс активации сервиса. Вот вы и поняли, как подключить систему быстрых платежей Газпромбанк в мобильном приложении. Теперь можно начинать переводить деньги (и получать переводы от других людей).

Как пользоваться?

Вы уже знаете, как подключить СБП в Газпромбанке в приложении (и даже сделать его банком по умолчанию). Второй важный вопрос – нужно научиться пользоваться всеми возможностями сервиса.

В первую очередь речь идет о том, как в Газпромбанке перевести через СБП нужную сумму денег определенному человеку. И вновь ничего сложного, повторяйте за нами – вы быстро научитесь!

Вот как перевести по СБП из Газпромбанка. Главное, помните: получатель тоже должен быть подключен к этому сервису.

У СБП есть и вторая функция – оплата покупок в онлайн/офлайн магазинах с помощью QR-кода. Кратко расскажем, как это работает.

Вместе мы разобрались, как подключить систему быстрых платежей в мобильном приложении в Газпромбанке. Очень рекомендуем вам сделать это прямо сейчас – сможете переводить достаточно большие суммы без комиссии на другие счета! Моментально, достаточно просто ввести номер мобильного.

Вы также можете перечислять деньги себе – на счета в других банках или на другие карты в этом же банке. Главное, помните про ежемесячные лимиты, тогда не придется платить дополнительное вознаграждение.

Перевод с карты на карту бесплатно через Систему быстрых платежей: полезный лайфхак

С 2019 года в России работает Система быстрых платежей (СБП). Она позволяет переводить деньги без комиссии клиентам российских банков по номеру телефона мгновенно. Причем бесплатные переводы до 100 тыс. рублей в месяц работают даже в том случае, когда люди имеют счета в разных кредитных организациях. К СБП подключены все крупные финансовые организации, включая Сбербанк, ВТБ, Газпромбанк, Альфа-Банк, Тинькофф банк, Россельхозбанк и ещё 110 банков. Что интересно, о бесплатных переводах с карты на карту через Систему быстрых платежей до сих пор мало кто знает. А если и знают, то сталкиваются со сложностями при подключении к сервису. Команда нашего проекта решила помочь рядовым пользователям и публикует подробную инструкцию по подключению переводов без комиссии через СБП.

Система быстрых платежей, развитием которой занимается Центральный банк (ЦБ) России, позволяет клиентам 116 крупнейших банков страны переводить друг другу деньги до 100 тыс. рублей в месяц без комиссии по номеру мобильного телефона. Такие тарифы утверждены ЦБ до 30 июня 2022 года. После этого срока тарифы могут измениться.

В СБП списание денежных средств со счёта и на счёт (даже если к ним не привязаны карты) происходит мгновенно. Сервис работает в круглосуточном режиме. Кроме того, для перевода не нужно знать ни номер карты, ни номер счёта получателя. Достаточно номера телефона и название банка.

Сумма одного перевода или платежа ограничена законодательством и не может превышать 600 тыс. рублей. При этом банки — участники СБП могут устанавливать дополнительные лимиты на суммы переводов или платежей согласно внутренней политике управления рисками. С мая 2020 года все банки обязаны выполнять переводы на сумму до 100 тыс. рублей в месяц без взимания комиссии. За перевод больших сумм банки вправе брать до 0,5 % от суммы перевода, но не более 1500 рублей.

Безопасность переводов в СБП обеспечивается на всех уровнях — банков, Банка России и Национальной системы платёжных карт (НСПК) — с использованием современных систем защиты. СБП соответствует всем стандартам информационной безопасности.

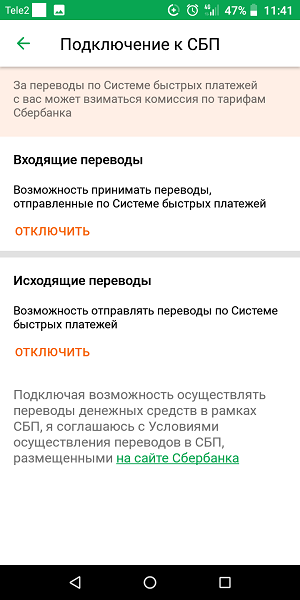

Главное условие для проведения переводов – привязка номера мобильного телефона к банковской карте, а также подключение к Системы быстрых платежей на приём и отправку денег в приложении банка. По умолчанию у клиентов некоторых финансовых учреждений СБП отключена, и не все могут разобраться, как подключиться к сервису. Чаще всего сложности возникают у клиентов «Сбербанка.

Расскажем о том, как можно подключить переводы без комиссии на примерах крупнейших российских банков.

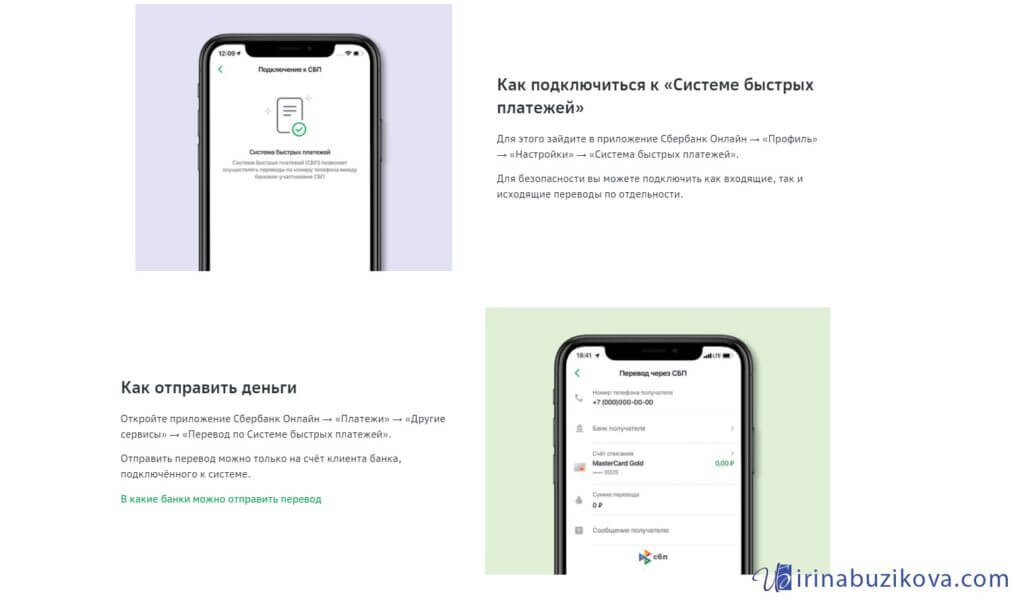

Сбербанк

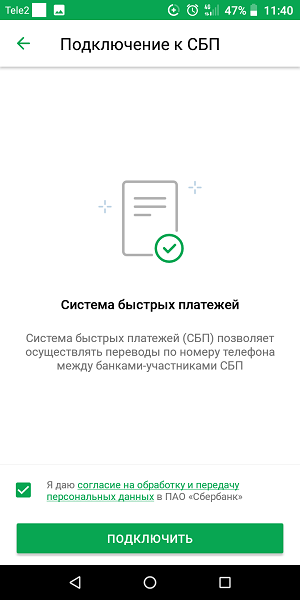

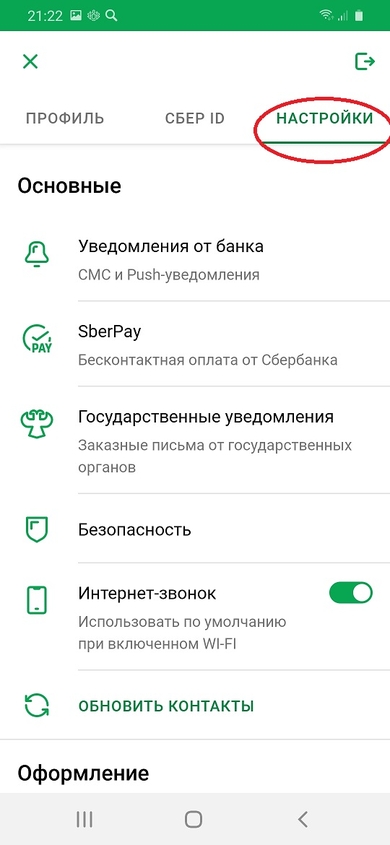

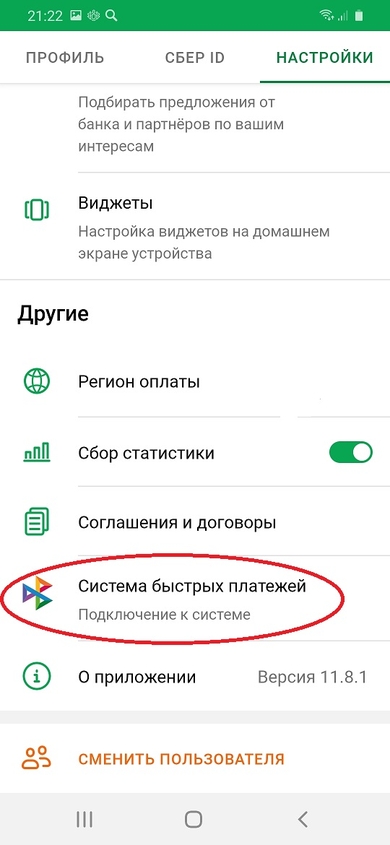

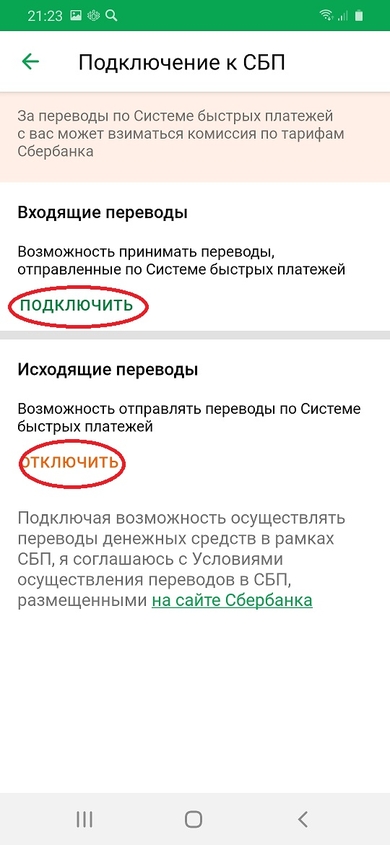

Клиенты Сбербанка должны самостоятельно подключить СБП в приложении Сбербанк Онлайн. По умолчанию, сервис отключён. Вот, как это можно сделать.

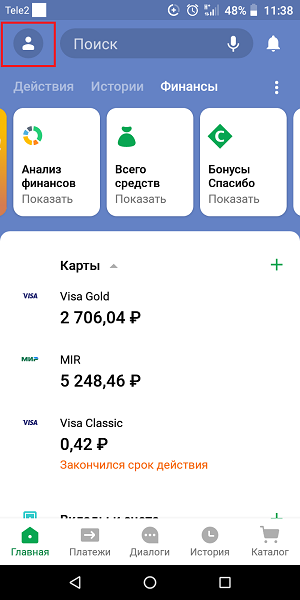

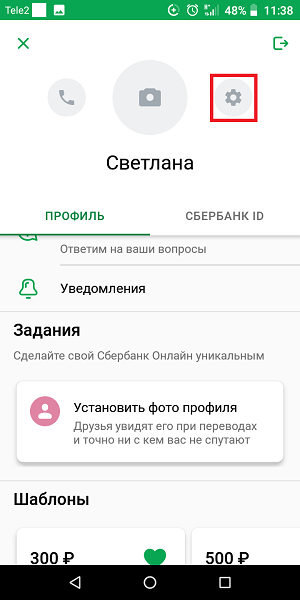

Шаг 1. На главном экране в левом верхнем углу выберите свой профиль — нажмите на значок человека. Затем нажмите на значок шестеренки (Android) или выберите раздел «Настройки» (iOS):

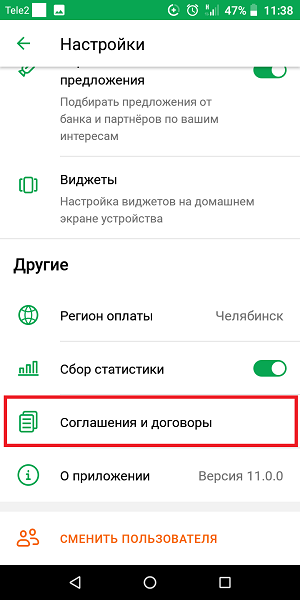

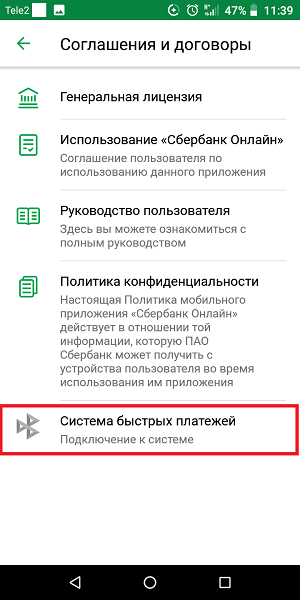

Шаг 2. Прокрутите экран настроек до конца и выберите пункт «Соглашения и договоры». В появившемся меню найдите раздел «Система быстрых платежей. Подключение к системе»:

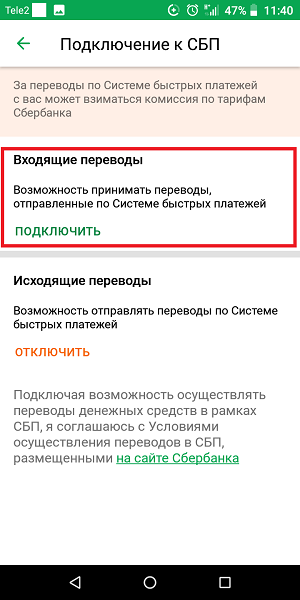

Шаг 3. На экране «Подключение к СБП» поставьте галочку внизу и нажмите «Подключить». Появится новый экран, нажмите «Подключить» в блоке «Входящие переводы», чтобы получать переводы из других банков:

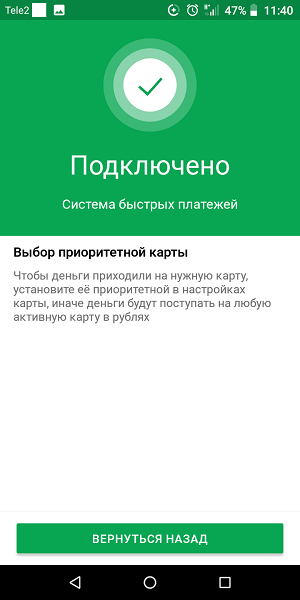

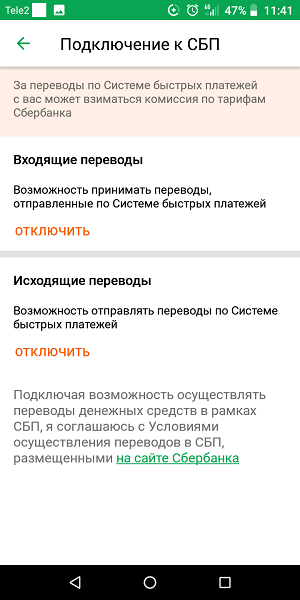

Шаг 4. Приложение попросит вас еще раз подтвердить подключение к СБП. Готово! Теперь вы можете получать мгновенные переводы по номеру телефона не только от клиентов Сбербанка, но и от клиентов других банков — через Систему быстрых платежей:

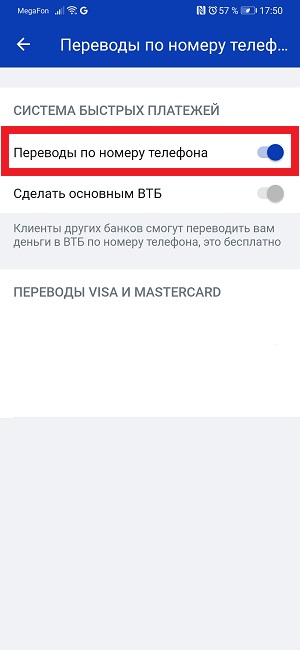

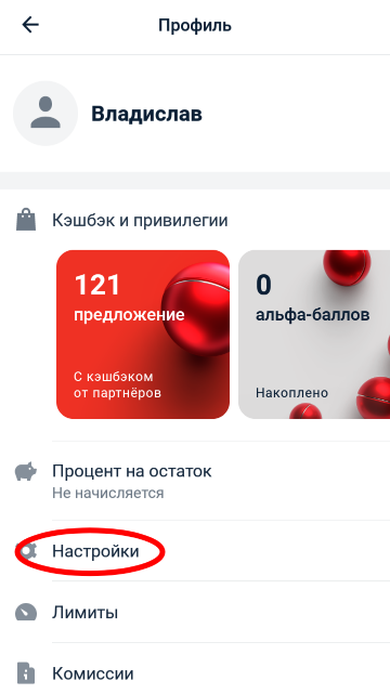

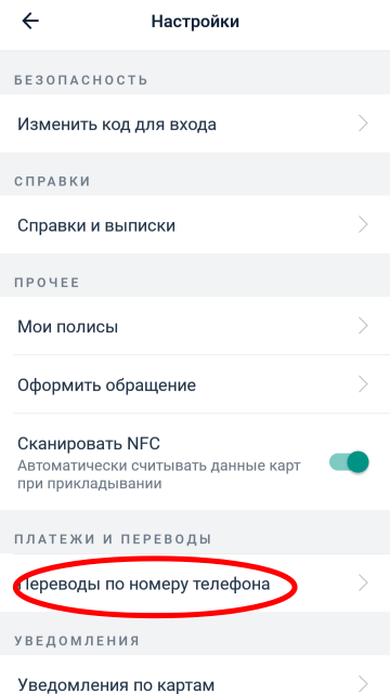

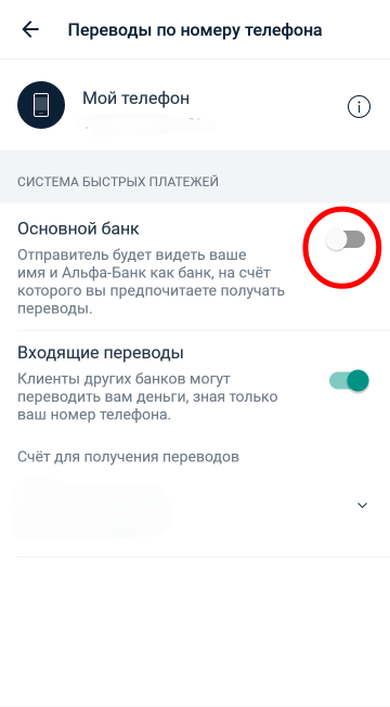

После этого в открывшемся меню нужно включить опцию «Переводы по номеру телефона».

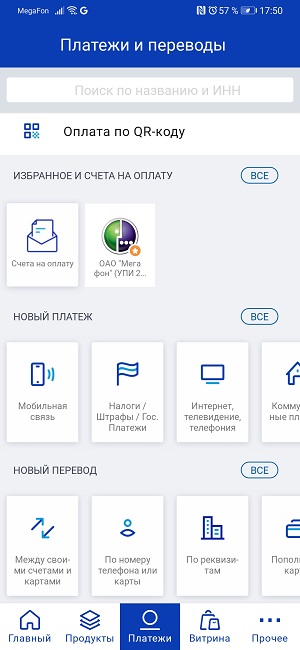

Для того чтобы совершать переводы без комиссии клиентам других банков в приложении стоит выбрать пункт «Платежи» в нижнем меню. Далее нажать «Переводы людям», далее «По телефону».

После этого нужно выбрать счёт списания, ввести или выбрать из своих контактов номер телефона получателя, а также выбрать его банк.

Далее следует ввести сумму в рублях и нажать кнопку «Перевести».

Газпромбанк

Для приёма платежей через СБП клиенту «Газпромбанка» требуется запустить мобильное приложение «Телекард 2.0». Далее зайти в настройки – нажать на кнопку в левой верхней части и выбрать пункт «Настройки».

В открывшемся меню нужно выбрать пункт «Система быстрых платежей». После этого нужно нажать на кнопку «Выбрать карту» и привязать соответствующую банковскую карту, на которую будут поступать платежи через СБП. Подтвердить выбор. Всё, далее деньги будут поступать на выбранную карту.

Для того чтобы совершать переводы, в мобильном приложении «Телекард 2.0» выберите раздел «Переводы», далее «Переводы людям» и «Телефон». Выберите источник списания, введите номер телефона получателя и сумму, нажмите «Перевести».

На экране способа перевода выберите «Система быстрых платежей». Выберите банк, в который вы хотите перевести деньги. По умолчанию предлагается тот банк, который выбрал получатель перевода. Проверьте детали перевода и нажмите «Подтвердить».

Альфа-Банк

В мобильном приложении Альфа-банка опция перевода денег по номеру телефона через СБП уже есть во вкладке «Платежи».

Для того чтобы совершать переводы через СБП без комиссии до 1000 тыс. рублей в месяц, в мобильном приложении банка выберите вкладку «Платежи», далее «В другой банк» и «По номеру телефона».

После этого введите номер телефона получателя. Выберите банк, в который нужно перевести. Укажите сумму перевода и нажмите «Перевести».

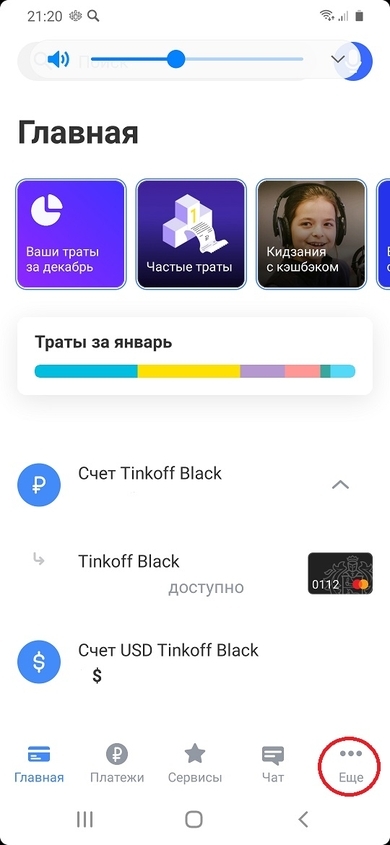

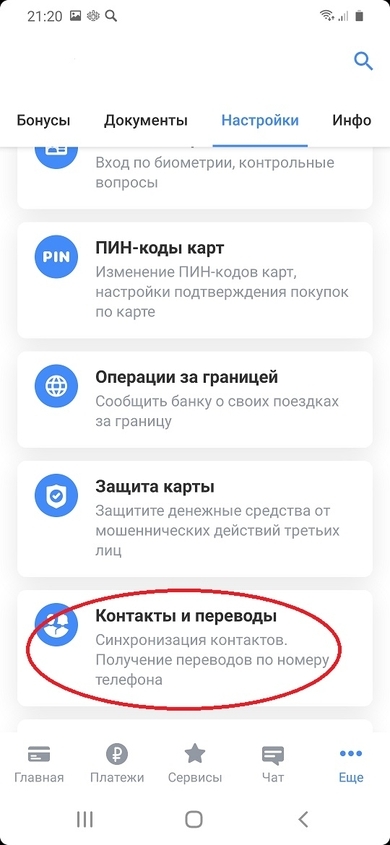

Тинькофф Банк

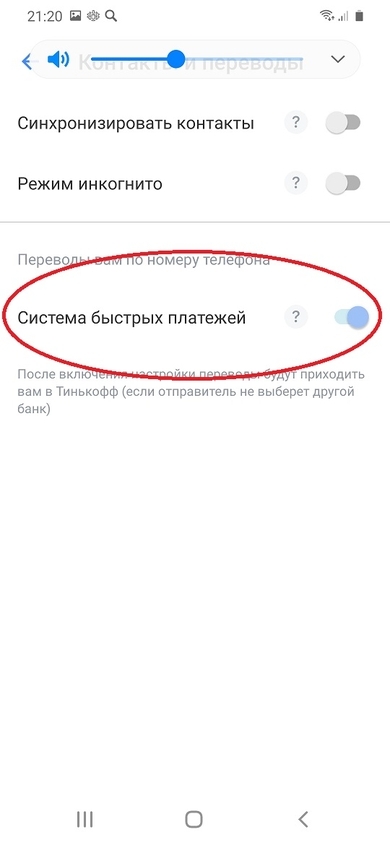

Владельцам карт банка «Тинькофф» для подключения к СБП нужно найти раздел «Контакты и переводы» во вкладке «Еще» и активировать переводы в Системе быстрых платежей. Для этого нужно переключить тумблер и подтвердить действие паролем из СМС.

Для того чтобы совершать переводы, в мобильном приложении банка нужно выбрать вкладку «Оплатить», далее «Переводы», «Людям» и «По номеру телефона». После этого нужно ввести номер телефона получателя и выбрать пункт «Другой банк». Введите сумму перевода и нажмите «Готово».

Райффайзенбанк

Клиенты Райффайзенбанка тоже должны подключить СБП в настройках «Райффайзен-Онлайн».

Для того чтобы совершать переводы через СБП без комиссии до 1000 тыс. рублей в месяц, в меню мобильного приложения выберите «Переводы», далее «Переводы по номеру телефона».

В открывшемся окне укажите номер телефона и банк получателя, сумму перевода, введите сообщение для получателя. Нажмите «Перевести».

Как подключить Сбп Газпромбанк?

Как подключить Сбп на Газпромбанке?

В разделе «Переводы» нажмите «Переводы людям», далее — «Телефон». Выберите источник списания, введите номер телефона получателя и сумму. Нажмите кнопку «Перевести». На экране способа перевода выберите «Система быстрых платежей».

Как в телекард подключить систему быстрых платежей?

Выполнить действие можно по ссылке – https://www.gazprombank.ru/sbp/. Здесь нужно нажать вкладку «Подключить» и следовать подсказкам системы. Для использования сервиса на мобильном телефоне необходимо скачать приложение «Телекард 2.0».

Как подключиться к системе Телекард?

Для того, чтобы подключить услугу Телекард через «Домашний банк», нужно зайти в раздел «Частным клиентам» на сайте Газпромбанка и выбрать пункт «Домашний банк». Далее пройдите в раздел «Банковский карты» и выберете пункт «Услуги системы «Телекард» или «Регистрация в системе «Телекард».

Как перевести деньги с телекард на Сбербанк?

Как подключить Сбп Сбербанк?

Откройте мобильное приложение Сбербанк Онлайн (ссылка на вход) → «Профиль» → «Настройки» → «Система быстрых платежей (подключение к системе)» → дайте согласие на обработку персональных данных и нажмите «Подключить». После этого вы сможете переводить деньги через систему быстрых платежей.

Можно ли перевести деньги на карту по номеру телефона?

Перевести деньги себе или другому человеку внутри одного банка уже давно не проблема. … Сегодня межбанковские переводы по номеру телефона доступны клиентам банков, которые уже подключились к Системе быстрых платежей (СБП). Их список можно посмотреть на сайте Национальной системы платежных карт.

Можно ли перевести деньги с карты Газпромбанка на карту сбербанка?

Вы можете произвести операцию по переводу денег с карты на карту большинства банков Российской Федерации: Сбербанка, Альфа-банка, ВТБ24, Газпромбанка, Банка Москвы, Бинбанка, Райффайзенбанка, Хоум Кредит Банка и других банков. Максимальная сумма перевода — 100 000 рублей. В сутки не больше 5 переводов с одной карты.

Как перевести деньги с Газпрома без комиссии?

Как перевести деньги без комиссии в Газпромбанке

Как положить деньги на карту Сбербанка по номеру телефона?

Для перевода по номеру телефона отправьте СМС: «Перевод 9ХХХХХХХХХ 500», где 9ХХ1234567 — десятизначный номер мобильного телефона получателя, к которому подключён СМС-банк, а 500 — сумма перевода в рублях. Таким способом можно переводить только на карты СберБанка.

Как зарегистрировать карту Газпромбанка в системе телекард?

Как стать пользователем «Телекард 2.0»

Как сделать карту приоритетной Сбербанк?

Вы можете назначить приоритетной любую из своих дебетовых рублёвых карт Сбербанка. Для этого зайдите в Сбербанк Онлайн, кликните по нужной карте, перейдите в раздел настроек и просто выберите строчку «Приоритетная карта». Мы всегда ждём ваших советов о том, как улучшить нашу работу.

Что делать если забыл кодовое слово от карты Газпромбанка?

Если память все же подвела, и вы начисто забыли, какую контрольную информацию указали, ничего не остается, как обратиться с паспортом в свой банк, где придется написать заявление об ее изменении. Если есть возможность попасть именно в то отделение, где была оформлена кредитка, код будет сменен практически сразу.

СБП в Газпромбанке

Благодаря системе быстрых платежей существует возможность получения и отправки денежных средств, используя номер телефона. Чтобы воспользоваться данной услугой, не потребуется вводить номер карты или другие реквизиты. Для автоматического зачисления перевода на карту банка, её нужно установить как приоритетную.

Тарифы

Комиссии

Комиссии указываются для суммы месячного перевода:

*Например, если переводить 150 000 рублей, то 0,5% будет равняться 750 рублям. Соответственно, на счету должна быть сумма 150 750 рублей. Если перевести 350 000 рублей, то комиссия от суммы равняется 1750 рублей, но т. к. максимальный размер комиссии равен 1500, то вся сумма составит 351 500 рублей.

Лимиты

На переводы с карт другого банка на карты ГПБ (Газпромбанка) установлены следующие лимиты*:

*Банком-отправителем могут устанавливаться собственные ограничения, комиссии и лимиты.

Подключение СБП

Подключение не требуется, но можно сделать ГПБ банком по умолчанию.

После авторизации в приложении появится баннер, предлагающий выбор карты и привязку для зачисления денег именно на неё. Можно привязать карту сразу же или отказаться, сделав это позднее.

Когда карта назначена приоритетной, отправитель видит системное уведомление, что по-умолчанию банк получателя – Газпромбанк.

В настройках всегда есть возможность отвязать карту совсем или поменять её на другую.

Перевод денег через систему быстрых платежей

В приложении

Оплата по QR коду

28.01.2021 Газпромбанк в сотрудничестве с компанией «Дикси» реализовал проект, позволяющий принимать оплату в пользу юридических лиц, используя динамический QR-код СБП ЦБ РФ. Для этого необходимо отсканировать QR-код, в который уже встроена сумма покупки, и платёж будет моментально перечислен на счёт организации.

Аналогичный проект был реализован и в партнёрстве с компанией «Спортмастер».

Отзывы

Semen28, Брянск, 13.11.2020

Обращаюсь в вам, уважаемый Газпромбанк!

В приложении Телекард 2.0 уже 2 месяца не работают переводы по системе быстрых платежей.

Пишет: по номеру телефона сейчас перевести нельзя. Попробуйте номер карты или счёта.

А комиссии там просто адские! Или это специально так сделано, чтобы больше денег банк поимел? Может быть, пора бы уже решить эту неприятную проблему с СБП? Или только жалоба в ЦБ сработает эффективно?

С нетерпением буду ждать официальный ответ от представителя.

evh5150, Санкт-Петербург, 25.03.2021

Оформил в марте 2020 карту «Газпромбанк Газпромнефть». Карта дебетовая и неименная, раньше я клиентом банка не являлся. Не буду писать отзыв о том, что Газпромнефть и Газпромбанк плохо взаимодействуют друг с другом, поскольку главная суть не в этом. После множества походов в офисы и несколько звонков в поддержку и тех и других, получилось разобраться с бонусной системой и работой самой банковской карты. Далее я установил приложение Телекард 2.0.

Но когда появилась потребность сделать перевод через систему быстрых платежей, отобразилось сообщение «Перевести по номеру телефона сейчас нельзя. Повторите позже или переведите по номеру карты/счета». И так уже год. Проблема такая не только у меня, если судить по отзывам, которые здесь опубликованы. Помимо этого, около 3-4 месяцев назад интернет-банк перестал работать. То есть в приложение я зайти могу, а через сайт – нет. Сообщение: «Проверьте номер или пароль». Не понимаю, что там такое происходит, но сервисы не работают совсем. О банке сложилось крайне отрицательное впечатление.

Вопросы и ответы

Что называется системой быстрых платежей? Это проект, совместно созданный ассоциацией ФинТех (АФТ) и Центральным Банком Российской Федерации (ЦБ РФ). Благодаря этой системе переводы на карты другого банка (если он является участником программы) осуществляются моментально. Перевод производится по номеру мобильного телефона, дополнительных реквизитов при этом не требуется.

Много ли банков уже подключены к СБП? Более 200. Актуальный список опубликован на странице официального сайта или по ссылке.

Реализована ли возможность перевода в валюте? Например, доллары? Нет, на данный момент переводы доступны только в рублях.

С каких счетов происходят списание при пользовании СБП? Денежные средства могут быть списаны с текущего, сберегательного счета или со счета, привязанного к кредитной карте.

Если я откажусь выбирать карту приоритетной, что тогда случится? Алгоритмы банка автоматически определят карту. Деньги будут зачислены на активную дебетовую карту. В приоритете зарплатная, если она есть.

Если ввести номер телефона того, кто не активировал систему быстрых платежей, что случится? Приложение покажет системное уведомление, о том, что перевод невозможен.

Можно где-нибудь прочитать про условия участия в системе быстрых платежей? Ознакомиться можно по ссылке: https://www.gazprombank.ru/upload/files/iblock/057/dko_13052020.pdf.

Есть ли возможность сделать перевод при звонке по номеру call-центра или в режиме онлайн? Нет, услуга доступна только для клиентов, у которых есть мобильное приложение.

Система быстрых платежей: что это и как подключить?

Проект СБП – система быстрых платежей – был инициирован и разработан Центральным банком в сотрудничестве с НСПК (Национальной системой платежных карт). Идея была реализована в 2019 году, в 2020 году к проекту присоединяется все больше банков. Главная цель СБП – сделать денежные переводы моментальными и недорогими. То есть доступными для любого гражданина РФ.

Что такое система быстрых платежей?

СБП – это платежная платформа для удобных денежных переводов, которые могут осуществлять физические лица. ЦБ РФ попытался устранить недочеты других подобных систем и сделать сервис максимально комфортным для пользователей.

СБП была разработана для того, чтобы ускорить денежные переводы между гражданами РФ. Ведь некоторые платежи могут быть недоставленными в течение нескольких дней (до пяти). А в системе быстрых платежей деньги приходят моментально. При этом не нужно знать реквизиты карты человека, которому будут доставлены средства. Информация, которая необходима, – номер мобильного телефона и название банка, в котором обслуживается получатель.

Еще один плюс системы быстрых платежей – комиссии ниже, чем у других подобных сервисов.

С помощью СБП можно не только делать переводы, но и расплачиваться за товары в магазинах, используя QR-код.

Сервис работает без выходных. Отправить перевод можно в любое время дня и ночи в любой день в году, включая праздники.

Система быстрых платежей – как работает?

Чтобы делать переводы через сервис, нужно иметь доступ в мобильный или интернет-банк кредитной организации. В личном кабинете необходимо подключиться к СБП. Можно выбрать, какие платежи сделать активными (входящие или исходящие). Чтобы перевести деньги, нужно, чтобы получатель тоже аналогичным образом был подключен к системе. Иначе платеж будет отклонен.

Для перевода по системе быстрых платежей нужно указать только номер мобильного телефона того, кому будут перечислены деньги. Получатель должен обязательно подтвердить операцию. Деньги спишутся со счета и появятся на новом моментально. Совершить перевод можно только с дебетовой карты. Для кредиток такая опция недоступна.

Сколько можно перевести денег?

У системы есть ограничения для переводов. Максимальная сумма, которую установил сервис, – 600 000 рублей. Но банки в рамках этих цифр тоже могут создавать лимиты.

К примеру, денежные ограничения в Сбербанке:

Комиссия за транзакцию взимается только в том случае, если месячный лимит в 100 000 рублей превышен. Перевести больше можно, но нужно будет платить 0,5% за операцию.

С 1 мая 2020 банк ВТБ тоже установил суточный лимит в размере 50 000 рублей. До этого времени в течение одного дня можно было перевести только 15 000 рублей. Бесплатно в месячный период можно «передать» до 300 000 рублей.

Самые большие суммы в рамках СБП встречаются в банке Тинькофф. Ежемесячное ограничение на операции, которые можно сделать без комиссии, – 1 500 000 рублей. При этом однократная операция не должна превышать 150 000 рублей.

Какие банки уже подключены к СБП?

Переводы возможны только для тех банков, которые сотрудничают с сервисом. В 2019 году, когда сервис был создан, с системой работали только несколько крупных банков:

Сбербанка в этом списке не было. Он появился только в 2020 году, как и другие кредитно-финансовые организации: Рокетбанк, РНКБ, Райффайзенбанк, Открытие, Запсибкомбанк, Энергобанк, Тинькофф и др. Полный список доступен на официальной странице сервиса sbp.nspk.ru. Всего около 60 банков.

Как в «Сбербанке Онлайн» подключить систему быстрых платежей?

Подключение в мобильном приложении или интернет-банкинге проходит быстро. Для начала нужно зайти в личный кабинет, а затем:

Чтобы сделать перевод, нужно найти в разделе «Другие сервисы» СБП, ввести телефон и сумму операции.

Как подключить систему быстрых платежей клиентам других банков?

Алгоритм действий для подключения в других банках похож на описанный в Сбере.

Рассмотрим схему действий на примере банка Тинькофф:

Подключение в других кредитно-финансовых учреждениях тоже проходит либо в мобильном приложении, либо в интернет-банкинге, как и подключение системы быстрых платежей в «Сбербанке Онлайн».

Если возникнут вопросы с активацией услуги, можно обратиться в справочную службу.

Как перевести (отправить) деньги?

Отправить деньги можно либо в мобильном приложении банка, либо в интернет-банке. Интерфейс онлайн-банков у кредитно-финансовых учреждений разный, но суть проведения операций одинаковая. Нужно найти раздел с СБП, указать номер мобильного телефона и сумму.

Совершить перевод можно только в том случае, если банк получателя подключен к сервису СБП. Поэтому перед проведением операции необходимо узнать, где обслуживается человек, к которому отправятся деньги.

Перед подтверждением платежа, нужно:

После подтверждения операции нельзя отменить операцию. Если деньги не пришли, нужно обратиться в свой банк и решать проблему в индивидуальном порядке.

Оплата по QR-коду

В коде зашифрованы реквизиты банка, цель платежа и необходимая сумма. Данные считываются только с помощью специальной программы на мобильном телефоне.

Зачем нужна оплата по QR-коду? Таким образом можно совершать денежный перевод не только физическим лицам, но и юридическим – то есть магазинам или другим поставщикам товаров или услуг.

Как это происходит?

В чем подвох СБП?

Центробанк создал удобную систему для переводов, но все-таки у нее есть несколько недочетов:

Совсем недавно был еще один подводный камень. Переводы могли делать только резиденты РФ. Сейчас же круг лиц расширился. С 12 сентября нерезиденты тоже могут пользоваться сервисом.

Как подключить систему быстрых платежей

Денежный перевод через систему быстрых платежей (СБП) осуществляется с помощью мобильного приложения банка, которое установлено на смартфоне клиента. Иногда сложно разобраться в функционале этих приложений, поэтому Zaim.com написал инструкцию, как включить и настроить систему быстрых платежей. Рассмотрены такие банки-участники системы: Сбербанк, Альфа-Банк, ВТБ, Тинькофф Банк, Газпромбанк и Росбанк. Список всех участников СБП находится здесь.

Когда требуется подключение СБП, клиент банка хочет получать переводы на счет по номеру телефона. Исходящие переводы доступны по умолчанию.

В мобильном приложении каждого из банков для подключения СБП выполняются действия, расписанные далее.

Месячный лимит переводов без комиссии – до 100 тыс. рублей. При превышении лимита – комиссия 0,5% (максимальная сумма комиссии – 1500 рублей).

Месячный лимит переводов без комиссии – до 100 тыс. рублей. При превышении лимита – комиссия 0,5% (максимальная сумма комиссии – 1500 рублей).

Месячный лимит переводов без комиссии – до 100 тыс. рублей. При превышении лимита – комиссия 0,5% (максимальная сумма комиссии – 1500 рублей).

Месячный лимит переводов – до 1,5 млн рублей. Комиссия отсутствует (только для кредитных карт согласно тарифу). Ограничение – 20 переводов в сутки.

Месячный лимит переводов без комиссии – до 100 тыс. рублей. При превышении лимита – комиссия 0,5% (максимальная сумма комиссии – 1500 рублей).

Месячный лимит переводов без комиссии – до 100 тыс. рублей. При превышении лимита – комиссия 0,5% (максимальная сумма комиссии – 1500 рублей).

Банковские мобильные приложения создаются с учетом удобства для клиента. Нет нужды в специальных технических знаниях, чтобы включить систему быстрых платежей. Банки-участники сделали эту услугу доступной для клиента, но если возникли затруднения, пошаговые инструкции помогут разобраться с ними.

Как подключить систему быстрых платежей Газпромбанк?

Как подключить систему быстрых платежей в Газпромбанке?

Для приёма платежей через СБП клиенту «Газпромбанка» требуется запустить мобильное приложение «Телекард 2.0». Далее зайти в настройки – нажать на кнопку в левой верхней части и выбрать пункт «Настройки». В открывшемся меню нужно выбрать пункт «Система быстрых платежей».

Как переводить деньги через систему быстрых платежей?

Чтобы сделать перевод в СБП

Как привязать телефон к карте Газпромбанк?

Алгоритм действий такой:

Как перевести деньги из Сбербанка в Газпромбанк?

Через банкомат Сбербанка

Как подключить систему быстрых платежей Сбербанк?

Откройте мобильное приложение Сбербанк Онлайн (ссылка на вход) → «Профиль» → «Настройки» → «Система быстрых платежей (подключение к системе)» → дайте согласие на обработку персональных данных и нажмите «Подключить». После этого вы сможете переводить деньги через систему быстрых платежей.

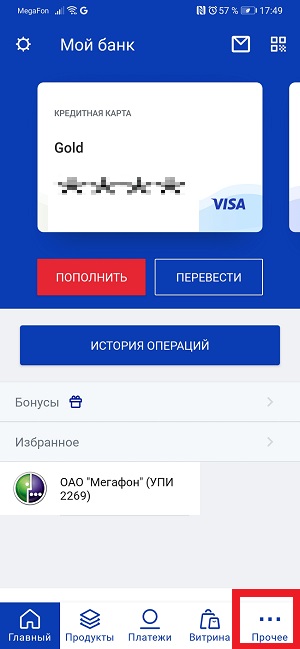

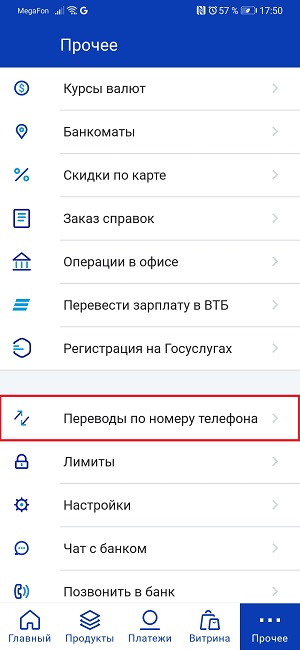

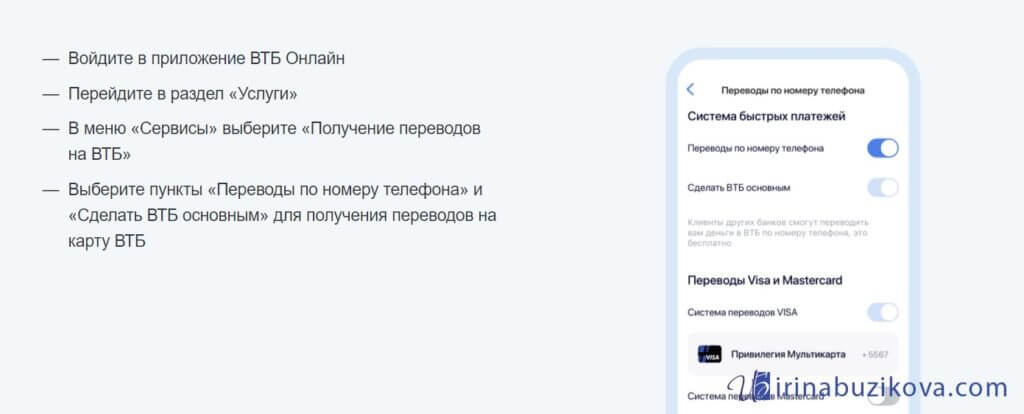

Как подключить систему быстрых платежей в втб?

Как клиентам ВТБ совершать переводы через Систему быстрых платежей?

Какие данные необходимо знать пользователю Чтобы совершить перевод через систему быстрых платежей?

Для осуществления перевода необходимо знать номер телефона получателя. Чтобы настроить возможность перевода через систему СБП, необходимо перейти в Настройки (значок меню > Настройки) и выбрать пункт “Система быстрых платежей”. Основной номер телефона пользователя.

Как перевести через систему быстрых платежей Альфа банк?

Как перевести деньги через СБП Альфа-Банка

Откройте личный кабинет на сайте веб- или мобильной версии. Перейдите во вкладку «Переводы» и кликните «Переводы в другие банки». Укажите номер телефона или реквизиты пластиковой карты получателя. По этим реквизитам система сама отыщет счет того, кому перечисляются деньги.

Как перевести деньги через систему быстрых платежей Почта банк?

Чтобы сделать мгновенный перевод, нужно в мобильном или интернет-приложении банка выбрать в меню Перевод клиенту в другой банк, перевод по номеру телефона (СБП), а затем указать номер мобильного телефона получателя, банк и сумму перевода, а также выбрать счет для списания.

Что такое Telecard?

Газпромбанк рад предложить держателям своих карт услугу мобильного банка, именуемую Телекард. Эта система имеет массу преимуществ, одно из которых – простота подключения. Посредством данного приложения обеспечивается доступ ко всем услугам, предоставляемым системой. …

Как узнать задолженность по кредитной карте Газпром?

Как проверить баланс карты Газпромбанка онлайн?

Как позвонить в Газпромбанк?

Как перевести деньги на карту Газпромбанка без комиссии?

Пополнить карту «Газпромбанка» достаточно легко – например, вы можете просто внести деньги через банкомат.

…

ТОП-3 способа пополнения без комиссии

Как перевести деньги с Газпромбанка на Сбербанк онлайн?

Для перевода денег с карты ГПБ на счет в Сбербанке потребуется:

Как перевести деньги с Газпромбанка на Сбербанк через телефон?

В разделе «Переводы» нажмите «Переводы людям», далее — «Телефон». Выберите источник списания, введите номер телефона получателя и сумму. Нажмите кнопку «Перевести». На экране способа перевода выберите «Система быстрых платежей».

Что такое система быстрых платежей (СБП) и как ее подключить

Всем привет! Сегодня я расскажу, что такое Система быстрых платежей (СБП), как она работает, как подключить и пользоваться ею. А также поделюсь своим личным опытом.

Мы стали отказываться от наличных денег, в пользу электронных, так в 2020 году по данным Центробанка, почти 70% всех платежей в России были проведены без использования наличных денежных средств.

В 2021 году по прогнозу CloudPayments доля безналичных переводов составит 75%, а к 2022-му достигнет 80%. Резкий скачок безналичных переводов связывают с COVID-19, в 2020 году увеличились переводы в системе быстрых платежей выросло в 16 раз – до 110 млн. по сравнению с 2019 годом – 7 млн. переводов.

Переводы по номеру телефона по СБП

Стали все чаще переводить деньги с карты на карту, увеличилось число межбанковских переводов, а банки стали устанавливать свои комиссии, но есть удобный платежный сервис Центрального Банка России, который как раз позволит обойти комиссии банка.

До апреля 2020 года, СБП не была популярна, так не все банки еще присоединились к ней, но после того, как СберБанк ввел комиссию на переводы внутри банка, многие стали искать способы переводить деньги без комиссии.

В апреле 2020 года СберБанк отменил комиссию, между своими клиентами, за денежные переводы в другие регионы, но ввел комиссию за любые переводы внутри банка, превышающие 50 000₽ в месяц. Комиссия составляет 1% от суммы перевода.

В мае 2020 года Сбербанк присоединился к системе быстрых платежей, а с недавнего времени лимит на переводы по СБП увеличен до 150 000₽ в месяц, из них 100 000₽ в месяц без комиссии, далее 0,5%.

Что такое система быстрых платежей и как она работает?

В начале 2019 года Центральный Банк России запустил Систему быстрых платежей (СБП), которая позволяет быстро перевести денежные средства, по номеру телефона, другому человеку, независимо от банка, а также позволяет удобно по QR-коду оплатить товар или услугу.

Система быстрых платежей (СБП) — это платежный сервис Банка России и Национальной платежной системы.

К системе быстрых платежей уже присоединилось более 200 банков.

В любом мобильном приложении банка или на сайте банке, нужно выбрать перевод по СБП, далее ввести номер телефона получателя, указать сумму и перевод отправлен. Деньги поступают на счет в течении 15 секунд.

Лимиты на переводы и размер комиссии в СБП

Физлицам через систему быстрых платежей можно совершить перевод на сумму до 100 000₽ в месяц без комиссии, а свыше будет комиссия, банк вправе сам установить ее размер, но не более 0,7% от суммы платежа.

Если оплачивать услугу или товар по QR-коду, комиссии не будет.

За один раз можно перевести не более 600 000₽, но банки могут накладывать свои ограничения.

Оплата по QR коду

Система быстрых платежей позволяет не только быстро совершать денежные переводы другим людям, но удобно оплачивать услуги и товары в розничных и интернет-магазинах. Для оплаты сканируете камерой смартфона QR-код, в котором зашифрованы реквизиты получателя, указать сумма и назначение платежа.

QR-код (англ. Quick Response – быстрый отклик) – матричный код (двумерный штрих-код), разработанный в 1994 году компанией Denso-Wave в Японии.

Для считывания такого кода нужна только камера смартфона, но если не получается, тогда можно использовать приложения банка.

Сейчас доступны следующие виды QR-кодов:

Принимать оплату через СБП по QR-кодам малый и средний бизнес обязан, если его годовая выручка превышает 20 млн. рублей. Поэтому такой способ оплаты доступен во всех крупных интернет – магазинах и становиться доступен во многих розничных магазинах.

Как подключить СБП?

Все банки подключают систему быстрых платежей по-разному, в некоторых она сразу подключена, в некоторых нужно дать дополнительное согласие на подключение, причем в некоторых подключена СБП для исходящих платежей, но, чтобы принимать такие переводы нужно согласие.

Поэтому всю информацию смотрите на официальном сайте своего банка.

На сайте sbp-bankov.ru есть полная информация, какие банки подключены к СБП, требуется ли клиентам дополнительно настраивать и подключать систему быстрых платежей, а также все лимиты на переводы.

Как подключить СБП в Сбербанке?

Сбербанк – один из таких банков, где нужно дать дополнительное согласие. В приложении “Сбербанк Онлайн” нужно подключить переводы по СБП.

Для этого открывает приложение, открываем свой профиль → “Настройки” → далее “Система быстрых платежей” → разрешаем передачу и обработку своих персональных данных, нажимаем “Подключить” → выбираем “Входящие и исходящие переводы” нажимаем “Подключить” и еще раз “Подключить”. Готово!

Как подключить СБП в Сбербанке?

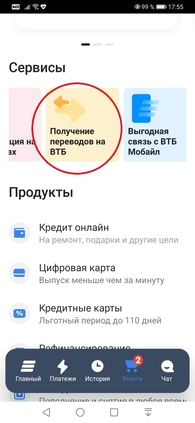

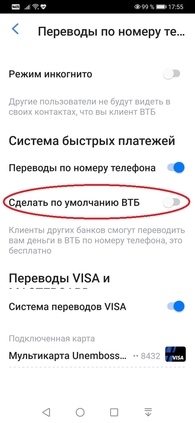

Как подключить СБП в ВТБ банке?

Клиентам ВТБ банка нужно в разделе “Услуги” активировать пункт “Переводы по номеру телефона”.

Как подключить СБП в ВТБ банке?

Вся полная информация на официальном сайте.

Как подключить СБП в Альфа банке?

Альфа банк всех клиентов сразу подключил к СБП.

Вся полная информация на официальном сайте.

Как подключить СБП в Альфа банке?

Как подключить СБП в Тинькофф банке?

Тинькофф банк всех клиентов сразу подключил к СБП, дополнительно настраивать ничего не нужно.

Вся полная информация на официальном сайте.

Как подключить СБП в Тинькофф банке?

Как подключить СБП в Газпромбанке?

Газпромбанк также всех клиентов сразу подключил к СБП, дополнительно настраивать ничего не нужно.

Вся полная информация на официальном сайте.

Как подключить СБП в Газпромбанке?

Как подключить СБП в Почта банке?

Почта банк тоже всех клиентов сразу подключил к СБП, дополнительно настраивать ничего не нужно.

Вся полная информация на официальном сайте.

Как подключить СБП в Почта банке?

Как переводить деньги через систему быстрых платежей

Для такого быстрого перевода достаточно знать только номер телефона получателя и обязательно банк должен быть участником СБП. В некоторых банках получатель должен включить прием таких переводов. Узнать подключен ли человек к СБП заранее нельзя, но при совершении перевода, банк подскажет, если номер телефона не подключен к СБП.

Сумма перевода до 100 000₽ будет без комиссии, свыше придется заплатить до 0,7%. За один перевод можно отправить до 600 000₽, но банки вправе сами устанавливать суточный лимит на переводы через СБП.

Например, в Тинькофф банке – за раз можно перевести не более 150 000₽, а за месяц не более 1 500 000₽. В Почта банке за раз можно перевести всего 75 000₽, В Альфа банке максимальная сумма разового перевода может быть до 300 000₽.

Открываем мобильное приложение банка, в разделе “Платежи”, найти перевод по номеру телефона, перевод через СБП, далее указать номер телефона получателя, банк, сумму и подтвердить платеж.

Для оплаты услуг и товаров по QR-коду, достаточно считать этот код камерой телефона, подтвердить платеж.

Система быстрых платежей

Мобильное приложение СБПэй

Приложение пока доступно только пользователям смартфонов с операционной системой Android. СБПэй позволяет оплачивать покупки по QR-коду, кнопке на сайте, ссылке, оплата происходит с банковского счета, поэтому карта здесь не нужна. Это и есть главное отличие от других платежных систем GooglePay, ApplePay, MirPay.

Сейчас такие платежи можно совершать только в двух банках, а с 1 апреля 2022 года будут подключены и другие банки, а приложение появился и для других мобильных операционных систем.

Как сделать банк для переводов по умолчанию?

Если отправитель не укажет банк при отправке денег, а у получателя открыто несколько счетов в разных банках, то перевод поступит на счет, который указан по умолчанию, для это в приложении своего банка, в настройках СБП, посмотрите и установите нужный банк по умолчанию. В некоторых банках такой настройки может и не быть, всегда можете уточнить эту информацию в службе поддержки вашего банка.

Как отключить номер телефона от СБП?

Так как сервис СБП запущен не так давно, сейчас идут постоянные доработки, поэтому отключить СБП можно только обратившись в службу поддержки своего банка.

Проблемы СБП

Многие спрашивают, если совершить перевод, со счета одного банка на счет в другой банк через систему быстрых платежей, а деньги не пришли, куда обращаться? Для этого необходимо обратиться сразу в два банка, банки делают запрос в Национальную платежную систему и дают ответ. Кроме банка такой запрос никто сделать не сможет.

СБП для бизнеса

СБП позволяет предпринимателям уменьшить расходы на прием безналичных платежей. Предприниматели могут получать оплату за товар или услугу по QR-коду.

В среднем комиссия за услуги эквайринга составляют от 1 до 3,5%, а комиссия за прием оплаты по QR-коду – до 0,7% от стоимости покупки. Дополнительное оборудование покупать не нужно, достаточно распечатать QR-код на бумаге.

Как работает система быстрых платежей и как ее подключить

Обычный банковский перевод может идти до пяти рабочих дней. Чтобы перевести деньги, нужно вводить множество громоздких реквизитов, знать номер карты получателя или его банковский счет. Но сегодня у клиентов российских банков появилась возможность переводить деньги просто по номеру мобильного телефона, причем перевод приходит за считанные секунды. Все, что нужно сделать, — воспользоваться сервисом «Система быстрых платежей» (СБП), который был разработан Банком России совместно с Национальной системой пластиковых карт.

Давайте разберемся, как работает система быстрых платежей, поговорим о ее преимуществах и недостатках. Также в статье вы найдете пошаговые инструкции по подключению и использованию СБП в мобильных приложениях различных банков.

Что такое система быстрых платежей

Система быстрых платежей дает физическим лицам возможность отправлять деньги как другим людям, так и выполнить перевод на собственный счет. При этом счета могут находиться в разных банках. Переводы осуществляются в рублях по всей России.

СБП работает по следующей схеме:

Несмотря на то, что операция состоит из нескольких шагов, вся процедура занимает не более одной минуты, а деньги получателю придут практически моментально.

Плюсы и минусы системы быстрых платежей

СБП дает пользователям множество преимуществ:

Как видите, плюсов у системы быстрых платежей очень много, однако не обходится без некоторых ограничений:

Как подключить систему быстрых платежей

Возможность платежа по СБП может быть доступна сразу (обычно эта опция находится в разделе платежей и переводов), но некоторые банки перед первым использованием сервиса требуют вручную включить систему быстрых платежей в мобильном приложении. Рассмотрим, как это делается, на примере приложений нескольких крупных банков.

Как подключить СБП в Сбербанке

Переводы через систему быстрых платежей в Сбербанке осуществляются через мобильное приложение «Сбербанк Онлайн». По умолчанию такой пункт в списке вариантов платежей отсутствует, для его активации необходимо произвести следующие настройки:

Теперь, чтобы перевести деньги на свой счет в другом банке или отправить перевод другому человеку в мобильном приложении «Сбербанк Онлайн», проделайте следующие шаги:

Уже через несколько секунд после подтверждения операции деньги будут доступны адресату. Чтобы убедиться в том, что перевод осуществлен успешно, свяжитесь с получателем.

Переводы по системе быстрых платежей доступны для пользователей мобильного приложения «Сбербанк Онлайн» для операционных систем iOS и Android, начиная с версии 10.12. Минимальная сумма одного перевода в Сбербанке составляет 10 рублей, максимальная — 50 тысяч рублей. Также действует суточный лимит 50 тысяч рублей.

Подключение СБП в Альфа-банке

Для использования СБП в Альфа-банке:

Теперь, если входящие платежи у получателя перевода включены, вы сможете отправить ему деньги:

СБП в ВТБ

Система быстрых платежей ВТБ в мобильном приложении «ВТБ-Онлайн» подключается так:

Для выполнения перевода в приложении «ВТБ-Онлайн»:

Система быстрых платежей в Тинькофф Банке

Для перевода денег через систему быстрых платежей в приложении Тинькофф:

Перспективы развития сервиса

Уже сейчас в системе быстрых платежей имеется возможность не только выполнять переводы между счетами физических лиц, но и производить платежи в пользу юрлиц, например, для оплаты товаров или услуг. Делать это можно в том числе с применением QR-кодов.

В будущем планируется расширить функционал сервиса: добавить систему запроса денег, возможность выполнять переводы денежных средств от компаний физическим лицам, а также реализовать автоплатежи для погашения кредитов или оплаты через СБП подписки за контент.

Как подключить систему быстрых платежей Газпромбанк?

Подключение к СПБ осуществляется в разделе «Настройки». В открывшемся меню нужно нажать вкладку «Система быстрых платежей» > «Выбрать карту». После этого останется подтвердить выбранную банковскую карту и начать использовать онлайн-сервис для денежных переводов или оплаты покупок.

Как перевести деньги с карты Газпрома на карту сбербанка?

Для перевода денег с карты ГПБ на счет в Сбербанке потребуется:

Как переводить деньги по системе быстрых платежей?

Чтобы сделать перевод в СБП

Как перевести деньги с карты Газпромбанка без комиссии?

Как перевести деньги без комиссии в Газпромбанке

Как поменять номер телефона в Газпромбанке?

Как изменить номер телефона у банковской карты Газпромбанка?

Сколько комиссия при переводе с Газпрома на Сбербанк?

Деньги моментально поступают на счет получателя. *Перевод денег с карты на карту другого банка. За онлайн-перевод денег с карты на карту взимается фиксированная комиссия — 1,5% от суммы перевода.

Можно ли с карты Газпром перевести на Сбербанк?

1) Если имеется карта Газпромбанка, то можно с помощью мобильного приложения Телекард 2.0 перевести деньги на карту клиента Сбербанка. Комиссия 0,5% от суммы, минимум 50 рублей. … Деньги поступят в Сбербанк в течение 3-х рабочих дней.

Как дать согласие на перевод по номеру телефона?

Откройте мобильное приложение Сбербанк Онлайн (ссылка на вход) → «Профиль» → «Настройки» → «Система быстрых платежей (подключение к системе)» → дайте согласие на обработку персональных данных и нажмите «Подключить». После этого вы сможете переводить деньги через систему быстрых платежей.

Как подключить СБП Россельхозбанк?

Как переводить деньги с Газпрома?

В разделе «Переводы» нажмите «Переводы людям», далее — «Телефон». Выберите источник списания, введите номер телефона получателя и сумму. Нажмите кнопку «Перевести». На экране способа перевода выберите «Система быстрых платежей».

Какая комиссия у Газпромбанка?

Комиссия за перевод с карты Газпромбанка на карту в другие банки составляет 1,5% для большинства финансовых продуктов. С кредитных карт, видимо, перевод просто не разрешён. Минимальный сбор составляет 50 рублей, что вполне демократично.

Как перевести деньги без комиссии?

Для перевода денег без комиссии нужно, чтобы ваши банки участвовали в системе, а вы были подключены к СБП. Сегодня ее поддерживают более 200 организаций, включая Альфа-банк, «Тинькофф Банк», Сбербанк, Райффайзенбанк, «Юмани», МТС Банк, Qiwi, ВТБ и другие крупные банки.

Как привязать карту к другому номеру телефона Газпромбанк?

Алгоритм действий такой:

Что делать если забыл кодовое слово от карты Газпромбанка?

Если память все же подвела, и вы начисто забыли, какую контрольную информацию указали, ничего не остается, как обратиться с паспортом в свой банк, где придется написать заявление об ее изменении. Если есть возможность попасть именно в то отделение, где была оформлена кредитка, код будет сменен практически сразу.

Как изменить пин код Газпромбанк?

При необходимости изменить действующий ПИН на новый можно на банкоматах Газпромбанка в разделе «Банковские операции» основного меню банкомата. Обратите внимание, что функция смены ПИНа, гарантированно работает только по картам Газпромбанка, выпущенным после 01.01.2014.

Пресс-релизы

Москва, 14 июля 2022 года — Газпромбанк продолжает развивать расчетные сервисы для бизнеса и экосистему «ГПБ Бизнес-Онлайн». В рамках этой системной работы Банк одним из первых дал своим клиентам — юридическим лицам возможность дистанционно заключить договор на прием платежей от покупателей через Систему быстрых платежей (СБП). Для этого больше не нужно посещать офис: клиенту достаточно зайти в «ГПБ Бизнес-Онлайн», принять соответствующие правила работы с сервисом и начать пользоваться всеми преимуществами Системы быстрых платежей, в том числе принимать платежи от физических лиц с использованием QR-кода.

«Цифровой формат подключения услуг крайне важен для бизнеса — это скорость, экономия времени и мобильность. Дистанционное подключение к Системе быстрых платежей, которое Газпромбанк предоставил своим клиентам, позволяет бизнесу быстрее начать принимать оплату товаров и услуг, а также совершать переводы быстро, безопасно и без покупки дополнительного оборудования», — прокомментировал Исполнительный Вице-Президент Газпромбанка Андрей Королев.

С подробными условиями и тарифами можно ознакомиться по ссылке.

Как подключить Сбп в Газпромбанке?

Выполнить действие можно по ссылке – https://www.gazprombank.ru/sbp/. Здесь нужно нажать вкладку «Подключить» и следовать подсказкам системы. Для использования сервиса на мобильном телефоне необходимо скачать приложение «Телекард 2.0».

Как на Газпроме подключить Сбп?

В разделе «Переводы» нажмите «Переводы людям», далее — «Телефон». Выберите источник списания, введите номер телефона получателя и сумму. Нажмите кнопку «Перевести». На экране способа перевода выберите «Система быстрых платежей».

Как подключить систему быстрых платежей Сбербанк?

Откройте мобильное приложение Сбербанк Онлайн (ссылка на вход) → «Профиль» → «Настройки» → «Система быстрых платежей (подключение к системе)» → дайте согласие на обработку персональных данных и нажмите «Подключить». После этого вы сможете переводить деньги через систему быстрых платежей.

Как переводить деньги по системе быстрых платежей?

Чтобы сделать перевод в СБП

Как подключить Сбп Тинькофф?

В приложении Тинькофф:

Как в телекард подключить СБП?

Для того чтобы совершать переводы, в мобильном приложении «Телекард 2.0» выберите раздел «Переводы», далее «Переводы людям» и «Телефон». Выберите источник списания, введите номер телефона получателя и сумму, нажмите «Перевести». На экране способа перевода выберите «Система быстрых платежей».

Как подключить СБП телекард?

Выполнить действие можно по ссылке – https://www.gazprombank.ru/sbp/. Здесь нужно нажать вкладку «Подключить» и следовать подсказкам системы. Для использования сервиса на мобильном телефоне необходимо скачать приложение «Телекард 2.0».

Как подключить систему быстрых платежей Сбербанк через компьютер?

Подключение к сервису СБП

Как подключить систему быстрых платежей Сбербанк без приложения?

Чтобы сделать платеж через СБП, вам необходимо:

Для чего нужна система быстрых платежей в Сбербанке?

Система быстрых платежей была запущена Банком России и Национальной системой платежных карт (НСПК) в начале 2019 года. СБП позволяет банковским клиентам мгновенно переводить деньги между счетами разных банков по простому идентификатору — номеру мобильного телефона, который должен быть привязан к банковскому счету.

Как подключить Сбп Россельхозбанк?

Как подключить Сбп Скб банк?

Как подключиться к Системе быстрых платежей

Сколько можно перевести денег по Сбп?

Банк России запретил банкам устанавливать для клиентов минимальный лимит на переводы через Систему быстрых платежей (СБП) на уровне менее 150 тыс. руб. в сутки. Об этом сообщает пресс-служба регулятора.

Как подключить Сбп Альфа банк?

Как подключить Сбп в Сбербанке Тинькофф?

Как подключить СБП в приложении «Сбербанк-онлайн».

Для этого зайдите в свой профиль в левом верхнем углу → «Настройки» → «Система быстрых платежей» → разрешите обработку и передачу персональных данных и нажмите «Подключить».

Как подключить Сбп Райффайзен?

В мобильном приложении Сбербанк Онлайн

Нажмите на «Переводы по Системе быстрых платежей». Введите номер телефона получателя и нажмите «продолжить». Выберите Райффайзенбанк из списка (получатель должен иметь карту банка), введите сумму и сообщение (при необходимости). Нажмите продолжить и подтвердите перевод.

Газпромбанк почему нельзя перевести по номеру телефона

Теперь для перевода денег другому человеку не обязательно знать номер счета или карты. Система быстрых платежей (СБП) позволяет совершить операцию, зная только номер телефона получателя.

Комиссии за переводы СБП в Газпромбанк следующие

Единственный нюанс – нужно обращаться в финансовую организацию, которая является участником СБП. Газпромбанк входит в число таких банков и позволяет клиентам совершать мгновенные платежи. Для этого нужно:

Переводы через Quick Payments становятся популярнее с каждым днем, и количество банков, участвующих в программе, регулярно растет.

МОСКВА, 11 апреля. /ТАСС/. Газпромбанк с 1 мая вводит комиссию за переводы по Системе быстрых платежей (СБП) Центрального банка РФ, говорится в сообщении банка.

Газпромбанк взимает минимальную комиссию в размере 50 рублей за переводы до 5 000 рублей. За перевод от 5 000 до 30 000 рублей Газпромбанк взимает комиссию в размере 30 рублей плюс 0,5% от суммы перевода. Кроме того, существует ежедневный лимит переводов в размере 200 000 рублей.

Система быстрых платежей запущена с конца февраля и пока доступна клиентам ВТБ, Альфа-банк», РайффайзенБанкА. Сбербанк в сентябре должен подключиться к системе.

SBP позволяет клиентам осуществлять переводы по номеру телефона на счета в другие банки.

На данный момент в SBP действует период, когда за переводы между счетами в разных банках комиссия не взимается.

Более 100 банков уже подключены к системе быстрых платежей (СБП), а их клиенты могут бесплатно переводить друг другу до 200 тысяч рублей в месяц. Помимо переводов по номеру телефона, с ее помощью россияне могут оплачивать товары и услуги посредством R-кода. Банк России запустил систему быстрых платежей в конце января 2019 года.

МОСКВА, 15 сен — ПРАЙМ. Услуга перевода денег с карты на карту по номеру телефона получателя удобна и востребована среди россиян, однако для некоторых пользователей она оказывается недоступной. Причина, скорее всего, кроется в настройках их банковского приложения, пояснил РИА Новости председатель Ассоциации участников рынка электронных денег и денежных переводов Виктор Достов.

«Переводы через СБП довольно прямолинейны, какие-то ошибки маловероятны. Чтобы избежать ошибочных переводов, система перед подтверждением покажет имя и первую букву фамилии получателя. Проверить эти данные крайне важно – переводы в СБП мгновенны, отозвать их невозможно, придется договариваться с получателем», — предупредил эксперт.

«Чтобы отправить перевод по СБП, эта услуга должна быть подключена и у отправителя, и у получателя. Если получатель в СБП не зарегистрирован, то отправитель просто не сможет совершить перевод», — отметил Достов.

Также следует аккуратно следить за информацией о комиссиях. Банки не обязаны уведомлять клиента о достижении лимита в 100 тысяч рублей, но закон обязывает информировать клиента о размере комиссии до совершения операции. «Поэтому если с определенного момента переводы в системе стали для клиента платными, он об этом узнает», — добавил Достов.

Вы можете осуществлять переводы между своими картами, другим пользователям Газпромбанка и другим людям. В этом случае, помимо номера карты, необходимо ввести свою фамилию. В конце вы указываете сумму. Остается только подтвердить транзакцию.

Деньги между картами Газпромбанка могут перемещаться на счета других держателей кредитных и дебетовых карт.

При двух условиях можно отправить деньги на карты других банков

Комиссия при переводах

При финансовых отправлениях внутри системы комиссия снимается. При отправке на счета других банков предусмотрена комиссия в размере 50 рублей при отправлении суммы до 5 тыс. руб В случае превышения лимита комиссия составит 1%.

Аналогичным образом можно совершать операции в обратном направлении, пополняя карту Газпромбанка со счетов других финансовых учреждений.

Газпромбанк предлагает удобную услугу под названием Homebank. Для регистрации необходимо посетить филиал. Если у вас уже есть профиль, все, что вам нужно сделать, это ввести свое имя пользователя и пароль.

Предварительно потребуется скачать приложение «Телекард 2.0», пройти регистрацию. Для этого нужно указать номер телефона, к которому привязана карточка или счет в Газпромбанк. Также регистрацию можно выполнить через банкомат или в отделении. На начальном экране будет отображаться информация по вашим активным счетам и карточкам. Переходите в раздел «перевод» или выбираете его в боковом меню.

Центробанк сделал систему для переводов удобной и все же есть некоторые недостатки.

Еще одним преимуществом системы быстрых платежей является то, что комиссии ниже, чем у других подобных сервисов.

Если возникнут вопросы, можно обратиться в справочную службу.

Оплата по QR-коду

Для перевода могут использоваться только те банки, которые сотрудничают с сервисом. В 2019 году сервис работал только в нескольких банках:

Центральным банком России был разработан и внедрен проект СБП. Идея была реализована в 2019 году, к проекту присоединяются все больше банков. Главная цель СБП – сделать денежные переводы быстрыми и недорогими. Индивидуально для каждого гражданина РФ.

Сервис работает без выходных. Почта России сможет перевести любой перевод в любое время дня и ночи.

Через интернет-банк можно отправить деньги в мобильном приложении банка или через Интернет. Интерфейс онлайн-банков и кредитно-финансовых учреждений разный, но суть операций одна. Нужно найти раздел с СБП, указать номер мобильного телефона и сумму.

Деньги перечисляются по номеру карты или счёта. Клиенты ГПБ могут не только осуществить внутреннюю транзакцию, но и отправить межбанковский платёж. Размер удерживаемой комиссии зависит от типа карточного продукта, с которого удержаны средства.

Вы можете перевести деньги с карты на карту или пополнить счёт наличными через сторонние банкоматы. В таком случае банк, обслуживающий используемый терминал, спишет определённую комиссию. Она будет рассчитана автоматически и указана перед подтверждением транзакции.

Использование личного кабинета клиента

Если вы перечисляете деньги между дебетовыми картами Газпромбанка, то платить комиссию не нужно.

Узнать размер комиссии, удерживаемой банком для банка можно в его офисе или через call-центр.

Если вы связаны с RBS, вы можете зарегистрироваться в личном кабинете и пользоваться онлайн-услугами.

Газпромбанк перевод через СМС.

Для одной из трех комнат:

В случае необходимости отправить кому-то необходимую сумму денежных средств каждый рано или поздно задается вопросом, как перевести деньги газпромбанк через СМС. В зависимости от организации, которая переводит деньги на счет клиента.

Не секрет, что с карты Газпрома можно переводить деньги на другие банковские карточки. Разберем самые простые способы для ежедневного использования.

Чаще всего клиенты переводят наличные с карты на карту внутри банка. Проще всего сделать это через интернет, Газпром предоставляет услугу «Домашний Банк». Для получения доступа к опции нужно обратиться в отделение банка и получить Логин и Пароль. После этого на странице личного кабинета введите полученные данные и нажмите кнопку Войти.

С карты на карту Газпромбанка

После этого нужно выбрать счёт списания, ввести или выбрать из своих контактов номер телефона получателя и его банк.

Для того чтобы совершать переводы, в мобильном приложении банка нужно выбрать вкладку «Оплатить», далее «Переводы», «Людям» и «По номеру телефона». После этого нужно ввести номер телефона получателя и выбрать пункт «Другой банк». Введите сумму перевода и нажмите «Готово».

Для того чтобы совершать переводы без комиссии клиентам других банков в приложении стоит выбрать пункт «Платежи» в нижнем меню. Далее нажать «Переводы людям», далее «По телефону».

Альфа-Банк

Для подключения к СБП следует запустить мобильное приложение ВТБ. Далее перейти в раздел «Прочее» — вкладка в правом нижнем углу. Далее выбрать пункт «Переводы по номеру телефона».

Давайте посмотрим, как можно активировать перевод без комиссии на примере крупнейших российских банков.

Главное условие для проведения переводов – привязка номера мобильного телефона к банковской карте, а также подключение к Системы быстрых платежей на приём и отправку денег в приложении банка. По умолчанию у клиентов некоторых финансовых учреждений СБП отключена, и не все могут разобраться, как подключиться к сервису. Чаще всего сложности возникают у клиентов «Сбербанка.

В мобильном приложении Альфа-банка опция перевода денег по номеру телефона через СБП уже есть во вкладке «Платежи».

Система онлайн-банкинга банка, мобильная система Telecard, банкомат или личное посещение отделения банка.

Порядки, используемые в настоящее время учреждениями для денежных перечислений. В системе интернет-банкинга при переводе между картами требуется выбрать пункт меню «Перевод между карточками». Аналогичным способом можно отправить необходимую сумму через банкомат. В том числе, можно воспользоваться мобильным банкингом «Телекард» или обратиться в банковское отделение. Все внутрибанковские операции осуществляются моментально, без взимания процентов за обслуживание.

Тарифы и лимиты переводов

Газромбанк предлагает несколько способов для перевода денежных средств: Газпром банк-Газпромнефть;

Каждый оператор имеет свое собственное обозначение:

В системе онлайн-банкинга на официальном сайте банка. Чтобы перевести деньги, войдите в свой личный кабинет и, выбрав соответствующую операцию, заполните необходимую информацию о получателе. Сделка будет подтверждена SMS-паролем, отправленным на номер телефона владельца.

Клиенты этого финансового учреждения могут использовать свои гаджеты для перевода денег с дебетовых или кредитных карт через SMS. Для этого им необходимо установить приложение Telecard. Необходимо отправить SMS на один из номеров +7-903-797-62-22, 7-916-797-62-22, 7-926-240-02-22 со следующим текстом: «ОПЛАТИТЬ код доступа (его можно получить в любом отделении) КАРДТРАНСФЕР последние шесть цифр номера карты получателя.

Для того чтобы владельцы кредитных и дебетовых карт могли осуществлять различные операции с помощью мобильного телефона, должны быть выполнены определенные условия:

С помощью этой услуги клиенты Газпромбанка могут проверить свои доходы, расходы и остатки. При необходимости они могут заблокировать свои карты, установить, изменить или деактивировать ограничения на них. Однако финансовое учреждение взимает абонентскую плату в размере 59 рублей в месяц за пользование Телекартой. Эта сумма будет списана со счета по истечении трех месяцев после регистрации.

Варианты перевода средств с карты Сбербанка на карту Газпромбанка через телефон

Газпромбанк будет взимать комиссию за каждую финансовую операцию, проведенную через систему «Телекард». Размер этой комиссии напрямую зависит от переводимой суммы. Если деньги переводятся внутри системы, финансовое учреждение не взимает плату за такие операции.

Физические лица могут перевести деньги с карты Сбербанка на карту Газпром банка двумя способами:

«Газпромбанк» запустил оплату товаров и услуг по QR-коду через Систему быстрых платежей

«Газпромбанк» предложил клиентам оплачивать товары и услуги юридических лиц и индивидуальных предпринимателей с помощью QR-кода через Систему быстрых платежей (СБП). К 1 июля был проведён первый подобный платёж.

«Газпромбанк» всегда стремится предоставлять своим клиентам самые технологичные услуги и сервисы. Сегодня мы рады сообщить о подключении нового функционала в Системе быстрых платежей — оплату с помощью QR кодов. Мы уверены, что повсеместное внедрение этой технологии не только будет хорошо принято клиентами, но и в целом положительно повлияет на дальнейшее развитие платежных систем в России. Мы готовы и впредь расширять возможности сервисов оплаты вместе с партнерами, чтобы платежи в России стали ещё доступнее и удобнее.

Система быстрых платежей была разработана Банком России и НСПК и была запущена в промышленную эксплуатацию в начале 2019 года. «Газпромбанк» был среди 12 первых участников рынка, кто подключился к СБП в феврале 2019 года, предложив мгновенные переводы по номеру телефона без комиссии.

Сегодня система пользуется высоким спросом у клиентов Банка, и доля совершаемых в ней денежных переводов ежемесячно растет. Так, в 2021 году по сравнению с прошлым годом объём ежемесячных переводов через СБП вырос в 6,4 раза, а количество совершаемых клиентами операций — в 16 раз. По итогам мая 2021 года объём переводов через СБП составил почти 14 млрд рублей.

СБП расшифровывается как система быстрых платежей. Это совместный сервис Банка России и Национальной системы платежных карт. С помощью системы физические лица могут безопасно осуществлять межбанковские операции по номеру телефона.

Что такое система быстрых платежей (СБП)

СБП это совместный сервис Банка России и Национальной системы платежных карт (НСПК), запущенный в январе 2019 года на основании успешного опыта других стран.

Отправка средств в российской системе быстрых платежей возможна в рублях РФ. Сервис работает круглосуточно, даже в выходные и праздничные дни. Деньги на счет получателя зачисляются мгновенно. Размеры комиссии при отправке средств через СБП в другой банк минимальные.

Главное отличие СБП от обычного перевода с карты на карту в том, что отправителю не нужно знать номер карты и ФИО получателя: только его финансовый номер и банк. Перевести СБП по номеру карты нельзя: для этого есть отдельный сервис (p2p или card-to-card).

Пользователям, которым интересно, зачем придумали СПБ и для чего она нужна, стоит изучить больше сведений о состоянии и тенденциях развития системы быстрых платежей в РФ. Найти исчерпывающую информацию можно в «Стратегии развития национальной платежной системы на 2021–2023 годы» от Банка России.

Если вкратце, то основная цель СБП – создание условий для предоставления удобных и доступных платежных услуг населению, бизнесу и государству. Стратегия предполагает дальнейшее развитие национальной платежной инфраструктуры, включая СБП, Систему передачи финансовых сообщений и МИР.

Таким образом, СБП – это проект национального значения, направленный на содействие добросовестной конкуренции, повышение качества платежных услуг, расширение доступности финуслуг, снижение стоимости платежей для населения. Это означает, что в скором будущем все банки будут поддерживать платежный сервис.

Обратите внимание! В России был принят закон об участии банков в системе быстрых платежей. Системно значимые кредитные организации обязаны обеспечивать использование СБП клиентами по всем операциям согласно договору, заключенному с ОПКЦ внешней платежной системы (п.3.6 Положения Банка России №732-П от 24 сентября 2020 года «О платежной системе Банка России», п.1.2 Указания Банка России от № 5756-У от 25 марта 2021 года).

СБП – это условно бесплатная услуга. Существует месячный лимит переводов без комиссии, который устанавливает Центробанк. При превышении установленного ограничения начисляется определенный процент по каждому переводу СБП.

Как подключить систему

Система быстрых платежей – удобный инструмент, если уметь им правильно пользоваться. Чтобы начать переводить деньги через СБП, не нужно посещать банк и использовать банкомат или терминал. Достаточно настроить входящие и исходящие переводы в интернет-банкинге или мобильном приложении эмитента карты.

Обратите внимание! СБП установлена по умолчанию в большинстве банков из перечня, размещенного на сайте НСПК. Если по каким-то причинам функция недоступна, то можно настроить ее бесплатно.

Чтобы получать и отправлять средства по СБП, достаточно установить приложение банка на телефон или воспользоваться интернет-банкингом по простой схеме. Дополнительная регистрация в системе быстрых платежей не требуется.

В наиболее общем виде инструкция по подключению системы быстрых платежей выглядит следующим образом:

К СБП можно подключить несколько банков, но приоритетным будет только один: остальные отправителю придется вручную указывать в реквизитах при формировании платежа. Отключить опцию можно в два клика в том же разделе мобильного приложения, в котором осуществлялось ее подключение. Если вы в будущем захотите убрать свой банк из системы быстрых платежей, необходимо деактивировать опцию в приложении соответствующего кредитного учреждения.

Чтобы добавить конкретную карту (привязать к СБП в мобильном приложении) необходимо:

Изменить банк по умолчанию в СБП можно в любое время в приложении нужного банка. Чтобы поменять приоритетный банк, необходимо:

Если после прочтения инструкции остались вопросы, то нужно уточнить у представителя службы поддержки обслуживающего банка, как активировать систему быстрых платежей.

Как переводить деньги с помощью СБП

Переводить деньги между счетами разных банков можно по простому идентификатору – номеру мобильного телефона, привязанному к банковскому счету.

Чтобы совершить перевод через СБП, физическому лицу необходимо:

Обратите внимание! Перед тем, как отправлять деньги, нужно уточнить, подключен ли СБП у получателя. Посмотреть информацию можно в настройках интернет-банкинга или приложения.

Все транзакции отображаются во вкладке «История». Можно проверить статус платежа и посмотреть расшифровку, а также узнать, сколько пользователь перевел денежных средств за отчетный период.

Чтобы запросить деньги со своего счета в стороннем банке и пополнить карту через систему быстрых платежей, потребуется:

Чтобы оплатить товар, услугу или заказ, необходимо:

Через СБП можно оплачивать разные покупки по QR-кодам. Например, с помощью сервиса можно приобрести топливо и оплатить заправку бензином на АЗС, оплатить коммунальные платежи, продукты в магазинах и так далее. Кроме того, через систему быстрых платежей можно погасить очередной платеж по кредиту или займу.

Важно! Если перевод через СБП не дошел получателю, то необходимо связаться с банком отправителя.

Если вы столкнулись с задержкой перевода, то необходимо еще раз проверить реквизиты платежа. Возможно, вы ошиблись при указании номера телефона получателя, и перевод не прошел проверку.

Если получатель был указан неправильно, то для решения этой проблемы отправителю придется обратиться в свой банк, из которого была совершена транзакция. СБП блокирует транзакции на несуществующие номера телефона. В этом случае ошибочный перевод будет возвращен на карту или счет пользователя автоматически. В противном случае единственный способ вернуть деньги – попробовать договориться с получателем: гарантий возврата средств никто не даст.

Если после заполнения платежных реквизитов и нажатия на кнопку «Продолжить» в приложении отображается popup с текстом: «Истекло время ожидания, оформите перевод повторно», то нужно заново ввести данные и повторить попытку.

Если реквизиты введены правильно, и приложение не выдает ошибку (то есть операция проведена успешно, но деньги не пришли), то необходимо оперативно позвонить на горячую линию обслуживающего банка для решения возникшего вопроса.

В работе сервиса периодически наблюдаются технические сбои, по причине которых система быстрых платежей может быть временно недоступна. Вот почему скорость обработки операции и срок зачисления может составлять от нескольких минут до трех рабочих дней. Поэтому, если деньги не поступили на счет сегодня, не во всех случаях стоит бить тревогу.

Лимиты переводов в системе

Банк России обязал кредитные учреждения соблюдать условия при определении комиссии и ограничений по СБП в сутки и в месяц. Чтобы понять, будет транзакция платной или нет, нужно посмотреть лимиты:

Бесплатный лимит не может быть ниже 100 000 рублей в месяц (без комиссии). Цена за услугу в случае превышения составляет 1 500 рублей от каждой транзакции. При этом банки берут не более 1 500 рублей. Суточный лимит переводов – 150 000 рублей. Минимальная сумма не регламентирована (чаще всего она составляет 10 рублей за каждую операцию).

Каждый отдельно взятый банк самостоятельно решает, сколько средств можно перевести в месяц, в рамках общих лимитов. Максимальная сумма без комиссии составляет 100 000 рублей в месяц для каждого отдельно взятого банка. Обновление месячного лимита происходит один раз в месяц.

Максимальная сумма одной транзакции (без учета комиссии) не может превышать 600 000 рублей, причем банки-партнеры могут наложить дополнительные ограничения. Информацию о тарифах по СБП для физических лиц нужно заранее уточнить на сайте банка – эмитента карты.

Обратите внимание! Банк России решил увеличить лимит переводов через систему быстрых платежей с 600 000 до 2 000 000 рублей. Информация содержится в норме опубликованного проекта положения «О платежной системе Банка России».

Узнать остаток лимита можно в банке-отправителе. Некоторые кредитные организации внедрили в мобильные приложения для перевода денег автоматическое отображение остатка лимита (например, в Альфа-Банке). Сумма отображается в нижней части экрана, в форме оформления перевода. В других учреждениях (например, в Сбербанке) требуется обращаться в Службу поддержки пользователей в чате или по номеру колл-центра.

Список банков-участников