инфляция и кредиты взаимосвязь

Что будет с инфляцией и ставками по кредитам и депозитам до конца 2022 года?

Ставки по кредитам стали расти вслед за повышением ключевой ставки Банка России. Как долго это будет продолжаться, когда и почему может поменяться?

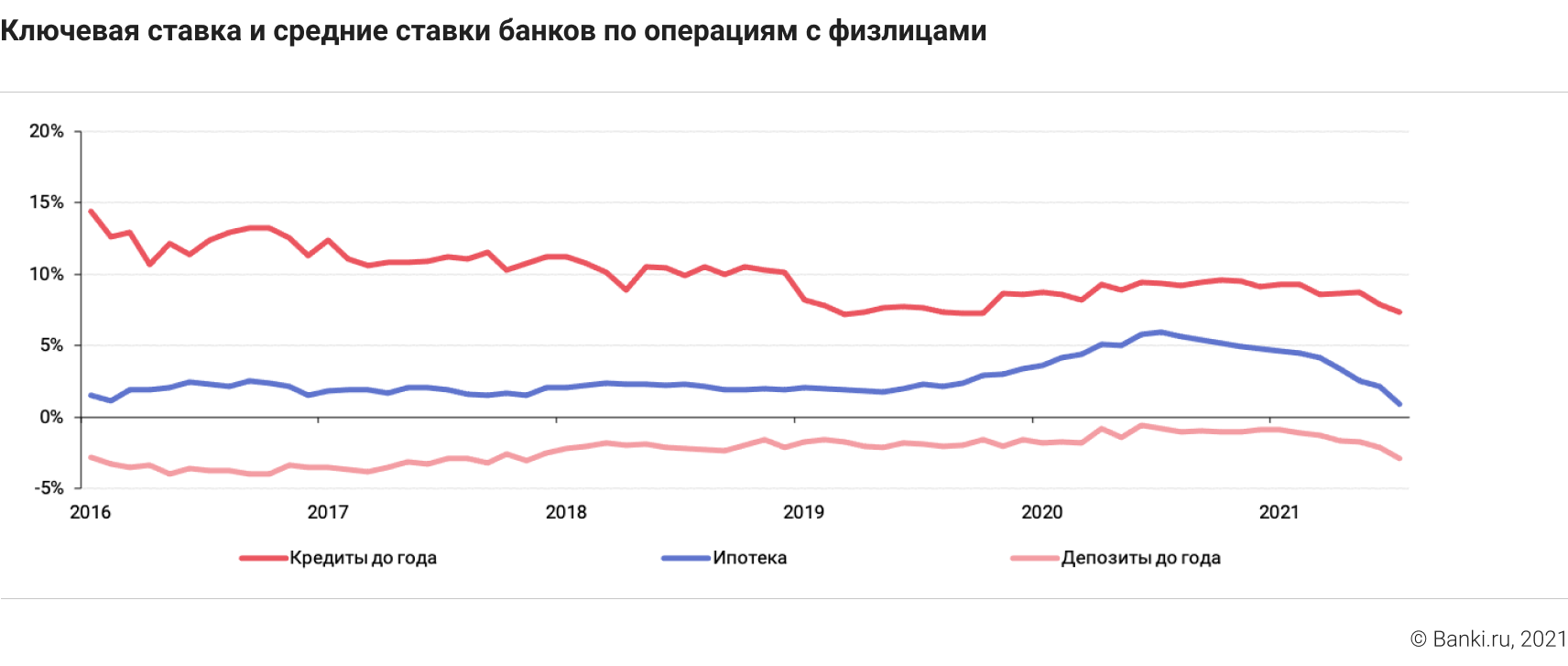

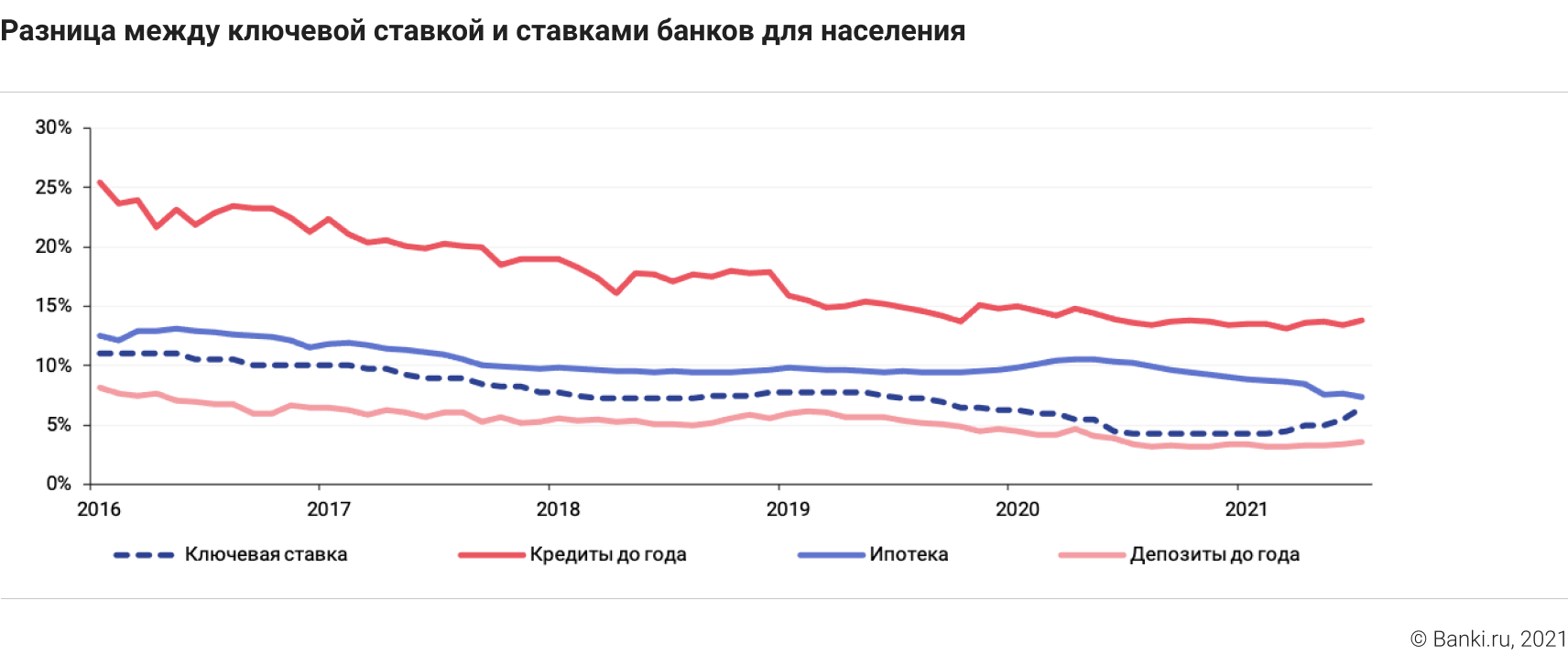

Общеизвестно, что ставки банковских кредитов и депозитов для физлиц зависят от ключевой ставки. Определяя ее уровень, Банк России задает стоимость денег по своим операциям. Они конвертируются в ставки на долгосрочном рынке госдолга. И банки выставляют ставки по операциям с частным сектором с учетом ставок в госсекторе.

Зависимость между этими ставками не совсем прямая. Разница между ними может меняться в результате изменения ожиданий банков по будущим финансовым условиям, краткосрочной ситуации с ликвидностью, регуляторным нормативам и рискованности выдаваемых кредитов. Но в целом именно изменение ключевой ставки — основной фактор, от которого зависит наблюдаемый уровень ставок по кредитам и депозитам.

Что влияет на саму ключевую ставку?

Изменяя ее, Банк России меняет доступность кредитов, ускоряя или замедляя экономический рост. Но если кредитное стимулирование экономики получается избыточным, через какое-то время начинают расти цены.

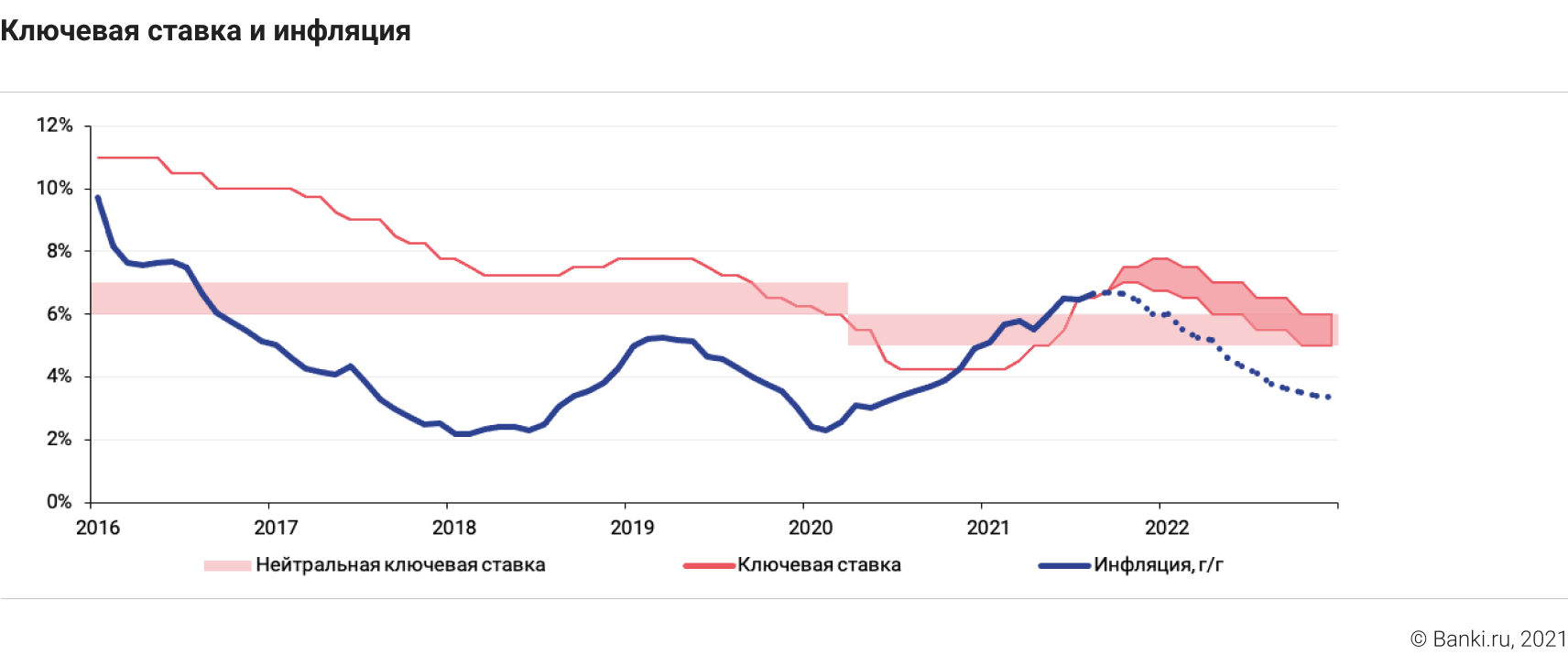

В 2020 году ЦБ проводил умеренное монетарное стимулирование — он снизил ключевую ставку и ослаблял регуляторные требования к банкам, чтобы поддержать экономику во время эпидемии и карантинов.

Сегодня экономика стабилизовалась и более важной проблемой стал рост цен, что заставляет ЦБ повышать ставку.

У инфляции есть две причины: внешняя и внутренняя. Внешняя инфляция — подорожание импортных товаров по каким-то причинам, не зависящим от состояния российской экономики. Покупая подорожавший импорт, мы одновременно «импортируем инфляцию». Внутренняя инфляция — увеличение цен из-за повышения спроса на внутреннем рынке.

Внутренняя инфляция сейчас для России не слишком актуальна. Большая часть антикризисных стимулов пришлась на строительный рынок, который в расчет инфляции не входит. Доходы населения после кризиса в целом стабилизировались, но ажиотажного спроса нет. В последние месяцы цены растут потому, что Россия начала «импортировать инфляцию» — как напрямую (товары подорожали), так и опосредованно (на внутреннем рынке дорожают сырьевые товары, цены которых пропорциональны ценам на мировом рынке).

Банк России, очевидно, не может влиять на внешние рынки. Но он может начать усложнять условия кредитования, чтобы хотя бы внутренний спрос не стал причиной разгона цен. Он будет повышать ставку до тех пор, пока цены на мировом рынке не перестанут расти в достаточной степени, чтобы быть значимым инфляционным фактором для России.

Судя по текущей динамике, это должно привести к тому, что к концу 2021 года ключевая ставка достигнет 7—7,5%, а инфляция — примерно 6,5%. В следующем же году вклад сырьевых в инфляцию должен быть небольшим, даже если они останутся на нынешнем высоком уровне. В этом случае уже в I—II кварталах можно ждать начала снижения ключевой до нейтральных 5—6%, а вскоре после этого и ставок кредитования.

Мнение автора может не совпадать с мнением редакции

Инфляция – это процесс обесценивания национальной валюты страны. В каждой стране она присутствует и постоянно отслеживается, так как является важным экономическим показателем. Существуют определенные рамки, в которых инфляция считается нормальной и прогнозированной, под которую и принимаются все решения, составляются планы. В Российской Федерации в 2013 году уровень данного показателя составлял 6,5 %. Что касается 2014, то учитывая кризис и проблемы страны, по итогам года показатель значительно возрастет.

От инфляции зависят все сферы национального хозяйства, в том числе и банковский сектор. Инфляция влияет на проценты по выдаче займов, депозитов, на налоговые выплаты населения, на тарифы и т.д. Что касается банков, то их деятельность значительно зависит от Центрального банка РФ. Именно для простого населения крайне важен размер инфляции, ведь он определяет риски, вложенные в проценты по кредитам. Именно о взаимосвязи уровня инфляции и процентных ставок сегодня будет идти речь.

Механизм влияния инфляции на кредит

Процент, который устанавливают банки на кредиты, в значительной степени зависит от ставки рефинансирования. Установка данной ставки находится в компетенции ЦБ и является очень важной характеристикой банковского сектора в целом. Для того, чтобы выдавать населению и компаниям кредиты, банки обращаются за средствами к ЦБ. Однако, так как любые займы не даются просто так, ЦБ устанавливает свой четкий процент, который и называется — «ставка рефинансирования». Чем больше она, тем выше ставка банковского процента.

Как ставка рефинансирования, так и уровень инфляции являются показателями дел в стране, состояния экономики. Соответственно, между параметрами существует тесные корреляционные связи. Именно отсюда и выплывает тот факт, что увеличение уровня инфляции ведет к удорожанию кредита для физических и юридических лиц. В противном случае, происходит обратная реакция и кредит дешевеет.

Взаимосвязь между различными экономическими показателями

Уровень инфляции снижается. Когда уровень инфляции в стране снижается, деньги дорожают, то Центральный банк начинает проводить политику уменьшения ставки рефинансирования. Это в свою очередь позволяет банкам выдавать более дешевые кредиты физическим и юридическим лицам. Важно, чтобы снижение было плавным и без резких скачков, а иначе это может привести к серьезному повышению спроса на кредиты. Большое количество дополнительных денег у населения приведет к росту потребления, что в свою очередь может вызвать увеличение инфляции.

Уровень инфляции возрастает. Рассмотрим противоположный сценарий, когда ставка рефинансирования возрастает. Это приводит к тому, что затраты банков на кредитование населения значительно увеличиваются. Незначительное увеличение не принесет никаких серьезных последствий для экономики. Однако, если кредит станет слишком дорогим, то населению будет сложно брать кредиты и ипотеки, проценты по которым и так очень высокие.

Инфляция и кредит

Как мы уже выяснили, инфляция напрямую влияет на стоимость кредита. А каким образом устанавливается ставка процента на займы? Формируется она по следующей схеме: банк кредитуется Центральным банком по ставке рефинансирования. После этого он плюсует к ставке свои затраты (съем помещений, заработная плата работников, оплата электроэнергии и другие платежи), а также риски и уровень дохода. Что касается рисков, то это очень важно. Чем хуже общая ситуация в стране, чем менее стабильной она является, тем выше будет риск того, что кредит не будет возвращен, а соответственно он становится гораздо дороже. Эффективный процент в среднем составляет около 30% годовых.

Давайте дальше обсудим такое понятие, как сгорание займа. Средства, которые выдает банк, клиент получает сегодня, а возвращает завтра. Что это значит для заемщика? Так как инфляция – это постоянно присутствующее явление, то она влияет постоянно на размер долга. Несмотря на то, что человек будет возвращать одинаковую сумму, но учитывая ее обесценивание, они уже будет значительно меньшей, чем была раньше. То есть, ее значение, ее покупательская способность уменьшится.

Для краткосрочного периода данный эффект практически незаметен и на него не обращают внимание. Однако, когда мы говорим о долгосрочном кредитовании, то ежегодно человек может чувствовать, как уплата платежей становится не такой сложной и большой.

Для того чтобы разобраться, как же на практике связана инфляция и кредит, давайте проанализируем некоторые предложения на рынке, а также сравним степень сгорания долга при разных сроках кредитования на одну и ту же сумму.

1. Берем деньги в долг на сумму 300 000 р. на полгода под 15,5 %. Если воспользоваться кредитным калькулятором банка, то можно получить сумму переплаты в размере 13 707 р. Теперь нужно рассчитать, насколько сгорел кредит с учетом инфляции. Для того, чтобы это сделать, необходимо вычислить ежемесячный платеж и определить, какая его часть идет непосредственно на уплату долга. В нашем случае каждый месяц нужно выплачивать 52 285 р. Но помните, что часть этой суммы уходит на уплату долга, а часть на уплату процентов по кредиту. С каждым месяцем их доля будет меняться. Если определить месячный уровень инфляции, то он будет составлять около 0,54%. Это значит, что ежемесячно кредит будет дешеветь. В общем, за 6 месяцев переплата составит почти 8000 р., так как остальную сумму съест инфляция. А это значит, что реальная ставка процента значительно меньше, чем объявлено изначально.

2. Теперь давайте рассмотрим ситуацию с долгосрочным кредитованием. Условия те же, только кредит берем на 2 года. Считаем по той же схеме, что и в первом случае. В общем, за два года сумма переплаты снизится на более чем 20 000 р. Если брать в абсолютном значении, то выплата будет 50 000 р., однако, реально она снизится на указанную выше сумму. Поэтому процентная ставка также на практике будет ниже.

Подведение итогов

Рассмотрев основные механизмы и причины влияния уровня инфляции на кредит, на его стоимость, нужно подвести черту, сделать определенные выводы. Если вы будете рассчитывать размер своей переплаты, корректируя ее на уровень инфляции, то ее размер будет не таким значительным, что сделает его выгоднее для вас.

Когда договор о выдаче кредита был подписан, а уровень инфляции растет, то это выгодно для должника. В таком случае, платить будет легче, так как кредит будет дешеветь. Однако, это лишь одна сторона медали. Выгода для заемщика будет лишь в том случае, если его доход также зависит от инфляции. То есть, если деньги обесцениваются, то его зарплата увеличивается. Если же этого не происходит, то говорить о выгоде не приходится. Более того, инфляция вызывает рост цен, а поэтому доход заемщика будет уменьшаться еще сильней. Поэтому нужно учитывать, где и на каких условиях вы работаете.

Как бы там ни было, инфляция может быть как выгодной, так и приносить вред заемщику. Перед тем, как сделать такой серьезный шаг, внимательно проанализируйте все предложения, прогнозируйте ситуацию в стране, оцените свои возможности и затем действуйте. Удачи вам и растущих доходов!

Как Банк России влияет на инфляцию

Банк России использует ключевую ставку для влияния на инфляцию. Через цепочку экономических взаимосвязей ключевая ставка воздействует на широкий круг экономических процессов, которые в конечном счете влияют на темп прироста потребительских цен.

Изменение ключевой ставки почти мгновенно приводит к изменению на аналогичную величину однодневных ставок рынка межбанковского кредитования. Формирование межбанковских ставок денежного рынка вблизи ключевой ставки является операционной целью денежно-кредитной политики. Операционная цель достигается за счет применения Банком России инструментов денежно-кредитной политики, с помощью которых Банк России управляет ликвидностью банковского сектора. Система инструментов денежно-кредитной политики и непрерывный процесс управления банковской ликвидностью являются элементами операционной процедуры денежно-кредитной политики.

Изменение однодневных межбанковских ставок в свою очередь приводит к изменению ставок денежного рынка на более длительные сроки, что требует чуть больше времени и определяется не только фактическим снижением или повышением однодневных ставок, но и ожиданиями участников рынка относительно их динамики в будущем.

Банки могут использовать межбанковские кредиты наряду с другими финансовыми инструментами — облигациями, кредитами и депозитами. Поэтому вслед за изменением ставок по межбанковским кредитам изменяются и ставки на других сегментах финансового рынка. Быстрее всего изменения межбанковских кредитных ставок транслируются в доходность облигаций. Ставки по межбанковским кредитам и доходность облигаций, в свою очередь, влияют на ставки по банковским кредитам и депозитам. Таким образом, в результате изменения ключевой ставки постепенно происходит ответная подстройка всех процентных ставок в экономике.

Изменение процентных ставок на различных сегментах финансового рынка влияет на готовность участников экономики заимствовать, инвестировать, сберегать или потреблять. При снижении ставок становится проще финансировать текущие расходы за счет заемных средств и менее привлекательно сберегать. При повышении ставок, напротив, увеличивается привлекательность депозитов и снижается привлекательность кредитования. Изменение потребительской, производственной и инвестиционной активности воздействует на совокупный спрос в экономике, который в свою очередь влияет на динамику потребительских цен.

Также изменение рыночных процентных ставок, вызываемое изменением ключевой ставки Банка России, влияет на привлекательность вложений в рублевые активы по сравнению с финансовыми инструментами в других валютах. В результате спрос на российские инструменты меняется, что приводит к изменению курса рубля, который, в свою очередь, является значимым фактором формирования внутренних цен.

Ключевая ставка влияет на кредитную активность, и следовательно — на инфляцию, и через изменение стоимости активов (ценных бумаг, недвижимости), которые могут быть использованы в качестве обеспечения по кредитам. Одновременно рост стоимости активов банков увеличивает их возможности по расширению кредитования. Однако эти механизмы влияния ключевой ставки на экономику России в настоящее время относительно мало значимы.

Особую роль в передаче в экономику сигнала о денежно-кредитной политике играют инфляционные ожидания, которые дополняют другие механизмы воздействия денежно-кредитной политики на экономику и влияют на их работу. Ведь именно с учетом собственных ожиданий по инфляции участники экономики принимают решения о потреблении, сбережении и инвестировании, устанавливают процентные ставки, заработную плату и цены. Банк России влияет на ожидания экономических агентов с помощью своей информационной политики.

Подробнее о том, как Банк России влияет на инфляцию, можно узнать из «Основных направлений единой государственной денежно-кредитной политики».

Как рассчитать выгодность кредита с учетом инфляции?

На что влияет инфляция?

Инфляционные процессы присутствуют в экономике почти каждой страны и имеют важное экономическое значение. Они ранжируются по значению. В одних пределах инфляция стимулирует экономику и считается нормальной, а в других несет опасность.

История России сохранила много случаев скачков инфляции от 5 до 300%. Все это сопровождалось изменениями в экономической и финансовой сферах. В 2015-16 гг. уровень инфляции составлял порядка 18%, что спровоцировало рост процентных ставок и снижение спроса на кредиты в связи с повышением процента. Дело в том, что инфляция напрямую влияет на банковские проценты. Ее уровень является ориентиром для населения в поведении банков.

Инфляция и кредиты.

Схема зависимости простая: население обращается в банк за кредитом, банк обращается в ЦБ для займа денег, ЦБ выдает деньги по ключевой ставке. Затем банки закладывают в свою ставку свои доходы, риски, расходы на персонал, зарплату сотрудникам и проч. и выставляют окончательную ставку заемщику. Так, взяв в ЦБ кредит под 10%, банк выдает деньги конечному заемщику под 30%.

Таким образом, чем выше инфляция, тем выше СР, и тем дороже обойдется кредит для клиентов банка. Также, чем ниже инфляция, тем дешевле будет кредит для населения.

См. также: Инфляция и досрочное погашения. Какой тип досрочки выгоден при инфляции?

Кто-то скажет, что низкая инфляция – это хорошо, ведь кредиты бы выдавались под низкие ставки. Опять же здесь присутствует другая сторона медали. Чем дешевле кредиты, тем больше население будет их брать, увеличивая объем денежной массы в обращении и потребления товаров. Это, в свою очередь, спровоцирует обесценение денег и рост инфляция. Получает замкнутый круг, поэтому как маленькая, так и большая инфляция не приводит ни к чему хорошему.

Как инфляция влияет на кредит?

Эксперты в кредитовании выделяют такое понятие, как «сгорание займа». С течением времени инфляция обесценивает деньги. Кредит получает заемщик сегодня, а отдает его завтра. Получается, возвращаемая сумма будет обесцениваться под действием инфляции, а по номинальной стоимости денег заемщик отдаст меньше чем взял.

Несмотря на то, что выплата долга идет одинаковыми платежами, каждый платеж будет номинально меньше предыдущего. Сказать, что выгодно брать кредиты в периоды кризиса, когда уровень инфляции высок, нельзя. Выгода для клиента будет в том случае, когда речь идет о рублевом займе, а доход заемщик также корректируется с поправкой на инфляцию. Однако на практике такое случается редко. Когда инфляция высокая, то цены начинают расти пропорционально ей. Если раньше заемщик тратил на повседневные нужды одну сумму, то теперь вынужден тратить больше.

Следовательно, денег у него на выплату долгов остается меньше или вообще не остается. Вследствие этого возникают просрочки, и долг начинает только расти за счет пеней и штрафов. Несмотря на то, что стоимость кредита удешевляется за счет обесценения денег, и гипотетически заемщик платит меньше, чем взял, платить легче от этого не становится. На коротких сроках этого почти не заметно, а вот касаемо долгосрочных займов, например, ипотеки, разница вполне заметна.

Пример расчета переплаты по кредиту с учетом инфляции

Поскольку кредит выплачивается постепенно в течение нескольких лет, то заемщик будет отдавать номинально меньше денег, чем взял, за счет влияния инфляции. Чтобы наглядно оценить экономию кредита за счет инфляции рассмотрим реальный кредит от Сбербанка на сумму в 400 т.р. на 3 года под ставку 15%.

Ежемесячный платеж здесь состоит из суммы основного долга и процентов. Именно сумма основного долга будет каждый месяц корректироваться на процент инфляции. В 2017 году прогнозируется, что инфляция составит 6% и сохранится примерно на этом же уровне до 2020 года. Специалисты утверждают, что кризис уже пройден, а страна начинается справляться с его последствиями.

Для расчетов примем, что инфляция составит 6% в год или 0,5% в месяц. В первый платеж сумма основного долга составит 400 т.р.

За месяц она должна «подешеветь» на 0,5%. Каждый месяц остаток долга будет уменьшаться за счет инфляции. Приведем расчеты в таблице.

Что такое инфляция

Это общий прирост цен в стране в течение длительного периода. Когда говорят об инфляции, часто подразумевают обесценивание денег: за одну и ту же сумму спустя какое-то время можно купить меньше товаров. При инфляции не обязательно повышается стоимость всех товаров, некоторые могут даже подешеветь, но в целом уровень цен в стране растет.

В зависимости от роли, которую играет государство в экономике, выделяют два вида инфляции.

Открытая инфляция бывает в странах с рыночной экономикой. Деньги обесцениваются, цены растут, а уровень жизни падает. Государство регулирует инфляцию и снижает доступность денег для экономики — повышает налоги, ключевую ставку и т. д.

Скрытая инфляция возникает, когда государство жестко регулирует цены. Такие запреты приводят к дефициту товаров, так как издержки производителей растут и они вынуждены снижать объемы производства. Из-за увеличения себестоимости и невозможности компенсировать растущие затраты страдает качество товаров.

Существует классификация, которая привязана к темпу прироста стоимости.

Умеренная инфляция — до 10% в год. Низкие темпы прироста благотворно сказываются на экономике: растет оборот денежной массы, дешевеют кредиты, инвесторы вкладывают в новые производства. Деньги быстро обесцениваются, их выгоднее тратить, а не копить.

Например, в 2020 году инфляция в США составила 1,36%. Американская экономика считается в этом плане одной из самых стабильных в мире: правительство жестко контролирует бюджетные расходы, цены практически не растут, а производство ориентировано не только на покупателей внутри страны, но и на экспорт.

Галопирующая инфляция — до 50% в год. Кризисная ситуация для экономики: деньги обесцениваются быстро, банкам становится невыгодно выдавать кредиты. Хранить деньги на депозитах и вовсе нет смысла, поэтому население предпочитает тратить накопления. Спрос растет, а это снова приводит к повышению цен.

С инфляцией в десятки процентов столкнулись россияне после кризиса 1998 года. В 1999 цены выросли на 36,5%, в 2000 — на 20,2%, в 2001 — на 18,5%. В то время производство практически не развивалось: сырье и оборудование резко подорожали, а банки давали кредиты бизнесу в лучшем случае под 40—50% годовых.

Гиперинфляция — до десятков тысяч процентов в год. Такое происходит, когда объем импорта превышает объем экспорта и государство печатает все новые деньги, пытаясь остановить отток капитала. Население и предприятия переходят к натуральному обмену, так как цены даже за один день могут вырасти в разы.

Причины

Большинство причин так или иначе связано с количеством и доступностью денег для экономики. Такие факторы называют монетарными. Инфляция ускоряется, когда свободных денег в экономике становится больше.

Вот почему это может происходить:

На обесценивание денег влияют и немонетарные факторы — не связанные с их количеством в обороте:

Таких немонетарных факторов тоже много.

Цены зависят даже от того, как сами граждане оценивают инфляцию. Экономисты используют термин инфляционные ожидания — когда покупатели постоянно ждут роста цен, закупаются впрок и создают ажиотажный спрос, из-за которого действительно увеличивается стоимость товаров. Тогда производители прогнозируют высокую инфляцию, начинают заранее поднимать цены, чтобы компенсировать будущие издержки.

Составляющие

Обесценивание денег происходит по двум причинам: из-за инфляции спроса и издержек.

Инфляция спроса появляется, когда объем зарабатываемых населением денег выше стоимости произведенных всеми этими людьми товаров и услуг. Доходы растут, но тратить заработанное не на что, так как товаров попросту не хватает. В результате цены начинают расти, чтобы сбалансировать спрос и предложение.

Инфляция предложения начинается, когда увеличивается себестоимость товаров и услуг — например, из-за роста тарифов. Чтобы сохранить рентабельность, производители повышают цены.

Измерение

В России инфляцию считает Росстат. Для этого каждый месяц статистики смотрят, как меняются цены на товары и услуги, которые входят в потребительскую корзину. Потребительская корзина — это набор из примерно 700 товаров и услуг, начиная от продуктов питания и заканчивая смартфонами и автомобилями.

Методология расчета инфляции РосстатаDOCX, 307 КБ

Структура потребительской корзины россиян, РосстатPDF, 6,54 МБ

Изменение цен наблюдают во всех регионах, а потом высчитывают средний показатель инфляции по стране. Похожую методику расчета используют и статистики в других странах.

Последствия

Умеренная инфляция нужна для развития экономики: если цены не растут или даже падают, производить новые товары становится невыгодно.

Инфляция в России

СССР был государством с административной экономикой, инфляция в стране проявлялась в дефиците товаров, в том числе и первой необходимости. Официально данные об инфляции власти не публиковали, а независимых оценок не было. Например, величину прироста цен в конце восьмидесятых в СССР разные исследователи оценивают от 0,9 до 13%. Официальную информацию о динамике цен в России начали публиковать с 1991 года.

Какой уровень инфляции в России

Сильнее всего цены росли в начале девяностых. Пикового значения инфляция достигла в 1992 году — 2600%. В 2009 году, впервые в истории современной России статистики зафиксировали инфляцию в стране ниже 10% — она составила 8,8%. Самый низкий показатель за последние 30 лет наблюдался в 2017 году — 2,5%. В 2020 году, по данным Росстата, цены выросли на 4,9%.

Какой должна быть инфляция в России

В Центробанке ставят цель достигнуть уровня инфляции 4% в год. Экономисты считают, что это позволит промышленности развиваться, не будет мешать банкам выдавать дешевые кредиты, а людям и предприятиям — брать их.

Чем опасна высокая инфляция

Высокая инфляция мешает планировать расходы: проще сразу все тратить, чем копить. Государство не может обеспечивать малоимущих и пенсионеров достойными социальными выплатами, потому что индексация пособий не успевает за ростом цен. Усиливается социальное расслоение общества.

Владельцы предприятий не могут прогнозировать продажи, поэтому объемы производства падают. Растут процентные ставки по кредитам. Торговать становится выгоднее, чем производить: оборот капитала в посредничестве выше, а значит, и прибыль тоже. Экономика не развивается.

Можно ли заморозить цены, чтобы они не росли

Если заставить предприятия и магазины не повышать цены, но разрешить расти массе денег в стране, возникнет скрытая инфляция. Население начнет активно тратить, а это приведет к дефициту. Снизится качество товаров: чтобы удерживать невыгодные для себя цены, производители будут жертвовать качеством.

Кто и как сдерживает цены

Государство пытается регулировать инфляцию. Если нужно ее ускорить, Гознак печатает больше денег. Одновременно с этим Центробанк снижает ключевую ставку — процент, под который государство дает займы коммерческим банкам. Они, в свою очередь, могут кредитовать по низкой ставке население и предпринимателей.

Доклад о денежно-кредитной политике в России, ЦентробанкPDF, 3,7 МБ

В это же время снижаются и ставки по вкладам: банкам выгоднее занимать у государства, чем привлекать вклады у населения. Люди перестают копить и начинают тратить. Оборот денег растет, а вместе с ним — спрос и цены на товары.

Если нужно замедлить инфляцию, Гознак печатает меньше денег, а ЦБ повышает ключевую ставку. Банки занимают не у государства, а привлекают граждан открывать вклады. Люди перестают тратить и несут деньги на депозиты. Ставки по кредитам растут. Оборот денег снижается, падают цены и спрос на товары.