инфляция как влияет на кредит в банке

Что будет с инфляцией и ставками по кредитам и депозитам до конца 2022 года?

Ставки по кредитам стали расти вслед за повышением ключевой ставки Банка России. Как долго это будет продолжаться, когда и почему может поменяться?

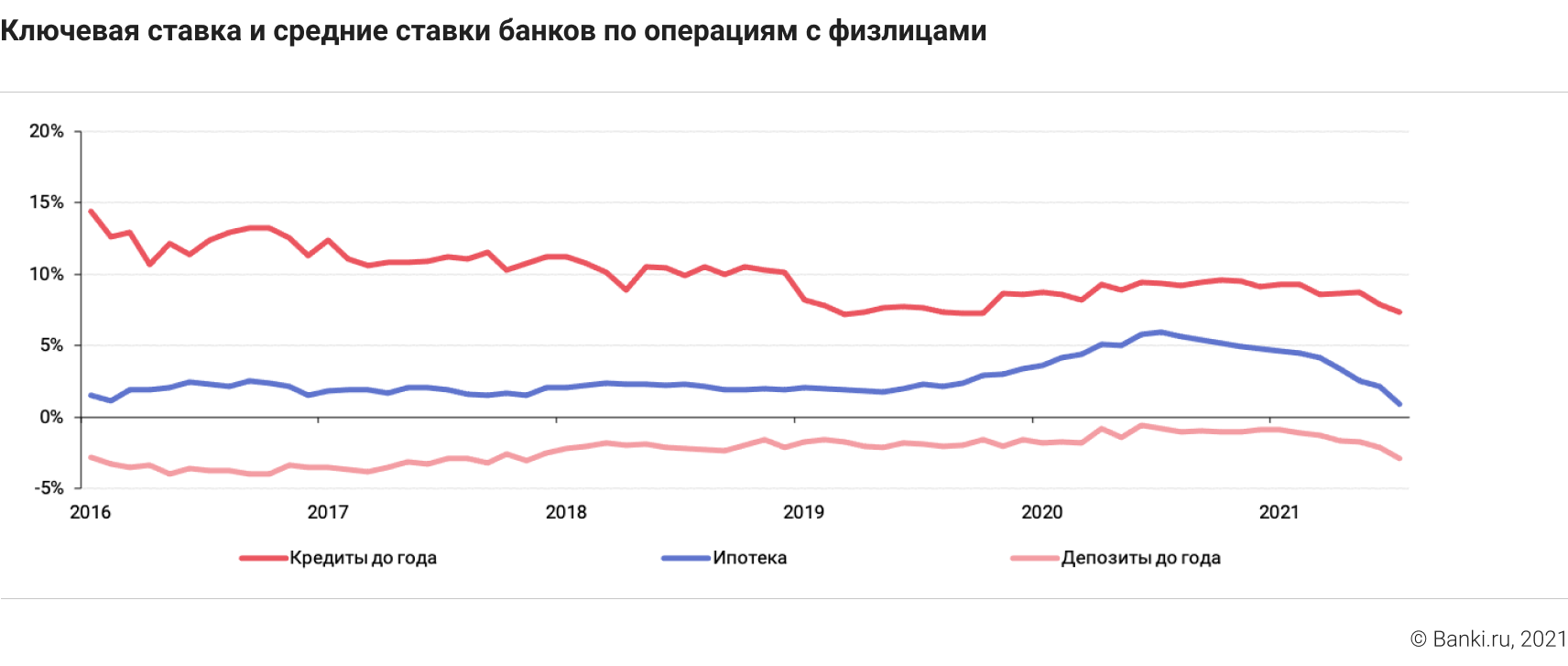

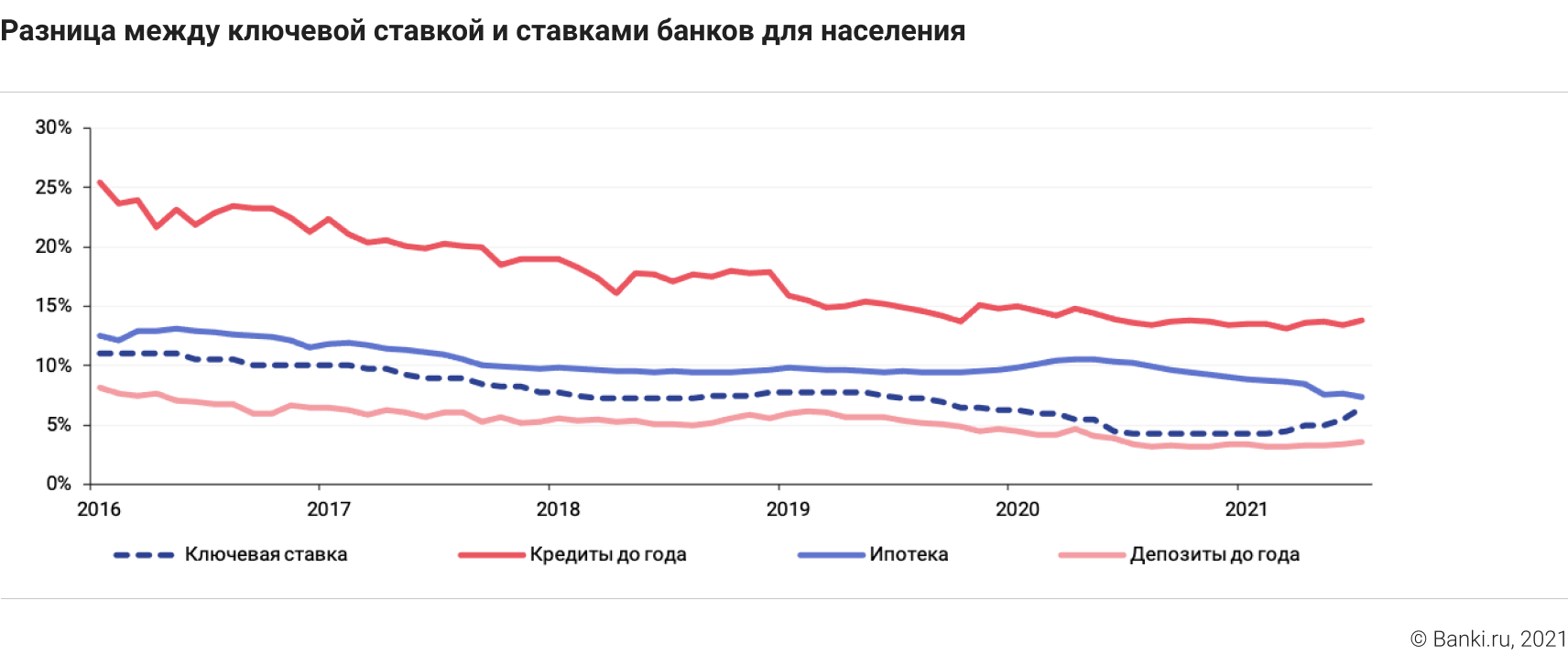

Общеизвестно, что ставки банковских кредитов и депозитов для физлиц зависят от ключевой ставки. Определяя ее уровень, Банк России задает стоимость денег по своим операциям. Они конвертируются в ставки на долгосрочном рынке госдолга. И банки выставляют ставки по операциям с частным сектором с учетом ставок в госсекторе.

Зависимость между этими ставками не совсем прямая. Разница между ними может меняться в результате изменения ожиданий банков по будущим финансовым условиям, краткосрочной ситуации с ликвидностью, регуляторным нормативам и рискованности выдаваемых кредитов. Но в целом именно изменение ключевой ставки — основной фактор, от которого зависит наблюдаемый уровень ставок по кредитам и депозитам.

Что влияет на саму ключевую ставку?

Изменяя ее, Банк России меняет доступность кредитов, ускоряя или замедляя экономический рост. Но если кредитное стимулирование экономики получается избыточным, через какое-то время начинают расти цены.

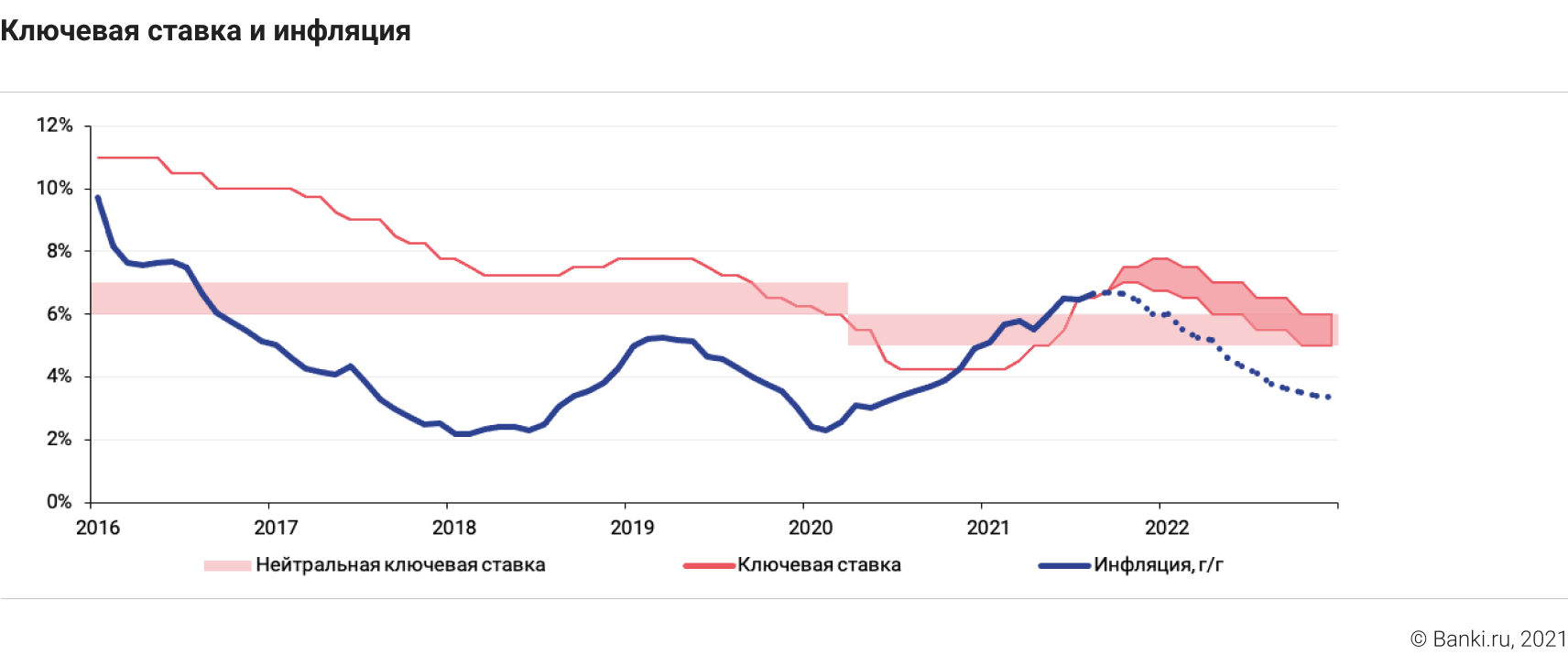

В 2020 году ЦБ проводил умеренное монетарное стимулирование — он снизил ключевую ставку и ослаблял регуляторные требования к банкам, чтобы поддержать экономику во время эпидемии и карантинов.

Сегодня экономика стабилизовалась и более важной проблемой стал рост цен, что заставляет ЦБ повышать ставку.

У инфляции есть две причины: внешняя и внутренняя. Внешняя инфляция — подорожание импортных товаров по каким-то причинам, не зависящим от состояния российской экономики. Покупая подорожавший импорт, мы одновременно «импортируем инфляцию». Внутренняя инфляция — увеличение цен из-за повышения спроса на внутреннем рынке.

Внутренняя инфляция сейчас для России не слишком актуальна. Большая часть антикризисных стимулов пришлась на строительный рынок, который в расчет инфляции не входит. Доходы населения после кризиса в целом стабилизировались, но ажиотажного спроса нет. В последние месяцы цены растут потому, что Россия начала «импортировать инфляцию» — как напрямую (товары подорожали), так и опосредованно (на внутреннем рынке дорожают сырьевые товары, цены которых пропорциональны ценам на мировом рынке).

Банк России, очевидно, не может влиять на внешние рынки. Но он может начать усложнять условия кредитования, чтобы хотя бы внутренний спрос не стал причиной разгона цен. Он будет повышать ставку до тех пор, пока цены на мировом рынке не перестанут расти в достаточной степени, чтобы быть значимым инфляционным фактором для России.

Судя по текущей динамике, это должно привести к тому, что к концу 2021 года ключевая ставка достигнет 7—7,5%, а инфляция — примерно 6,5%. В следующем же году вклад сырьевых в инфляцию должен быть небольшим, даже если они останутся на нынешнем высоком уровне. В этом случае уже в I—II кварталах можно ждать начала снижения ключевой до нейтральных 5—6%, а вскоре после этого и ставок кредитования.

Мнение автора может не совпадать с мнением редакции

Инфляция в пользу кредиторов или заемщиков?

Опубликовано 21.06.2021 · Обновлено 17.11.2021

Инфляция объясняет экономическую ситуацию стойкого и ощутимого роста цен на товары и услуги в экономике в течение длительного периода времени.

Большинство экономистов считают, что долгосрочные последствия инфляции зависят от денежной массы. Иначе говоря, денежная масса имеет прямую пропорциональную связь с уровнем цен в долгосрочной перспективе. То есть, если количество денег в обращении увеличивается, происходит пропорциональное увеличение цен на товары и услуги.

Помимо печати новых денег, существует множество других факторов, которые могут увеличить количество валюты в обращении. Процентные ставки могут быть снижены, норма резервирования для банков может быть уменьшена (процент депозитов, которые банк хранит в денежных резервах), может повыситься доверие к банковской системе или центральный банк может покупать государственные ценные бумаги или корпоративные облигации (в результате у людей, которые держали облигации, имели больше денег, чтобы потратить), среди других факторов, которые могут увеличить денежную массу.

Инфляция возникает при общем повышении цен на товары и услуги и снижении покупательной способности. Покупательная способность – это стоимость валюты, выраженная в количестве товаров и услуг, которые можно купить за одну единицу валюты.

Например, представьте, что завтра банковский счет каждого человека и его зарплата увеличиваются вдвое. Вначале мы могли бы почувствовать себя вдвое богаче, чем были раньше, но цены на товары и услуги быстро вырастут, чтобы сравняться с этой новой ставкой заработной платы. Вскоре из-за инфляции реальная стоимость наших денег вернется к прежнему уровню. Таким образом, увеличение денежной массы увеличивает уровень цен. Инфляция может принести пользу как кредитору, так и заемщику, в зависимости от обстоятельств.

Ключевые выводы

Инфляция может помочь заемщикам

Если заработная плата увеличивается с инфляцией, и если заемщик уже был должен деньги до того, как инфляция произошла, инфляция приносит пользу заемщику. Это потому, что заемщик по-прежнему должен ту же сумму денег, но теперь у него больше денег в своей зарплате, чтобы погасить долг. Это приводит к снижению процентов для кредитора, если заемщик использует дополнительные деньги для досрочного погашения долга.

Когда бизнес занимает деньги, деньги, которые он получает сейчас, будут возвращены деньгами, которые он заработает позже. Основное правило инфляции заключается в том, что она со временем приводит к снижению стоимости валюты. Другими словами, наличные деньги сейчас стоят больше, чем деньги в будущем. Таким образом, инфляция позволяет должникам расплачиваться с кредиторами деньгами, которые стоят меньше, чем они были первоначально взяты в долг.

Инфляция также может помочь кредиторам

Инфляция может помочь кредиторам несколькими способами, особенно когда речь идет о предоставлении нового финансирования. Во-первых, более высокие цены означают, что больше людей хотят получить кредит для покупки дорогостоящих товаров, особенно если их заработная плата не увеличилась – это означает появление новых клиентов для кредиторов. Вдобавок к этому более высокие цены на эти предметы приносят кредитору больше процентов. Например, если цена на телевизор повышается с 1500 до 1600 долларов из-за инфляции, кредитор зарабатывает больше денег, потому что 10% процентов на 1600 долларов больше, чем 10% процентов на 1500 долларов. Кроме того, дополнительные 100 долларов и все дополнительные проценты могут потребовать больше времени для выплаты, что означает еще большую прибыль для кредитора.

Как рассчитать выгодность кредита с учетом инфляции?

На что влияет инфляция?

Инфляционные процессы присутствуют в экономике почти каждой страны и имеют важное экономическое значение. Они ранжируются по значению. В одних пределах инфляция стимулирует экономику и считается нормальной, а в других несет опасность.

История России сохранила много случаев скачков инфляции от 5 до 300%. Все это сопровождалось изменениями в экономической и финансовой сферах. В 2015-16 гг. уровень инфляции составлял порядка 18%, что спровоцировало рост процентных ставок и снижение спроса на кредиты в связи с повышением процента. Дело в том, что инфляция напрямую влияет на банковские проценты. Ее уровень является ориентиром для населения в поведении банков.

Инфляция и кредиты.

Схема зависимости простая: население обращается в банк за кредитом, банк обращается в ЦБ для займа денег, ЦБ выдает деньги по ключевой ставке. Затем банки закладывают в свою ставку свои доходы, риски, расходы на персонал, зарплату сотрудникам и проч. и выставляют окончательную ставку заемщику. Так, взяв в ЦБ кредит под 10%, банк выдает деньги конечному заемщику под 30%.

Таким образом, чем выше инфляция, тем выше СР, и тем дороже обойдется кредит для клиентов банка. Также, чем ниже инфляция, тем дешевле будет кредит для населения.

См. также: Инфляция и досрочное погашения. Какой тип досрочки выгоден при инфляции?

Кто-то скажет, что низкая инфляция – это хорошо, ведь кредиты бы выдавались под низкие ставки. Опять же здесь присутствует другая сторона медали. Чем дешевле кредиты, тем больше население будет их брать, увеличивая объем денежной массы в обращении и потребления товаров. Это, в свою очередь, спровоцирует обесценение денег и рост инфляция. Получает замкнутый круг, поэтому как маленькая, так и большая инфляция не приводит ни к чему хорошему.

Как инфляция влияет на кредит?

Эксперты в кредитовании выделяют такое понятие, как «сгорание займа». С течением времени инфляция обесценивает деньги. Кредит получает заемщик сегодня, а отдает его завтра. Получается, возвращаемая сумма будет обесцениваться под действием инфляции, а по номинальной стоимости денег заемщик отдаст меньше чем взял.

Несмотря на то, что выплата долга идет одинаковыми платежами, каждый платеж будет номинально меньше предыдущего. Сказать, что выгодно брать кредиты в периоды кризиса, когда уровень инфляции высок, нельзя. Выгода для клиента будет в том случае, когда речь идет о рублевом займе, а доход заемщик также корректируется с поправкой на инфляцию. Однако на практике такое случается редко. Когда инфляция высокая, то цены начинают расти пропорционально ей. Если раньше заемщик тратил на повседневные нужды одну сумму, то теперь вынужден тратить больше.

Следовательно, денег у него на выплату долгов остается меньше или вообще не остается. Вследствие этого возникают просрочки, и долг начинает только расти за счет пеней и штрафов. Несмотря на то, что стоимость кредита удешевляется за счет обесценения денег, и гипотетически заемщик платит меньше, чем взял, платить легче от этого не становится. На коротких сроках этого почти не заметно, а вот касаемо долгосрочных займов, например, ипотеки, разница вполне заметна.

Пример расчета переплаты по кредиту с учетом инфляции

Поскольку кредит выплачивается постепенно в течение нескольких лет, то заемщик будет отдавать номинально меньше денег, чем взял, за счет влияния инфляции. Чтобы наглядно оценить экономию кредита за счет инфляции рассмотрим реальный кредит от Сбербанка на сумму в 400 т.р. на 3 года под ставку 15%.

Ежемесячный платеж здесь состоит из суммы основного долга и процентов. Именно сумма основного долга будет каждый месяц корректироваться на процент инфляции. В 2017 году прогнозируется, что инфляция составит 6% и сохранится примерно на этом же уровне до 2020 года. Специалисты утверждают, что кризис уже пройден, а страна начинается справляться с его последствиями.

Для расчетов примем, что инфляция составит 6% в год или 0,5% в месяц. В первый платеж сумма основного долга составит 400 т.р.

За месяц она должна «подешеветь» на 0,5%. Каждый месяц остаток долга будет уменьшаться за счет инфляции. Приведем расчеты в таблице.

Что будет с кредитами и вкладами после повышения ключевой ставки ЦБ

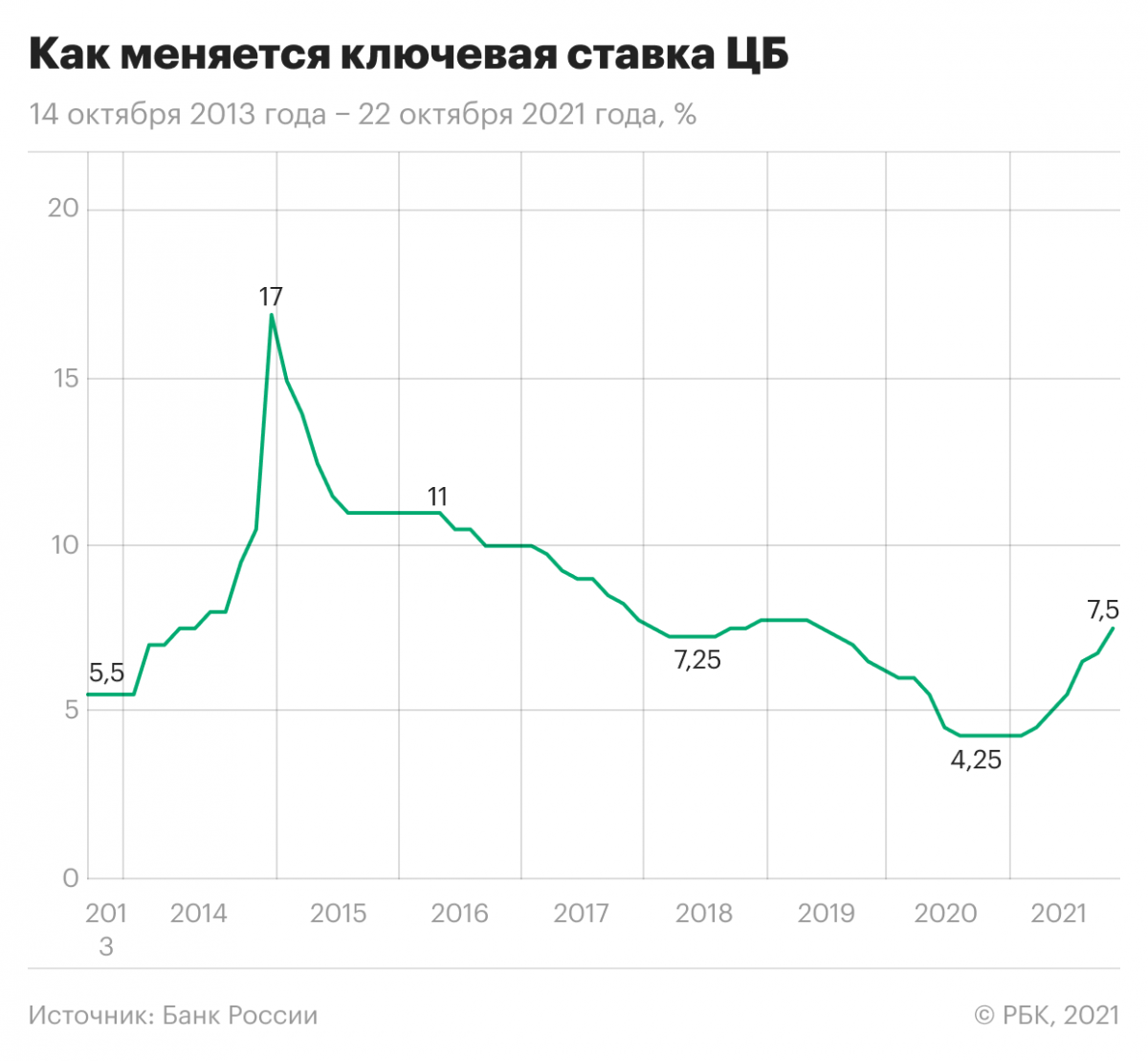

Совет директоров Банка России неожиданно поднял ключевую ставку на 75 базисных пунктов — до 7,5%. Никто не ожидал такого решения от ЦБ. Эксперты, опрошенные Refinitiv, предполагали, что ставку поднимут на 25 или 50 пунктов.

«Текущее повышение — самое неожиданное для всех участников рынка, поскольку после предыдущего пересмотра ключевой ставки казалось, что период повышения на этом закончится», — сказал «РБК Инвестиции » Андрей Спиваков, управляющий директор по кредитным розничным продуктам Райффайзенбанка.

В Банке России объяснили свое решение тем, что инфляция оказалась выше ожиданий, и по итогам года она может составить 7,4-7,9%. Таким образом ЦБ хочет снизить инфляцию. По данным Росстата, уже к середине сентября она достигла 7,78%. Регулятор не исключает, что в дальнейшем продолжит повышать ставку. Следующее заседание пройдет 17 декабря.

Как ставка ЦБ влияет на кредиты и вклады?

Ключевая ставка — это минимальный процент, под который Банк России выдает кредиты коммерческим банкам. Обычно, когда ставка падает, то постепенно снижается и размер процентов по кредитам в коммерческих банках, но также меньше становятся проценты по депозитам. Когда она повышается, то происходит обратная ситуация, так как выдавать займы под меньший процент невыгодно и даже убыточно для кредитных организаций. Чтобы банк получил прибыль, его ставки по кредитам должны быть выше ставки ЦБ.

В 2020 году Банк России снижал ключевую ставку, и она достигла исторического минимума в 4,25%. Однако в этом году регулятор перешел к ужесточению денежно-кредитной политики — с марта ставка выросла на 325 базисных пунктов.

В России с марта по август средневзвешенная ставка по кредитам в рублях колебалась от 10,1% до 10,79% — это ставка по займам на срок более года. По данным ЦБ, самыми высокими они были в июле и августе — 10,75% и 10,79% соответственно. В июле регулятор повысил ключевую ставку на 100 базисных пунктов до 6,5% годовых. Это стало самым резким повышением с декабря 2014 года, когда Банк России повысил ставку с 10,5% до 17% из-за девальвационных и инфляционных рисков.

«Продолжается увеличение кредитных и депозитных ставок вслед за повышением ключевой ставки в марте — сентябре», — отметил ЦБ. По данным регулятора, максимальная процентная ставка по рублевым вкладам десяти крупнейших банков с конца марта выросла на 1,96 процентных пункта — с 4,57% до 6,53%.

Что еще влияет на ставки по кредитам?

Инфляция также влияет на проценты по кредитам. В сентябре глава ЦБ Эльвира Набиуллина говорила, что в истории много примеров, когда долгое сохранение мягкой денежно-кредитной политики и запаздывание с выходом из антикризисных мер приводило к большому росту инфляции.

«И неважно, держит ли центральный банк мягкую ставку, — если инфляция высокая, ставки по кредитам растут. Все это происходило ровно потому, что ставка ЦБ была неоправданно низкой, избыточно стимулирующей», — отмечала она.

В пресс-службе банка «Открытие» отметили, что помимо ставок на проценты по кредитам также влияют ситуация на рынке и уровень риска по конкретному клиентскому сегменту.

Повышение ключевой ставки слабо скажется на процентах по кредитам, считает Максим Петроневич, старший экономист аналитического управления «Открытие Research». По его словам, динамику ставок по наименее рискованным категориям кредитов и для самых надежных заемщиков будут определять ставки облигаций федерального займа (ОФЗ). Текущий уровень трехлетней доходности ОФЗ — 7,5-7,6%.

Банки не будут спешить с повышением процентов по займам

В пресс-службе банка «Открытие» отметили, что в политике по ставкам ориентируются на макроэкономические показатели и конкурентную среду. В кредитной организации будут следить за рынком и действовать в соответствии с ситуацией. Так же поступят и в банке «Уралсиб».

В пресс-службе ВТБ сообщили, что тоже будут следить за дальнейшими изменениями и постараются обеспечить наиболее приемлемые условия кредитования. «Мы понимаем, что спрос на розничные кредиты вырастет в преддверии «высокого сезона» ноября-декабря. Надеемся, что в следующем году общая ситуация стабилизируется, и у регулятора не будет необходимости столь резко ужесточать кредитно-денежную политику», — говорится в ответе пресс-службы.

Аналогичной стратегии придерживаются в Райффайзенбанке и Промсвязьбанке. «ПСБ в ближайшее время не планирует корректировать ставки по кредитам физлицам и бизнесу. Мы будем отслеживать ситуацию на рынке и при необходимости скорректируем условия», — рассказали в пресс-службе.

В ПСБ отметили, что по уже полученным кредитам условия, в том числе ставка, не меняются. В банке «Уралсиб» тоже сообщили, что по оформленным договорам, как правило, ставки остаются неизменными.

Что будет с процентами по вкладам?

Максим Петроневич полагает, что рост ключевой ставки не приведет к росту ставок по депозитам, как и в случае с кредитами. «Их размер в настоящий момент в большей степени определяется ставкой ОФЗ, а текущий уровень трехлетней доходности ОФЗ предполагает наличие потенциала для дополнительного роста ставок на 10-20 базисных пунктов по сравнению с текущим уровнем максимальной депозитной ставки — 6,44%», — сказал он.

Начальник управления «Сбережения» ВТБ Максим Степочкин считает иначе. По его мнению, решение увеличить размер ключевой ставки приведет к новому раунду повышения ставок на рынке классических сбережений. «Мы ожидаем пропорционального роста средневзвешенных ставок как по вкладам, так и по накопительным счетам», — говорит он.

В пресс-службе ПСБ рассказали, что планируют повышать ставки по депозитам. В частности, из-за рыночной ситуации и начала «высокого сезона» на рынке вкладов. В Райффайзенбанке, Совкомбанке и ряде других организаций также планируют повышать проценты по вкладам — примерно на 0,2-1 процентный пункт.

«Рост ставок по вкладам и накопительным счетам создаст дополнительное давление на рынок инвестиций физлиц. Однако, по нашим ожиданиям, этот рынок вырастет за год почти на 30%, что существенно превысит рост портфеля классических сбережений», — полагает Степочкин.

Анализ событий, «распаковка» компаний, портфели топ-фондов — в нашем YouTube-канале

Инфляция – это процесс обесценивания национальной валюты страны. В каждой стране она присутствует и постоянно отслеживается, так как является важным экономическим показателем. Существуют определенные рамки, в которых инфляция считается нормальной и прогнозированной, под которую и принимаются все решения, составляются планы. В Российской Федерации в 2013 году уровень данного показателя составлял 6,5 %. Что касается 2014, то учитывая кризис и проблемы страны, по итогам года показатель значительно возрастет.

От инфляции зависят все сферы национального хозяйства, в том числе и банковский сектор. Инфляция влияет на проценты по выдаче займов, депозитов, на налоговые выплаты населения, на тарифы и т.д. Что касается банков, то их деятельность значительно зависит от Центрального банка РФ. Именно для простого населения крайне важен размер инфляции, ведь он определяет риски, вложенные в проценты по кредитам. Именно о взаимосвязи уровня инфляции и процентных ставок сегодня будет идти речь.

Механизм влияния инфляции на кредит

Процент, который устанавливают банки на кредиты, в значительной степени зависит от ставки рефинансирования. Установка данной ставки находится в компетенции ЦБ и является очень важной характеристикой банковского сектора в целом. Для того, чтобы выдавать населению и компаниям кредиты, банки обращаются за средствами к ЦБ. Однако, так как любые займы не даются просто так, ЦБ устанавливает свой четкий процент, который и называется — «ставка рефинансирования». Чем больше она, тем выше ставка банковского процента.

Как ставка рефинансирования, так и уровень инфляции являются показателями дел в стране, состояния экономики. Соответственно, между параметрами существует тесные корреляционные связи. Именно отсюда и выплывает тот факт, что увеличение уровня инфляции ведет к удорожанию кредита для физических и юридических лиц. В противном случае, происходит обратная реакция и кредит дешевеет.

Взаимосвязь между различными экономическими показателями

Уровень инфляции снижается. Когда уровень инфляции в стране снижается, деньги дорожают, то Центральный банк начинает проводить политику уменьшения ставки рефинансирования. Это в свою очередь позволяет банкам выдавать более дешевые кредиты физическим и юридическим лицам. Важно, чтобы снижение было плавным и без резких скачков, а иначе это может привести к серьезному повышению спроса на кредиты. Большое количество дополнительных денег у населения приведет к росту потребления, что в свою очередь может вызвать увеличение инфляции.

Уровень инфляции возрастает. Рассмотрим противоположный сценарий, когда ставка рефинансирования возрастает. Это приводит к тому, что затраты банков на кредитование населения значительно увеличиваются. Незначительное увеличение не принесет никаких серьезных последствий для экономики. Однако, если кредит станет слишком дорогим, то населению будет сложно брать кредиты и ипотеки, проценты по которым и так очень высокие.

Инфляция и кредит

Как мы уже выяснили, инфляция напрямую влияет на стоимость кредита. А каким образом устанавливается ставка процента на займы? Формируется она по следующей схеме: банк кредитуется Центральным банком по ставке рефинансирования. После этого он плюсует к ставке свои затраты (съем помещений, заработная плата работников, оплата электроэнергии и другие платежи), а также риски и уровень дохода. Что касается рисков, то это очень важно. Чем хуже общая ситуация в стране, чем менее стабильной она является, тем выше будет риск того, что кредит не будет возвращен, а соответственно он становится гораздо дороже. Эффективный процент в среднем составляет около 30% годовых.

Давайте дальше обсудим такое понятие, как сгорание займа. Средства, которые выдает банк, клиент получает сегодня, а возвращает завтра. Что это значит для заемщика? Так как инфляция – это постоянно присутствующее явление, то она влияет постоянно на размер долга. Несмотря на то, что человек будет возвращать одинаковую сумму, но учитывая ее обесценивание, они уже будет значительно меньшей, чем была раньше. То есть, ее значение, ее покупательская способность уменьшится.

Для краткосрочного периода данный эффект практически незаметен и на него не обращают внимание. Однако, когда мы говорим о долгосрочном кредитовании, то ежегодно человек может чувствовать, как уплата платежей становится не такой сложной и большой.

Для того чтобы разобраться, как же на практике связана инфляция и кредит, давайте проанализируем некоторые предложения на рынке, а также сравним степень сгорания долга при разных сроках кредитования на одну и ту же сумму.

1. Берем деньги в долг на сумму 300 000 р. на полгода под 15,5 %. Если воспользоваться кредитным калькулятором банка, то можно получить сумму переплаты в размере 13 707 р. Теперь нужно рассчитать, насколько сгорел кредит с учетом инфляции. Для того, чтобы это сделать, необходимо вычислить ежемесячный платеж и определить, какая его часть идет непосредственно на уплату долга. В нашем случае каждый месяц нужно выплачивать 52 285 р. Но помните, что часть этой суммы уходит на уплату долга, а часть на уплату процентов по кредиту. С каждым месяцем их доля будет меняться. Если определить месячный уровень инфляции, то он будет составлять около 0,54%. Это значит, что ежемесячно кредит будет дешеветь. В общем, за 6 месяцев переплата составит почти 8000 р., так как остальную сумму съест инфляция. А это значит, что реальная ставка процента значительно меньше, чем объявлено изначально.

2. Теперь давайте рассмотрим ситуацию с долгосрочным кредитованием. Условия те же, только кредит берем на 2 года. Считаем по той же схеме, что и в первом случае. В общем, за два года сумма переплаты снизится на более чем 20 000 р. Если брать в абсолютном значении, то выплата будет 50 000 р., однако, реально она снизится на указанную выше сумму. Поэтому процентная ставка также на практике будет ниже.

Подведение итогов

Рассмотрев основные механизмы и причины влияния уровня инфляции на кредит, на его стоимость, нужно подвести черту, сделать определенные выводы. Если вы будете рассчитывать размер своей переплаты, корректируя ее на уровень инфляции, то ее размер будет не таким значительным, что сделает его выгоднее для вас.

Когда договор о выдаче кредита был подписан, а уровень инфляции растет, то это выгодно для должника. В таком случае, платить будет легче, так как кредит будет дешеветь. Однако, это лишь одна сторона медали. Выгода для заемщика будет лишь в том случае, если его доход также зависит от инфляции. То есть, если деньги обесцениваются, то его зарплата увеличивается. Если же этого не происходит, то говорить о выгоде не приходится. Более того, инфляция вызывает рост цен, а поэтому доход заемщика будет уменьшаться еще сильней. Поэтому нужно учитывать, где и на каких условиях вы работаете.

Как бы там ни было, инфляция может быть как выгодной, так и приносить вред заемщику. Перед тем, как сделать такой серьезный шаг, внимательно проанализируйте все предложения, прогнозируйте ситуацию в стране, оцените свои возможности и затем действуйте. Удачи вам и растущих доходов!