ипотека расшифровка в ссср

Ипотека по-советски: каким было потребительское кредитование в СССР

В СССР были и потребительские кредиты, и ипотека, и рассрочка. Получить их было довольно просто, но не все ими пользовались.

Впервые ипотека в СССР появилась в двадцатых годах. Тогда правительство задумалось о строительстве и выдаче доступного жилья за счёт накоплений граждан с некоторой поддержкой из бюджета.

Фактрум разобрался, какими кредитами в СССР мог воспользоваться простой гражданин.

Кредиты на жильё в Советском Союзе

После образования СССР оказалось, что большинство домов во многих городах находится не в лучшем состоянии. Необходимо было построить новое и доступное жильё, чтобы упрочить веру людей в новый политический порядок. Тогда было принято решение поднять населению заработные платы, чтобы люди могли накопить на жильё и взять кредит. Ипотека в двадцатые годы была очень заманчива. Кредиты на жильё в СССР имели небольшие проценты, чаще всего надбавка составляла не больше 1%. Граждане СССР первые три года могли платить одни проценты, а основной долг заплатить позже. Кроме того, квартиры в домах из определённого материала стоили по-разному, и кредит на них тоже выдавали разный. Ипотеку на квартиру в каменном доме давали на 60 лет, а в деревянном — на 45.

В тридцатые годы льготное кредитование на жильё стали отменять. Вместо этого начали выдавать ордера на наём жилых помещений сроком на пять лет, которые можно было продлить. Распоряжаться таким жильём владелец не имел права. В шестидесятые кредиты для граждан СССР решили вернуть, но попытка не была удачной. Вновь пользоваться ипотекой для покупки квартир стали в восьмидесятые. Ставка по кредиту была не выше 2%, а плату по нему вычитали из заработной платы.

Кто мог взять потребительские кредиты в СССР

Потребительские кредиты на различные промтовары выдавали под 2% годовых. Воспользоваться ими мог каждый, кто имел постоянное место работы и мог предоставить справку об этом, а также справку из профсоюза. Выдавали кредиты и пенсионерам, и аспирантам университетов, и военнослужащим. Им нужно было соответствовать всего нескольким требованиям, а именно: проживать в том же городе, в котором находился магазин, и иметь хоть какой-нибудь доход — пенсию или стипендию. Иногда кредит могли выдать под залог ценной вещи. В большинстве магазинов рассрочку выдавали, если покупатель мог сразу выплатить 25% от стоимости товара, внеся таким образом первый взнос.

Покупкой товаров в СССР в рассрочку активно начали пользоваться в шестидесятых–семидесятых годах. Но для многих граждан такой заём на длительный срок был непривычен, и они предпочитали копить деньги сами, чтобы приобрести нужную вещь. Можно сказать, что такие люди поступали весьма странно. В Советском Союзе людям, взявшим кредит, предоставляли некоторые льготы. Так, если взявшего кредит забирали в армию, или он оказывался серьёзно болен, или потерял члена семьи, то ему предоставляли «кредитные каникулы». В течение года такой заёмщик мог не отдавать свой долг банку. Взять больше одного кредита в СССР гражданин не мог, сначала он должен был рассчитаться со старым. Штрафные санкции по просроченному кредиту, ипотечному или потребительскому были, но не такие суровые, как в современной России.

Касса взаимопомощи выручит всегда

На многих заводах и фабриках существовали кассы взаимопомощи. В СССР ими пользовались многие рабочие, состоящие в профсоюзах. В такую кассу с каждой зарплаты вносилась определённая часть, например, 10 или 25 рублей. Эти деньги, как правило, хранились в кассе год, а после работник мог сразу получить на руки всю удержанную у него сумму.

Кроме того, люди, заведующие кассой взаимопомощи, распределяли среди участников некоторые блага. Они вели список очередников на покупку различных дорогостоящих товаров. Участник профсоюза таким образом мог получить дефицитный товар в момент выдачи ему сохранённых в кассе денег.

Однако некоторые рабочие и служащие отказывались от пользования кассой взаимопомощи. Тем, кто получал маленькую зарплату, было проблематично выделить из неё даже 10–25 рублей, чтобы отложить их в кассу.

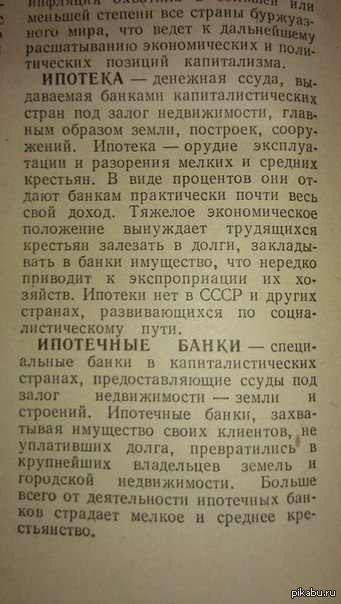

Ипотека глазами СССР

Супруги объявили себя гражданами СССР и отказались платить по ипотеке

В Иркутске суд лишил квартиры супругов, объявивших себя гражданами СССР. Муж и жена отказывались платить по ипотеке — они заявили, что не признают действующую власть и ее законы, следовательно, не готовы выполнять кредитные обязательства. Об этом сообщается на сайте областного управления Федеральной службы судебных приставов.

Как отмечается в сообщении, супруги состоят в межрегиональном общественном объединении «Союз Славянских Сил Руси», признанном экстремистским на территории России. Они оформили ссуду в банке как граждане Российской Федерации, но впоследствии признавать себя таковыми отказались.

Банк потребовал взыскать с пары 1,6 миллиона рублей, исполнять судебное решение в добровольном порядке супруги не стали. Тогда приставы арестовали залоговое имущество — однокомнатную квартиру в микрорайоне Синюшина гора. Также был выписан исполнительский сбор на сумму 112 тысяч рублей. Недвижимость передали на торги и успешно реализовали, вырученных средств хватило для погашения ипотечной задолженности.

Цитаты советских словарей: ШТРАФ

«В буржуазном праве непосильные для трудящихся ШТРАФЫ являются тяжкой мерой наказания для малоимущих слоев населения. В то же время штрафы налагаемые на лиц, принадлежащих к имущим классам, означают фактическую безнаказанность этих лиц за совершенные преступления.

В буржуазном праве штраф, как правило, может быть заменен лишением свободы (и наоборот), что также обуславливает ярко выраженный классовый характер применения этой меры наказания.»

Юридический словарь. Главный редактор П.И.Кудрявцев. Члены главной редакции Н.Г.Александров, С.Н. Братусь, Н.Д. Казанцев, Д.С. Карев, С.Ф. Кечекьян, Ф.И.Кожевников, В.Ф.Коток, В.М. Чхиквадзе. Государственное издательство юридической литературы. Москва — 1956.

Цитаты советских словарей: ЛЮМПЕН

(нем. Lumpenproletariat) — в капиталистических странах деклассированные, опустившиеся люди, «пассивный продукт гниения самых низших слоев старого общества». (Маркс и Энгельс).

Люмпен-пролетариат часто является орудием реакции.

Цитаты советских словарей: ПРАВО ОТЗЫВА ДЕПУТАТА

Юридический словарь. Главный редактор П.И.Кудрявцев. Члены главной редакции Н.Г.Александров, С.Н. Братусь, Н.Д. Казанцев, Д.С. Карев, С.Ф. Кечекьян, Ф.И.Кожевников, В.Ф.Коток, В.М. Чхиквадзе. Государственное издательство юридической литературы. Москва — 1956.

— один из важнейших принципов советской избирательной системы, согласно которому депутат, не оправдавший доверие избирателей, может быть в соответствии со ст.142 Конституции СССР в любое время отозван по решению большинства избирателей в установленном законом порядке. Право отзыва депутата является одним из средств, обеспечивающих действительный контроль избирателей за деятельностью своего депутата и ответственность депутата перед избирателями, гарантией подлинно демократического представительного характера органов государственной власти в СССР. Так же как и в СССР, право отзыва депутата установлено в странах народной демократии.

В буржуазных государствах право отзыва депутатов не существует даже формально. Депутат буржуазного парламента считается «представителем всей нации» и потому независим от избирателей, что позволяет ему так же легко давать обещания перед выборами, как и отказываться от них впоследствии. В отсутствии у избирателей права отзыва депутата ярко проявляется антидемократический характер буржуазных так называемых «представительных» органов.

Ипотека в СССР

Нечто похожее на ипотеку было и в Советском Союзе. Просто называлось оно иначе. // Светлана Козлова. Специально для Bankir.Ru.

В 20-х гг. прошлого века молодое советское правительство столкнулось с острой нехваткой жилого фонда: то, что досталось в наследство от старого, как тогда принято было говорить, режима, было в плачевном состоянии и в малых квадратных метрах. Бывшие господские дома не подходили для организации в них многоквартирных домов для рабочих, а имевшиеся в наличии рабочие бараки никак не увязывались с представлениями о новой светлой эпохе социализма-коммунизма.

Особенно остро нехватка жилого фонда ощущалась в городах и рабочих поселках, возводимых предприятиями промышленности, транспорта и связи.

В то же время советское правительство в лице Совета Народных Комиссаров и Центрального Исполнительного Комитета было уверенно, что рост реальной заработной платы в промышленных городах и рабочих поселках вкупе с удешевлением строительного кредита и самого строительства позволит решить эту проблему путем увеличения удельного веса частной кооперации. Ведь в этом случае строительство могло вестись не только и не столько за счет бюджетных средств, сколько за счет накоплений самих рабочих и служащих.

Более того, в целях ускорения темпа жилищного строительства и расширения жилой площади советское руководство готово было стимулировать развитие не только общегражданской кооперации, но привлечение крупного частного капитала.

Здесь стоит оговориться, что в 20-х годах в Советском Союзе предусматривалось существование двух видов строительных (в данном случае речь не идет об арендных кооперативах) кооперативов: это так называемые общегражданские и рабочие жилищно-строительные кооперативы. И если рабочие кооперативы и так пользовались поддержкой государства, то стимулирование развития общегражданских строительных кооперативов можно приравнять в какой-то степени к стимулированию частного капитала.

Как видно из названия, основным отличием рабочих кооперативов от общегражданских был их членский состав.

Членами рабочих кооперативов могли быть рабочие и служащие профессиональных, партийных и кооперативных учреждений и предприятий, а также государственных органов. Кроме того, в состав рабочих кооперативов могли входить и безработные рабочие, и инвалиды войны и труда.

Что касается общегражданских строительных кооперативов, то их членами могли стать все законопослушные советские граждане, достигшие 18 лет и не лишенные по суду гражданских имущественных прав, а также любые юридические лица в пределах предоставленных им прав.

То есть, взяв курс на стимулирование развития общегражданской кооперации, советское правительство фактически решило поддержать частный капитал в деле возведения новых домов и реконструкции уже имеющегося жилищного фонда.

Предполагалось, что недостаток средств для строительства кооперативов и частных граждан восполнит Центральный Банк Коммунального Хозяйства и Жилищного Строительства. Этот банк занимался льготным кредитованием индивидуальных застройщиков из рабочих, которые осуществляли строительство на коллективных началах. В нем же был сосредоточен учет средств, поступающих на финансирование жилищного строительства, как целевых, так и в качестве возвратных ассигнований по бюджету.

А вот обязательное хранение собственных средств жилищной кооперации предполагалось на текущих счетах в городских и коммунальных банках. В случае отсутствия последних денежные средства жилищной кооперации подлежало хранить в отделениях Государственного Банка Союза ССР и в государственных трудовых сберегательных кассах.

Для Центрального Банка Коммунального Хозяйства и Жилищного Строительства был установлен лимит: не менее 15% от общей суммы кредитов, отпускаемых этим банком, должны были составлять кредиты на строительство, предоставляемые на льготных условиях кооперативам и частным гражданам.

Каковы же были основные черты так называемой советской ипотеки 20-х годов прошлого века?

Во-первых, стоимость возведения единицы жилой площади, исходя из которой и высчитывался размер кредитования, определялась правительством каждой взятой в отдельности республики. Однако на уровне Центрального Исполнительного Комитета было закреплено положение о том, что при установлении лимита стоимости правительствам надлежит исходить из того, что стоимость единицы жилой площади не только не должна повышаться, но, более того, из года в год она должна снижаться по сравнению с прошлым годом не менее чем на 15%.

Во-вторых, процент по ссудам, отпускаемым на рабочее жилищное строительство, не должен был превышать 1% в год. Это отнюдь не означает, что по всем выдаваемым ссудам процент был одинаков и составлял 1%. Это была лишь максимальная граница. Судя по документам тех лет, размер процентов по ссудам составлял от ¼% до 1%.

В-третьих, система погашения и оплаты процентами ссуд предусматривала уменьшенные платежи в первые годы и постепенное их увеличение в последующие годы. Причем такое увеличение ставилось в прямую зависимость от роста заработной платы ссудополучателя и общего повышения жизненного уровня рабочих в целом. Также на размер платежей должно было повлиять удешевление строительства и эксплуатации домой по стране, что, как видно из актов правительства тех лет, не ставилось под сомнение.

Первые три года после готовности дома к заселению ссудополучатели могли уплачивать только проценты по ссуде, без погашения основного долга.

В-четвертых, гражданин, приобретший жилое помещение на выше оговоренных условиях, имел право обмена помещениями, но в пределах одного города и пригородных районов. Исключение составляли лишь случаи обмена между работниками государственных предприятий и учреждений в связи с перемещением их по работе.

Таковы были основные черты ипотеки в 20-х годах прошлого века. Однако начинаниям советского правительства не суждено было получить продолжение. После усиления тоталитарного режима и сворачивания НЭПа льготное, да и вообще какое-либо кредитование частного капитала с целью жилищного строительства было свернуто. Наступило время, когда частная собственность не признавалась в Советском Союзе ни в каких ее проявлениях. Больше всего тогдашнее советское правительство раздражало положение дел, при котором жилищный фонд, построенный строительной кооперацией с использованием ссуд, выдаваемых государственным банком, оказался фактически превращен в личную собственность отдельных членов строительных кооперативов. Усиливал это раздражение тот факт, что менее чем за 10 лет существования строительных кооперативов Центральным Банком Коммунального Хозяйства и Жилищного Строительства было выдано ссуд на общую сумму 1,5 миллиарда рублей. При этом размер ссуд в основном составлял 80-90, а иногда и свыше 90% от стоимости строительства. То есть советские граждане недолгое время действительно имели возможность получить в личную собственность новое жилье при незначительном вложении собственных средств. Это, конечно, шло в разрез с тогдашними представлениями о коммунизме.

Поэтому весь жилой фонд теперь признавался «всенародным достоянием», то есть переходил в государственную собственность; рабочие и общегражданские кооперативы считались «формальными и бесполезными объединениями», а дома, принадлежащие жилищно-строительной кооперации, оказывается, находились «в крайне неудовлетворительном состоянии».

Все нормативные акты в жилищной сфере, принятые в 20-х годах, были признаны препятствующими оздоровлению жилищного хозяйства, а их инициаторы получили соответствующие сроки для анализа совершенных ошибок.

Теперь все усилия советских властей были брошены на ликвидацию последствий политики развития жилищной кооперации и льготного кредитования строительства.

В 1937 году были упразднены жилищно-строительные кооперативы. Дома, построенные и только еще строящиеся строительными кооперативами, передавались в ведение местных советов, за небольшим исключением. Строительный кооператив мог сохранить в своем распоряжении построенный им дом, только если в течение шести месяцев с момента издания соответствующего постановления Совета Народных Комиссаров СССР полностью погасит полученную от государства ссуду. Очевидно, что выполнение данного условия было крайне проблематично, учитывая, что, как отмечалось выше, размер ссуд, как правило, составлял 90%.

Таким образом, строительные кооперативы изначально были поставлены в положение, при котором принадлежащие им дома априори передавались в государственную собственность.

Члены бывших строительных кооперативов сохраняли за собой занимаемую ими жилую площадь, но только на началах арендных договоров. Причем размер этой площади не мог превышать установленных жилищных норм. При образовании излишка и при незаселении кого-либо съемщиком на этот излишек по своему усмотрению в течение трех месяцев после соответствующего предупреждения со стороны жилищного управления местные советы могли использовать этот излишек по собственному усмотрению (например, заселить постороннего человека).

Так в 30-х годах были полностью уничтожены все проявления строительной кооперации и строительного кредитования граждан. Лишь в период «оттепели», в начале 60-х годов, советское правительство вернулось к идее стимулирования привлечения в строительство частного капитала с поддержкой со стороны государства. Но это были слабые попытки возродить строительную кооперацию, речь о льготном кредитовании советских граждан в сфере индивидуального жилищного строительства не шла. И лишь на закате СССР, в 1988 году, появилось постановление Совета Министров СССР «О мерах по ускорению развития индивидуального жилищного строительства», которое корректировалось вплоть до окончания истории Советского Союза.

Что же гарантировало советским гражданам данное постановление?

Право кредитовать население в рамках индивидуального жилищного строительства получил Сбербанк. При этом порядок кредитования зависел от места проживания потенциального заемщика.

Гражданам, проживающим в сельской местности, кредит предоставлялся на строительство индивидуальных жилых домов с надворными постройками в размере до 20 тысяч рублей. Срок кредита составлял 50 лет. Если же данная категория граждан предполагала использовать ссуду на реконструкцию и капитальный ремонт дома, присоединение его к инженерным сетям, либо на строительство надворных построек для содержания скота и птицы и хранения сельскохозяйственной продукции, то размер кредита ограничивался 4 тысячами рублей на срок до 10 лет.

В обоих случаях погашение кредита начиналось с третьего года после получения ссуды.

Такой небольшой процент был не единственным стимулом для граждан. Задолженность по ссуде могла быть погашена и за счет средств фонда социального развития предприятия ссудополучателя. Для этого необходимо было иметь соответствующий стаж работы.

Естественно, что погашение за счет средств фонда социального развития предприятия осуществлялось только в отношении добросовестных и безупречных работников.

Как видно, условия кредитования индивидуального жилищного строительства на закате СССР по сравнению с нынешними были, мягко говоря, более приемлемыми. К сожалению, дальнейшего развития данная система не получила. Советский Союз перестал существовать, в первые годы нового российского государства правительство занималось другими, как ему казалось, более важными делами. Лишь спустя десять лет после принятия рассмотренного выше постановления Совета Министров СССР в РФ был принят закон «Об ипотеке».

Ипотека в нашей стране то появлялась, то исчезала, так и не получив равномерного развития, как это произошло в развитых странах мира. Возможно, в этом и кроется основная причина недоразвитости этого института у нас в стране. Остается надеяться, что очередное ее затухание на волне мирового кризиса не приведет к тому, что она на какое-то время прекратит существование в принципе. Ведь, несмотря на различное отношение к ипотеке со стороны разных слоев общества, другого более действенного института решения жилищных проблем пока не существует.

Как работали банки во времена СССР

Банки советского времени и наших дней – много ли между ними различий? В статье расскажем, чем кредиты и ипотека времён СССР отличались от современных, какая существовала альтернатива МФО, какими были страховки и что изменилось в обращении с финансами.

Вместо дебетовой карты – сберегательная книжка

Привычных банковских карт в СССР не было. Вместо них выдавали сберегательные книжки, или сберкнижки, которые оформляли для начисления зарплаты или пенсии. В сберкнижке фиксировали приход средств, остаток и историю денежных операций. Цифры сначала писали от руки, позже – пропечатывали на специальном принтере. Человек, открыв сберкнижку, наглядно видел все операции и остаток на счёте.

Конечно, расплатиться сберкнижкой в магазине было нельзя. Чтобы положить или снять деньги, приходилось каждый раз с паспортом на руках отправляться в отделение банка и стоять в очереди.

Вместо кредитных карт и МФО – кассы взаимопомощи

Сейчас перехватить небольшую сумму денег до зарплаты можно в микрофинансовой организации. Выручить может и кредитная карта. Раньше таких банковских продуктов не было. Вместо них на предприятиях формировали кассы взаимопомощи. Работники каждый месяц делали взносы (это было добровольно). Назначенный человек от профсоюза подсчитывал средства и формировал список получателей.

В кассе можно было занять деньги до получки без процентов.

Такие займы всегда возвращали, ведь на предприятиях люди работали годами и рисковали столкнуться с общественным осуждением и даже трудовым наказанием в случае просрочки или невозврата.

В 21 веке такая схема тоже работает. Правда, займы без процентов встречаются редко, да и добровольные взносы тоже. На крупных предприятиях формируют фонды, из которых работникам ссуживают небольшие суммы на льготных условиях – процент в разы ниже банковского, а ежемесячный платёж вычитают из зарплаты.

Если нужны деньги, а переплачивать не хочется, воспользуйтесь картой со льготным периодом. Если вернёте деньги в срок, платить проценты не придётся.

Какими были вклады

Таким разнообразием вкладов, как в 21 веке, советские банки, конечно, похвастаться не могли. Но разновидности были. Вклады делились на простые и срочные. Первые – прародители современных вкладов до востребования с минимальной ставкой. Правда, сейчас по таким вкладам процент часто составляет 0,1% и менее, а в СССР доходил до 2%. По срочным (которые открывали на определённый период) ставка в советское время была больше – 3%. Также советские граждане открывали целевые вклады. На них откладывали деньги на покупку – например, автомобиль.

Сейчас ставки по вкладам выше. Правда, часть процента съедает инфляция (которой в СССР почти не было). Ещё один плюс современных депозитов – страхование. Вкладчику вернут до 1,4 млн руб., если с банком что-то случится.

«Главное отличие советских вкладов и современных состоит в том, что современные застрахованы. Плановая экономика СССР считалась максимально стабильной, и риски банкротства Сбербанка были почти нулевыми. Поэтому о страховании вкладов и не думали. Однако практика эта была печальной, как все помнят. Современное АСВ – это важная и мощная структура, обеспечивающая спокойствие как физических, так и юридических лиц», – объясняет Сурен Айрапетян, управляющий партнер Rebridge Capital.

Советские кредиты

Кредиты времён СССР также имеют интересные отличительные черты.

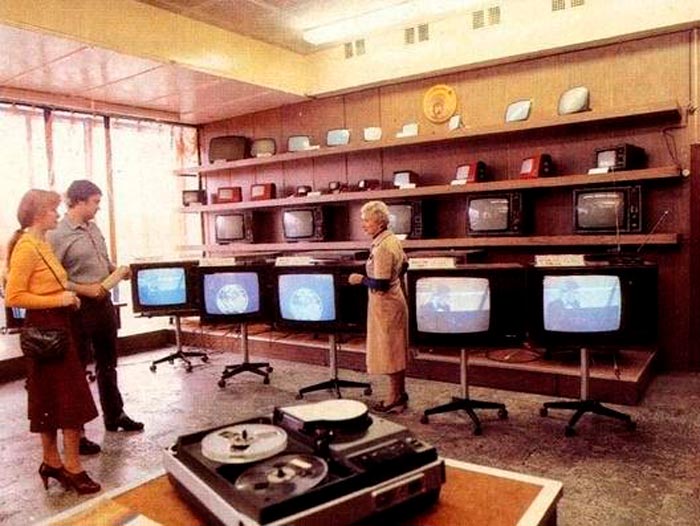

«Такого хайпа по кредитованию, какой родился в последние годы, в СССР не было. Однако сами кредиты, пусть и в замаскированном виде, существовали. Во-первых, была рассрочка. Деньги в счёт уплаты рассрочки вычитались из зарплаты автоматически. Советские граждане любили рассрочку и часто ею пользовались.

Во-вторых, выдавали кредиты на покупку товаров длительного пользования. Список товаров, подходящих под такие сделки, был утверждён Совмином. К ним относилась, к примеру, швейная машинка, мотороллер и велосипед. Первоначальный взнос за товар составлял 25%. Годовая переплата составляла 2%, а полугодовая – 1%.

Что любопытно, требований к заёмщикам было немного. Чтобы воспользоваться рассрочкой, банку было достаточно доказать, что получаешь доход. Ещё одна любопытная особенность кредитования Советского Союза – это невозможность взять новый кредит или рассрочку, если не погашен существующий заём. Только строго по очереди», – рассказывает Сурен Айрапетян.

Чтобы получить кредит, в советское время заёмщику нужно было принести в банк справку о зарплате за 3 месяца. Бюро кредитных историй и скоринговых баллов не было. Однако банк мог узнать по внутренним сведениям о негативной репутации клиента и отказать в выдаче денег.

Ипотека

Такого явления, как ипотека, в СССР не было. Советским аналогом называют систему жилищно-строительных кооперативов – ЖСК. Вступить в такой кооператив могли только нуждающиеся в жилье. При этом претендовать на квартиру, превышающую нормативы, советские граждане не могли.

«ЖСК, существовавший в СССР, и правда можно назвать аналогом ипотеки. Но условия советской «ипотеки» и нынешней отличались разительно. Первоначальный взнос как правило составлял 40% стоимости жилья. После уплаты этой суммы человеку выдавались ключи. Гражданин мог заселяться в квартиру. Оставшуюся сумму выплачивали в течение 15 лет, начиная с третьего года. Ежемесячные платежи не появлялись сразу же, что было очень удобно.

ЖСК имели крайне гибкие условия, всё строилось индивидуально. Я описываю наиболее популярные условия, хотя имелись и яркие исключения. Годовая ставка по «советской ипотеке» составляла 2,7%. В сравнении с современными цифрами такая ставка кажется микроскопической.

Из любопытного: советский человек мог воспользоваться займом на строительство нового дома или реконструкцию старого пустующего. Годовая ставка по таким «ипотекам» составляла 1-2%.

Условия каждый раз вырабатывались заново. Банк устанавливал ставку в зависимости от портрета заёмщика.

Самыми дорогими кредитами в СССР считались нецелевые займы и ссуды на постройку загородного дома. Именно поэтому владельцы домиков под Москвой, окружённых яблонями, считались элитой», – комментирует Сурен Айрапетян.

Сейчас первоначальный взнос меньше. Некоторые банки готовы выдать жилищный заём и вовсе без первого взноса. Зато ставка стала выше. Исключение – семейная ипотека, которую можно взять под 6% годовых и даже ниже.

Облигационные займы государству

Советское государство брало у граждан деньги в кредит, продавая облигационные займы. В отличие от наших дней, тогда покупка ценных бумаг у государства часто была обязательной, а доход – не гарантировали (выплаты часто откладывали на неопределённый срок).

Обладатели облигаций получали доход по итогам лотерей. Бонус государство выдавало тем, чья облигация имела выигрышный номер. У остальных бумаги выкупали по себестоимости. На деле в большинстве случаев государство ничего не платило кредиторам: когда приближался срок массового погашения облигаций, дату переносили на десяток лет, и так до бесконечности. Поэтому многим людям покупка ценных бумаг не принесла ничего.

К примеру, последний выпуск облигаций пришёлся на 1982 год. Срок погашения установили через 20 лет – в 2002. Но в 1991 году СССР прекратил существование. В период с 1992 по 1993 облигации выкупали у населения по курсу 160 «новых» рублей за 100 рублей облигациями. На первый взгляд, прибыль составила 60% – 5,5-6% годовых. Однако по факту из-за инфляции 160 рублей обладали гораздо более низкой покупательной способностью.

Если на руках остались облигации 1982, сдайте бумаги в антикварный магазин. Стоимость зависит от сохранности.

Современные облигации федерального займа отличаются от советских. Условия по ним более понятные и прозрачные, никаких выигрышных бумаг нет. Владелец получает купонный доход. Ставка растёт в течение 3-х лет владения облигациями – от 6% до 8,6% годовых.

Детские страховки

Во времена Советского союза каждый второй гражданин был застрахован в Госстрахе. Страхование было популярным, программы продвигало государство. Например, спросом в СССР пользовались детские страховки. Ежегодно с момента рождения ребёнка родители перечисляли в Госстрах взносы. Годовая ставка составляла 2%. После 18 лет дети получали накопленное и имели право потратить деньги на свои нужды. Скажем, на свадьбу.

В 21 веке на смену советским детским страховкам пришли детские вклады. Родители открывают депозит на имя ребёнка и складывают на него деньги. Снимать средства с таких вкладов взрослые не могут. Но в некоторых банках условия отличаются. Ребёнок вправе распоряжаться средствами с депозита после 18 лет.