Как посчитать фондоотдачу

Как посчитать фондоотдачу

Что такое фондоотдача и по какой формуле она рассчитывается

Любая компания или предприятие должны уметь проводить анализ эффективности применения основных средств (фондов). Аналитики, руководители, бухгалтеры применяют показатель фондоотдачи, или коэффициента оборачиваемости внеоборотных активов (перевод с английского Fixed assets turnover ratio). Он помогает определить, правильно ли используются основные фонды компании.

Понятие фондоотдачи

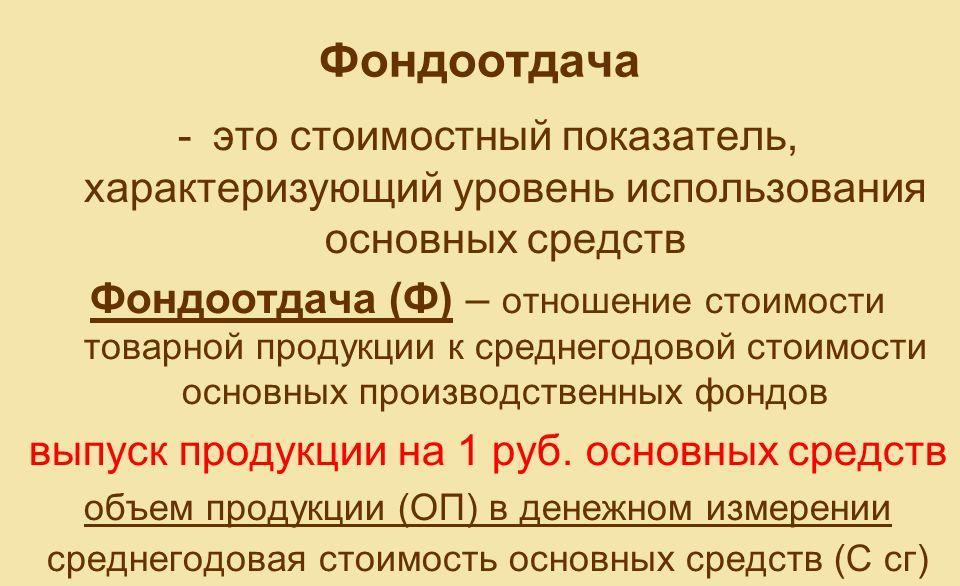

Фондоотдача – экономический показатель, используемый для вычисления эффективности использования основных производственных фондов компании или предприятия в определенной отрасли. Значение отражает количество продукции, выпускаемой на каждый затраченный рубль основных фондов производства.

Фондоотдача позволяет определить, верно ли на предприятии организованы основные факторы производства. Умение проведения данного финансового анализа помогает увеличить прибыль без привлечения дополнительных ресурсов и обнаружить возможности развития компании в новых направлениях.

ВНИМАНИЕ! Помимо показателей финансовой эффективности, компании очень важна и их динамика, а также сравнение с фондоотдачей других предприятий в этой отрасли. Полученные графики помогут определить дальнейшую стратегию использования фондов компании.

Формула расчета

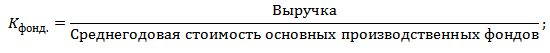

Общая формула расчета показателя:

ФОтд = Объем реализованной продукции (полученная от продаж выручка) / Стоимость основных средств

Приводим формулу расчета согласно данным нового бухгалтерского баланса:

ФОтд = стр. 2110 Форма 2 / (стр. 1150н. Форма 1 + стр. 1150к. Форма 1) / 2

Согласно данным старого бухгалтерского баланса:

ФОтд = стр. 010 / 0,5*(стр. 120н + стр. 120к), где стр. 010 – строка отчета о прибылях и убытках (форма 2), стр. 120н и стр. 120к — строки бухгалтерского баланса на начало и конец отчетного периода (форма 1).

Для расчета выручки применяются следующие два метода:

Основные средства предприятия

Для верного понимания фондоотдачи необходимо знать, что является основными средствами предприятия, или фондами. Это имущество предприятия, используемое в качестве средств труда при оказании услуг или выполнении работ, выпуске продукции или для управленческих нужд компании многократно за период более 12 месяцев.

Виды основных фондов организации:

Существует несколько способов определения среднегодовой стоимости основных средств. Они зависят от того, будет ли учитываться время их эксплуатации. Например, новое оборудование, введенное в эксплуатацию на предприятии в середине года, произведет меньше продукции, чем существующее до этого оборудование.

Пример вычисления среднегодовой стоимости основных фондов

К примеру, на 1 января 2017 года стоимость основных средств составляет 200 тысяч рублей. 1 июля введено оборудование на 100 тысяч рублей, 1 августа – на 60 тысяч. Выведено оборудования на сумму: 20 апреля – на 80 тысяч рублей, 10 июня – 20 тысяч рублей.

Среднегодовая стоимость основных фондов без учета месяцев работы:

Сср = (Снг + Скг) / 2, где:

В нашем примере Сср=(200+(200+100+60-80-20))/2=230 тысяч рублей.

Сср с учетом количества отработанных месяцев: Сср = Снг + (Мввед / 12) *Сввед — (Мвывед / 12) * Свывед, где:

Пример: Сср=200 + (6/12) *100+(5/12)*60-(8/12)*80-(6/12)*20=200+50+25-53,33-10=211,67.

Из примера ясно, что при введении оборудования в эксплуатацию в разные месяцы показатель среднегодовой стоимости основных фондов будет неточным при расчете по первой формуле, а в ряде случаев – в корне неверным. Поэтому для получения точного результата в таком случае следует производить расчет по второй формуле.

К примеру, выручка составила 220 тысяч рублей. Если делать расчеты без учета отработанных месяцев, фондоотдача составит: ФОтд=220/230 = 0,957. То есть на каждый затраченный рубль организация получила 0,957 рубля. А с учетом полных месяцев эксплуатации ФОтд=220/211,67 = 1,039 рубля – показатель выше.

Факторный анализ фондоотдачи

Для получения более достоверных показателей разработаны формулы, которые учитывают дополнительные факторы, влияющие на коэффициент фондоотдачи.

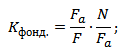

Двухфакторный расчет

Средства при этом подразделяются на основные и активные (которые непосредственно используются для производства услуг, товаров или работ).

ФОтд = (Fa / F) * (N / Fa), где:

Пример: стоимость основных производственных средств (F) – 200 тысяч рублей, стоимость активной части фондов (Fa) составляет 160 тысяч рублей, стоимость продукции (N) равна 240 тысяч рублей. При двухфакторном расчете ФОтд = (160/200)*(240/160) = 0,8*1,5 = 1,2 – один инвестированный в фонды рубль приносит 1,2 рубля выручки.

Расчет по четырем факторам

Данная формула расчета применяется в компаниях, где замена основных фондов производится нечасто и продукция выпускается в небольшом ассортименте.

Вводятся следующие дополнительные факторы:

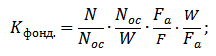

ФОтд = (N / Nос) * ( Nос / W) * (Fa / F) * (W / Fa), где:

Пусть стоимость основных производственных средств (F) равна 200 тысяч рублей, активной части (Fa) – 160 тысяч рублей, выпущенных товаров (N) – 240 тысяч, основной продукции (Nос) – 200 тысяч, а среднегодовая мощность производства (W) — 2000 товаров.

В данном случае ФОтд = (240/200)*(200/2000)*(160/200)*(2000/160) = 1,2 * 0,1 *0,8 *12,5 = 1,2 – каждый вложенный рубль приносит 1,2 рубля.

Расчет по семи факторам

Применяется на больших производствах, где выпускается широкий ассортимент товаров.

Учитываются такие факторы:

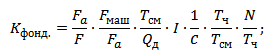

ФОтд = (Fa / F) * (Fмаш / Fа) * (Тсм / Qд) * I * (1 / с) * (Тч / Тсм) * (N / Тч), где:

Пример: стоимость основных производственных средств (F) равна 200 тысяч рублей, активной части (Fa) – 160 тысяч рублей, выпущенных товаров (N) – 240 тысяч. Стоимость вовлеченного в производство оборудования (Fмаш) – 140 тысяч рублей, количество станков (Qд) – 20 штук, их средняя цена (с) – 14 тысяч рублей. Рассматриваемый период (I) – 2 дня, за которые было отработано 60 смен (Тсм) и 420 часов (Тч) по 7 часов в смене.

Применив формулу, получим:

(160/200) * (140/160) * (60/20) * 2 * (1/14) * (420/60) * (240/420) = 0,8 * 0,875 * 3 * 2 * 0,071 * 7 * 0,571 = 1,19 – каждый инвестированный рубль приносит 1,19 рубля прибыли.

Значение в норме

Общепринятого нормального значения для коэффициента фондоотдачи не существует. Значение полученного коэффициента зависит от особенностей отрасли, переоценки основных средств и темпа инфляции. Чем численное значение выше, тем больше эффективность средств фонда, тем выше конкурентоспособность среди данной отрасли. Это означает, что на каждый рубль выручки предприятие затратило меньше основных средств фонда, а с каждого инвестированного рубля основных средств получило больший объем продукции.

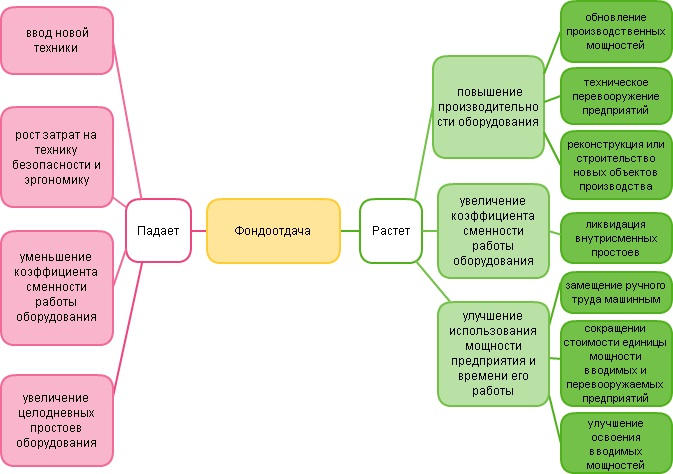

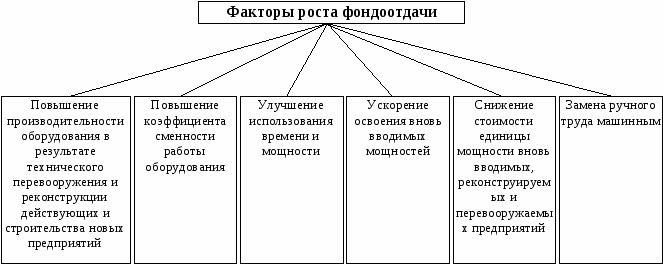

Факторы роста фондоотдачи

Более удобное понимание фондоотдачи дает схема, приведенная ниже.

Таким образом, путем анализирования фондоотдачи в динамике можно своевременно корректировать работу предприятия, увеличивая конкурентоспособность и качество продукции.

Как рассчитать фондоотдачу основных средств (формула)?

Определение и формула расчета фондоотдачи

Рассчитанный коэффициент фондоотдачи укажет на то, какую отдачу в виде доли выручки от продажи готовой продукции принес каждый рубль, инвестированный в основные фонды. Данный показатель отчетливо продемонстрирует, эффективно ли используется оборудование, иная техника и основные фонды.

Формула расчета фондоотдачи (ФО) выглядит следующим образом:

ФО = ВП / ОСсг,

ВП — выручка от продаж готовой продукции (за вычетом налога на добавленную стоимость и акцизов);

ОСсг — среднегодовая стоимость основных фондов на начало года.

Если использовать данные бухгалтерского баланса, то эта формула примет такой вид:

ФО = стр. 2110 в форме 2 / ((стр. 1150 Бнг + стр. 1150 Бкг) / 2),

Бнг и Бкг — строки в балансе на начало и на конец года соответственно.

При использовании среднегодовой стоимости основных средств (далее — ОС) в расчете фондоотдачи получается более точный результат. Однако в большинстве случаев для получения одномоментного показателя используется остаточная стоимость ОС.

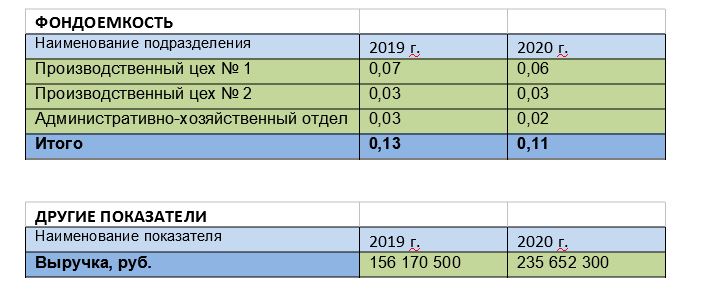

Как связаны фондоотдача и фондоемкость основных средств

Как и фондоотдача, фондоемкость является показателем, указывающим на то, эффективно ли используются основные средства. Только в отличие от фондоотдачи фондоемкость показывает, какая доля инвестиций в основные фонды приходится на каждый рубль выпускаемой продукции.

Если эффективность использования оборудования растет (при меньшей сумме затрат на технику и оборудование увеличивается выпуск продукции), то фондоемкость падает, а фондоотдача повышается.

Об анализе других таких активов вы сможете прочитать в нашей статье «Порядок проведения анализа внеоборотных активов».

При оценке финсостояния предприятия также необходимо рассчитать и другие показатели — подробнее об одном из них в статье «Аудит эффективности использования собственного капитала».

Значение показателя фондоотдачи

Нормативное значение фондоотдачи устанавливается для каждой отрасли, т. е. эталона не существует. Так, для отраслей с большим числом машин и оборудования коэффициент будет ниже, чем в менее фондоемких отраслях.

Данный показатель рекомендуется анализировать в динамике за ряд лет. Увеличение значения показателя фондоотдачи в динамике будет свидетельствовать о повышении эффективности использования оборудования и механизмов.

Для повышения фондоотдачи необходимо либо повысить выработку продукции путем более эффективного использования оборудования, либо продать/ликвидировать те фонды, которые мало или неэффективно используются. Повышение эффективности использования имеющегося оборудования достигается за счет:

Итоги

Коэффициент фондоотдачи наглядно укажет на то, насколько эффективно используется оборудование. Анализ показателя в динамике позволит сделать выводы о том, есть ли прогресс в загрузке производственных мощностей. И если показатель будет расти, значит, необходимо принять решение о замене оборудования на более высокопроизводительное либо об увеличении его загрузки.

Фондоотдача и фондоёмкость: как и зачем считать

Сегодня в бухгалтерском ликбезе Алексей Иванов рассказывает о показателях, которые позволяют понять, что будет с доходами, если увеличить или уменьшить капитальные вложения. Считайте их, перед тем как начнете «резать косты».

Всем привет! С вами Алексей Иванов — директор по знаниям интернет-бухгалтерии «Моё дело» и автор телеграм-канала «Переводчик с бухгалтерского». Каждую пятницу в нашем блоге на «Клерке» я рассказываю о бухгалтерском учёте. Начал с азов, потом перейду к более сложным материям. Тем, кто только готовится стать бухгалтером, это поможет поближе познакомиться с профессией. Матёрым главбухам — взглянуть на привычные категории под другим углом.

Про оборачиваемость оборотных активов поговорили, переходим к внеоборотным активам. Для них вместо оборачиваемости считают показатель, который называется фондоотдачей (Fixed Assets Turnover Ratio, FATR).

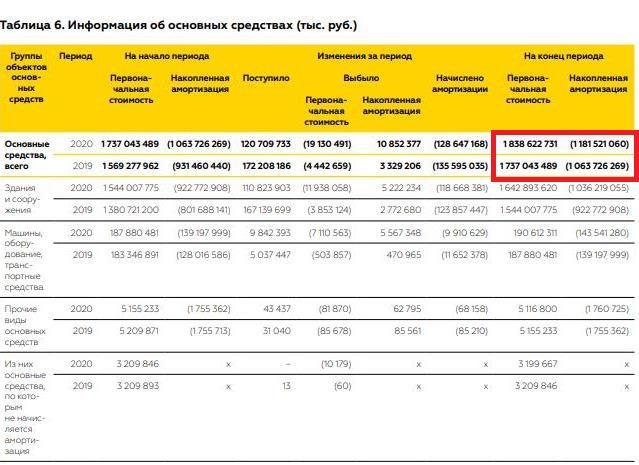

Как считать фондоотдачу и фондоёмкость

FATR = Выручка / ((Основные средства на начало года + Основные средства на конец года) / 2)

Стоимость основных средств берётся из бухгалтерского баланса: это строка 1150 «Основные средства». То есть для отчётности большинства компаний до 2021 года включительно это остаточная стоимость. В 2022 году в обязательном порядке применяется ФСБУ 6/2020 «Основные средства», который предписывает учитывать в балансовой стоимости основных средств не только начисленную амортизацию, но и обесценение. Если бухгалтеры будет правильно применять этот стандарт — FATR для российских компаний станет считаться корректнее.

Выручка берётся из отчета о финансовых результатах: это строка 2110 «Выручка».

Вместо года можно брать более короткий период. Например, квартал или полугодие, если анализируется промежуточная финансовая отчётность.

Иногда удобно анализировать не фондоотдачу, а фондоёмкость — обратную к ней величину. Она показывает сколько балансовой стоимости основных средств сидит в рубле выручки. Чем выше фондоёмкость, тем менее эффективно используются основные средства.

Подарок нашим читателям: онлайн-курс Алексея Иванова «Бухгалтерия для бизнеса» из 26 видео. В нем простым языком с примерами рассказывается о том, как понимать бухгалтерские отчёты и использовать их для управления бизнесом.

Зачем считать фондоотдачу и фондоёмкость

FATR считают, чтобы понять эффективность использования основных средств. Этот коэффициент показывает сколько выручки приходится на рубль балансовой стоимости основных средств. Интерпретировать просто: каков вклад зданий, сооружений и оборудования в доходы, а, следовательно, что будет с последними если нарастить или наоборот снизить вложения в новые основные средства.

Нормативных значений FATR нет, этот показатель стоит сравнивать с сопоставимыми компаниями. В одних отраслях производство фондоёмкое — удельный вес основных средств в структуре баланса высокий. Например, любой автозавод с роботизированными линиями. В других, например, материалоемкое. Соответственно, выше удельный вес запасов. В первом случае нормальным будет более низкое значение фондоёмкости.

Для отдельно взятой компании важно смотреть на динамику FATR. Если показатель увеличивается, то основные средства используются интенсивнее. Обычно это хорошо, если не забывать их вовремя обновлять. Но, как обычно, не стоит делать поспешных выводов из значений одного коэффициента. Важно смотреть на картину в комплексе.

Возьмем пару уже знакомых нам публичных компаний. В финансовой отчётности за 6 месяцев 2021 года ПАО «Лукойл» стоимость основных средств на начало года 15 440 798 тыс. руб., на конец полугодия — 15 504 557 тыс. руб. Выручка за полгода — 910 364 256 тыс. руб. В такой же отчётности ПАО «Роснефть» стоимость основных средств на начало года 1 402 928 888 тыс. руб., на конец полугодия — 1 459 505 943 тыс. руб. Выручка за полгода — 3 276 258 170 тыс. руб.

Лукойл: FATR=58,83.

Роснефть: FATR=1,14.

То есть менеджмент Лукойла не только превращает инвестиции в выручку вдвое быстрее и почти вчетверо быстрее делает прибыль из закупок. Оказывается, основные средства частная компания использует почти в 52 раза эффективнее государственной!

Но не будем делать поспешных выводов. Сравним с данными «Лукойла» и «Роснефти» за 2020 год. Стоимость основных средств «Лукойла» на начало года 14 591 821 тыс. руб., на конец года — 15 440 798 тыс. руб. Выручка за год — 322 811 966 тыс. руб. Стоимость основных средств «Роснефти» на начало года 1 325 676 684 тыс. руб., на конец года — 1 402 928 888 тыс. руб. Выручка за год — 4 835 091 105 тыс. руб.

Лукойл: FATR=21,50.

Роснефть: FATR=3,54.

Блин, не получилось! Лукойл снова эффективнее. И в статике, и в динамике. Игорь Иванович, я старался!

Фондоотдача

Определение

Фондоотдача – это финансовый коэффициент, характеризующий эффективность использования основных средств организации. Фондоотдача показывает, сколько выручки приходится на единицу стоимости основных средств.

Следует отменить, что сам по себе показатель фондоотдачи не говорит об эффективности использования производственных фондов, а лишь показывает, как соотносится объем полученной от реализации продукции (т.е. выручки) со стоимостью имеющихся у организации средств труда. Сделать выводи именно об эффективности использования производственных фондов можно, сравнивая показатель фондоотдачи в динамике за ряд лет, либо сравнивая его с таким же показателем для других, аналогичных предприятий той же отрасли.

Формула (расчет)

Показатель фондоотдачи рассчитывают по следующие формуле:

Фондоотдача = Выручка / Основные средства

Для более точного расчета показатель стоимости основных средств следует брать не на конец периода, а как среднее арифметическое за период, за который взята выручка (т.е. сумма стоимости основных средств на начало периода и конец периода, деленная на 2).

В некоторых источниках рекомендуют использовать первоначальную стоимость основных средств. Однако в бухгалтерской отчетности (Балансе) указывается остаточная стоимость основных средств, поэтому чаще в расчетах используют именно эту оценку.

По своей сути показатель фондоотдачи можно отнести к показателям оборачиваемости (наряду с оборачиваемостью запасов, дебиторской задолженности и прочих активов). Показатели оборачиваемости (коэффициент) всегда рассчитываются отношением выручки к тем или иным активам или обязательствам.

Нормальное значение

Коэффициент фондоотдачи не имеет общепринятого нормального значения. Это объясняется тем, что показатель сильно зависит от отраслевых особенностей. Например, в фондоемких производствах доля основных средств в активах предприятия велика, поэтому коэффициент будет ниже. Если рассматривать показатель фондоотдачи в динамике, то рост коэффициента говорит о повышении интенсивности (эффективности) использования оборудования.

Соответственно, чтобы повысить фондоотдачу нужно либо увеличить выручки при использовании уже имеющегося оборудования (повысить эффективность его использования, производить продукцию с большей добавленной стоимостью, увеличить время использования оборудования – количество смен, использовать более современное и производительное оборудование), либо избавиться от ненужного оборудования, снизив таким образом его стоимость в знаменателе коэффициента.

Как рассчитывается показатель фондоотдачи и что он показывает

Показатель фондоотдачи показывает, какой доход приносит 1 руб. основных активов. Для его оценки рассматривают отношение стоимости выпущенной продукции к среднестатистической стоимости ОС. Чтобы определить, от каких факторов зависит эффективность применения основных фондов, проводят многофакторный анализ. Это позволяет оптимизировать загрузку.

Основные средства (ОС), или фонды, – один из главных факторов производства любой организации. Использоваться они должны рационально, принося максимальную выгоду. Для того чтобы оценить эффективность работы ОС, вычисляют коэффициент фондоотдачи или оборачиваемости внеоборотных активов.

Определение

Фондоотдача (ФО) – финансовый показатель, который показывает, насколько эффективно и интенсивно используются основные средства предприятия. Коэффициент определяет, сколько продукции было выпущено на каждый рубль, затраченный на приобретение основных фондов.

При анализе показателя важно не только его значение, но и существующая динамика. Она позволяет понять, правильно ли в компании организована работа ОС и определить будущую стратегию использования ресурсов.

Дополнительную информацию для экономического мониторинга можно получить, сравнив коэффициент фондоотдачи компании с аналогичными предприятиями.

Что показывает коэффициент

Фондоотдача показывает, какой доход приходится на каждый инвестированный в приобретение основных средств рубль.

Чем выше этот показатель, тем рациональнее используются фонды и тем выше их загрузка. Рост коэффициента говорит о том, что с каждого рубля основных средств предприятие имеет больше конечной продукции, т.е. затраты на выпуск товаров снижаются.

В общем случае можно сделать такие выводы:

Примечание! Нормативного значения коэффициента не существует. Его оптимальная величина зависит от факторов: особенностей отрасли, возраста компании, уровня инфляции и т.д. Однако, чем выше итог расчетов, тем лучше.

Формула расчета

Для определения выручки применяют один из двух способов:

При применении данных новой бухгалтерской отчетности формула выглядит следующим образом:

ФО = стр.2110 формы №2 / (стр.1150н формы №1 + стр.1150к формы №1) * 0,5,

где строки 1150н и 1150к – данные баланса на начало и конец периода.

Согласно старой бухгалтерской отчетности:

ФО = стр.010 формы № 2 / (стр. 120н формы № 1 + стр. 120к формы № 1) * 0,5,

где строки 120н и 120к – данные баланса на начало и конец отчетного периода.

Способы расчета среднегодовой стоимости основных средств

Чтобы правильно трактовать результат расчета, нужно понимать, что относится к ОС компании.

Основные фонды – это имущество организации, которое многократно применяется в производственном процессе или для организационных нужд фирмы, сроком службы более 12 месяцев.

К такому имуществу относятся:

Расчет среднегодовой стоимости основных фондов осуществляется разными методами в зависимости от учета периода эксплуатации нового оборудования:

Сср = (Сн + Ск) / 2, где:

— Сср – среднегодовая стоимость;

— Сн – начальная стоимость ОС (на 1 января);

— Ск – конечная стоимость ОС (на 31 декабря).

При этом Ск определяется как Сн + Сввед – Свывед, где:

— Сввед – стоимость вновь введенных основных фондов;

— Свывед – стоимость фондов, выведенных из использования.

Если в компании происходит периодическое обновление основных фондов в течение года, результат расчетов с использованием данного метода будет неточным.

Сср = Сн + Сввед * (Мввед / 12) – Свывед * (Мвывед / 12), где:

— Мввед – число полностью отработанных месяцев после начала эксплуатации оборудования;

— Мвывед – число полных месяцев после вывода оборудования из эксплуатации.

Данный метод является более точным, особенно в случае существенного обновления фондов.

Примеры расчетов

Сср = (800 + (800 + 200 + 80 – 100 – 60)) / 2 = 860 тыс. руб.

Сср = 800 + 200 * (11 / 12) + 80 * (5 / 12) – 100 * (7 / 12) – 60 * (2 / 12) = 800 + 183,33 + 33,33 – 58,33 – 10 = 948,33 тыс. руб.

Наглядный пример показал, что при введении нового оснащения в работу и выбытии старых ОС в течение года итоговая величина среднегодовой стоимости при использовании различных методов расчета сильно отличается. В данном случае более точную информацию дает второй метод вычисления.

ФО1 = 1 000 / 860 = 1,16, то есть каждый рубль основных средств принес 1,16 руб. выручки.

Если производить расчет с учетом отработанных месяцев получим:

ФО2 = 1 000 / 948,33 = 1,05, в этом случае показатель ниже, и на рубль затраченных средств компания получила только 1,05 рубля выручки.

Факторный анализ

Для того чтобы определить, какие факторы оказывают наибольшее влияние на эффективность использования ОС, применяют факторный анализ ФО. По его результатам можно сделать выводы об уровне загрузки мощностей, способах оптимизации работы фондов и т.д.

Двухфакторная модель

Двухфакторный анализ показывает влияние структуры основных фондов на показатель фондоотдачи. ОС при этом делят на основные и активные. Активные непосредственно участвуют в производстве товаров и/или услуг.

ФО = (Фа / ОС) * (В / Фа), где:

Пример: стоимость основных фондов организации составляет 800 тыс. руб., из них 500 тыс. руб. стоит активная часть ОС. Выручка компании составила 1 млн руб. Используя двухфакторную модель, определим показатель фондоотдачи:

ФО = (500 / 800) * (1 000 / 500) = 1,25.

Таким образом, 1 инвестированный в активные ОС рубль приносит 1,25 рублей выручки.

Четырехфакторная модель

В этой модели учитывается влияние 4 факторов:

ФО = (В / Соп) * (Соп / Мср) * (Фа / ОС) * (Мср / Фа), где:

Пример: стоимость ОС составляет 800 тыс. руб., стоимость активной части ОС – 500 тыс. руб., выручка компании – 1 млн руб., основной продукции продано на 850 тыс. руб., среднегодовая мощность производства – 8 000 товаров.

ФО = (1 000 / 850) * (850 / 8 000) * (500 / 800) * (8 000 / 500) = 1,18 * 0,11 * 0,63 * 16 = 1,31.

То есть, каждый вложенный рубль приносит 1,31 рубля выручки.

Семифакторная модель

Такой механизм расчета применяют в крупных производственных организациях, которые производят много разной продукции.

ФО определяется с учетом влияния следующих факторов:

ФО = (Фа / ОС) * (Смаш / Фа) * (Тсм / Кст) * Пр * (1/Сс) * (Тч / Тсм) * (В / Тч), где:

Пример: к прежним условиям добавим новые данные: стоимость машин и оборудования, задействованных в производстве, составляет 460 тыс. руб., количество станков – 50 шт., средняя стоимость станка – 45 тыс. руб. Анализируемый период – 3 суток, за которые отработали 250 смен, 1750 часов – по 7 в каждой смене.

ФО = (500 / 800) * (460 / 500) * (250/50) * 3 * (1 / 45) * (1 750 / 250) * (1 000 / 1 750) = 0,63 * 0,92 * 5 * 3 * 0,02 * 7 * 0,57 = 0,69 руб.

Это значит, что с ОС на каждый вложенный рубль компания получила только 0,69 рубля выручки.

Факторы роста и снижения

Отдельные факторы могут влиять на повышение или понижение фондоотдачи. Росту способствуют:

К падению показателя приводят:

Таким образом, показатель фондоотдачи полезен при проведении финансового анализа деятельности компании. Он позволяет оптимизировать эффективность использования ОС и разработать стратегию их применения в будущем.

Формула фондоотдачи

Для расчета фондоотдачи могут использоваться данные бухгалтерского баланса компании. Единицей измерения фондоотдачи являются рубли.

Формула фондоотдачи и коэффициент фондоотдачи показывают, сколько товара реализовано (выпущено) на единицу производственных фондов. Формула расчета имеет следующий вид:

Кф=Вп/ОСнг

где Кф – коэффициент фондоотдачи (руб.),

ОСнг – основные средства на начало года (среднегодовая стоимость в рублях),

Вп – выручка от продаж (руб.).

Показатель фондоотдачи – величина, обратная фондоемкости, поэтому ее можно найти по следующей формуле:

Кф=1/Фондоемкость

Коэффициент фондоотдачи не нормируется, для каждой компании руководство определяет собственные уровни допустимой оборачиваемости производственных фондов. Фондоотдачу необходимо анализировать за несколько лет в динамике для оценки характера тенденции.

Формула фондоотдачи по бухгалтерскому балансу

При расчете фондоотдачи нужно воспользоваться двумя формами бухгалтерского учета:

Величина выручки берется из отчета о финансовых результатах, а стоимость основных фондов рассчитывается по данным бухгалтерского баланса. Формула фондоотдачи по бухгалтерскому балансу:

Ф = (стр. 2110/стр. 1150)*100%

гдеФ – фондоотдача (в процентах);

стр. 2110 – выручка из отчета о финансовых результатах (в рублях);

стр. 1150 – основные средства, рассчитанные по бухгалтерскому балансу (в рублях).

Для получения более точного результата определяется среднегодовая величина основных фондов путем сложения показателей строки 1150 бухгалтерского балансаначала и конца периода и деления их на 2.

При расчетах вместо выручки часто используется прибыль от продаж, при этом в формулу фондоотдачи вместо строки 2110 (ОФР) подставляется строка 2200 (ОФР).

Что показывает формула фондоотдачи

Фондоотдача является базовым показателем оборачиваемости, отражая эффективность деятельности компании и фактический (потенциальный) объем денежных средств в ответ на вложения финансов.

Проще говоря, фондоотдача отражает, сколько рублей дохода будет приходиться на каждый рубль стоимости основных фондов.

Большинство предприятий рассматривают показатель фондоотдачи в динамике, проводя расчет за несколько периодов. Это дает возможность с более высокой точностью оценить картину результативности. Если стоимость основных фондов резко увеличивается (например, запускается новый цех), то показатель фондоотдачи может резко уменьшиться. По этой причине рекомендуется провести анализ остальных характеристик, которые связаны с использованием имущества компании и ее прибылью.

При оценке эффективности управленияфондами производства требуется использование такими показателями:

В целом, увеличение количества основных фондов в динамике приводит к росту фондоотдачи, что показывает рост интенсивности использования основных фондов.

Управление фондоотдачей

Управлять фондоотдачей можно на основе управления размерами основных фондов производства и выручкой компании.

Увеличение фондоотдачи достигается путем проведения следующих мероприятий:

Примеры решения задач

| Задание | Компания имеет следующие показатели по работе за текущий отчетный период: |

Цена единицы продукции (Р) – 15 рублей,

Объем производства (Q) – 153690 штук,

Стоимость основных средств на начало 2016 года –116000 рублей,

Стоимость основных средств на конец 2016 года –140000 рублей.

Стоимость основных фондоврассчитаем по следующей формуле:

Где ОС – среднегодовая стоимость ОС,

ОСнг – ОС на начало периода,

ОСкг – ОС на конец периода.

ОС = (116000+140000)/2=128000 рублей.

Фондоотдачу мы можем определить по следующей формуле:

Кф=Вп/ОСнг

Кф=230535/128000=1,8

| Задание | Рассчитать показатель фондоотдачи по бухгалтерскому балансу на примере компании ООО «Русьхлеб». Даны следующие показатели: |

Основные средства (стр. 1150):

На 31.12.15 года – 140 тыс. руб.

На 31.12.16 года – 116 тыс. руб.

Выручка предприятия (стр. 2110):

По 2015 году – 210 тыс. руб.,

По 2016 году – 190 тыс. руб.

Ф (2016) = 190/116 = 1,64 рублей.

Вывод. Мы видим, что в 2016 году фондоотдача выросла по сравнению с 2015 годом, что отражает положительную динамику в работе предприятия.

Копирование материалов с сайта возможно только с разрешения

администрации портала и при наличие активной ссылки на источник.

Формула фондоотдачи по балансу

Сущность фондоотдачи

Формула фондоотдачи по балансу представляет собой величину, показывающую, сколько рублей дохода приходится на отдельный рубль стоимости основных фондов.

Основные фонды (или основные средства) представляют собой немобильные средства, которые составляют базовое имущество предприятия. К объектам основных фондов можно отнести:

Формула фондоотдачи по балансу содержит в себе доход компании, включающий в себя вид прибыли (выручку или реализационную прибыль).

Особенности расчета фондоотдачи

Формула фондоотдачи при своем расчете включает два показателя, отражающие определенные стороны функционирования компании:

Чаще всего расчет осуществляют по такому виду дохода как выручка, так как именно она отражает первичный результат реализации товара (выполнения работ, оказания услуг). В некоторых случаях за доход принимают прибыль от реализации предприятия.

Формула фондоотдачи по балансу включает также полную стоимость основных фондов, но может и рассчитываться только по активной их части, непосредственно связанной с производственным процессом. Если применяется только активная часть основных фондов, это будет целесообразно лишь при наличии на балансе:

Формула фондоотдачи по балансу

Для расчета формулы фондоотдачи по балансу применяют две формы бухгалтерского учета:

Формула фондоотдачи по балансу в общем виде:

Фотд.= стр. 2110 / стр. 1150 *100%

Здесь Фотд. – показатель фондоотдачи (в%),

Стр. 2110 из ОФФР — сумма выручки,

Стр. 1150 из ББ — стоимость основных средств.

Для того, что бы получить более точный результат, проводят расчет среднегодовой величины стоимости основных фондов. При этом суммируется показатель строки 1150 ББ начала и конца периода, затем эта сумма делится на 2.

Зачастую вместо выручки в расчете применяется прибыль от продаж. Тогда в формулу фондоотдачи по балансу вместо строки 2110 подставляется строка 2200.

Значение фондоотдачи

Формула фондоотдачи по балансу дает возможность рассмотрения, оценки эффективностииспользования основных средств в процессе производственной деятельности с целью получения прибыли.

Показатель фондоотдачи по балансу принято рассматривать в динамике за несколько промежутков времени для того, что бы получить более полнуюкартину результативности. Если стоимость основных средств резко возрастает (например, при запуске нового производственного участка), то показатель фондоотдачи может снизиться. По этой причине нужно проводить анализ и других характеристик, имеющих отношение к использованию имущества предприятия и видам прибыли.

В случае, когда величина основных фондов увеличивается, можно говорить о дальнейшем ростефондоотдачи.

Формула фондоотдачи по балансу дает возможность проанализироватьслабые места в инвестировании иразработатьболее успешнуюстратегию вложения в основныефонды предприятия.

Примеры решения задач

| Задание | Рассчитать фондоотдачу от основных фондов, если предприятие имеет следующие показатели по работе за текущий и прошлый отчетный период, взятые из бухгалтерской отчетности: |

Сумма выручки (ОФФР) – 2 425 000 рублей,

Стоимость основных фондов (на начало года) – 1 112 000 рублей,

Стоимость основных фондов (на конец года) 1 298 000 рублей.

Ф = стр. 2110 / стр. 1150

В первую очередь нужно определить среднюю стоимость основных средств за период:

ОС ср. =(1 112 000 + 1 298 000) /2=1 205 000 руб.

Ф= 2 425 000/1 205 000 = 2,01 (или 2 %)

Вывод. Мы видим, что на каждый рубль, вкладываемый в основные фонды, приходится 2 рубля выручки (201 %)

| Задание | Даны следующие показатели за 2 года по предприятиюООО «Восток». |

Сумма выручки (стр. 2110)

1 год – 1 144 тыс. рублей,

2 год – 1 612 тыс. рублей.

Стоимость основных фондов (стр. 1150)

1 год – 1 189 тыс. рублей,

2 год – 1 315 тыс. рублей.

Рассчитать показатель фондоотдачи за 2 года и сравнить эффективность работы

Ф (1) = 1 144 / 1 189 = 0,96 (или 96 %)

Ф (2) = 1 612 / 1 315 = 1,23 (или 123 %)

Вывод. Мы видим, что фондоотдача увеличилась, если сравнивать 1 и 2 год. Рост показателяобъясняется, например, увеличением эффективности и результативности использования основных фондов.

Анализ и диагностика финансово-хозяйственной деятельности предприятия

Тема 3. Анализ использования основных производственных фондов

3.1. Анализ движения ОС

3.2. Анализ эффективности использования ОС

3.3. Факторный анализ фондоотдачи

3.4. Анализ использования оборудования

3.5. Характеристика производственной мощности предприятия

Основные средства (ОС) (часто называемые в экономической литературе и на практике основными фондами) являются одним из важнейших факторов производства.

Анализ основных фондов производится по нескольким направлениям, разработка которых в комплексе позволяет дать оценку структуры, динамики и эффективности использования ОС и долгосрочных инвестиций (табл.8).

Основные направления анализа основных средств

Основные направления анализа

Задачи анализа

Анализ структуры и динамики ОС

Оценка размера и структуры вложения капитала в ОС

Определение характера и размера влияния стоимости ОС на финансо-вое положение и структуру баланса

Финансовый анализ

Анализ эффективности использования ОС

Анализ движения ОС

Анализ показателей эффективности использования ОС

Анализ использования времени работы оборудования

Интегральная оценка использования оборудования

Управленческий анализ

Анализ эффективности затрат по содержанию и эксплуатации оборудования

Анализ затрат на капитальный ремонт

Анализ затрат по текущему ремонту

Анализ взаимосвязей объема производства, прибыли и затрат по эксплуатации оборудования

Управленческий анализ

Анализ эффективности инвестиций в ОС

Оценка эффективности капитальных вложений

Анализ эффективности привлечения займов для инвестирования

Финансовый анализ

Выбор направлений анализа и реальных аналитических задач определяется потребностями управления, что составляет основу финансового и управленческого анализа, хотя четкой границы между этими видами анализа нет.

Источники информации для проведения анализа: ф. №11 «Отчет о наличии и движении ОС», фБМ «Баланс производственной мощности», ф.№7-ф «Отчет о запасах неустановленного оборудования», инвентарные карточки учета ОС и др.

3.1. Анализ движения ОС

Данные о наличии, износе и движении ОС служат основным источником информации для оценки производственного потенциала предприятия.

Оценка движения ОС проводится на основе коэффициентов (табл.9), которые анализируются в динамике за ряд лет.

Показатели движения и состояния ОС

Уровень внутрисменного использования оборудования характеризует коэффициент загрузки оборудования Кз, который позволяет оценить потери времени работы оборудования из-за планово-предупредительных ремонтов и т.д:

Кз = Тф / Тк или Тф / Тн или Тф / Тэф

Уровень условного использования оборудования характеризует коэффициент сменности (Ксм):

Под интенсивной загрузкой оборудования понимают оценку его производительности.

Коэффициент интенсивной нагрузки оборудования (Ки) определяется:

Обобщающим показателем, характеризующим комплексное использование оборудования, является показатель интегральной нагрузки (Кинт):

3.5. Характеристика производственной мощности предприятия

Под производственной мощностью предприятия подразумевается возможный выпуск продукции при достигнутом или намеченном уровне техники, технологии и организации производства. Степень использования производственных мощностей характеризуется следующими коэффициентами:

В ходе анализа изучается динамика этих показателей, выполнение плана по их уровню и причины изменений: например, ввод в действие новых и реконструкция старых предприятий, техническое переоснащение производства, сокращение производственных мощностей.

Анализируется уровень использования производственных площадей предприятия: выпуск продукции в руб. на 1 м 2 производственной площади.

Одним из важнейших факторов, оказывающих влияние на эффективность использования ОС, является улучшение использования производственных мощностей предприятия и его подразделений. Чтобы установить взаимосвязь между фондоотдачей и производственной мощностью, используют следующую факторную модель:

Данная формула позволяет определить влияние на динамику фондоотдачи изменения уровня специализации предприятия (ВП/ВП OC ); коэффициента использования производственной мощности (ВП OC /W); фондоотдачи активной части ОС, исчисленной по производственной мощности (W/OCa); доли активной части фондов в общей их стоимости (ОСа/ОС).

© Интернет-проект «Корпоративный менеджмент», 1998–2022

Формула фондоотдачи по балансу

Понятие фондоотдачи

Фондоотдача является одним из базовых показателей оборачиваемости, необходимый для определения эффективности деятельности компании и отражающий потенциальный (фактический) «возврат» денежных средств от финансовых вложений.

Формула расчета фондоотдачи по балансу показывает, сколько рублей дохода будет приходиться на каждый рубль стоимости основных средств.

Основные средства (или основные фонды) являются немобильными средствами, включающими базовое имущество организации:

Формула расчета фондоотдачи по балансу включает доход предприятия, под которым понимается вид прибыли (выручка или реализационная прибыль).

Расчет фондоотдачи

Для расчета фондоотдачи нужны два показателя, которые отражают соответствующие аспекты деятельности предприятия:

Более рациональным будет являться расчет по такому виду дохода как выручка, поскольку с помощью него отражается первичный результатпродажи продукции (выполнения работ, оказания услуг). Часто в качестве дохода применяют прибыль от реализации.

При расчете можно применять полную стоимость основных фондов или стоимость только активной части, то есть той части, которая непосредственно связана с процессом производства.Применение лишь активной части основных фондов целесообразно в тех случаях, когда на балансе имеются непроизводственные здания, станки, которые не введены в эксплуатацию, неиспользуемые инфраструктурные объекты.

Формула расчета фондоотдачи по балансу

Для того, что бы рассчитать фондоотдачу нужно использовать две формы бухгалтерского учета:

Формула расчета фондоотдачи по балансу выглядит следующим образом:

Ф = строка 2110 / строка 1150*100%

Здесь Ф – фондоотдача (%),

Строка 2110 выручка из отчета о финансовых результатах,

Строка 1150 – стоимость основных средств из бухгалтерского баланса.

Для получения более точного результата необходимо рассчитать среднегодовую величину стоимости основных фондов, складывая показатели строк 1150 ББ на начало и конец периода, далее полученная сумма делится на 2.

При расчете вместо выручки часто используют прибыль от продаж, подставляя в формулу вместо строки 2110 ОФР строку 2200.

Значение фондоотдачи

Формула расчета фондоотдачи по балансу позволяет рассмотреть и оценитьэффективность использования основных фондов в целях производственной деятельности и получения прибыли.

Данный показатель, как и все аналогичные, целесообразно рассматривать в динамике за несколько периодов для получения более полной картины результативности. В результате резкого увеличения стоимости основных фондов (например, запускается новый цех) появляется вероятность падения фондоотдачи. По этой причине необходим анализ и других характеристик, которые имеют отношение к использованию имущества компании и видами прибыли.

Если величина основных фондов растет, то это может в дальнейшем привести к росту фондоотдачи. Расчет фондоотдачи позволят провести анализ слабых мест в инвестировании и провести разработку более успешной стратегии вложения в основные средства.

Нормативное значение фондоотдачи

Для показателя фондоотдачи не существует единого нормативного значения. Каждое предприятие определяет собственные уровни допустимого значения в сфере оборачиваемости основных фондов

В общем, показатель фондоотдачи предназначен для оценки характера тенденции, его целесообразно рассчитывать в динамике за несколько лет.

Примеры решения задач

| Задание | Предприятие имеет следующие показатели по работе за текущий и прошлый отчетный период: |

Выручка (из отчета о финансовых результатах) – 2550 тыс. рублей,

Основные фонды (начало года) – 1125 тыс. рублей,

Основные фонды (конец года) 1312 тыс. рублей.

Определить фондоотдачу основных средств по бухгалтерским документам.

Ф = строка 2110 / строка 1150

Рассчитаем среднюю стоимость основных средств за год:

Ф=2550/1218,5=2,09 рубля или 209 %

Вывод. Мы видим, что на каждый рубль, вложенный в основные средства, приходится 2,09 рублей выручки (или 209%)

| Задание | Рассчитать показатель фондоотдачи за 2 года и сравнить эффективность работы предприятия ООО «Восток». Даны следующие показатели: |

Выручка (строка 2110)

2015 год – 1 250 тыс. рублей,

2016 год – 1 500 тыс. рублей.

Основные фонды (строка 1150)

2015 год – 1 125 тыс. рублей,

2016 год – 1 326 тыс. рублей.

Ф (2015) = 1 250 / 1 125 = 1,11 (или 111 %)

Ф (2016) = 1 500 / 1 326 = 1,13 (или 113 %)

Вывод/ Таким образом, мы видим, что показатель фондоотдачи увеличился на 2 %, если сравнивать 2015 и 2016 год. Рост показателя можно объяснить повышением эффективности и результативности использования основных средств.

Что такое фондоотдача — Формула и расчеты за 10 минут

Дать оценку рентабельности работы предприятия можно различными способами, однако самый показательный из них – это фондоотдача. Знание этого параметра позволяет определить прибыльность организации из расчета на один рубль использованных внеобортных активов. Также фондоотдача тесно связана с такими важными характеристиками как фондоемкость и фондовооруженность. Комплексная оценка каждого из них позволит получить представление об умении предприятия распоряжаться собственной производственной базой. Из статьи узнаете, что такое фондоотдача, научитесь рассчитывать важные показатели.

Что такое фондоотдача

Фондоотдача (ФО) – это финансовая характеристика прибыльности бизнеса, а так же показательной результативности эксплуатации финансовых средств. Фондоотдача сравнивает размер прибыли с основными средствами и демонстрирует способность организации получить чистые продажи за счет вложений в базовый капитал. Что показывает фондоотдача?

Что показывает фондоотдача

Сам по себе коэффициент не свидетельствует о продуктивности применения производственных фондов. Фондоотдача показывает, как соотносится объем выручки, полученной от реализации продукции, с размером средств, которые есть у организации. Чтобы с уверенностью говорить о рентабельности эксплуатации производственных фондов, необходимо сравнить коэффициент фондоотдачи в динамике за несколько лет или коэффициент для других подобных предприятий той же отрасли. Далее поговорим о том, в чем измеряется фондоотдача.

В чем измеряется фондоотдача

По аналогии с другими индикаторами, демонстрирующими прибыльность производственной работы, фондоотдача – это понятие относительное. Показатель отражает зависимость полученной прибыли от цены на базовые фондовые вложения.

Чтобы получить значение показателя ФО, необходимо соотнести вырученную прибыль к средствам, полученным от реализации базовых фондов или к активной части финансовых запасов.

В чем измеряется фондоотдача? Значения, используемые в расчетах фондоотдачи, обычно измеряются в рублях или другой валюте, в зависимости от страны производителя. Поэтому единица измерения самого показателя ФО представляется как соотношение рубль/рубль. Чтобы было удобнее пользоваться полученным показателем, результат умножают на 100 и выражают в процентах.

Факторы роста и падения фондоотдачи

Выше уже рассказали, что такое фондоотдача, что показывает параметр и в каких единицах измеряется. Теперь разберемся с факторами, влияющими на изменения. Различные факторы по-разному влияют на значение коэффициента, способны как повысить, так и снизить ФО.

Факторы, способствующие росту показателя фондоотдачи характеризуются:

Факторы, способствующие падению уровня фондоотдачи:

Как рассчитать фондоотдачу

Чтобы получить значение ФО, необходимо сначала определить некоторые важные параметры:

Значение, полученное в результате деления прибыли на фактические затраты, называется фондоотдачей.

Далее подробнее рассмотрим, как правильно рассчитать размер ФО.

Формула фондоотдачи

Формула фондоотдачи представляется следующим образом:

П — размер полученной прибыли за определенный промежуток времени;

СПФ — средний показатель производственных фондов (стоимость основных средств).

Чтобы получить точный показатель, нужно учесть значение производственного фонда не на конец отчетного периода, а взять среднее значение за время, за которое считается прибыль. Чтобы получить нужное значение, следует сложить показатели на конец и начало периода, и разделить полученное значение на два. Показатели должны быть точными, поэтому лучше всего взять цифры из бухгалтерской отчетности.

Показатель фондоотдачи получают из соотношения прибыли к основным средствам за определенный период. В некоторых источниках рекомендуют брать во внимание значение первоначальной цены основных средств. Что касается бухгалтерской отчетности, то в балансе указывается остаточная стоимость, поэтому именно это значение применяют в расчетах фондоотдачи.

Пример фондоотдачи

Далее рассмотрим конкретные примеры решений и покажем, как правильно рассчитать показатель ФО.

Представим себе организацию, которая выпустила 60 тысяч единиц продукции, стоимость которой составила 6 рублей каждая. На выпуск продукции были затрачены производственные фонды стоимостью: 110 тысяч руб. в начале года и 150 тысяч руб. в конце.

Пример расчета

Рассчитаем фондоотдачу, полученную исходя из фактов, приведенных выше:

В итоге показатель ФО равняется 2,77. Зная, в чем измеряется фондоотдача, можно перевести полученное значение в проценты – 277%.

Расчет отдельных показателей фондоотдачи

Без информации о том, что такое фондоотдача и как рассчитать различные показатели, специалист не сможет правильно определить амортизацию (размер возмещения износа фондов), составить баланс и подготовить финансовые обоснования.

Остаточная стоимость (ОС) позволяет определить стоимость активов, учитывая различные виды износа. Для расчета необходимы значения стартовой цены и размеры накопленной амортизации.

ОС определяется как разница между первоначальной ценой объектов основных средств и накопленной амортизацией по объектам.

В российской практике нет единого мнения о том, какую именно стоимость ОПФ (основных производственных фондов) использовать в расчетах. Здесь возможны три варианта.

Средняя остаточная за период

Показатель средней остаточной стоимости за определенный период может понадобиться за квартал, полугодие или девять месяцев. Чтобы получить нужное значение, необходимо узнать остаточную стоимость основных средств на начало каждого месяца отчетного периода и остаточную стоимость на начало месяца, следующего за отчетным периодом. Так, если речь идет о расчете средней остаточной стоимость за квартал, то формула будет иметь следующий вид:

СрОС — средняя остаточная стоимость, ОС(n) — остаточная стоимость за n-период

Также возможен расчет средней остаточной стоимости с учетом начала и конца периода. В этом случае пограничные величины внеоборотных активов за определенный срок складываются и делятся на два. Такой расчет имеет существенный недостаток, ведь в этом случае не учитывается показатель амортизации. Поэтому происходит частичный перенос цены ОПФ на себестоимость товара и возникает иллюзия роста фондоотдачи.

Остаточная стоимость на начало периода

Остаточная стоимость на начало периода определяется как разница между первоначальной ценой объектов и амортизацией. Только в этом случае размер амортизационных отчислений берется на начало периода определения остаточной стоимости.

Такой подход более объективный, чем предыдущий, однако все равно искажает показатель из-за амортизации. Если произвести расчеты, можно заметить, что размер ФО растет за счет списания цены оборотных активов посредством амортизации, однако реальная рентабельность ОПФ не увеличивается.

Первоначальная стоимость ОПФ

Первоначальная цена базового производственного фонда определяется как фактическая стоимость на момент ввода в эксплуатацию. Понятие включает в себя весь объем затрат на постройку и покупку базовых фондов, а также затраты на перевозку и установку.

В итоге на протяжении нормативного срока службы оборудования, качественные характеристики остаются неизменными. На практике приведенный вариант самый логичный, так как позволяет дать оценку реальному росту коэффициента.

Частные случаи фондоотдачи

Некоторые организации не ограничиваются использованием общих коэффициентов и в дополнение к ним применяют специфические показатели. К таким частным случаям относится определение фондоотдачи основных средств по видам.

Самый распространенный параметр – фондоотдача активной части ОПФ (ФОаОПФ). Такая фондоотдача показывает рентабельность применения техники, которая непосредственно используется при производстве и продаже продукции:

ФОаОПФ=П/(СПФ*Удос), где Удос – активная часть ОПФ.

Произведение (СПФ*Удос) может быть заменено на начальную цену конкретного продукта, однако исходный вариант формулы намного удобнее при проведении факторной оценки.

Иногда в качестве показателя прибыли применяется значение выручки от операционной деятельности (чистый доход). Такой подход позволяет быстро оценить рентабельность инвестиционного проекта, так как доход сам по себе – многофакторная величина.

Анализ фондоотдачи

Чтобы понять коэффициенты фондоотдачи, нужно исследовать их динамику. Подобный анализ фондоотдачи называется трендовым.

Если ФО увеличивается, то это свидетельствует о:

Если ФО падает, это показывает:

По факту ключевые параметры, оказывающие влияние на показатель фондоотдачи, переменны. Поэтому для более объективной оценки их воздействия специалисты применяют факторный анализ.

Факторный анализ

Этот подход позволяет выявить события, оказывающие непосредственное влияние на итоговый показатель. В таблице приведены параметры фондоотдачи и способы их расчета с помощью факторного анализа.

| Параметр фондоотдачи | Формула для расчета |

| Процент активных ОПФ. | ΔОПФа = ΔОПФка × До × ФОо, где: ΔОПФка — корректировка активной части ОПФ в процентах; До — процент активного оборудования; ФОо — фондоотдача активного оборудования. |

| Процент работающего оборудования в активной части ОПФ. | ΔОПФр = Др × ΔПРо × ФОо, где: Др — реальный процент активной части ОПФ; ΔПРо— изменение профиля работающего оборудования. |

| Фондоотдача используемой техники. | ΔОПФф = Др × Доб × ΔФОо, где: Доб — реальная доля действующего оборудования; ΔФОо — корректировка ФО работающего оборудования. |

Вместо абсолютных величин нередко используются индексы – отношение плановых расчетов к фактическим.

Факторный анализ дает возможность оценить, как рост или снижение какого-то показателя влияет на итоговый результат. Следовательно, если какой-то из факторов выделится среди других, специалист должен учесть такой показатель в первую очередь.

Управление фондоотдачей

Существует множество несложных способов, позволяющих управлять фондоотдачей. Самый доступный вариант повышения параметра – внедрение более рентабельной и передовой техники, устранение ресурсов со сниженными показателями результативности.

Также для роста коэффициента фондоотдачи можно провести следующие мероприятия:

Фондоемкость и фондовооруженность

Коэффициент фондоемкости – величина, обратная показателю фондоотдачи. Чтобы рассчитать параметр необходимо соотнести среднегодовую цену базовых фондов к объему выпущенных товаров.

Фондоемкость демонстрирует стоимость основных средств, которая приходится на каждый рубль готового товара. Понятно, что чем ниже показатель, тем выше рентабельность техники, используемой на предприятии. Снижение размера показателя фондоемкости с течением времени – положительная тенденция деятельность организации.

Фондоемкость и фондоотдача – это парные и взаимосвязанные показатели. Если известна одна из этих величин, легко рассчитать другую. Нужно вычесть из единицы известный показатель.

Следует обратить внимание на такой момент. Если на предприятии показатель фондоемкости растет на фоне падения фондоотдачи, это характеризует, что производственные мощности применяются непродуктивно.

Обеспеченность работников производства базовыми фондами можно узнать, рассчитав показатель фондовооруженности. Этот показатель равняется отношению среднегодовой цены основных средств к среднесписочному количеству сотрудников.

Если скорость роста производительности труда отстает от скорости роста фондовооруженности, это свидетельствует о нерентабельном использовании ресурсов организации.

Результаты анализа и выводы

Фондоотдача – один из важнейших и универсальных показателей продуктивности ведения бизнеса. Приведенная выше формула фондоотдачи и расчеты могут быть использованы для оценки производства, характеристики качества торговли, транспортировки и прочих услуг. Поэтому очень важно регулярно фиксировать показатели и сравнивать значение с предыдущими величинами для оценки динамики развития организации.

Показатели эффективности использования основных средств

Чтобы определить, насколько эффективно применяются основные активы компании, проводят анализ обобщающих и частных коэффициентов. На основании сделанных расчетов можно не только выяснить уровень загрузки оборудования, но и наметить план повышения отдачи ОС.

Основные средства (ОС) – имущество организации с длительным сроком использования: сооружения, автомобили, техника и т.д. Их эффективное применение влияет на успешность бизнеса: позволяет снизить расходы, повысить производительность, прибыль. Рассмотрим, как проводить анализ основных фондов, какие показатели нужно оценивать и о чем они могут говорить.

Что дает анализ

Оценка эффективности применения ОС дает возможность узнать, насколько продуктивно используют оборудование и насколько предприятие обеспечено основными активами. Такой анализ – важный элемент управленческого учета, он позволяет получить ответы на вопросы:

Если эксплуатация проходит рационально и эффективно, организация получает от этого множество плюсов:

При этом анализ не требует больших трудозатрат и дополнительных вложений. Для него можно воспользоваться информацией из статистической и бухгалтерской отчетности. Данные берут из баланса (ф. № 1), приложения к нему (ф. № 5), формы № 11 (статистика), формы № 1-натура-БМ.

Способы оценки

Анализ применения ОС зависит от типа имеющихся фондов. На результаты влияет принадлежность активов (свои или арендованные), период их эксплуатации, направление использования.

Выделяют 2 группы анализируемых показателей:

Анализ обобщающих показателей

Дают возможность оценить эффективность использования ОС на предприятии, в секторе экономики или государстве. Их рассчитывают по стандартным формулам для четырех основных коэффициентов.

1. Фондоотдача

Показывает, какое количество продукции приходится на 1 руб. фондов, то есть какой доход приносит 1 руб. основных активов. Если говорить о предприятии, то для расчета этого показателя нужно взять общий выпуск за рассматриваемый период и найти его отношение к среднестатистической стоимости ОС. Формула выглядит следующим образом:

Чем больше результат, тем лучше фондоотдача. При этом для общеотраслевого уровня вместо ВП следует применять валовую добавленную стоимость, а для всей экономики страны в целом – валовой национальный продукт.

Пример

Компания занимается грузоперевозками. Ее автомобильный парк на начало года оценивался в 13 млн руб. На конец отчетного периода стоимость автопарка снизилась до 12,5 млн руб. Получается, что средний показатель ОФ ср составил: (13 млн + 12,5 млн) / 2 = 12,75 млн руб.

За рассматриваемый срок организация получила доход, равный 10 млн руб. Теперь можно рассчитать фондоотдачу: 10 млн / 12,75 млн = 0,78.

Рассчитанная фондоотдача оказалась меньше 1. Это значит, что основные фонды используются не очень эффективно – на каждый вложенный в них рубль собственник получает доход только в 78 копеек. Необходимо задуматься, как повысить коэффициент, заставить средства работать более результативно. Фондоотдача считается приемлемой, если равна 1 и больше.

Рассчитывая фондоотдачу, нужно брать как свое, так и арендованное оборудование. Однако стоимость активов на консервации, а также переданных в аренду другим компаниям в подсчетах не участвует.

2. Фондоемкость

Коэффициент, обратный рассмотренному выше показателю. Он определяет, какая доля ОС была израсходована для выпуска продукции на 1 руб. При рациональной эксплуатации фондов показатель уменьшается. Формула для вычисления фондоемкости выглядит так:

Фемк = ОФ ср / ВП,

Пример

Возьмем уже известную компанию по грузоперевозкам. Средняя стоимость основных активов и выручка уже определены – 12,75 и 10 млн руб., соответственно. Коэффициент фондоемкости равен: 12,75 / 10 = 1,275. Это обозначает, что для производства продукции стоимостью 1 руб. необходимо вложить в оборудование 1,275 руб. А это не очень хорошо. Желательно, чтобы полученный показатель был равен 1.

3. Фондовооруженность труда

Этот коэффициент показывает, насколько производство оснащено оборудованием.

Он дает возможность проанализировать, сколько фондов приходится на каждого работника, занятого в создании продукции. Расчет проводится по формуле:

Этот показатель необходимо анализировать в динамике. Если имеется тенденция роста, то производительность труда растет.

Пример

В первом отчетном периоде в компании работало 10 водителей и грузчиков. При среднестатистической стоимости активов 12,75 млн руб. фондовооруженность равнялась: 12,75 / 10 = 1,275.

Предположим, что в следующем периоде стоимость фондов сохранилась на том же уровне, а число сотрудников выросло до 14 человек. Теперь рассматриваемый коэффициент равен: 12,75 / 14 = 0,911. Получается, производительность фирмы упала. Вероятно, штат компании слишком раздут, или на плохом уровне находится автоматизация производства.

4. Рентабельность ОС

Этот коэффициент показывает, какую прибыль получает компания на каждый рубль основных средств. Показатель выражается в процентах, а определяется так:

Рос = (Пр / ОФ ср) × 100%,

Пример

Стоимость основных фондов в упомянутой компании составляет 12,75 млн руб. Допустим, что за год удалось получить прибыль 700 тыс. руб. Рассчитаем рентабельность: (700 тыс. / 12,75 млн) × 100% = 5,49%.

Этот показатель также лучше всего отслеживать в динамике. Если он растет, значит, компания работает все более эффективно.

Анализ частных коэффициентов

Эту группу показателей определяют в рамках определенной компании, она характеризует уровень эксплуатации ОС.

К ней относят коэффициенты:

Методы повышения эффективности эксплуатации ОС

Добиться улучшения эксплуатации фондов можно различными способами. Самые распространенные из них:

Применение этих мер приводит к росту эффективности эксплуатации активов, повышает объемы производства, позволяет оптимизировать издержки. А анализ основных фондов дает возможность выявить существующие недостатки и определить, к каким методам лучше прибегнуть. Его используют для целей управленческого учета, при планировании деятельности компании.

Фондоотдача (формула расчета по балансу)

В статье мы рассмотрим показатель фондоотдачи основных производственных фондов, а также формулу расчета для инвестиционного проекта.

Фондоотдача. Определение

Фондоотдача (англ. Fixed assets turnover ratio) – это финансовый показатель, который показывает интенсивность и результативность использования основных средств. Коэффициент фондоотдачи используется для анализа финансового состояния предприятия и показывает эффективность управления фондами предприятия при анализе его динамики.

Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Формула расчета коэффициента фондоотдачи основных фондов

Коэффициент фондоотдачи показывает – сколько было продано (произведено) продукции на единицу производственных фондов. Формула расчета имеет следующий вид:

Для оценки эффективности управления производственными фондами компании используются такие показатели: фондоемкость, материалоемкость, ресурсоемкость, ресурсоотдача.

Нормативное значение

Коэффициент фондоотдачи не имеет единого нормативного значения. Для каждого предприятия определяются свои допустимые уровни оборачиваемости производственных фондов. Анализ фондоотдачи проводится в динамике за несколько лет, что позволяет оценить характер тенденции.

| Динамика коэффициента фондоотдачи | Финансовое состояние предприятия |

| Кфонд ↘ | Снижение финансовой устойчивости предприятия и эффективности использования производственных фондов и мощностей. |

| Кфонд ↗ | Рост финансовой устойчивости за счет повышение эффективности и результативности использования производственных фондов. |

| Кфонд ≥ К * фонд | Превышение показателя над среднеотраслевыми значениями коэффициента показывают рост конкурентоспособности предприятия. |

| Кфонд * фонд | Фондоотдача предприятия ниже среднеотраслевых значений коэффициента. Это является индикатором снижения конкурентоспособности предприятия. |

Пример расчета фондоотдачи

Факторный анализ фондоотдачи

Для определения силы влияния различных экономических факторов на уровень фондоотдачи на практике применяют факторный анализ. Рассмотрим двухфакторную, четырехфакторную и семифакторную модель фондоотдачи.

Двухфакторная модель фондоотдачи

Двухфакторная модель показывает, как на величину коэффициента фондоотдачи влияет структура производственных фондов.

Fa – активная часть основных производственных фондов;

N – объем выпускаемой и реализуемой продукции предприятия;

F – основные производственные фонды.

Семифакторная модель фондоотдачи

Модель позволяет сделать оценку степени взаимодействия между уровнем фондоотдачи предприятия и семи факторов: структуры основных производственных фондов, структуры машин и оборудования в активных фондах, сменностью работы станков и оборудования, средней стоимостью единицы оборудования, продолжительность машино-смены, эффективность работы оборудования. Формула имеет следующий вид:

Fмаш – средняя стоимость действующих машин и станков;

Т см – количество смен работы машин;

с – средняя стоимость оборудования;

Q д – количество станков и машин;

I – длительность рассматриваемого периода;

Тч – количество отработанных часов машинами и станками.

Четырехфакторная модель фондоотдачи

Данная модель позволяет определить характер взаимодействия между уровнем фондоотдачи предприятия и уровнем специализации, коэффициентом средней мощности предприятия, структуры основных производственных фондов и оборачиваемости активной части производственных фондов.

где:

Noc – основная продукция компании;

W – среднегодовая мощность предприятия.

Управление фондоотдачей предприятия

Управление фондоотдачей происходит на основе управления выручкой и размером основных производственных фондов предприятия. Повышение фондоотдачи предприятие может быть на основе следующих факторов:

Автор: к.э.н. Жданов Иван Юрьевич

Фондоотдача – что она показывает, как найти и посчитать

Фондоотдача – экономический показатель, характеризующий эффективность использования активов и выражаемый через объем реализации.

Фондоотдача показывает, сколько зарабатывает предприятие в расчете на каждый рубль, вложенный в основные средства.

Сегодня мы поговорим о том, как рассчитывается фондоотдача, какие нормативные значения этого показателя для различных отраслей и как можно его регулировать в целях рационального использования активов на балансе предприятия.

Что такое фондоотдача

Фондоотдача основных средств является одним из ключевых факторов производительности труда. Этот коэффициент показывает, какой объем продукции (в денежном выражении) приходится на одну денежную единицу активов, числящихся на балансе компании. В расчете индикатора участвует не только оборудование, используемое в производственном процессе, но и основные фонды, приобретенные для административно-хозяйственной деятельности.

К основным фондам относятся здания, оборудование, дорогостоящий инвентарь, офисная техника и другие объекты, по которым начисляется амортизация.

Показатель фондоотдачи нужен для анализа зависимости выручки от капиталовложений. Иными словами, расчет коэффициента производится для понимания того, сколько дохода приносит приобретение новых объектов, а также модернизация уже имеющихся.

Фондоотдача – это индикатор, используемый главным образом для экономического анализа деятельности производственных компаний. Однако и в торговле, и в оказании услуг стоимость оборудования играет немаловажную роль. Например, если компания занимается грузоперевозками, то увеличение автопарка напрямую влияет на выручку. В торговле необходимо поддерживать нормальные условия хранения и транспортировки товаров. Для этого используются складские помещения, оборудование для погрузки и другие объекты, по которым начисляется амортизация.

Следует обратить внимание, что в формуле расчета фондоотдачи используется именно остаточная стоимость основных средств, т.е. стоимость приобретения за минусом начисленного износа.

Что показывает фондоотдача

Показатель необходим для определения степени загрузки производственных мощностей. Немаловажно учитывать и то, что оборудование обязательно должно эксплуатироваться. Возьмем тот же пример с грузоперевозками. Если компания просто увеличит автопарк, не имея в штате достаточного количества водителей, и будет учитывать неработающие машины для расчета коэффициента фондоотдачи, получится недостоверный результат. Таким образом, оборудование должно быть введено в эксплуатацию и использоваться в деятельности компании.

Рост индикатора свидетельствует об эффективном использовании основных фондов, а его падение – о том, что капитальные затраты следует увеличить с целью повышения доходов компании в будущем.

Как вы знаете, приобретение основных фондов позитивно отразится на финансовом результате не сразу. В первые периоды возможны убытки, поскольку капитальные затраты зачастую не покрываются в течение нескольких кварталов. Поэтому показатель фондоотдачи характеризует рациональное использование активов, если его анализировать в динамике. Для анализа следует сопоставлять данные за несколько лет.

В чем измеряется фондоотдача

Поскольку индикатор рассчитывается через стоимостные показатели, единицей измерения фондоотдачи являются рубли или другая валюта финансовой отчетности.

Но поскольку коэффициент представляет собой отношение одной денежной величины к другой, чаще всего единица измерения не используется.

Факторы роста и падения фондоотдачи

Увеличению показателя способствуют следующие факторы:

Как уже упоминалось, снижение фондоотдачи говорит о том, что капитальные затраты растут больше, чем доходы от реализации. Это не обязательно является показателем неэффективного использования производственных ресурсов. Нередко фондоотдача снижается при глобальном увеличении капитальных затрат (CAPEX), но эта ситуация характеризуется как временная. Оборудование нужно не только купить – его следует ввести в эксплуатацию, протестировать, нанять новых сотрудников для работы. Все это – дополнительные затраты, которые не всегда покрываются выручкой.

Допустим, предприятие приобрело новый станок. Даже если предположить, что он начнет работать сразу, увеличение количества выпускаемой продукции отразится в отчетности лишь по окончании квартала. А для того, чтобы получить адекватное значение, следует дождаться окончания года и сравнить результаты с прошлогодними. Таким образом, если станок купили в конце года, то результат мы увидим лишь через пару лет.

Другие факторы, способствующие снижению коэффициента:

Схема фондоотдачи

Прежде чем перейти к формуле расчета фондоотдачи, представим взаимосвязь экономических показателей, характеризующих рациональное использование основных средств, в виде следующей схемы:

Как рассчитать фондоотдачу

Фондоотдача рассчитывается как отношение объема реализации к стоимости основных фондов. Простыми словами, коэффициент показывает, сколько выручки приходится на одну денежную единицу капитальных затрат.

Обычно стоимость активов рассчитывается как среднее значение, с учетом начисленной амортизации. Можно рассчитать фондоотдачу на текущий момент – для этого необходимо взять данные управленческой или бухгалтерской отчетности на конец предыдущего месяца.

Для расчета используются две формулы. Общая формула как раз и предназначена для получения актуальных данных на текущую дату.

Общая формула

\( ОС \) – стоимость основных средств.

Под выручкой следует понимать сумму отгруженных товаров, работ или услуг, как оплаченных, так и не оплаченных покупателями. В небольших предприятиях, где учет ведется кассовым методом, допускается определение выручки «по оплате», но это не совсем правильно с экономической точки зрения. Суммы, поступившие от покупателей, включают авансы, которые покупатель вправе потребовать обратно в любой момент.

В экономическом анализе обычно используется формула фондоотдачи, рассчитанная по балансу.

Формула по балансу

\( ОСн \) и \( ОСк \) – стоимость объектов основных средств на начало и конец периода.

Таким образом, в расчете используется средняя стоимость активов за отчетный период.

Показатель выручки берется из стр. 2110 отчета о финансовых результатах, а стоимость основных фондов – из стр. 1150 бухгалтерского баланса.

Ниже мы рассмотрим практический пример расчета коэффициента, а пока поговорим о роли фондоотдачи в экономике и нормативных значениях показателя для отдельных отраслей.

Нормативное значение фондоотдачи

Сразу следует отметить, что установленных нормативных значений коэффициента не существует. В зависимости от сферы деятельности, компании подразделяются на фондоемкие, материалоемкие и трудоемкие. Так, в сфере услуг основной статьей затрат является заработная плата работников. Материалоемкие отрасли – это производство с использованием большого количества ресурсов. И, наконец, к фондоемким отраслям относятся предприятия, которые работают на дорогостоящем оборудовании. Это оборудование необходимо обновлять и модернизировать. Затраты на его содержание (CAPEX) являются основной статьей издержек.

Показатель фондоотдачи для производственных компаний выше, чем в сфере услуг. Чем больше значение коэффициента, тем эффективнее используются производственные мощности.

Существует также и другой показатель, рассчитываемый обратным путем. Это фондоемкость, которая показывает объем CAPEX, необходимый для получения одной денежной единицы выручки:

И если фондоотдачу необходимо повышать, то фондоемкость, напротив, должна быть минимальной.

Примеры

Разберем простой пример. Выручка компании за прошедший год составила 5 млн руб., а стоимость основных средств – 3 млн руб. Рассчитаем фондоотдачу и фондоемкость:

В начале текущего года была произведена модернизация оборудования, и показатель фондоотдачи упал до 0,97, а фондоемкость, напротив, выросла:

Для получения достоверных данных об использовании имущества компании следует провести дополнительный анализ, а именно:

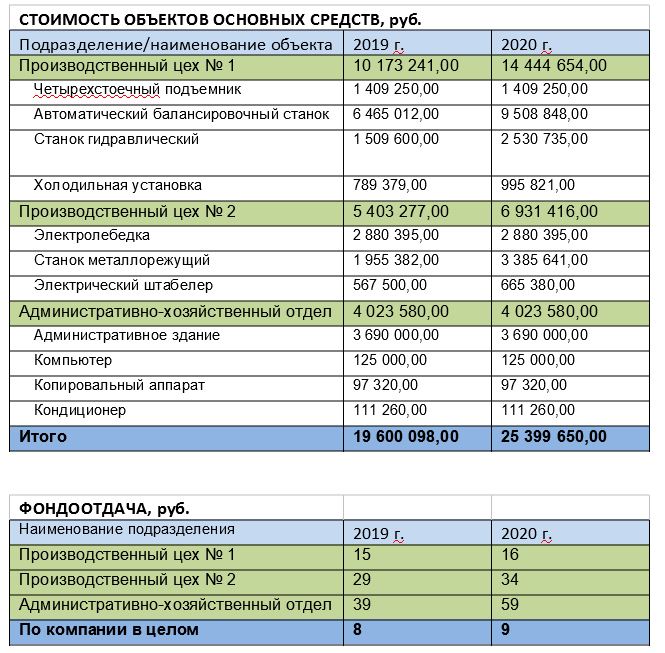

А теперь посмотрим, как изменяется коэффициент фондоотдачи в динамике и в разрезе подразделений предприятия:

Как видим, фондоотдача по предприятию в целом существенно ниже, чем по отдельным подразделениям. Таким образом, анализ в разрезе подразделений не дает объективной картины. Он нужен лишь для того, чтобы понять, за счет чего изменяются значения показателей фондоотдачи и фондоемкости.

По результатам расчета можно сделать выводы:

Пример расчета

Рассчитаем фондоотдачу по данным бухгалтерской отчетности ПАО «Роснефть» за 2020 год. Данные взяты с официального сайта. Нужные нам значения обведены красным.

А теперь сравним полученное значение с данными за 2019 год. Для этого необходимы две величины:

В 2020 году фондоотдача уменьшилась на 43%, что вполне объяснимо: на фоне всеобщего локдауна продажи нефти сократились, и выручка упала на 41%. Стоимость основных средств также снизилась, но несущественно – на 2,4%. Таким образом, на снижение показателя оказали влияние внешние причины, не связанные с эффективностью управления предприятием.

Анализ фондоотдачи

Экономисты используют факторный анализ для определения степени влияния различных факторов на величину коэффициента фондоотдачи. Теперь, когда мы знаем, как рассчитывается фондоотдача основных средств по формуле, можно выделить несколько факторов, способствующих изменению показателя:

Рассмотрим двухфакторную, четырехфакторную и семифакторную модели анализа фондоотдачи.

Двухфакторная модель

При использовании этой модели в основных средствах выделяется доля активно используемого оборудования (т.е. того оборудования, которое непосредственно участвует в процессе производства).

Простой пример: станок относится к активной части, а кондиционер – не относится. Однако кондиционер, из-за его высокой стоимости состоит на балансе в качестве основного средства.

Коэффициент расчета для двухфакторной модели рассчитывается следующим образом:

\( ОС(а) \) – активная часть основных фондов;

\( ОС \) – общая стоимость основных средств;

\( V \) – объем реализации.

Четырехфакторная модель

Эта модель предполагает более детальный анализ. Здесь из общего объема выручки (V) выделяется стоимость основной продукции компании, а также учитывается показатель оборачиваемости активной части основных фондов. В формуле присутствует коэффициент расчета мощности предприятия, который рассчитывается по формуле:

\( Мвх \) – мощность производственных фондов на начало года;

\( Мвв \) – мощность фондов, вводимых в эксплуатацию в течение года;

\( Мвыб \) – мощность объектов, выбывших в течение года;

\( tвв \) – количество полных месяцев эксплуатации оборудования;

\( tвыб \) – количество полных месяцев с момента выбытия оборудования до конца года.

Сама производственная мощность рассчитывается так:

\( Fq \) – фонд времени работы оборудования, час.

\( N \) – количество объектов основных фондов;

\( Квн \) – коэффициент выполнения норм;

\( tед \) – норма времени на обработку единицы продукции, мин.

Разобравшись с расчетом производственной мощности, переходим к четырехфакторной модели расчета коэффициента фондоотдачи:

\( Nосн \) – основная продукция предприятия.

Семифакторная модель

В этой модели дополнительно учитываются такие параметры, как продолжительность машино-смены, стоимость единицы оборудования в среднем, а также структура активной части фондов (доля машин и оборудования):

\( ОС(маш) \) – средняя стоимость машин и станков;

\( Tсм \) – количество смен работы оборудования;

\( Qмаш \) – количество единиц машин и станков;

\( I \) – продолжительность анализируемого периода;

\( Tчас \) – количество часов, отработанных машинами и станками.

Управление фондоотдачей

Как регулировать значение фондоотдачи?

Прежде всего, показатель увеличивается через выручку. Это – ключевой параметр. Второй важнейший параметр – стоимость основных средств и их структура. И далее, на основе факторного анализа выделяются другие критерии: производственная мощность, количество машино-смен и их продолжительность, количество единиц машин и станков.

Перечислю основные способы повышения фондоотдачи:

Заключение

Подводя итоги, выделим основные моменты, которые нужно знать:

Что такое фондоотдача и как ее рассчитать в 2020 году

В процессе ведения бизнеса определение эффективности работы и рентабельности является одной из самых важных задач. Узнать это можно при проведении анализа и специальных расчетов, учитывая различные критерии. Этим как раз и занимается бухгалтерский учет.

Помимо чистой прибыли и денежного потока, коэффициент фондоотдачи — еще один показатель, который позволяет определить эффективность работы предприятия и рациональность использования ресурсов. Ниже мы рассмотрим, что такое фондоотдача, что она показывает, а также на реальном примере покажем, как ее рассчитать.

Что такое фондоотдача

Фондоотдача (англ. fixed assets turnover ratio) — это экономический показатель, который отражает эффективность использования имеющихся фондов по отношению к полученной выручке за реализованные товары и услуги. Он позволяет увидеть, какой процент выручки приходится на одну единицу стоимости фондов.

Важно, что значение коэффициента фондоотдачи никак не отображает эффективность используемых фондов — от только показывает соотношение затраченных ресурсов и объем произведенной в итоге продукции.